本文转自微信公号“Kevin策略研究”,作者:刘刚、董灵燕

报告要点

Q1、什么因素触发市场12月以来进一步加速下行?

Q2、当前市场估值处于什么水平?计入了什么样的预期?

Q3、美股盈利增长的前景如何?

Q4、当前美股市场的资金流向和仓位如何?

Q5、当前美股和历史上典型的熊市周期有何异同?

Q6、如果美股大跌,对其他资产和市场影响如何?

Q7、美股大跌对美国基本面和金融稳定性的影响?

Q8、油价大跌对市场的潜在影响?

Q9、美国信用债市场风险以及对市场影响的传导路径?

12月以来美股市场再度急速下行,开启了新一轮下跌,从跌幅和速度来看都超出市场预期,引发了普遍的恐慌,这背后反映了投资者对美国增长见顶、全球增速放缓、中美贸易谈判前景、甚至美国政治环境恶化的进一步担忧。截至目前,美股标普500指数较9月底高点跌幅已经高达20%,上周创2011年8月欧洲危机以来的最差表现。纳斯达克较8月底以来的高点跌幅更是高达24%,单周跌幅为2008年以来的最差表现。包括美股在内的全球市场走势明显在向我们在2019年度展望中的悲观情形的“比差”逻辑(vicious circle)演进。

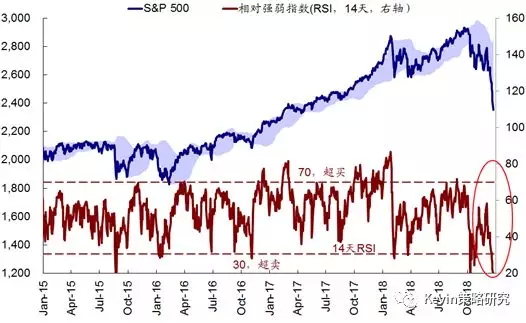

我们在近期的点评中持续提示在当下受情绪和仓位驱动的市场环境下,由于在可预见的未来一段时间缺乏清晰的正面催化剂,仅靠市场自身的力量企稳需要时间,而政治因素的风险如美国政府关门与英国退欧投票(1月14日)仍存在较大不确定性(《英国退欧的情景分析与潜在影响》),因此即使估值已经大幅回落且技术指标显示明显超卖,我们依然继续提示短期波动的风险(《美股2011年以来最差单周表现,短期仍需关注波动风险》)。针对近期投资者关心的主要问题,我们集中回答如下。

Q1、什么因素触发市场12月以来进一步加速下行?

虽然表面上看美联储12月FOMC会议不如市场预想的鸽派是此轮市场破位加速下行的起点,但背后更深层次反映了投资者对美国增长见顶、全球增速放缓、中美贸易谈判前景、甚至美国政治环境恶化担忧的加剧,这些不确定性进而促使市场大幅修正对明年增长的预期。

此外,悲观情绪叠加拥挤交易下主动型基金仓位的调整形成了“自我实现”的负反馈,这在买盘缺乏、临近假期的背景下,也放大了市场波动,过去两周美股主动型基金的流出规模分别高达165和362亿美元。

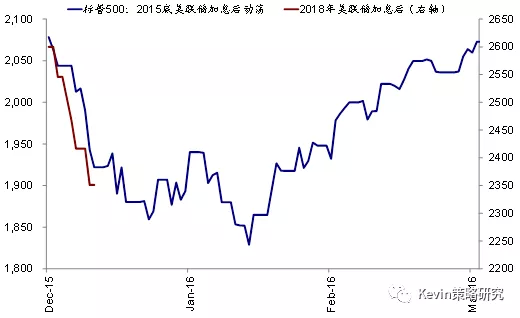

因此,正是基于上述判断,由于短期内缺乏清晰的积极信号且政治因素风险如政府关门与英国退欧投票仍存在较大不确定性,因此除非短期内出现类似于2016年初全球央行合作传递鸽派信号的积极政策,我们依然继续提示投资者关注短期内的波动风险。

Q2、当前市场估值处于什么水平?计入了什么样的预期?

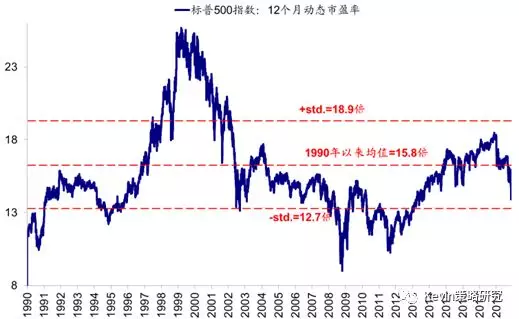

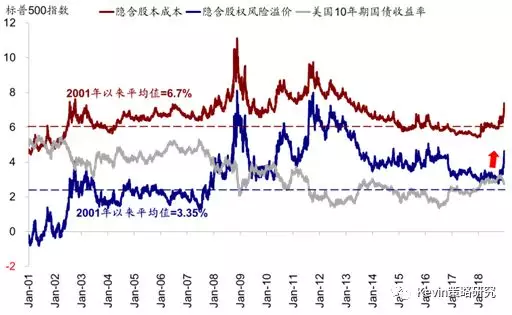

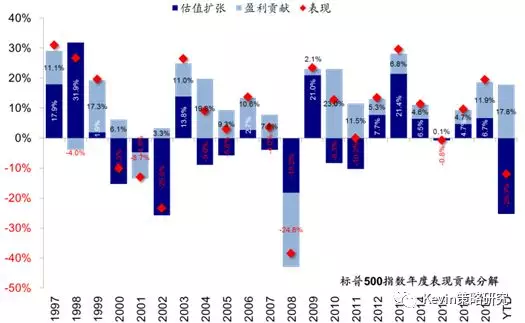

当前美股市场的估值已经明显回落、计入了相对悲观的增长预期,主要体现在:1)当前估值水平低于历史均值14%,接近均值下1倍标准差;2)股权风险溢价迅速回升至2016年初水平;3)估值对全年指数表现拖累为2002年以来最高;4)当前估值隐含的2019年EPS增长为-3.1%~-6.6%。然而我们也需要意识到,对于短期受情绪和流动性驱动的市场,单纯靠估值水平的防御效果是有限的。因此,正如我们一再提示的,对于美股市场短期最重要的还是市场自身盘面的企稳。

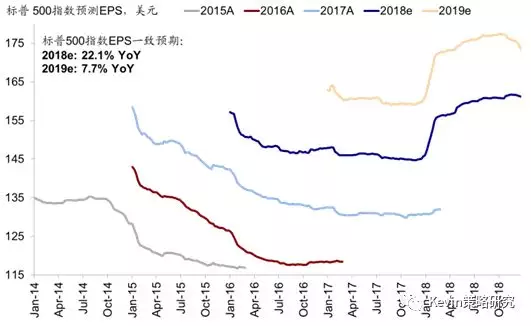

Q3、美股盈利增长的前景如何?

当前市场一致预期隐含的2019年标普500指数EPS同比增长7.7%。10月以来市场的盈利预测已经有所下调,但仍要好于上文中分析的市场计入的负增长预期。往前看,成本端的压力上升和需求走弱会使得美股盈利增速回落,但负增长的预期可能略显悲观(《美股3Q18业绩:增长依然强劲,但压力逐渐增加》)。

Q4、当前美股市场的资金流向和仓位如何?

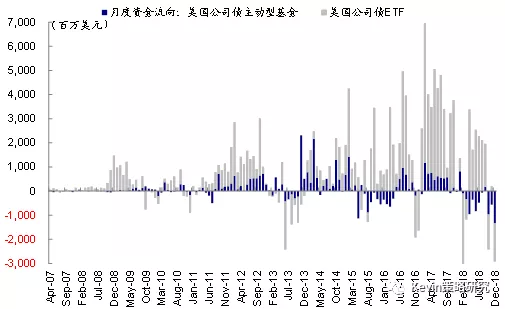

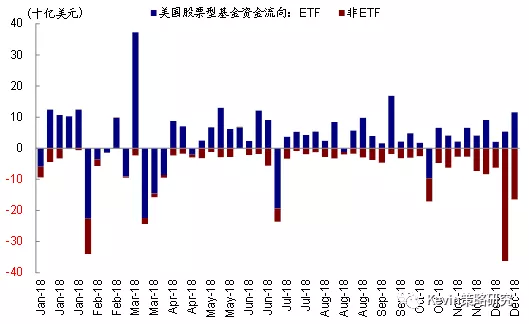

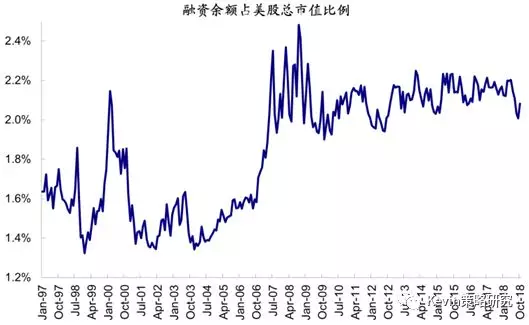

资金流向上,随着美股市场的持续波动,过去两周EPFR统计的追踪美股的主动型基金大幅流出165亿和362亿美元,其中362亿美元为有数据以来(2000年)的最高值;不过,与此同时,ETF资金依然维持净流出态势。从仓位数据来看,IIF统计的全球基金在美股市场上的配置比例截至11月初依然维持在相对高位58%左右,但12月以来随着市场再度剧烈波动,应该已经明显回落。美股市场的杠杆水平在10月份从前期的3倍左右回落至2.8倍,占总市值的比例为2.1%左右。

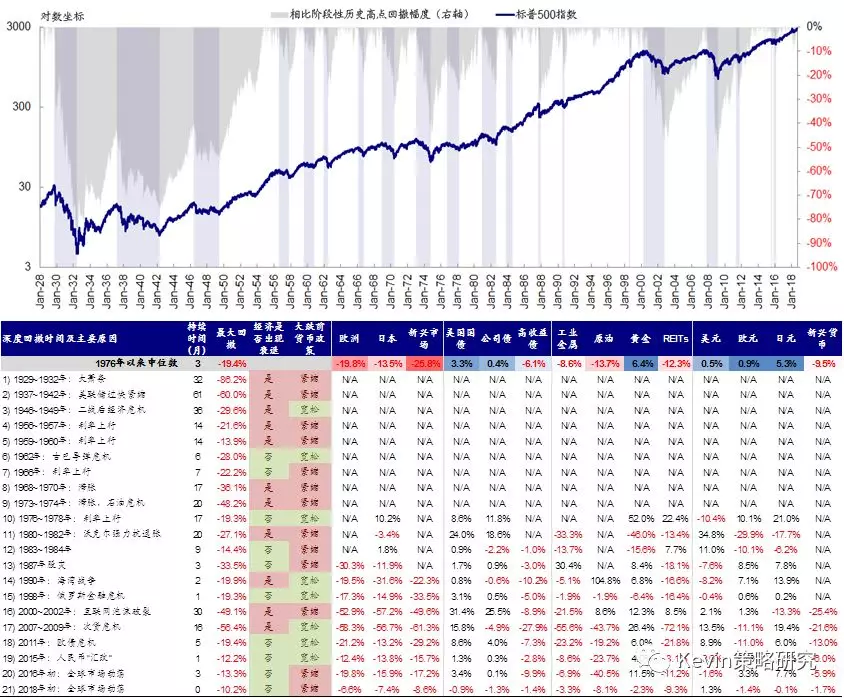

Q5、当前美股和历史上典型的熊市周期有何异同?

本轮美股市场从跌幅(>20%)和持续时间(>2个月)已经符合了典型的熊市定义,但对比1929年以来13次熊市的平均水平(平均持续17个月、平均回撤34%),不难看出,本轮的调整更为剧烈。

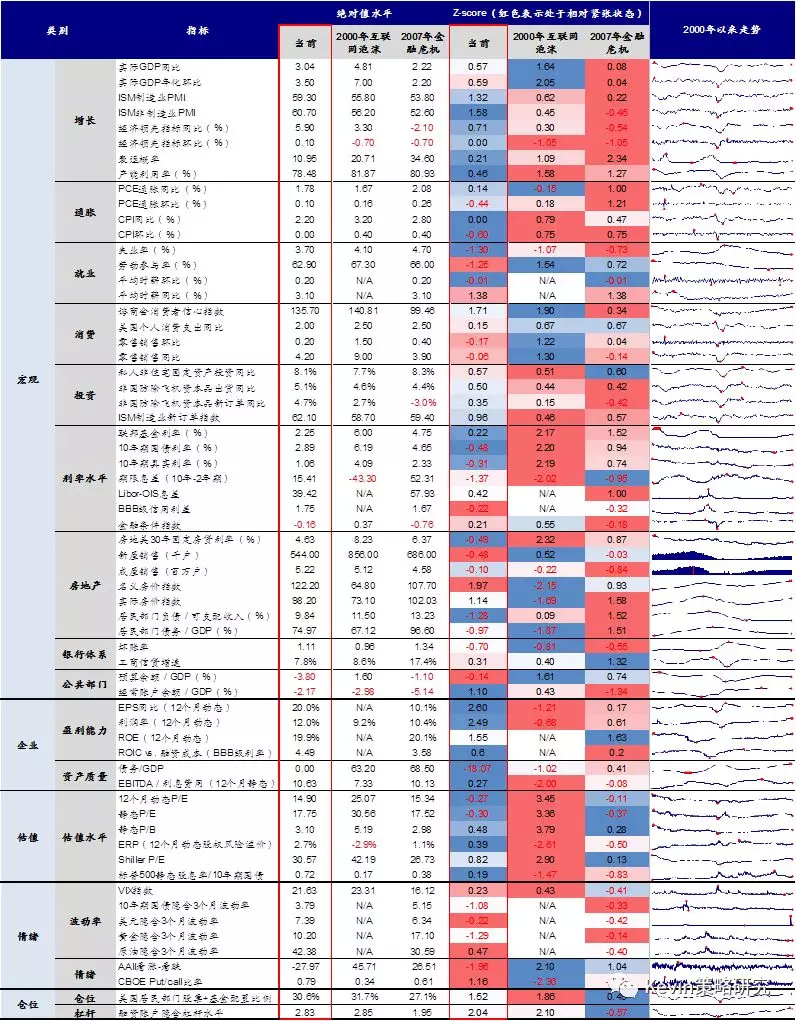

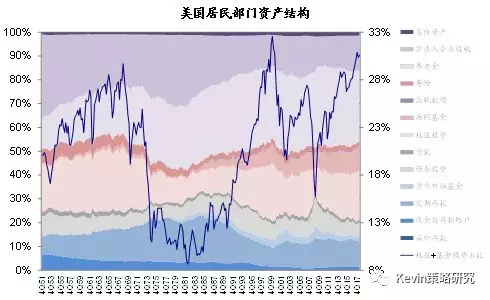

我们对比了当前宏观环境、企业部门、估值水平、市场情绪、仓位配置等多个维度后发现,当前大部分指标好于2000年3月和2007年10月上两轮熊市周期时情形;不过居民股市的配置比例和融资账户杠杆水平、政府财政赤字和债务、企业部门杠杆均处于高位。

Q6、如果美股大跌,对其他资产和市场影响如何?

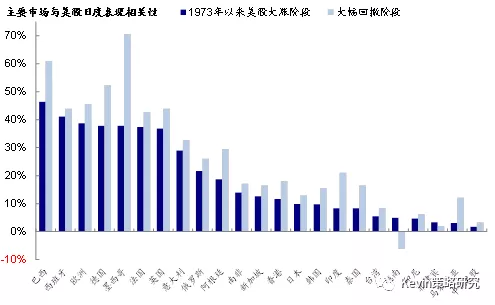

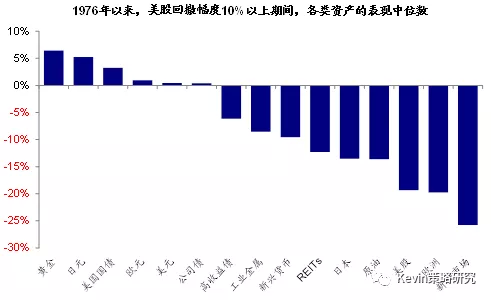

美股的大跌往往带来的是全球风险偏好的剧烈收缩和避险情绪的升温,因此会对全球其他市场也产生较为明显的冲击,体现为相关性的普遍提升,近期日本股市就是一个典型。此时,从资产配置的角度,根据历次美股大幅回调的历史经验,单纯依靠权益市场内部的轮动可能难以起到好的避险效果;相比之下,黄金、日元、国债等传统的避险资产在对冲系统性风险的时候可能会更为有效。

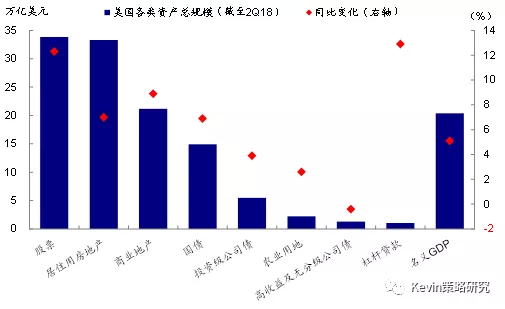

Q7、美股大跌对美国基本面和金融稳定性的影响?

股票市场是美国最大的单类资产,截至二季度其市值规模超过美国住宅地产;同时,股市又是美国居民部门金融资产的重要组成部分,居民直接投资在股市上的比例(权益投资+共同基金)占比为30%以上,仅次于2000年的以来的高点。这也就意味着,如果股市大幅下跌,会使得居民部门的金融资产缩水,进而一定程度上影响消费预期甚至消费,考虑到消费对于美国经济的重要地位(超过三分之二),进而甚至可能对经济产生一定拖累。

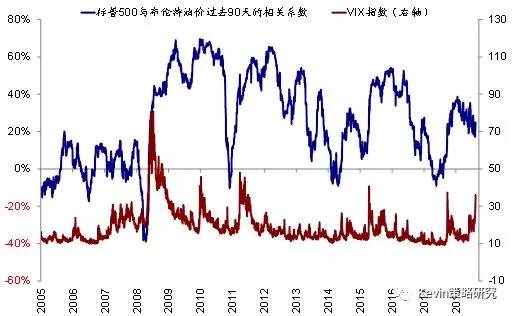

Q8、油价大跌对市场的潜在影响?

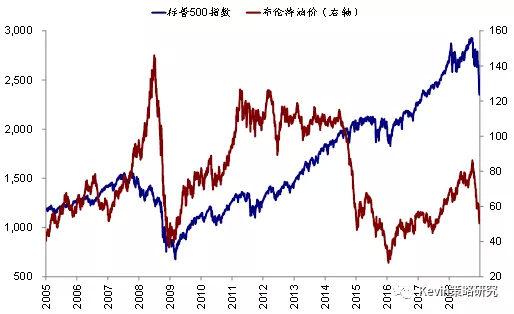

近期油价的大跌与美股下跌类似,反映了投资者对于未来全球增长的担忧、以及对风险资产整体偏好的大幅下降。中期影响来看,如我们在专题报告《油价大跌对海外市场可能意味着什么?》中分析,能源和相关设备公司、高收益债、石油净出口国会直接受损于油价大跌;而消费品、中下游企业利率润、通胀预期、及石油净进口国都将相对受益。

Q9、美国信用债市场风险以及对市场影响的传导路径?

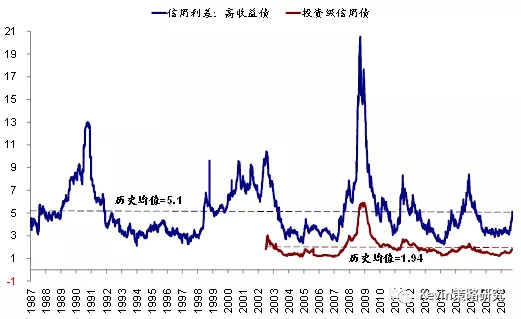

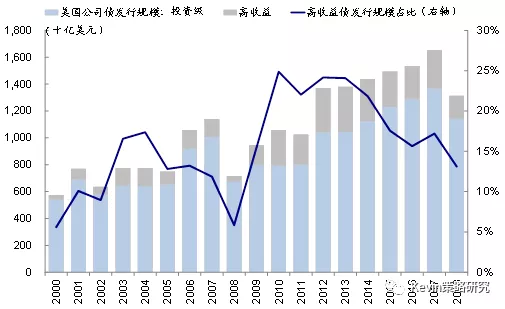

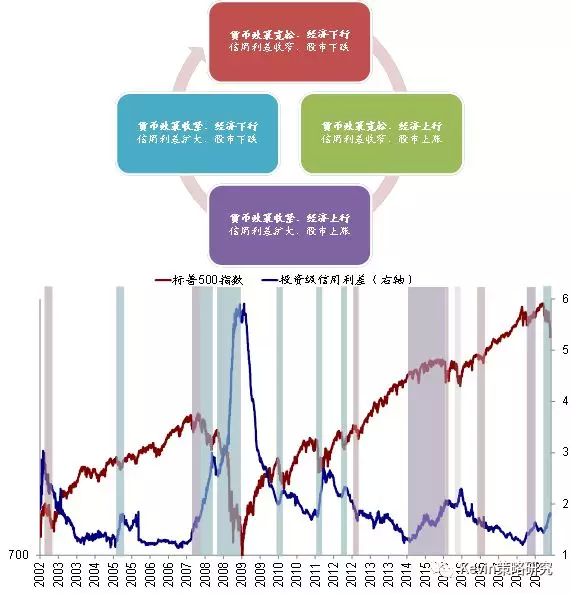

10月初以来,美国投资级与高收益信用利差快速走阔,油价大幅下跌更是加剧了高收益债券的压力。此外,资金快速流出、发行量也急剧萎缩,这与我们在2019年展望报告《“美”中不足、“新”有余波》提示的风险以及对信用<利率的排序一致。我们认为,往前看,美国信用债和杠杆贷款市场仍会面临一定风险,主要原因在于:1)经济与加息后周期的必然阶段;2)油价大跌对高收益债券的压力;3)美国企业目前的杠杆水平偏高,特别是中小企业;4)未来几年是信用债的到期高峰,企业面临较大的展期压力;5)债券久期不断抬升;6)相对低评级债券占比持续升高;7)信用利差仍处于历史低位,进一步收缩空间有限。

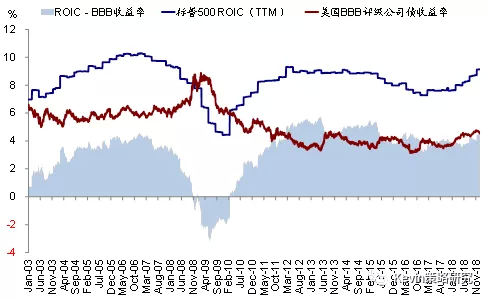

短期可能影响传导路径为:价格下跌→资金流出→利差抬升→评级下调→流动性和发行萎缩→加大企业融资成本和难度,近期已经出现了资金从信用债基金的明显流出和高收益债发行规模的大幅萎缩。中期来看,如果假设10年期国债无风险利率为3%,那么平均来看~6%的信用利差将会使得融资成本开始高于整体企业的投资回报率(标普500指数的ROIC约为9%)。