本文来自“对冲研投”微信公众号,作者袁玉玮。

一、Trump因子?

Trump自10月以来一直威逼美联储(Fed)停止升息,甚至跪求Fed 停止加息 —— 甚至狗急跳墙,抛出“Fed, 你没看到石油和通胀在下跌吗?” ——

操纵金融市场之心,路人皆知。

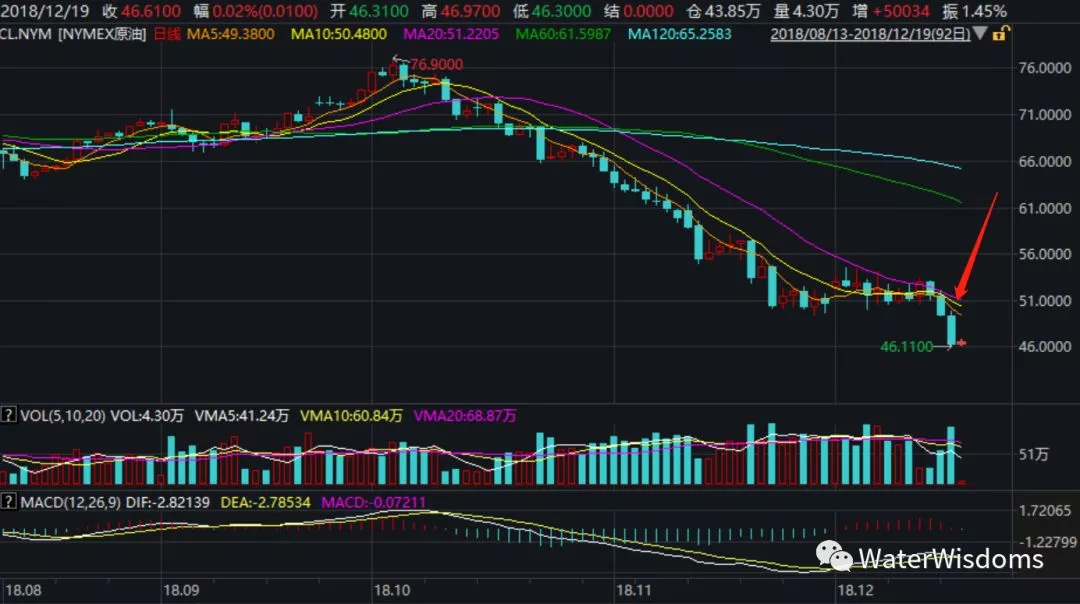

话说, 昨夜的原油暴跌会不会又是一次对Fed逼宫和警告?

Fed 这次会向Trump妥协吗?

原油惨案

之前我们说过,美联储 Fed 深谙中国道家哲学,把阴阳平衡(负反馈)应用于宏观调控,几近于宏观对冲的艺术。

美股始于2009年的慢牛,得益于Fed与市场频繁对话,政策透明,政策的波动率低;而且擅长负反馈调控,比如左手放水,右手敲打市场,警告风险。一套太极拳,阴阳平衡,降低了投资者预期的波动率,也就降低了价格的波动率。

反观这边,只会正反馈,一会4万亿大放水,棚改,慢牛+ 杠杆+放水+4000点是起点,GJC改革;一会限期清理配资,限期去杠杆,连分级基金都被痛打落水狗 —— 不是烈日炎炎的九阳神功,就是阴风飒飒的九阴白骨爪,而且交换频繁,投资者更根本不知道央行下一步什么动作,连股市的估值系统都被破坏。

二、2018年的风险传导路径

美联储升息,是一个重要的事件,今年所有的风险源头都来自美联储(Fed)升息。年初我们已经在《美股风险向A股传导的路径 2018.2.9》中预判:

美联储升息

→ 债券下跌

→ 日本和欧洲减持美债(欧元上涨的主因之一,并非由于自己经济强)

→ 美债波动率加大

→ 风险平价策略减持美债

→ 利率上涨,美元升值,资金从新兴市场(包括中国)回流美国

→ 美股下跌,新兴市场(包括中国)下跌更多

另一条主线是,美元升息叠加Trump减税,逼迫美国公司滞留在全球的美元回流 —— 为贸易战和大国博弈做铺垫。

三、Fed的风险指标

如果想猜测Fed怎么想,我们必须知道Fed最大的担心。

和东方某大国不同的是,美国监管机构的监管系统和信号一贯保持长期透明,说到做到,不会轻易更改或违背原则。我们认为,这是“美国制造”2009年以来慢牛的必备条件之一。下面四点,是Fed的关注焦点:

资产估值压力上升:由于投资者风险偏好上升,资产价格相对于经济基本面或历史波动区间过度高估;比如2018年,美股的估值已经在历史最高点范围内;

企业和家庭的过度借贷:一旦居民收入下降或他们拥有的资产价值下降,债务负担沉重的企业和家庭将会削减开支,影响整体经济活动水平。甚至,企业和家庭无法还贷,使得金融机构和投资者招致损失;比如GJC改革以来,东方某国居民过度负债,导致手中流动性被打掉,风险自下而上蔓延到整个经济;

金融部门内的过度杠杆:一旦金融机构受到不利冲击,它们将被迫削减贷款,出售资产,甚至破产;这将导致信贷紧缩,使得依靠信贷家庭和企业严重受损;比如2018年的银行、券商、地方城投,P2P,房地产... 日常风光无限的庞氏骗局终于揭掉了面具,露出狰狞面目;

流动性风险:在特定风险爆发时,投资者可能会从金融机构赎回资金;假如金融机构持有的是流动性差的资产,加会遭受踩踏的风险。比如2018年初我们就指出,白马股和白马基金的流动性风险,大小盘假alpha的流动性风险,市值管理的流动性风险 ... 包括最近高台跳水的上海莱士的流动性风险。

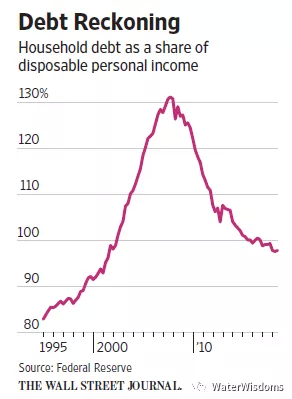

由于美国在2008之后的大放水,叠加全球征收铸币税;

美国家庭和金融机构去杠杆已见初步成效,

美国的家庭杠杆已经从130%+降到100%可支配收入之下。

美国其实暂时并不面临企业和家庭的过度借贷;

但资产估值压力上升和流动性风险已经被逐年强化。

四、美股的高估

美股由于连年上涨,估值早已升到历史高位。Robert Schiller 发明的周期校正市盈率CAPE连续3年运行在次债危机前的高位水平之上。

SP500 CAPE ratio 来源:Bloomberg

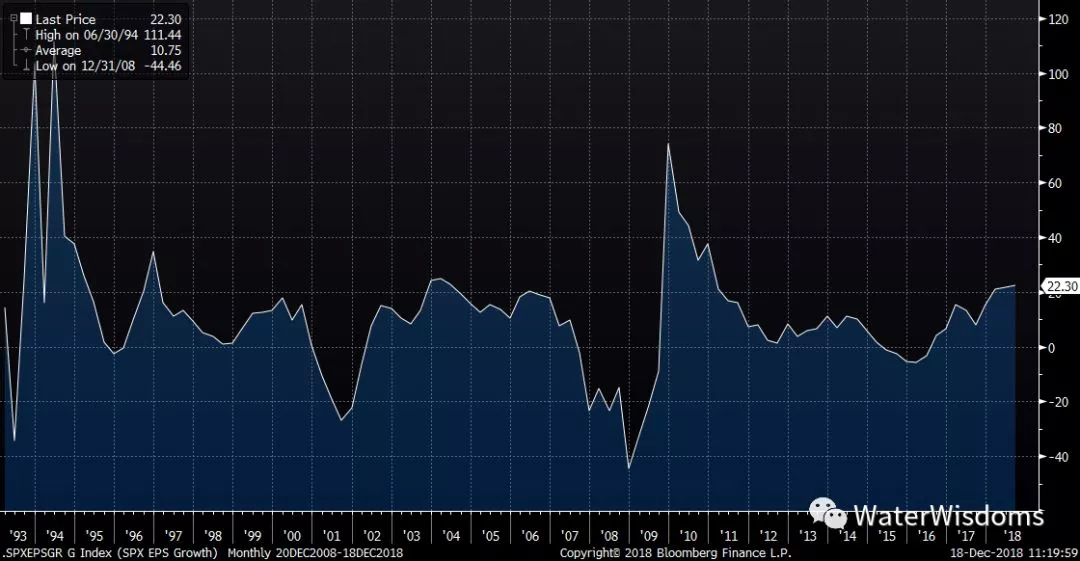

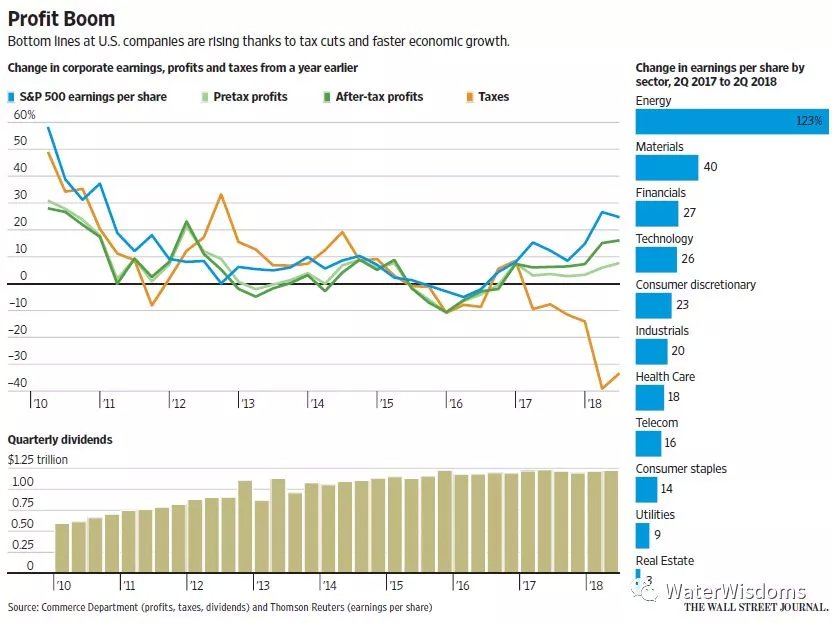

今年的美股上涨,主要基于美股利润增速加快。但这种成长只是一次性,到2019年大概率衰减。假如现在纵容资产价格泡沫按照利润增速这种线性思维惯性前进,明年美股大概率会以V形反转的形态下跌。

SP500利润增速 来源:Bloomberg

来源:WSJ

所以我们认为,今年的Fed缩表和加息,实际是对资产泡沫的负反馈校正 —— 以牺牲短期利益,来换取远期利益的安全,甚至增长:

短期市场领先下跌,可能会换来远期SP500在2350/2940, 或2135/2940间构筑箱体,来消化明年的利润增速衰减;(见图示红色箭头)

假如今年 Fed 停止收缩流动性,可能会导致SP500继续沿着原来的趋势线上涨,但明年企业利润一旦失速,届时将是负向预期偏差导致的趋势自我崩溃 —— 即Soros的Reflexivity效应。(见图示黄色箭头)

注:图例目的是解释说明,不构成任何投资建议。

SP500未来的可能走势(图例目的是解释说明,不构成任何投资建议)

关于其他美国的其他大类资产,比如商业地产泡沫,住房泡沫,农业土地泡沫... Fed已有表述,我们不再赘述。

五、美股的流动性风险

我们之前指出,美股近年来的牛市虽然有基本面支撑,但更重要的是流动性驱动,主要体现在以下途径:

回购

ETF扩张,挤压对冲基金

减税加强了上面2因素

减税+加息+贸易战,驱使全球资本回流美国资产

回购主要依赖美国的低利率,随着央行缩表和升息,以及股价估值过高,这条路径逐渐被封堵;

ETF对美股趋势的强化作用实际类似中国的房子的刚兑 —— 由于央行放水和财政刺激,导致的资金流入ETF,降低了股市的波动率,认为提高了收益风险比;

被提高的收益风险比驱动更多的资金流入ETF,使得美股趋势自我加强。

美股高频做市全行业收入已经从2009年72亿美金衰减到2016年11亿美金,侧面印证了ETF的扩张对流动性和波动率的蚕食。

但ETF背后实际是群氓特征的韭菜。“天下熙熙,皆为利来;天下攘攘,皆为利往” —— 一旦SP500下行波动放大,导致收益风险比下降,将会触发ETF赎回潮,导致下行波动继续放大,收益风险比继续下降的恶性循环。我们在去年和年初已预测,今年发生闪电崩盘的概率加大。

假如上面我们演绎的场景 —— Fed 停止收缩流动性,可能会导致SP500继续沿着原来的趋势线上涨,但明年企业利润一旦失速,届时换来的将是负向预期偏差导致的趋势自我崩溃 —— 即Soros的Reflexivity效应。(见图示黄色箭头)—— 叠加流动性缺失导致的闪电崩盘,将会酿造一场金融风暴。

所以,我们认为,Fed在未来的时间内,不会过度向市场(包括Trump)妥协,而会继续利用负反馈手段,控制资产的泡沫和舒缓流动性风险。至于11月的温和用词,也许只是投资者的一厢情愿,或是微观结构的负反馈 —— 降低下跌速度。

至少客观来看,我们认为未来,假设Fed升息可能有以下几个效果:

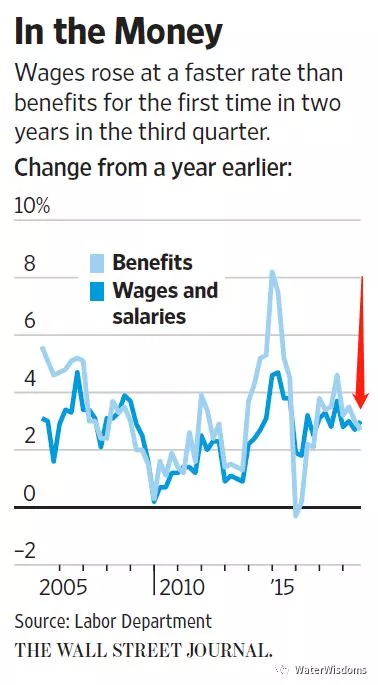

对冲Trump减税导致的经济过热风险 —— 目前美国企业工资增速已经超过了利润增速;

降低2019年企业利润增速下滑后,市场V型反转下跌的概率 —— 尽量提前释放美股和美国资产下跌的势能;

降低贫富差距和民粹主义 —— Trump上台即得益于民粹主义,实际应该感谢民主党治下的大放水;

美元升值,向新兴市场输入通胀,尤其中国 —— 辅助中美贸易战和地缘政治博弈;

美国企业工资增速已经超过了利润增速

美国国策已经从依靠廉价美元剥削新兴市场劳动力,转向重新分配利益,切割风险。弱势美元也许并不符合“美国优先”的利益。从我们演绎的效果看,我们认为未来Trump和Fed还会继续亲密无间地合作... 任何短期的妥协,都只是尽量降低对自己的伤害。

所以本周即使Fed妥协,也许只是一个微观事件。