本文来自“华盛证券”供稿。文中观点不代表智通财经观点。

核心观点:

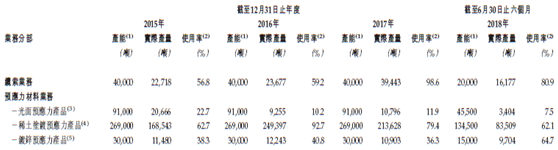

桥梁缆索行业第一及预应力材料制造商行业第三,两项业务占比三七开,原材料成本影响大

十三五规划开启新一轮基建征程开启,考验公司资金实力

实力领先,行业周期性强,资金管控要求较高

公司概况:桥梁缆索行业第一及预应力材料制造商行业第三

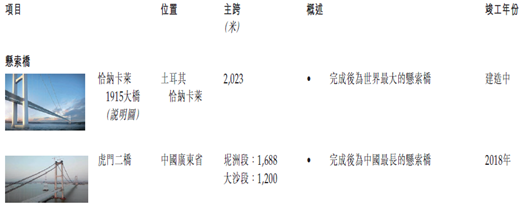

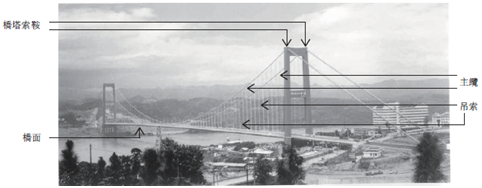

公司是我国建造特大桥梁所用桥梁缆索的最大供应商及第三大预应力材料制造商,在桥梁缆索方面拥有超过28年的经验,已经参与全球800多个项目:中国第一座特大斜拉桥——南浦大桥,世界上最大的悬索桥——土耳其恰纳卡莱1915大桥,我国最大的悬索桥——虎门二桥,我国著名的跨海大桥——杭州湾大桥,均是公司的代表性项目。

资料来源:招股书,华盛证券

公司拥有行业领先的生产设施和生产线,具备制造世界上最大特大桥的能力,是我国最早获得海外认可的生产商之一,荣获中国建筑工程鲁班奖、詹天佑木土工程奖及国家优质工程奖等多个奖项。

行业分析:十三五规划开启新一轮基建征程

为促进和提升中国经济竞争力,基建仍是我国十三五规划的重点,尤其是西部地区,由于普遍为山地地形,多河流和峡谷,桥梁建设将发挥重要作用;而随着一带一路的推进,也将促进我国周边国家交通运输基础设施建设。

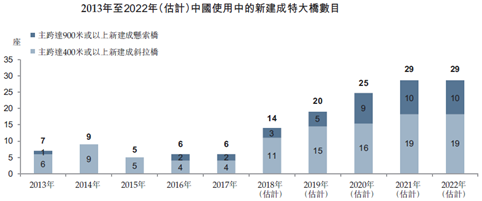

预计2018-2022年我国公路桥的总长度将按复合增长率6.2%增加,特大桥数目于2022年达194座,年复合增长率为20.8%,平均每年建成特大桥数目达23座。

资料来源:招股书,华盛证券

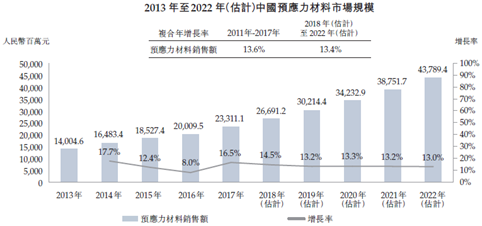

预应力材料市场由于十二五规划收尾阶段,因此在2015-2016年增长率放缓,随着十三五规划的展开,预计市场将重拾升势,2018-2022年复合增长率为13.4%。

资料来源:招股书,华盛证券

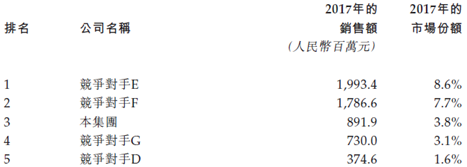

竞争格局方面,在特大桥梁缆索市场,公司毫无疑问为行业第一,其中,900米以上特大悬索桥市场份额52.9%,400米以上特大斜拉桥市场份额达30%,特大桥总数市场份额为35.1%。

在我国预应力材料市场,目前呈现高度分散的竞争格局,前5大制造商2017年市场份额仅为24.8%,第一名市场份额为8.6%,而公司以3.8%排名第三。

资料来源:招股书,华盛证券

众所周知,基建行业特别是大型工程,需要较高的进入门槛才能成为其制造商及供应商。尤其是在业内人力资源及能力有限的情况下,例如特大桥缆索市场,仅有少数参与者,而公司过往记录、资本及产能以及资格认证和技术规格,都构成了公司有效的护城河。

业务分析:缆索和预应力材料业务三七开,原材料成本影响大

公司业务主要分为缆索业务和预应力材料业务,其中,桥梁缆索通常用于建造大桥,作为支撑桥梁再和的主要承重构件发挥至关重要的作用。

预应力材料则是由钢条制成,可作为生产预制混凝土组件或其他建筑材料以及桥梁缆索的原材料。公司主要生产稀土涂镀、光面及镀锌三种预应力产品,用于桥梁、高速公路、石油钻井平台等基建项目。

资料来源:招股书,华盛证券

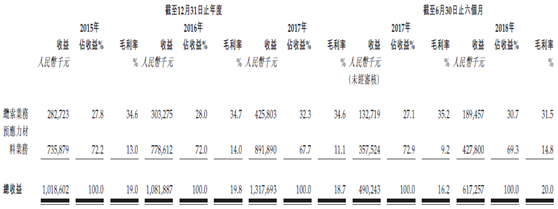

两项业务为公司收入贡献基本呈现三七格局,其中,预应力材料常年占据公司总收入的70%左右,毛利率维持在10%的水平;而毛利率更高的缆索业务每年占公司收入基本维持在30%左右,毛利率为30%左右。

资料来源:招股书,华盛证券

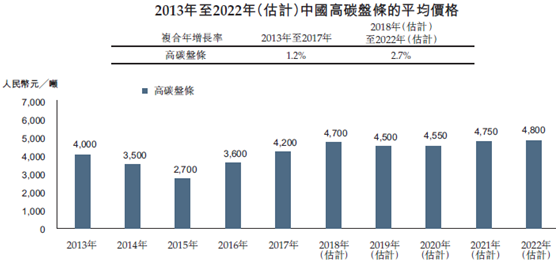

影响桥梁缆索及预应力材料成本的主要因素在于钢盘条的价格,长期来看,公司两项业务的原材料成本预计将保持平稳,2018-2020年以2.7%的年复合增长率稳步增长,并且公司与两大供应商分别维持了7年和4年的稳固关系,为公司提供了可靠的供应以及更具竞争力的定价。

资料来源:招股书,华盛证券

由于2015-2016年为十二五规划末期,因此公司产能利用率较低,但随着十三五的开展,项目可以看到公司产能利用率明显提升。而且基建呈现明显的周期性,农历新年和冬季以及第一季度建筑施工普遍缓慢。

资料来源:招股书,华盛证券

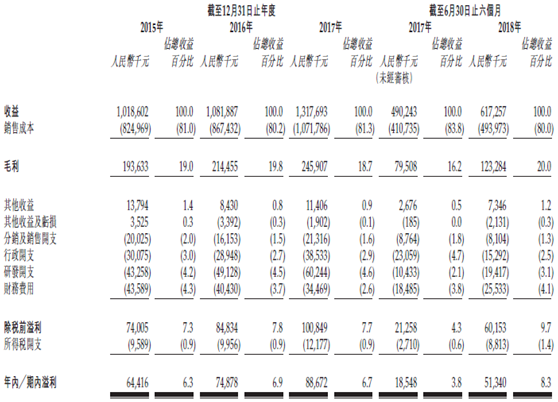

财务分析:新一轮基建开启,考验公司资金实力

公司业务主要成本来自于原材料,因此在原材料成本以及公司营运成本稳定的情况下,主要是靠基建项目拉动公司营收。公司毛利率最近3年基本保持在20%的水平,净利率水平在7%左右。

资料来源:招股书,华盛证券

公司两项业务的平均售价方面,除了2016年预应力材料受到原材料成本的调整变动较大,其他基本保持稳定。

资料来源:招股书,华盛证券

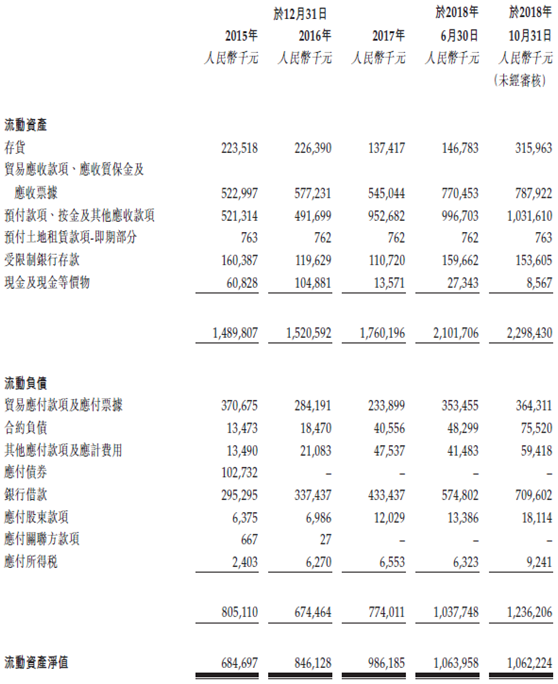

基建行业一个重要门槛公司资产实力,公司净资产保持稳定增长,尤其是随着新一轮基建项目投入建设,公司的应收账款显著增加,以及为获得优惠原材料价格而预备接下来工程项目的预付账款增长接近1倍。说明公司开始新一轮的项目建设进程,同样地,公司银行借款、合约负债在2018年大幅上升,说明用于参与竞标及支付款项的增长,体现了公司营运资金需求的提高,公司业务项目数量的增加。

资料来源:招股书,华盛证券

核心竞争力及风险点:公司实力领先,但行业周期性强,资金管控要求较高

公司作为我国桥梁缆索的最大供应商及第三大预应力材料制造商,在科研技术、资质资产方面拥有较强实力。

行业主要受到国家基建项目的投入,财务受到原材料价格的影响较大,而且基建行业对于公司资金把控要求严格,目前公司现金及现金等价物较低,对于银行借款依赖较大,而且应收账款的收回时间较长,投资者需要关注公司的营运状况。