本文来自“中金点睛”微信公众号,作者中金公司研究部。原标题为《中金2019年证券行业展望:稳中取胜》。

结合板块政策面逐步放松、利率下行带来的流动性宽松以及行业基本面的修复,我们看好19年证券板块表现。中长期来看,中国资本市场正处于改革的大时代,而中国证券业因此也处于市场改革带来的创新业务扩容与传统牌照业务供给侧改革并存的重要时期,创新能力领先的头部券商更受益。

政策面放松+市场面相对宽松+基本面修复,看好券商板块行情

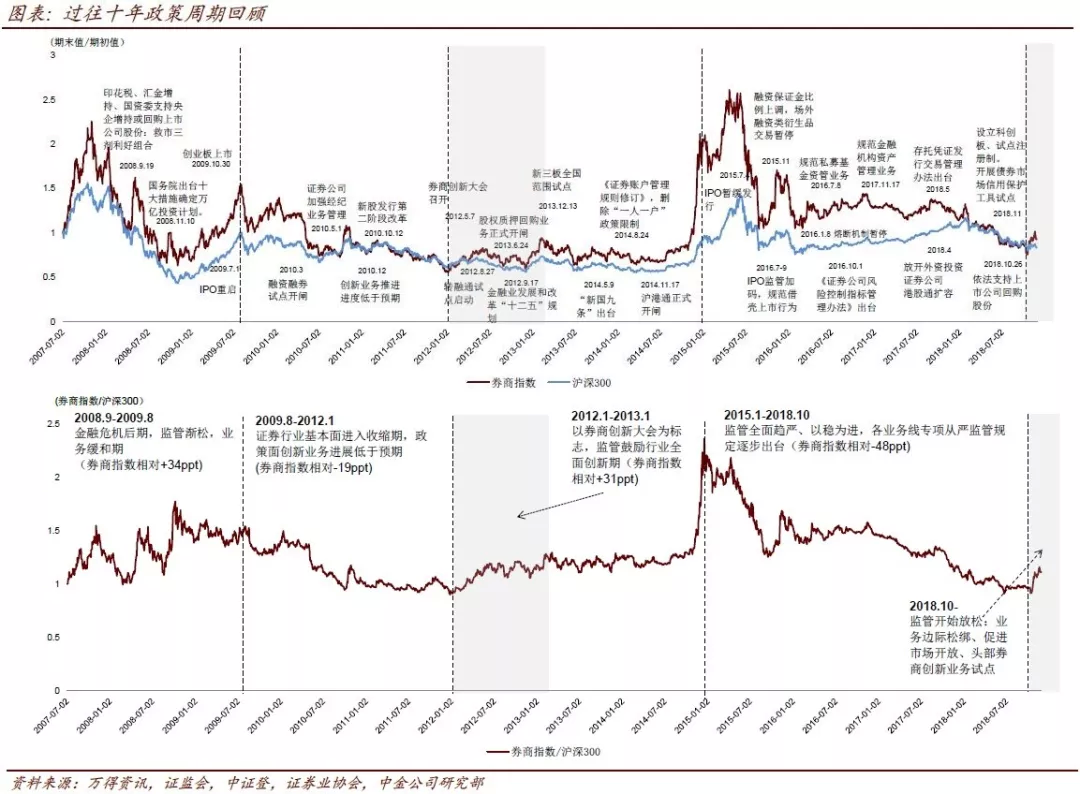

我们认为始于15年中市场大幅波动的证券行业严监管周期或已于18年下半年走出底部,当前正进入逐步松绑的宽松初期。回顾过往十年两轮政策周期,我们认为,19年政策面的超预期有望带动板块复制12年的政策催化行情。

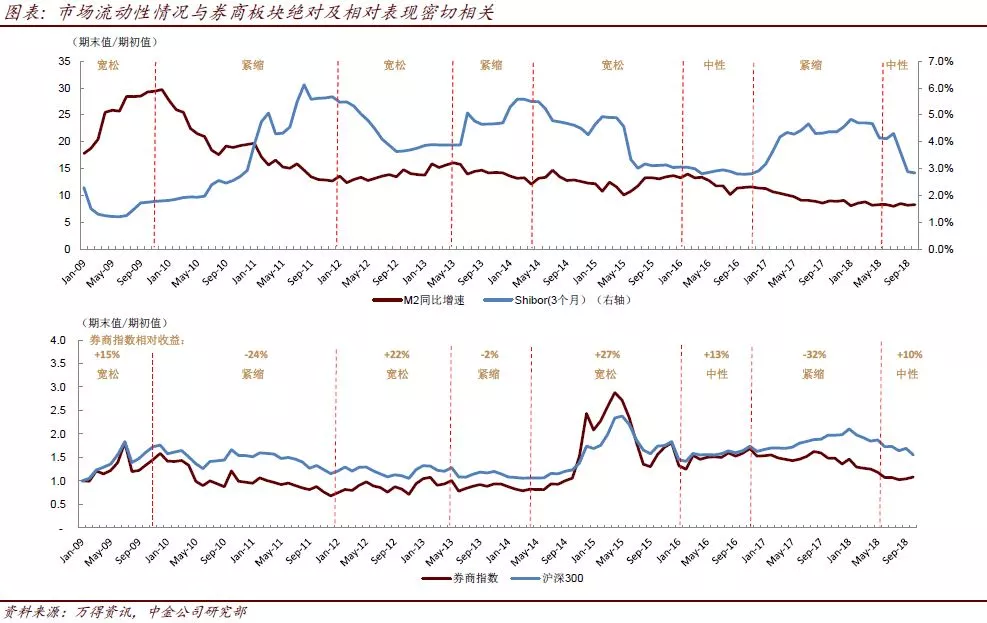

中金策略组判断“从当前到 2019 年年底的中国股市可能会经历风险继续释放与机会显现的阶段”,较18年市场表现边际改善,叠加偏松的流动性环境以及显著低配的机构仓位,券商板块19年有望录得超额收益。我们预计 19 年行业盈利筑底回升,其中股票自营修复是主要驱动,其次投行业务或有提升、资本中介业务控风险压规模但息差在扩大。考虑股票质押及权益投资规模的压缩,短期行业杠杆率或有所下降。

股票质押系统性风险暂缓,资本中介业务发展方向或加速估值分化

以股质和两融为代表的类贷款业务因其隐含的资产质量风险和较低的ROA和ROE回报,使得近年来券商重资本业务占比的提升反而带来了板块性估值中枢下移。相较于其他金融机构,证券公司的优势并不在于资金成本,而是以交易为中心的风险定价能力和资本市场综合服务能力。

往前看,随着各家券商资本中介业务的发展方向和进程差异,从单纯的类贷款业务、到资本市场综合服务的配套融资、再到做市交易及金融衍生品业务,其资本回报及估值水平的分化我们认为将进一步体现。

资本市场大发展叠加行业供给侧改革,龙头券商更具吸引力

当前中国资本市场正处于改革的大时代,我们认为基础制度改革带来的资本市场业务扩容;市场发展成熟带来的券商盈利模式升级(提升ROA)及经营效率提升(提升杠杆率);以及开放与竞争加大带来的行业格局优化,均利好头部券商长期发展。