智通财经APP获悉,大约在一年以前,白宫首席经济顾问,即高盛前任首席营运官科恩就已经逐渐意识到特普朗政府以降低企业汇回境外获利税来刺激资金回流以达到刺激美国国内经济的方法并不可行。

在2017年11月华尔街日报举行的首席执行官大会上,日报的一位编辑问道:“如果特普朗的税改计划通过,你们是否会增加在美国国内的投资”,这一问题并没有得到执行官们的响应,没有人认为他们会因为税收的改变而改变投资策略。

调降汇回税的确有助于鼓励企业将资金调回美国国内,但大多数企业调回的资金并不会直接用于振兴美国经济,可能大多用在股票回购或者派发股利上。这场大会一方面反映了公司高管对于汇回税下调的态度,一方面印证了税改政策并不能达到刺激经济,提高经济增长的目的。

2018年,科恩一年前的担忧已成事实,美国上市公司股票回购的数额升至前所未有的高度,第一次突破了1万亿美元。

2018年前半年,标普500的上市公司花费在股票回购的金额连续两个季度超过了投资建设费用。

大量的股票回购提振股价上升,制造出美股大牛市的假象。但摩根大通却发现用于股票回购的资金也在大幅下降。分析师们通过分析上市公司在国外的留存收益,来搞清楚到底有多少现金回流入美国国内。从Table F103 美国非金融行业基金流量表来看,回流入美国国内的资金量在第三季度下降至600亿美元, 而第二季度和第一季度分别为1150亿和2250亿美元。

这种情况就像2018年中美贸易出现摩擦,中美企业均想在新关税加征前避开未来不确定的高额关税,而加大了交易量。回流入美国的资金量在第一季度达到巅峰后,在2018年中后期成倍下降。 摩根大通预计上市公司的资金回流计划将在年底完成,非金融行业的汇回资金达到4300亿美元,占回流资金总额的20%。

摩根大通认为可以通过对比非金融行业的基金流量表和现金持有量表来观察上市公司如何分配他们汇回的资金,如果现金持有表没有发生改变,说明该公司只是简单的将国外的留存收益转回国内来达到避税的目的。如果现金持有表下降,则说明该公司将汇回的现金用于投资或者股票回购。

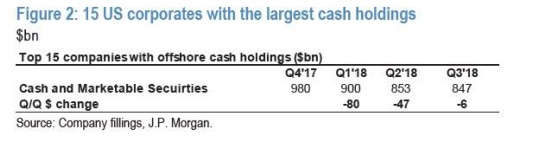

分析师们通过对比研究15间持有现金量最大的美国上市公司,来验证基金流量表的变化。报告指出,现金持有量在第三季度只减少了60亿美元, 在第二和第三个季度却减少了470亿美元和800亿美元,其变化方向和基金流量表一致。

美国的上市公司汇回的现金越来越少,现在让我们再来看看这些钱的用途。

摩根大通预计在总汇回的4000亿里面大概有一半或1900亿的资金用于股票回购。大约900亿用于债务偿还。4000亿里还有大约450亿将在第4季度用于股票回购。这意味着只有大约750亿真正用于投资建设,直接刺激美国国内经济。这个数字远远低于特普朗政府的预期。

从公开信息中我们不难发现,上市公司回购股票的速度也在2018后半年不断递减。前半年的加速回购在7月份到达顶峰,8月到10月连续3个月下跌,引发股市震荡。虽然11月份有所调整,也无法回到1-7月时的峰值。

不过,摩根大通分析师Marko Kolanovic认为美股在接下来12个月里还应该上涨18%。 与另一位分析师Panigirtzoglou的意见不同,Panigirtzoglou认为汇回资金给股票和债券市场带来的红利将在2019年消失殆尽。