本文来自微信公众号“Kevin策略研究”,作者刘刚、董灵燕。

报告要点

一、美股市场:对贸易摩擦和增长前景担忧重创美股;利率进一步下行

二、政策追踪:贸易摩擦阴云仍在;国会通过临时支出法案延至21日

三、央行动向:圣路易斯联储主席Bullard认为12月加息应推迟;加息预期继续回落

四、海外事件:英国议会12月11日将就退欧方案投票;意大利愿意对预算略作修改

五、经济观察:11月非农新增就业和工资增速均不及预期;11月ISM制造业PMI回升

六、公司观察:通用汽车将关闭北美部分工厂

七、中概股市场:金龙指数下跌3.1%;优信与淘宝达成战略合作

一、美股市场:对贸易摩擦和增长前景担忧重创美股;利率进一步下行

过去一周,美股周初一度受G20中美元首会晤后贸易摩擦有暂缓迹象的提振而高开,但随后,对贸易谈判前景和经济增长动能趋缓的担忧迅速取代了前期的乐观情绪,美股周二和周五两度大幅回调,并抹去了年初至今累计收益。市场围绕贸易摩擦前景的情绪变化无疑是左右本周市场走势的核心因素。特朗普总统周二发布推特称90天的谈判已经开始,但若未达成协议,则仍将继续对中国商品加征关税;同时表示将由一直持相对强硬态度的Lighthizer主持谈判。此外,上周有关加拿大拘押中方公司高管的突发事件也给贸易谈判前景蒙上了一层阴影;而周五白宫贸易与产业政策顾问Navarro继续强调“如果未来不能达成协议,将直接提升关税水平”则进一步加剧了市场的担忧。除贸易摩擦外,上周美国5年/2年期国债收益率倒挂,10年/2年期国债期限利差则一度收窄至12个基点以下,也引发了投资者对于未来增长动能放缓的担心。整体来看,市场情绪明显转弱,美债10年期国债进一步下行至2.85%,收益率曲线在后半周略有抬升。

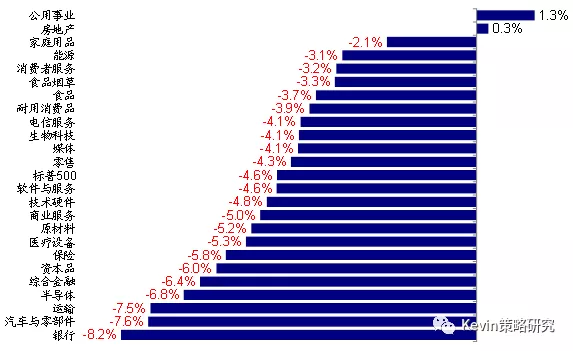

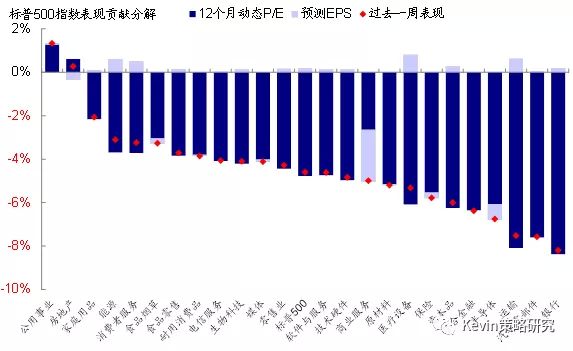

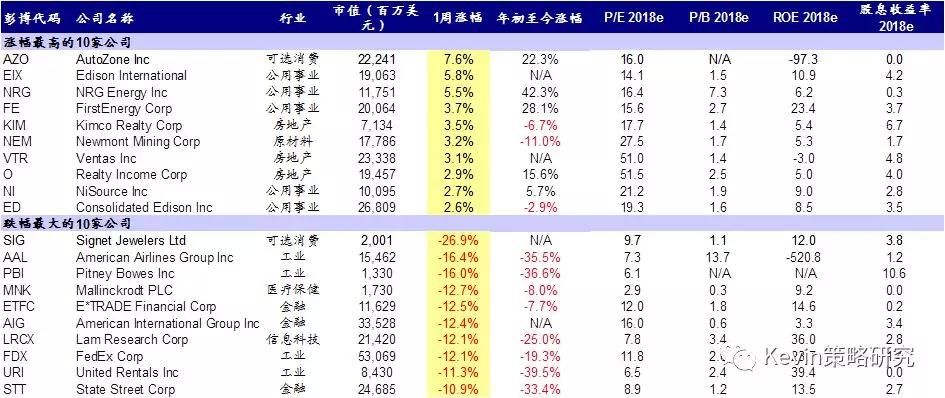

整体来看,标普500指数上周下跌4.6%,小盘股罗素2000指数大跌5.6%,纳斯达克综指也大跌4.9%。板块层面,公用事业和房地产分别上涨1.3%和0.3%,其他板块均下跌,收益率曲线平坦化背景下,银行大跌8.2%,汽车与零部件、运输等板块也表现不佳。从驱动因素看,前一周大涨的软件与服务、半导体、运输等板块上周大跌,而前一周表现较弱的公用事业和房地产板块上周上涨,整体来看动量因子驱动特征不明显。另一方面,过去一周价值因子驱动特征不明显,医疗设备、运输、能源等板块盈利上调,而商业服务、半导体等板块盈利下调。

过去一周,标普500指数大跌4.6%,公用事业和房地产分别上涨1.3%和0.3%,其他板块均下跌,银行大跌8.2%,汽车与零部件、运输等板块也表现不佳

上周公用事业和房地产板块估值扩张,而其他板块估值均不同程度收缩

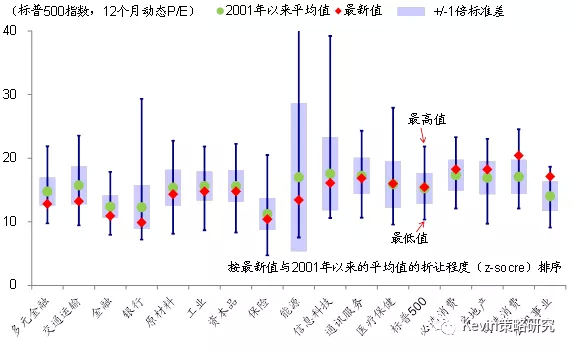

板块估值上,目前可选消费和公用事业板块12个月动态P/E高于历史均值+1倍标准差,交通运输、多元金融、银行等板块当前估值低于历史均值

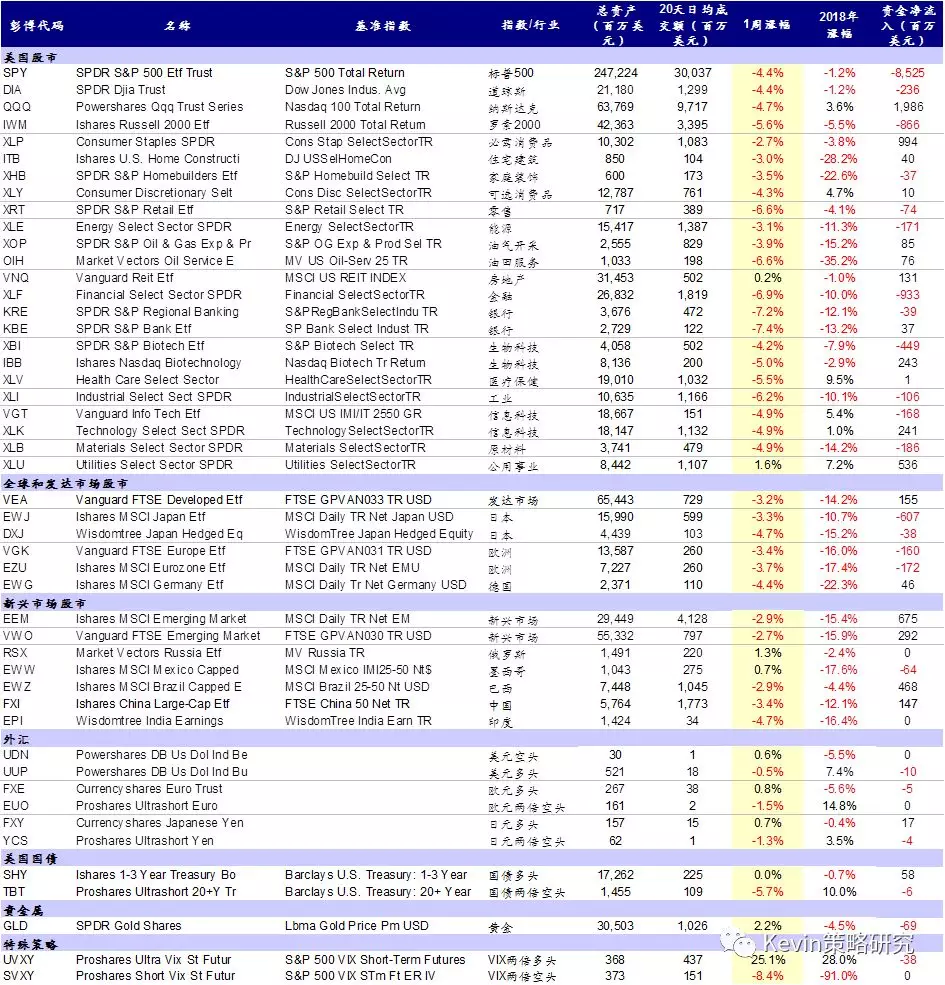

我们梳理的主要ETF产品多数下跌。美股主要指数ETF中,IWM(罗素2000)和QQQ(纳斯达克)分别大跌5.6%和4.7%,DIA(道琼斯)和SPY(标普500)均下跌4.4%。板块层面,追踪银行板块的KBE和KRE分别大跌7.4%和7.2%,XLF(金融)下跌6.9%,但XLU(公用事业)和VNQ(房地产)分别上涨1.6%和0.2%。上周新兴市场表现好于发达市场,追踪发达市场的VEA下跌3.2%,追踪日本的DXJ和EWJ分别下跌4.7%和3.3%,追踪欧洲的VGK和EZU也分别下跌3.4%和3.7%。相比之下,追踪新兴市场的EEM和VWO分别下跌2.9%和2.7%,RSX(俄罗斯)上涨1.3%,而EPI(印度)大跌4.7%。上周资金大幅流出SPY(标普500),但流入QQQ(纳斯达克)。

过去一周,美国上市的主要ETF多数下跌。美股主要指数ETF中,IWM(罗素2000)和QQQ(纳斯达克)分别大跌5.6%和4.7%,DIA(道琼斯)和SPY(标普500)均下跌4.4%。板块层面,追踪银行板块的KBE和KRE分别大跌7.4%和7.2%,XLF(金融)下跌6.9%,但XLU(公用事业)和VNQ(房地产)分别上涨1.6%和0.2%

二、政策追踪:贸易摩擦阴云仍在;国会通过临时支出法案延至21日

►

贸易摩擦阴云仍在。中美元首G20峰会期间会晤后,贸易摩擦一度出现暂缓迹象,但上周的最新事态进展表明短期不确定性可能依然存在。一方面,包括特朗普总统和美方官员依然给市场传导了一定的强硬姿态和信号。特朗普总统在上周二发表推特称,中美两国为期90天的贸易谈判已经开始,但将由一直持强硬态度的Lighthizer主导,美国方面参与谈判的还有财长Steve

Mnuchin、白宫经济委员会主任Larry Kudlow、美国商务部长WilburRoss、白宫贸易和产业顾问Peter

Navarro等。特朗普同时称自己是“Tariff Man”,如果最终未能与中国达成协议,仍将进一步对中国商品加征关税。

同样的,周五白宫贸易与产业政策顾问Navarro类似的表态也将大本就脆弱的市场的担忧。从市场表现上看,对中国敞口较大的波音和卡特彼勒等、此前因预期中国可能降低美国汽车进口关税而上涨的汽车股、以及对贸易摩擦敏感的科技和芯片股均跌幅居前。

另一方面,上周突发的加拿大政府对中国公司高管的拘押使得市场感到非常意外,担心后续谈判可能会因此蒙上阴影,这也是加剧美股一些科技公司如高通、博通、英特尔等股价下跌的原因。

► 国会通过临时支出法案延长至12月21日,边境墙拨款悬而未决。由于9月30日签署的为美国联邦政府提供短期支出保证的临时性法案于12月7日到期,上周四,美国国会通过了为期两周的临时支出法案(将于本月21日到期),从而避免了联邦政府在本周关门。不过,这一临时支出法案并未解决是否要为修建美–墨边境墙提供资金的问题,特朗普希望国会拨款50亿美元以修建边境墙,参议院民主党领袖Chuck Schumer 和众议院民主党领袖Nancy Pelosi均表示,可以先通过争议性较低的6项支出性法案,同时将包含边境墙拨款的国土安全支出法案延期一年。

三、央行动向:圣路易斯联储主席Bullard认为12月加息应推迟;加息预期继续回落

► 圣路易斯联储主席JamesBullard认为12月加息应推迟。上周五,圣路易斯联储主席James

Bullard(2019年有投票权)表示,当前政策利率水平基本合理,近期市场通胀预期有所回落。Bullard认为中性利率水平在2%左右,目前联邦基金利率为2~2.25%,货币政策已经偏紧(at

a slightly restrictive

level)。Bullard认为目前3.7%的低失业率不一定导致通胀压力上行,从市场表现来看,投资者并不认为美联储能够实现2%的通胀目标。Bullard认为12月加息应推迟,主要考虑到美债收益率曲线已经出现倒挂。

此外,据华尔街日报报道,多位美联储官员对未来加息节奏持观望态度。达拉斯联储主席Kaplan表示,2019年一季度甚至上半年的经济形势将和当前有很大不同,美联储需要相应作出调整;近期通胀压力有所回落,意味着美联储需要有耐心。关于如何调整货币政策指引措辞,明尼阿波利斯联储主席Neel Kashkari表示,在未来加息路径存在很大不确定性的情况下,美联储不应作出明确指引。

受此影响,CME市场利率期货隐含的12月加息概率也明显回落至72%,而一周前这一水平为83%左右;而市场对于2019年加息次数的预期更是进一步下降,目前预计至少加息2次的概率为14.6%,至少加息3次的概率仅为2.4%。

CME市场利率期货隐含12月加息概率回落至72%

市场预计2019年至少加息2次的概率为14.6%,至少加息3次的概率为2.4%

► 美联储发布经济状况褐皮书。10月中旬至11月,美国经济温和扩张,消费支出整体稳定,汽车销售有所改善,特别是二手车,非汽车销售增速走弱。多数地区制造业温和增长,关税依然是主要的压力。房地产市场方面,新屋建造和成屋销售稳中有降,非住宅建筑建造和租赁稳中有升。对数地区企业维持乐观,但也有部分地区表达了对关税政策不确定性、利率上行和劳动力市场收紧的担忧。

劳动力市场进一步收紧,超过半数的地区表示就业、生产甚至产能扩张受到限制。工资进一步温和增长。价格水平温和增长,几乎所有地区都表示成本抬升快于最终产品价格增长。由关税导致的成本抬升已经从制造商和承包商向下游传导。

四、海外事件:英国议会12月11日将就退欧方案投票;意大利愿意对预算略作修改

►

英国议会将于12月11日就退欧方案进行投票。下周二,英国下议院将就特蕾莎·梅的退欧方案进行投票。目前退欧方案获得通过的难度依然较大,一方面,许多官员认为这一方案既削弱了英国在欧洲的影响力,又使英国必须遵从欧洲的一些法律法规;另一方面,不赞成退欧的官员认为这一方案会加大英国与其他国家进行贸易的难度,并导致人才外流,提高生活成本等。英国下院共639个席位,退欧方案需赢得半数以上的支持(至少320票)方可通过。

若退欧协议未赢得下议院足够支持,可能会造成英国国内政局的混乱,不排除英国首相特蕾莎·梅因此面临来自党内外的压力(工党或将发起对本届政府的不信任投票,保守党内部也可能发起对领导人的挑战)。

在特蕾莎·梅成功应对来自党内外压力后,英国将有两种选择:一种是特蕾莎·梅向欧盟寻求修改协议内容,随后再次在英国议会就新协议进行投票。在此情况下,英国也可以申请延后退欧期限(需要所有成员国同意)。不过,若欧盟拒绝修改协议,则英国仍可能面临硬退欧的局面。另一种选择是进行第二次退欧公投(欧盟最高法院法律顾问表示,英国可以在3月29日前单边撤回里斯本第50条,即单方面放弃退欧,无需经欧盟其他成员国同意)。

► 意大利愿意对预算略作修改。上周,意大利总理Giuseppe Conte表示,愿意在不影响福利政策情况下对预算略作修改,但同时也表示,降低退休年龄和增加福利支出是很紧迫的,意大利对预算作出一定调整并不意味着放弃福利政策(doesn’t mean that I am backtracking)。

► 法国政府取消明年上调燃油税的计划以平息骚乱。为抗议上调燃油税,法国爆发示威活动,并演变成大规模骚乱。为平息骚乱,法国政府取消明年上调燃油税的计划(预计一年可带来40亿欧元税收),同时将向国际大型科技公司(如Alphabet、Facebook等)的广告收入征收3%的数字税(取消原来广泛征税的计划,亚马逊、苹果等公司不在征税范围中)。法国财长Bruno Le Maire表示,如果法国未能说服其他欧盟成员征收数字税,则将从2019年起先在法国国内征收。预计数字税一年将形成5亿欧元税收。

五、经济观察:11月非农新增就业和工资增速均不及预期;11月ISM制造业PMI回升

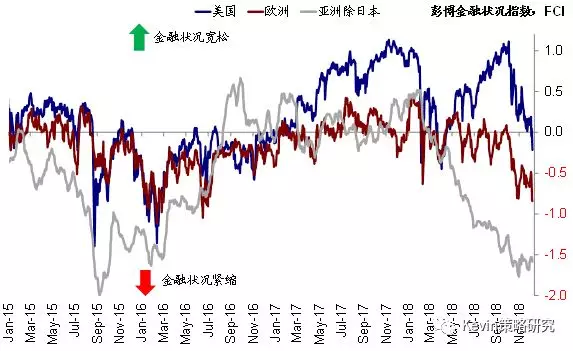

整体而言,从金融状况指数来看,过去一周,美国、欧洲和亚洲除日本金融状况均有所收紧。经济意外指数方面,过去一周欧元区经济意外指数显著回升,中国小幅回升,美国和日本均有所回落。其他数据方面:

过去一周,美国、欧洲、亚洲除日本金融状况均有所收紧

过去一周,欧元区经济意外指数显著回升,中国小幅回升,美国和日本均有所回落

►

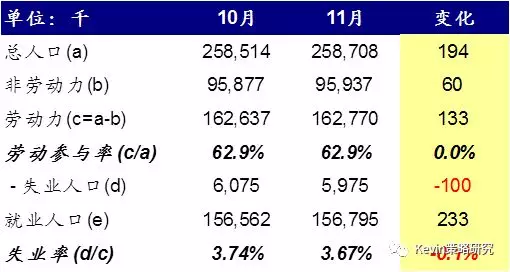

11月非农新增就业和工资增速均不及预期。11月非农新增就业15.5万人,不及预期的19.8万人;9~11月平均每月新增就业17万人。不过,在(接近)充分就业的状态下,每个月表观的新增就业人数的重要性已经明显下降。11月失业率为3.67%,在上个月3.74%的基础上进一步下降,劳动参与率维持在62.9%不变,因此失业率的下降主要得益于劳动力池子中新增就业的增加。

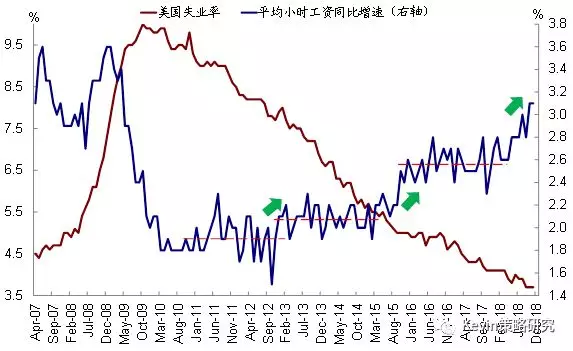

11月工资增速整体稳健。11月平均时薪同比增速维持在3.1%,符合预期;环比增速为0.2%,不及预期的0.3%,但好于10月的0.1%。工资增速不超预期加速上行可以一定程度上缓解此前投资者对于工资抬升过快导致的对于通胀和美联储加息压力的担忧数据公布后,期货隐含的加息概率进一步回落。

此外,与11月相对偏弱的非农新增就业一致的是,11月ADP新增就业17.9万人,不及预期的19.5万人,且弱于10月的22.7万人。

11月失业率为3.67%,略低于10月的3.74%;劳动参与率维持在62.9%

11月平均每小时工资同比增速维持在3.1%,环比增长0.2%

►

美国11月ISM制造业PMI回升。11月ISM制造业PMI为59.3%,好于预期的57.5%,且高于10月的57.7%。非制造业PMI为60.7%,同样好于预期的59%,且高于10月的60.3%。

► 德国、法国10月工业产出同比增速改善,但依然疲弱。德国10月工业产出同比增长1.6%,不及预期的2.1%,但好于9月的0.8%;环比回落0.5%,不及9月环比增长0.2%的情况。法国10月工业产出同比回落0.7%,好于预期同比回落1.4%的情况,且较9月同比回落1%的情况也有所改善;环比增速为1.2%,好于9月环比回落1.6%的情况。

六、公司观察:通用汽车将关闭北美部分工厂

上周美股市场的主要新闻有:

► Facebook计划回购90亿美元股份。自7月底因业绩指引不及预期而大跌后,Facebook股价持续走弱,目前距7月高点已经累计下跌36.8%。上周五Facebook宣布将回购90亿美元股份,这是公司今年第二次增加股份回购(第一次在4月,回购90亿美元)。公司在2018年的前9个月里总计回购了93.9亿美元股份,回购计划中还剩余35.4亿美元。

标普500指数涨幅最高与跌幅最大的10家公司

纳斯达克100指数表现最佳与表现不佳的10家公司

七、中概股市场:金龙指数下跌3.1%;优信与淘宝达成战略合作

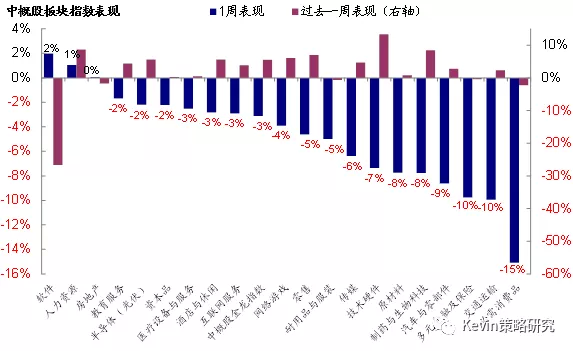

中概股市场上周大跌,金龙指数下跌3.1%,表现好于美股,但不及港股和A股。行业层面,软件和人力资源分别上涨2%和1%,其他板块均下跌,必需消费品大跌15%,交通运输、多元金融及保险也表现不佳。

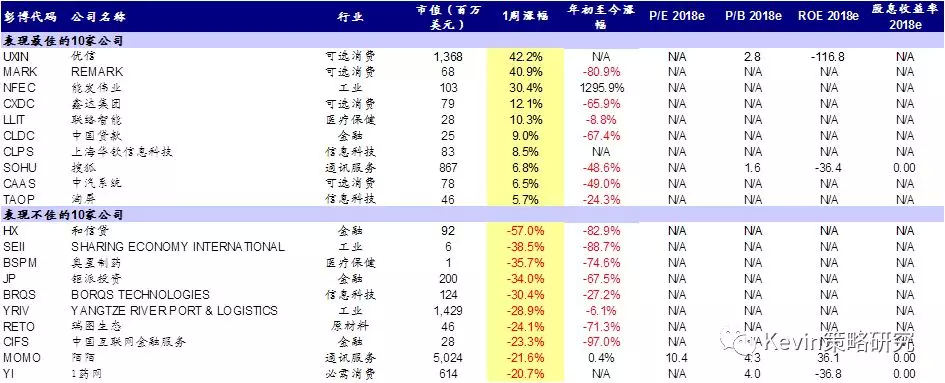

个股层面,优信(UXIN)和Remark(MARK)大涨42.2%和40.9%,能发伟业(NFEC)也上涨30.4%;不过,和信贷(HX)大跌57%,奥星制药(BSPM)、钜派投资(JP)、Sharing Economy(SEII)等也表现不佳,跌幅均在30%以上。

上周中概股市场的其他新闻有:

► 陌陌(MOMO)三季度收入超预期,但盈利不及预期。三季度收入同比增长51%至5.4亿美元,好于市场预期,主要得益幻乐之城和探探的强劲表现。但直播业务成本投入增加导致毛利率较二季度下滑1个百分点。non-GAAP净利润同比增长22%至1.1亿美元,调整后EPS为0.38美元,不及预期的0.53美元。受沽空机构做空的影响,上周四公司股价大跌14.6%。

► 优信(UXIN)与淘宝达成战略合作。12月6日,优信与淘宝签署战略合作协议,双方将在二手车B2C、B2B、金融及整合供应链方面开展合作。受此提振,上周四优信股价大涨31.5%。

► 蘑菇街(MOGU)在纽交所上市。12月6日,蘑菇街(MOGU)在纽交所上市,发行价为14美元/ADS,共募集6650万美元。

过去一周,中概股金龙指数大跌3.1%,软件和人力资源分别上涨2%和1%,其他板块均下跌,必需消费品大跌15%,交通运输、多元金融及保险也表现不佳

当前中概股指数12个月动态P/E为19.4倍

中概股表现最佳与表现不佳的10家公司

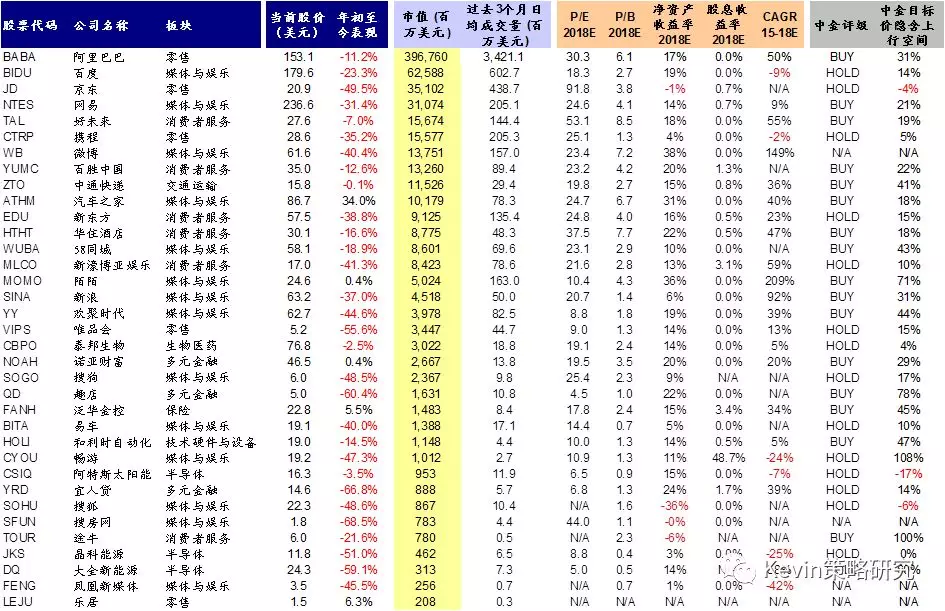

中金公司覆盖的中概股和美股公司一览

注:价格数据截至2018年12月7日