本文来自“华尔街见闻”,作者祁月。

2018年似乎真的不一样了。

“这是1972年尼克松时代以来最难赚钱的时期,”美国咨询公司Ned Davis Research策略师Ed Clissold发出了振聋发聩的警告,“没有一个资产类别今年有望给到投资者超过5%的回报率。”

投资者损失惨重,就连一些知名的对冲基金大佬们也难逃一劫,包括Ken Griffin、Izzy Englander和Steve Cohen。

有媒体报道,Ken Griffin执掌的对冲基金Citadel上个月浮亏3%,是2016年一季度以来最惨烈的表现。Izzy Englander的基金Millennium同期亏了2.8%,是其史上第三大亏损记录。“美国版徐翔”Steve Cohen创建的Point72更是亏了5%,今年的收益快要损失殆尽了。

Dmitry Balyasny掌控的资管公司Balyasny Asset

Management旗下的Atlas全球基金上个月亏了3.9%,令其今年的亏损达到5.3%。公司整体业绩在11月下滑了5.7%。

Balyasny今年以来巨亏40亿美元,投资者已撤出40亿美元资金, 该基金的资管规模或将从今年初的113亿美元大幅缩水至明年的73亿美元,缩水幅度达到35%。

这家资管公司目前正压缩成本,裁减至少125名员工。公司砍掉了13只股票团队,占总投资团队的40%左右,年底前还将裁减更多后台员工。

上述大佬们只是投资惨淡的其中一个组成部分。事实要比很多人想象的严峻得多——来自媒体和德意志证券的数据显示,过去四年间,多数对冲基金没有产生任何alpha或者beta:

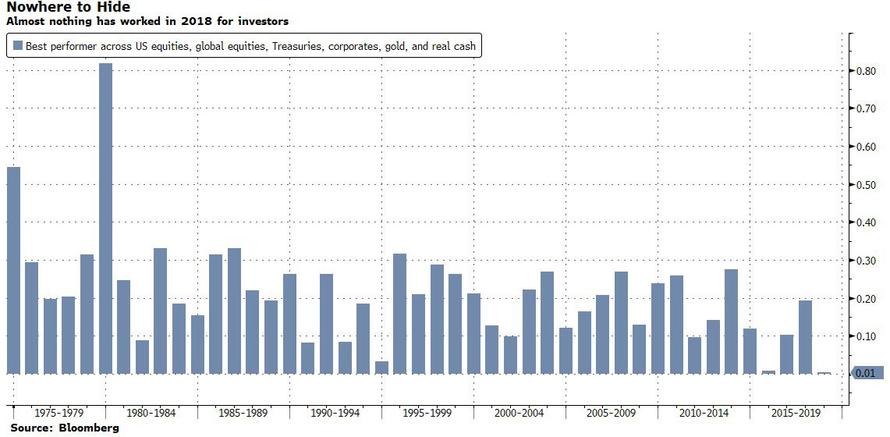

40多年来最惨淡的一年

通常而言,当某种资产价格下跌,会有另外的资产价格上涨,即使在最艰难的年份也是如此。比如2008年全球金融海啸时期,美国国债表现出色。2002年,REIT是赢家。1974年,大宗商品跑赢全球资产。

然而,2018年却是个例外。美国与全球股票、企业债、美债、黄金和现金这些资产年初至今的投资回报率几乎为零,这表明,2018年对于跨资产投资者来说完全是灾难性的一年。

从美国国债到大宗商品,从股市到房地产,无论大盘股还是小盘股,都让大部分投资者蒙受了多多少少的亏损,极少数的成功者获利也不算很多。

本周二,就连过去两年一直平稳上涨的标普500指数都发生了今年以来的第5次幅度超过3%的下跌。

即使高盛并不赞同2018年是灾难性的一年这一观点,但他们也认为,今年确实是过去25年危机时期之外风险调整后跨资产回报率最差的年份之一。

根据摩根士丹利11月20日发布的一份报告,这轮资产价格下跌主体上始于10月下旬。由于市场暴跌,传统的多空策略基金在月内和年内都面临亏损,他们开始削减多头持仓,并回补空仓。

Instinent交易业务负责人Larry Weiss表示,“现在是转移到现金的时候了。很难说服任何人现在是把钱拿去投资的时机。”

主张持有现金的可不只是Instinent。华尔街见闻提及,高盛、美银美林、摩根大通资管团队最近已先后提出“持有现金”的建议。

摩根大通全球多资产策略团队近日表示,美国现金与国债的事前夏普比率(ex-ante Sharpe ratios)十年来第一次远远高于美股。这是十年以来,投资者从安全、具有流动性的资产中获得的经波动性调整后收益第一次超过标普500指数的收益。

高盛认为,目前投资者对美股过度超配,接近过去30年历史的第89个百分位之高,而今年投资者对现金的持有只有第1个百分位这么低,是时候扭转投资思路了。

真凶究竟是谁?

每一年都会有资产变现不佳的时刻,为何今年这么惨?答案可能与加杠杆交易有关。

为了控制风险,投资组合经理们通常在蒙受相对小的损失之后被迫抛售头寸。为了在这些限制下赚到钱,他们动用了较多杠杆。比如,Citadel、Millennium和Point72合计持有不到1000亿美元净资产,但在加杠杆之后,其合计资产规模暴增至近5000亿美元。

华尔街见闻昨日提及,野村证券跨资产研究主管Charlie McElligott认为,随着市场对经济周期的预期急剧转向,现在市场上最重要的交易策略是“去风险”模式。而风险主要来自于杠杆,换句话说,是去杠杆行为加剧了股市下跌。

更糟糕的还在前方?

更值得警惕的是,野村证券认为,从近期的股市风险平价去杠杆化来看,这一交易距离结束似乎还有很长的路要走……

摩根士丹利预计,未来四周,基金们对于其持有的美股多仓抛售幅度将是08年金融危机以来最严重的。

高盛对于2019年立场偏悲观,股票策略师Christian Mueller-Glissmann周一发报告称,未来经济增长放缓、美联储缩表及波动性卷土重来,都将使得2019年经过风险调整后的投资回报率变得更糟糕,而且几乎没有明显的避风港。