本文来自“长江宏观固收”,作者:赵伟团队。

报告要点

本轮美联储加息已至尾端,10Y美债收益率顶部已现,黄金配置价值加速凸显

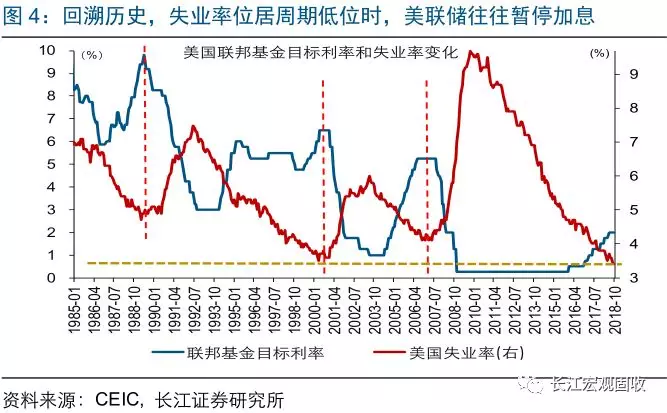

伴随失业率持续低企和美联储加息立场由鹰转鸽,本轮美联储加息周期或至尾端。历史经验显示,失业率降至周期低位后,美联储一般暂停加息;而随着失业率走高,美联储往往开始降息。当前,美国失业率持续位于历史低位。同时,美联储主席等多位高官均表示目前利率仅略低于中性利率,加息立场由鹰转鸽。

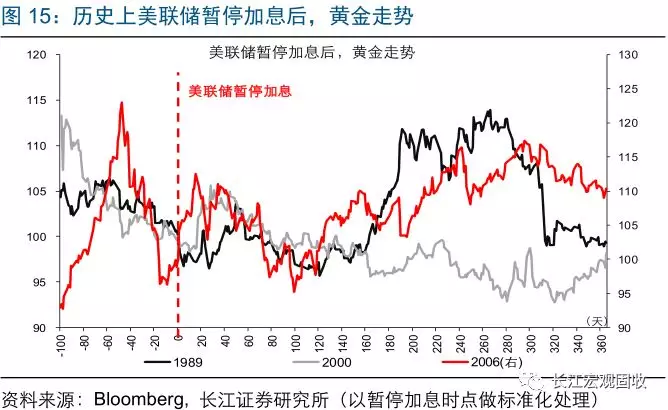

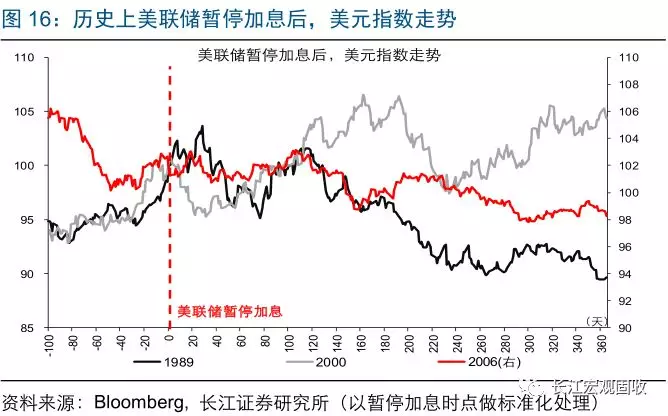

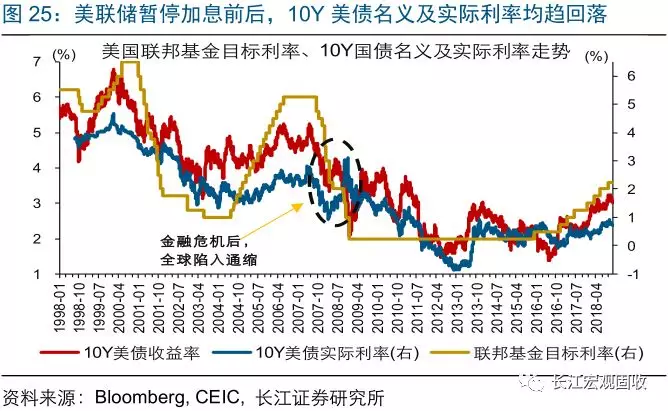

回溯历史,美联储暂停加息后,10Y美债收益率趋于加速回落,黄金长期内涨幅明显。经验显示,美联储在经济周期尾端暂停加息后,10Y美债收益率均加速下行;同时,虽然短期内受美元走势扰动,但伴随美国实际利率回落,黄金长期内涨幅明显。其他资产方面,美元指数由于取决于美国和非美经济体宏观形势背离程度、美联储政策只是影响因素之一,在美联储暂停加息后走势各异。

综合考虑美国宏观形势、货币环境等因素未来变化,美股顶部或已出现,10Y美债收益率或易下难上,黄金配置价值加速凸显。伴随本轮减税效应衰减、美企海外利润回流放缓等,美股到达顶部迹象或已现。同时,随着美联储加息周期至尾端,叠加中低油价成常态、美国通胀预期难显著抬升,10Y美债收益率或易下难上。上述背景下,美国实际利率中枢趋降,黄金配置价值加速凸显。

报告正文

热点跟踪:美联储立场由鹰转鸽,哪些资产有望受益?

事件:11月29日,美联储主席鲍威尔在纽约经济俱乐部的午餐会上发表讲话,表示美联储目前利率水平仅略低于中性利率水平。

点评:

11月以来,美联储在加息立场上由“鹰”转“鸽”。11月之前,无论是美联储官方、还是主席鲍威尔,均反复强调“美联储需进一步渐进加息”。鲍威尔在10月3日接受PBS采访时,表示“美国目前利率水平距离中性利率还很远”。与上述鹰派论调不同,11月以来,美联储在加息立场上发生显著变化。其中,鲍威尔和副主席Clarida均强调目前利率“仅略低于”中性利率水平;美联储11月FOMC会议纪要也摒弃“进一步渐进加息”表述,转为强调“未来货币政策不预设路径、将更加灵活”。伴随美联储加息立场由鹰转鸽,10Y美债收益率大幅回落,黄金止跌反弹。

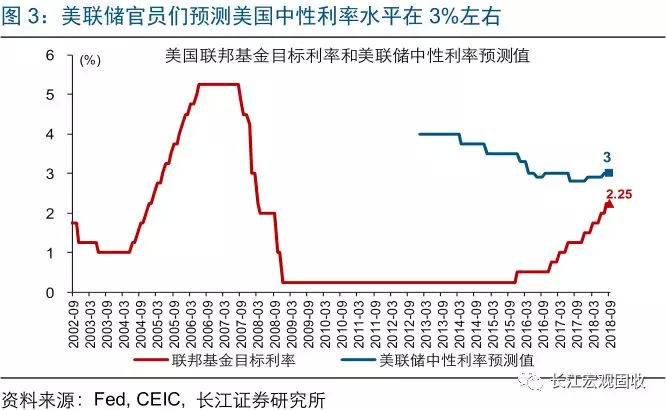

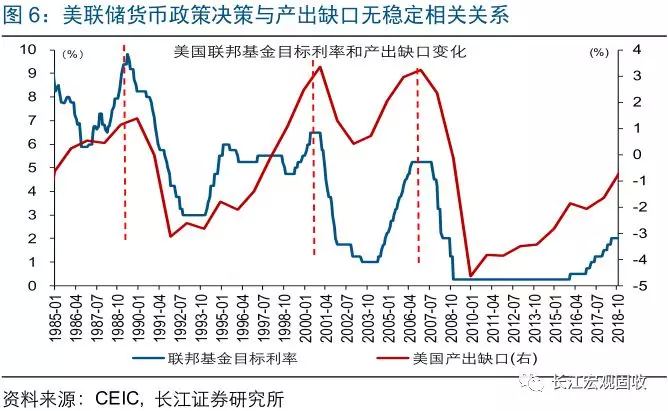

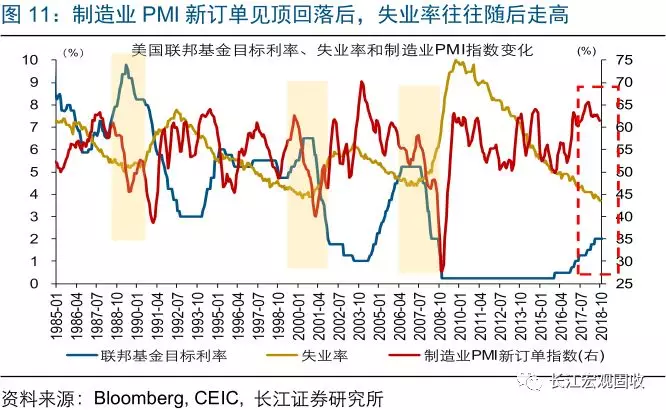

美联储在加息上变得更加谨慎,或缘于美国失业率持续位居历史低位。根据最新公布的利率点阵图,美联储官员们预测美国中性利率水平在3%左右,较当前的基准利率水平高75bp。根据上述预测,美联储本轮加息周期“仅剩”3次加息。美联储在加息立场上转为鸽派,或与美国目前持续位居历史低位的失业率有关。最大化就业和稳定物价是美联储的政策目标。历史经验显示,在失业率加速下滑时,美联储一般开启加息周期;随着失业率降至周期低位,美联储一般暂停加息;而一旦失业率“止跌反弹”,美联储往往开始降息。与失业率不同,美联储政策决策与通胀[1]、产出缺口等均无稳定相关关系。

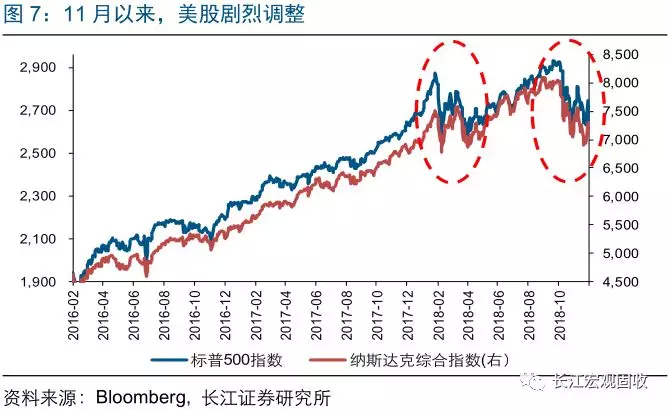

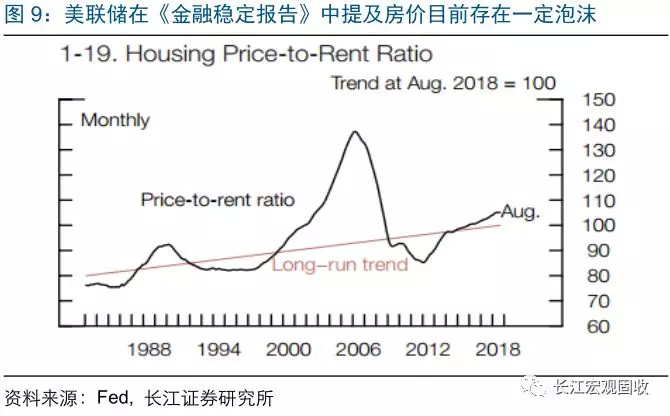

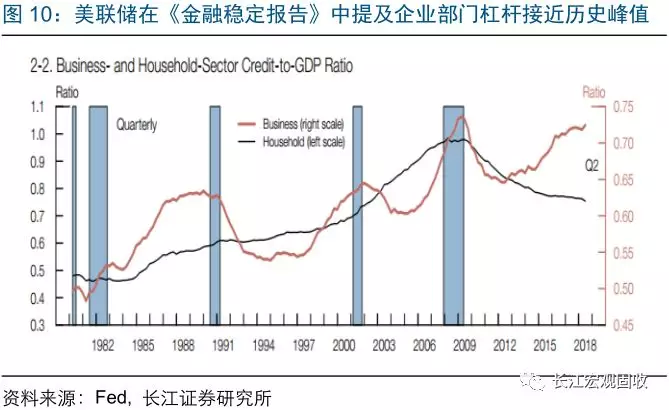

美联储吹风放缓加息,也可能与保持金融体系的稳定性目标有关。美联储主席鲍威尔在发表“仅略低于中性利率”言论的同时,详细介绍了美联储有史以来公布的第一份《金融稳定报告》。其中,鲍威尔表示,充分就业和价格稳定是美联储核心目标,但稳定的金融体系对于经济增长也尤为重要。同时,《金融稳定报告》中着重提及,“美国股票市场目前估值偏高,房价存在一定泡沫,且企业部门债务压力高企”。美联储在加息立场上的显著转变,可能与11月以来美股的剧烈调整、美国房价的加速下跌以及美国投资级信用利差的走扩等有关。

结合美国失业率走势和美联储官员最新表态等来看,本轮美联储加息周期大概率已至尾端。美国失业率已降至历史低位,进一步下行空间或相对有限。同时,历史经验显示,美国经济景气领先指标——制造业PMI新订单指数见顶回落、加速下滑后,美国失业率往往随后开始“走高”。目前,美国制造业PMI新订单指数已自年初的高位回落,持续下滑。考虑到失业率和美联储货币政策之间的关系,美联储本轮加息周期或已至尾端。

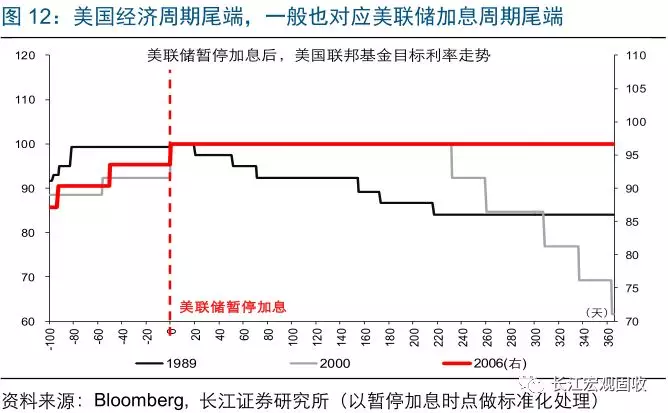

回溯历史,美联储暂停加息后,10Y美债收益率往往加速回落。2008年前,由于美联储较少使用“前瞻指引”提前调控预期,我们从美联储暂停加息的时点开始考察大类资产走势。历史经验显示,美联储暂停加息前一段时间内,10Y美债收益率往往处于顶部区间;而暂停加息后,10Y美债收益率一般加速回落。与10Y美债收益率不同,美股、美元、黄金由于还分别受企业盈利、欧洲及全球经济景气、美元等影响,在美联储暂停加息后的一段时间内,未显现一致变化规律。

本轮周期,伴随美联储放缓加息,以及中低油价成为常态,10Y美债收益率顶部已现。2018年以来,10Y美债收益率大幅上行,与油价持续上涨带动的通胀预期抬升高度相关。然而,随着本轮全球经济至周期尾端,以及美国原油产量趋进一步扩张、OPEC难大幅减产,中低油价或成未来常态。上述背景下,通胀预期难继续成为10Y美债收益率上行的支撑。与此同时,伴随美国经济领先指标见顶回落和美联储放缓加息,美国经济和货币政策对10Y美债收益率上行的拉动不断趋弱。总体来看,10Y美债收益率顶部已现。(关于美国经济景气的分析,请参考我们已发布报告《逃不开的经济周期——五论繁荣的顶点》、《美国景气跟踪框架构建——七论繁荣的顶点》;关于油价的分析,请参考我们已发布报告《中低油价会否成为常态?》)

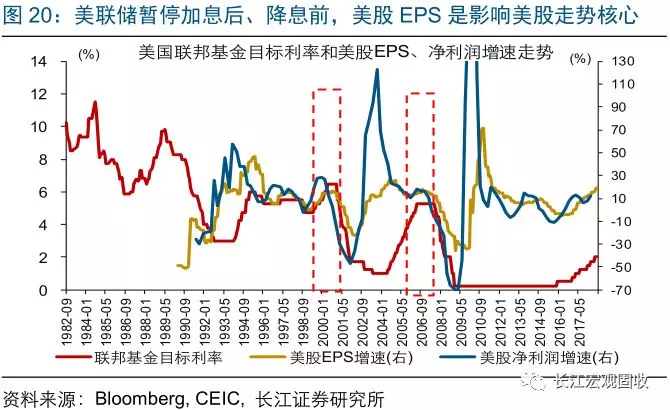

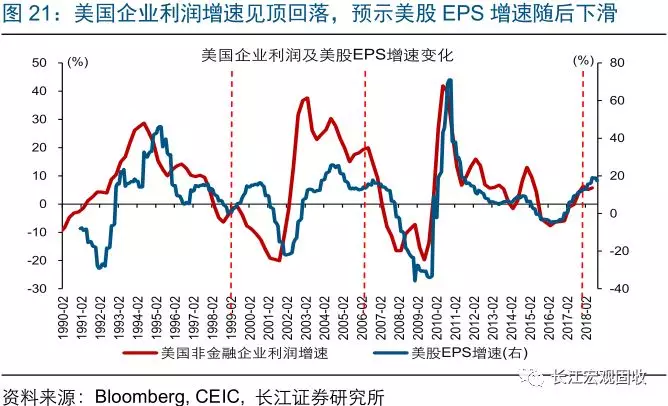

本轮周期,美联储放缓加息,难改美股已达顶部的趋势。回溯历史,美联储暂停加息前后(降息前),美股估值均显著承压,美股EPS变化是影响美股走势核心因素。例如,2000年美联储暂停加息后,美股EPS大幅下滑,带动美股随后见顶;2006年美联储暂停加息后,美股EPS受油价大涨带动继续上涨,支撑美股延续牛市行情。本轮周期,受美国企业利润增速见顶回落影响,美股EPS增速趋于逐步下滑。同时,考虑到股票回购对本轮美股EPS的贡献较大,随着减税效应衰减后海外利润回流放缓,股票回购的下降或进一步加速美股EPS回落。综合来看,美联储放缓加息节奏,较难缓解美股调整风险加速累积。(关于美股走势详细分析,敬请参考我们已发布报告《美股历次“见顶”背景梳理》)

随着本轮美联储加息至周期尾端,黄金的配置价值加速显现。黄金长期走势主要由美国实际利率水平决定,中短期还受美元影响。回溯历史,美联储暂停加息后,若美元短期走强,黄金一般阶段性承压,如2000年(美元走强因欧洲经济景气大幅下滑)。然而,拉长周期来看,从美联储暂停加息至开始降息,美国名义利率和实际利率往往加速回落;受此支撑,黄金在长周期内均明显上涨。本轮周期,随着美联储放缓加息,美国名义利率和实际利率中枢或趋回落,黄金的配置价值加速显现。(关于黄金的分析框架,请参考我们已发布报告《为何通胀上升,黄金暴跌?》)

11月以来,美联储多位高官发表鸽派言论,与此前鹰派立场大相径庭。通过分析美联储加息历史规律,以及结合大类资产与美联储货币政策之间的相关关系,我们发现:

1)伴随失业率持续低企和美联储加息立场由鹰转鸽,本轮美联储加息周期或至尾端。回溯历史,失业率降至周期低位后,美联储一般暂停加息;而伴随失业率走高,美联储往往开始降息。当前,美国失业率持续位于历史低位。与此同时,美联储主席等多位高官均表示“目前利率仅略低于中性利率”,不再强调“需进一步渐进加息”,立场明显转鸽。

2)历史经验显示,美联储暂停加息后,10Y美债收益率趋于加速回落,黄金长期内涨幅明显。回溯历史,美联储在经济周期尾端暂停加息后,10Y美债收益率均加速下行;同时,虽然短期内受美元走势扰动,但伴随美国实际利率回落,黄金长期内涨幅明显。其他资产方面,美元指数由于取决于美国和非美经济体宏观形势背离程度、美股还受EPS影响,美联储政策只是影响因素之一,它们在美联储暂停加息后走势各异。

3)综合考虑美国宏观形势、货币环境等因素未来变化,美股顶部或已出现,10Y美债收益率或易下难上,黄金配置价值加速凸显。伴随本轮减税效应衰减、美企海外利润回流放缓等,警惕股票回购下降引发美股调整风险。同时,随着美联储加息周期至尾端,叠加中低油价成常态、美国通胀预期难显著抬升,10Y美债收益率或易下难上。受此影响,美国实际利率中枢或趋下滑,黄金配置价值加速凸显。

注释:

[1]美联储目标是“中期内实现2%通胀目标”。在通胀未达到2%前,美联储也一般会跟随失业率下滑而开始加息;而通胀超过2%后,美联储对通胀的容忍度往往提升。

重点关注:美国11月非农新增就业、时薪收入等数据

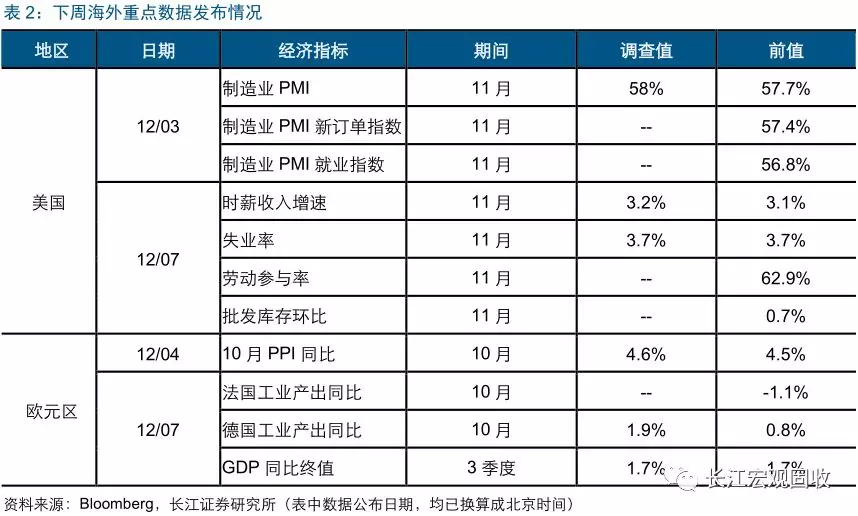

12月7日,美国将公布11月非农数据。关注11月时薪收入增速数据,若继续抬升,美国未来通胀压力或加速显现。

本文推送内容节选自长江研究已发布报告,报告原文请见2018年12月4日发布的研究报告《美联储放缓加息,哪些资产受益?》

风险提示

全球爆发地缘政治事件,部分产油国被动减产。

(编辑:刘怀洋)