11月,包括正荣地产(06158)在内的多家龙头房企发布发行资产支持证券(ABS)的公告,引发了市场的热议。

正荣地产称,此次发行的ABS为10.84亿元人民币(单位下同),优先级份额为10.29亿元,利率7.2%;次级份额为0.55亿,无固定利率。这也是继今年4月份成功发行24.21亿购房尾款ABS之后,正荣在ABS领域的又一尝试。

7.2%的利率,远低于二三线房企目前超过10%的融资成本,这也成为目前中国房地产行业变局的一个样本:房地产正在向规模房企集中,龙头房企更易获得银行及非标融资市场的青睐,而中小房企正在加速出局。

作为对比,据媒体报道,2018年前10月,国内已有10家房企因资金链断裂宣告破产,更多房企正在寻求挂牌寻求股权或是项目出让。相反,此前高喊“活下去”的万科,却在土地和接盘新项目市场攻城拨寨,正荣地产则提前2个月完成1000亿的目标,一线和新一线的房企正用其表现,迎接中国房地产市场面临的20年所未有大变局。

中原地产首席分析师张大伟认为,中小房企将面临“生死劫”。2017年国内房地产调控周期内,全国已经有110多个城市陆续出台了超过270多次调控政策,部分城市房地产调控已经逐渐开始影响房企销售。龙头房企压力不大,但中小房企在2018年将面临困境,预计2018年还会出现多宗行业并购,中小企业被兼并。

多元化融资降负债

近日,针对中国房地产的投资展望,瑞信表示,目前内房股的整体股价走势和2011年4季度-2012年2季度很类似,彼时高杠杆的开发商股价走势更好,这次瑞信认为融资能力更强、房屋质量更优的标的会跑赢板块。

正荣地产于2018年1月16日登陆港交所主板,5月4日被纳入恒生综合大中型股指数,紧接着6月4日被纳入港股通,上市以来股价表现坚挺,被誉为“最强内房次新股”。

(行情来源:富途证券)

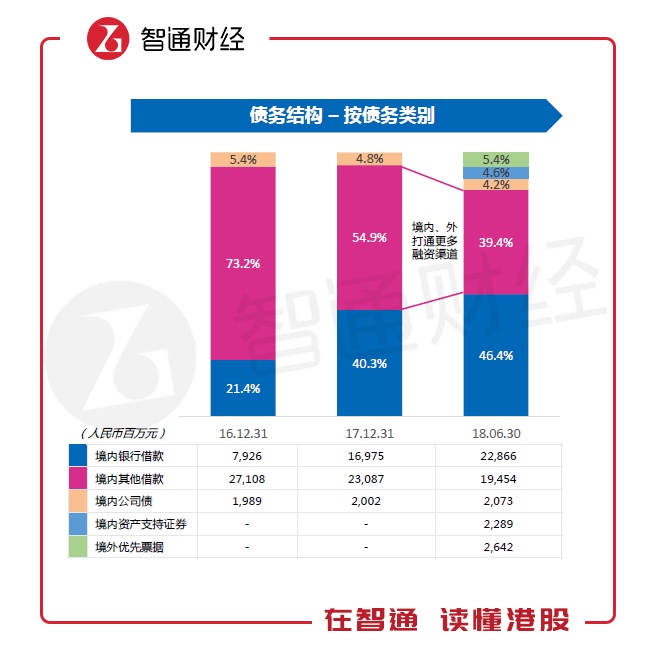

智通财经APP注意到,上市后的正荣,成功打通了境内外融资渠道,有效改善自身债务结构,2018年上半年加权平均利率为7.4%,与2017年全年利率基本持平,较2015、2016年明显下降。

截止2018年6月底,正荣地产的境内银行借款228.66亿元,占比46.4%,较2017年底上升6.1个百分点;境内其他借款占比大幅降低,在债务结构占比中由2016年底的73.2%降低至39.4%,并拓展了境内资产支持证券、境外优先票据等多元化融资方式。

以此次发行的10.84亿元ABS为例,连同今年4月份成功发行的24.21亿购房尾款ABS,共同组成正荣地产减低成本的重要一环。

在房企的整体融资成本上行、甚至融资渠道收窄的前提下,正荣能取得这一成绩更难能可贵。根据智通财经APP的统计,10月以来已有超过165亿元的房企债券融资被中止或终止审查,而仅仅7月即有7单不同类型的涉房ABS遭遇中止或终止。

目前大型房企的融资成本基本在8%至10%之间,中小型房企的平均融资成本已高达12%至15%,部分房企融资成本甚至高达15%-16%。由此可见,正荣在融资成本仍处于合理水平。

除却ABS,正荣亦在谋求多元化融资,致力于在融资期限和流动性管理之间达到一个比较好的权衡。

如5月,正荣发行1.6亿美元私募债;7月份发行2.5亿美元2020年到期的优先票据;9月14日发行本金额为不超过人民币20亿元、不超过五年的非公开公司债券;9月20日,再次成功发行2.8亿、2021年到期美元优先票据,此后又额外发行7000万美元优先票据。

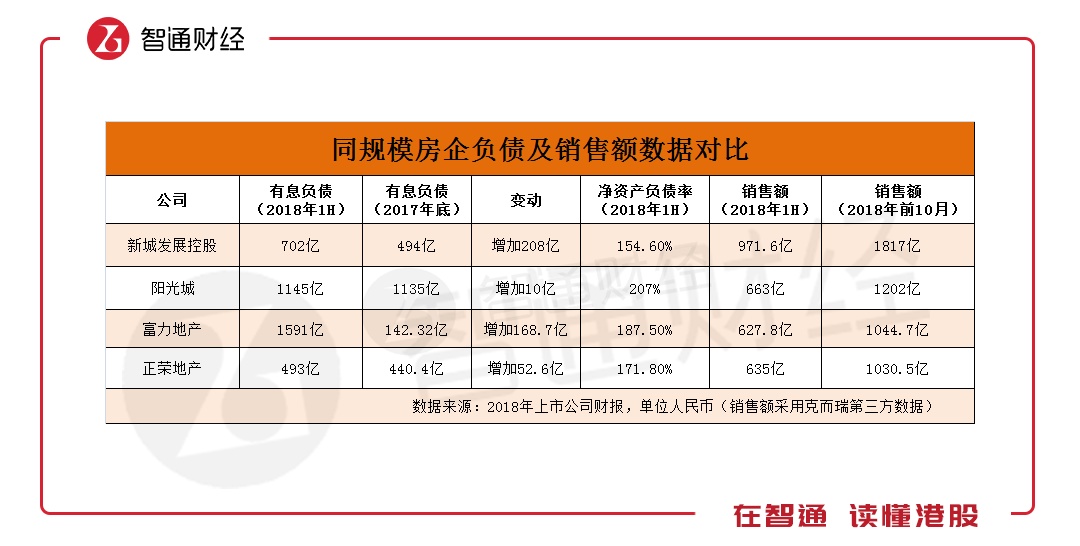

截至6月底,正荣地产的有息负债规模为493亿,较2017年底增加52.6亿元;净负债较17年底下降了十个百分点,维持下降趋势。

基于一、二线城市均有优质土地储备,正荣地产上半年还获得惠誉“B”级长期外币发行人评级,展望正面。惠誉还称,正荣未来两年的杠杆率(以净负债与调整后库存的比率衡量)有望从2016年的66.5%降至50%-55%。

千亿房企向左,中小房企往右

目前市场形成的共识是,房企的整体融资成本上行是一个客观的事实。在这个过程中,一线和新一线房企,正成为融资市场的新宠儿。

据智通财经APP了解,作为房企融资渠道最主要的来源,银行信贷不断收紧,银行对开发商的资质要求也越来越严格,但品牌房企获得更多倾斜;某信托机构的主要客户就是“TOP50房企”,50强之外的房企,即使财务指标再健康,也不予考虑。

这与目前房地产渐向龙头房企集中相关。海通证券研究报告显示,今年1-8月,TOP20房企销售金额占有房地产行业45.05%的市场份额,相对2017年继续上行。

此外,根据中国指数研究院日前公布的数据,正荣地产1-10月实现1148亿元签约销售,增速同比高达19.64%,并提前两个月完成全年千亿目标,挺进前十月房企销售排行榜前20强。

与龙头房企的耀眼增速相比,近期不少中小型房企出售项目股权的做法频繁发生,如9月28日,嘉凯城公告称,拟转让房产项目资产包,涉及5家公司6个项目。

易居克而瑞的统计显示,2017全年房地产企业项目股权出售相关动态为387条,2018年1-10月以来房企累计项目股权出售动态就达到了473条。

其实,从上半年的业绩来看,不少房企的增速已呈现“生存之困”,上半年以来,众安房产收入同比下降49.5%,恒盛地产、建业地产、文一地产均有不同程度的业绩下滑。

鉴于融资与规模则是互为促进关系,房企规模是融资的变相背书,10月以来,碧桂园、泰禾、中海、越秀、云南城投、万科等多家房企集中发行债券融资。万科三季度拿地近500亿元,相当于恒大+碧桂园+保利+融创四大房企拿地金额总和。

智通财经APP通过整理发现,处于第二梯队房企的整体杠杆率仍然有所提高,这也表明在强者恒强的行业趋势下,企业加大投资扩张规模的动力仍然较强,负债经营的压力有所提高。

从以上同规模上市房企的数据来看,截止2018年上半年,新城、阳光城以及富力的净负债比率均高于行业均值125%,但是从销售额来看,不管是上半年,还是今年前10月份销售数据来看,其规模与负债增长是一致的。

因此,对于正荣这种处于TOP15-TOP30的房企来说,其一边在加速回款的同时,拿地补仓意愿仍然较强,维持着对资金较大的需求。

房企债券密集获批,融资信号放松?

智通财经APP了解到,自2018年10月份央行降准释放出约7500亿元流动资金以来,业界对于国内货币政策的预判均呈乐观看好态势。

据悉,11月1日至20日的20天内,包括华夏幸福、阳光城、万科在内的18家房企,21项融资计划成功获批或发行,这与此前诸多房企融资发债屡遭中止的情形大不相同。

此外,融360数据显示,10月首套利率下调的银行19家环比增加16家。据悉北京、广州、杭州、武汉等多个城市的房贷利率已出现松动,杭州首套房贷利率从上浮15%降至上浮10%,二套房也适用。

从目前市场环境来看,市场风险偏好极低,房地产夹缝中生存,估值已经杀到了5倍,接近2011年最低点。如果经济面再往下探一探,各种调控政策或许可能松一松,届时地产股或迎来新一轮反弹。

就正荣地产而言,充足优质的土地储备以及相对均衡的城市布局,是其未来发展的强大驱动力。具体来看,截至6月30日,正荣地产新增33幅优质地块,新增总土地储备586万平方米,新增土地均价约为4843元/平方米,总土地储备达到1974万平方米,总货值约3500亿元。

在易居研究院智库中心研究总监严跃进看来,正荣地产之所以能在房地产市场下行期逆势增长,成功跻身千亿阵营,主要原因在于逆周期投资,低成本拿优质地。

总结来,在市场下行期,房地产行业集中度正在加速提高,正荣地产凭借着“改善大师”的品牌定位,已逐渐建立起“正荣府”、“紫阙台”及“云麓”三大住宅标杆产品品牌,实现品牌的溢价,在销售取得稳步增长的同时,再加上公司积极拓展融资渠道,其负债率将持续获得改善,投资者可关注其2018年财报数据。