编者按:《研报挖掘机》系智通研究院面向智通会员俱乐部的一项增值信息服务,文章内容只供股友讨论且限时免费中,并不构成任何投资建议。如有相关咨询或宝贵意见,可添加微信号【港挖君】(HK-STOCKS007)与我们沟通。

本文编译自 China Healthcare Distribution: High-hanging fruit——Macquarie Research

解读人:小猴(知名互联网券商研究员,沉迷周期不能自拔)

2018年11月15日,备受关注的国家带量采购试点方案尘埃落地,虽然医药板块相关个股跌幅显著,但是麦格理认为估值下杀后,医药分销商值得关注。我们先来看看麦格理给出的几点重要理由。

首先,麦格理认为整个医疗保健行业还有比较大的增量空间。

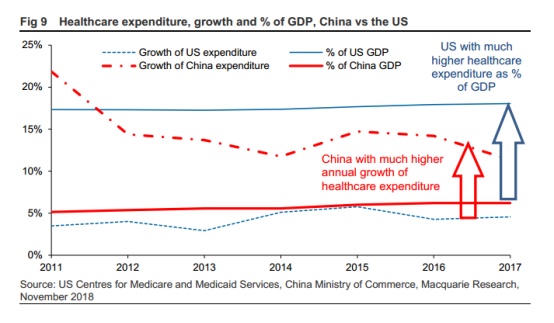

麦格理认为未来15年中国的医疗保健支出增速将会达到15%。这个逻辑不难理解,中国老龄化加剧、健康意识提升、财富积累等因素都会推动医疗保健的需求增加。

对比美国,虽然中国的医疗保健支出增速比较高,但占GDP的比重只有6.2%,美国的这个比例已经达到18%,日本、德国、法国、加拿大等国家也达到了11%。麦格理假设在未来15年内,中国医疗保健支出占GDP的比重逐渐提升到10%,名义GDP增速大约在10%-11%之间,那么计算出的医疗保健支出增速将在15%左右。

所以麦格理认为,如果行业的需求能够有稳定的增长,那么大概率是存在结构性机会的。

具体来看,上游药品制造商需要承担研发、监管、制造、销售的风险,下游医院的药价、处方也严格受到监管,药店则受到医药电商的冲击。而中游经销商,受到这些因素的影响相对较小。而且医疗保健支出中大约有40%会用于支付药品,所有的药品都需要从药厂转手经销商,再到医院。因此麦格理认为,中游的药品经销商是非常值得关注的子版块。

其次麦格理认为药品经销商的龙头企业并购重组是核心驱动力。

先来看当前的竞争格局,中国规模前5的经销商市占率34%,而且增长非常缓慢。对比美国,前3大龙头的市占率已经达到93%,3家龙头企业在美国财富500强分别排在第6、12、14。也就是说,如果中国的经销商能够通过并购整合扩大市场份额,增长空间是非常可观的。

而且麦格理认为两票制对药品经销商板块有利有弊,而且已经在股价中完全体现出来了。

麦格理对于两票制实施前后,各个交易环节的增值过程,做了详细的推测。在两票制实施之前,药企向医院销售药物,都需要通过代理商或者分销商,假设有一个100元的药物,药企的出厂价大约是30元,中间有多级的分销模式,到最终一个分销商的进价是95元,最终以100元卖给病患,其中代理商给医生和医院其他员工的回扣分别是25元和5元。

两票制实施后,药企可以直接以95元的出厂价卖给唯一的分销商,分销商再加价5元,以100元的价格卖给患者。如果药企通过代理商来销售药品,药企也可以以50元的价格卖给代理商,代理商同样可以给医生和和医院其他员工支付25元和5元的回扣。

对于二级分销商而言,两票制实施后,要重新建立渠道,原本和医院对接的要建立和药企的渠道,原本和药企对接的要建立起和医院的渠道,那么销售和管理费用的增加会侵蚀掉部分利润。但是不同公司的销售和管理费率增加的程度不同,白云山反而有所下降。

同时麦格理也看到,两票制实施后分销商的毛利率也在增加,可谓有利有弊。

同时,麦格理也提示了一些风险点:

(1)特效药的市占率增加。特效药基本是生物药,比化药更贵,而且药厂的议价能力强于分销商和零售商,特效药的市占率增加意味着经销商的毛利率将会下降。

(2)药企DTC(直接面向消费者)和DTP(直接面向病人)模式增加。这个模式药企绕过经销商、医院和药店,直接把药物送到病人手中(比如慢性疾病的药品),这样就不再需要经销商进行仓储管理。

(3)带量采购导致仿制药市场份额提升,经销商议价能力降低。

(4)药店兼并重组增强,削弱药企和经销商的议价能力。虽然中国大部分的药品是在医院销售而不是药店,但是不排除政府主导医院增加议价能力的可能性。

(5)药价和利润管控加剧。

但是麦格理认为,这些负面因素或许会倒逼经销商加快并购整合的进度,而且这些因素已经都体现在目前的股价中了,现在正是投资的好时机。

具体到投资标的上,毋庸置疑,龙头企业最收益于行业并购整合,麦格理首选的标的是白云山(00874)。白云山有三个主要的板块:大商业(医药流通)、大健康(王老吉)、大南药(药品制造),麦格理认为主要的增长点有两个:

(1)短期来看,麦格理认为白云山2018年的收入将会翻倍。主要是因为增持了华南地区最大的医药流通企广州医药和王老吉药业,两家企业均成为白云山的控股子公司。

(2)王老吉的销售保持稳健增长。白云山有22%的收入、35%的利润来自于王老吉。过去王老吉资源投入局限于红罐,对绿盒少有资源投入,且绿盒两大股东之间处于诉讼纠纷之中,现在绿盒回归,还有黑凉茶等新产品的推出,麦格理认为2019年王老吉的利润占比将增长到39%。

麦格理的报告看似有理有据,但是在小编看来逻辑还颇为牵强。

首先,医药流通领域的集中度多年来都比较低,原因是什么?未来提升的催化剂又在哪里?麦格理并未给出更多的解释。

其次,板块估值低并不是买入的充分理由,如何排除估值中枢下调的可能性?

最重要的是,麦格理提示了医药流通行业的若干风险点,在小编看来,这些利空因素都是长期存在的,很难逆转,也是拉低行业估值的重要因素。另外麦格理所提出的白云山的利好原因也比较早就price in了,那么看涨的驱动力似乎也没有道明?

综上,小编认为,麦格理这篇166页的报告最有价值的地方,恐怕就是对两票制推行前后价值流通变化的推演了。(完)