本文来自“天风海外”,作者为何翩翩等,原标题为《英伟达:下个黄金时代待软硬件一体化》本观点不代表智通财经观点。

英伟达(NVDA.US)GTC点评:GTC收官战,下一个黄金时代待软硬件一体化生态构建,维持“增持”,和目标价190美元

首席何翩翩主持“女性精英引领 AI 未来”论坛

GTC China收官2018,脚踏实地拓展生态

英伟达21日在苏州举办2018 GTC(GPU技术大会)收官中国站,并未发布新的硬件产品,而以总结回顾形式传递了公司在软硬件一体化生态构建过程中,仍然努力成为全球AI化最大挥旗者的决心。我们团队亲临现场,同时首席分析师何翩翩也受邀主持“女性精英引领AI未来”论坛。

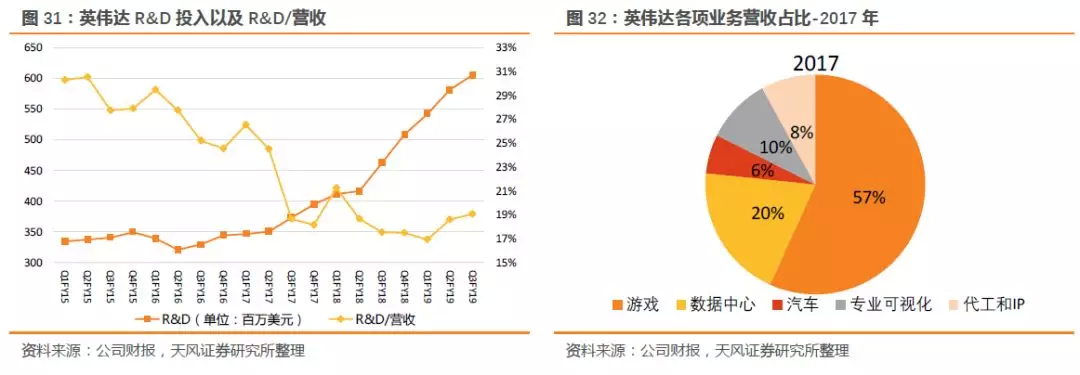

图像处理方面,随着Turing架构显卡面市,英伟达展示了利用实时光线追踪技术(RTX)和深度学习超级采样(DLSS)技术为游戏显示画面带来新的效果体验。不过Turing显卡目前只推出了高端2070/2080系列,我们认为Pascal架构显卡还是游戏业务的主体,Turing对于总体游戏业务的贡献还需等游戏商开发适配RTX功能以及Turing主流中端产品面市。我们此前也表示,游戏业务受到挖矿需求的遗留影响,且公司并未有效的解决渠道供货问题而造成作为“现金马”的游戏业务成长性被削弱。

数据中心继续展现超算实力,但下游还需与新入者共同竞争

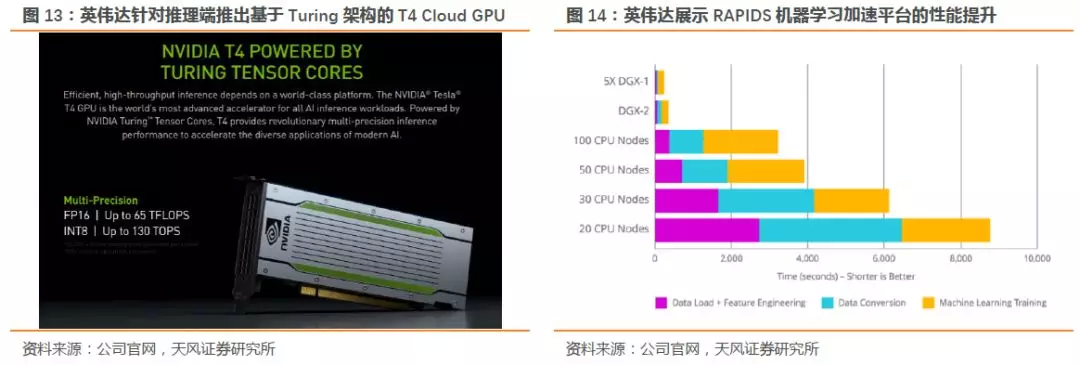

英伟达在超算上拥有行业领先的计算实力,GTC上宣布今年5月发布的规模最大GPU加速服务器HGX-2正获得中国云计算和服务器商的适配应用;下游通过T4 Cloud GPU针对AI推理计算,进一步扩大可及市场,宣布百度、腾讯、京东、科大讯飞均开始部署T4推理加速,浪潮、联想、华为、曙光、新华三等也开始推出基于T4的服务器。不过下游市场越来越多的竞争者从推理端“自下而上”对上游训练端英伟达的龙头地位进行挑战,包括其他芯片种类ASIC、FPGA等以及云服务商开始做自己的芯片。我们也认为,英伟达数据中心增速的趋缓,面临的更主要问题是1)AI与产业应用对接仍待软件算法优化和门槛降低;2)实际应用场景范围并不丰富,新场景成熟度尚低等问题。因此英伟达在从训练端“自上而下”推动全球AI计算产业加速的过程中,进入上游需求逐渐饱和,下游竞争激烈且市场尚未打开的局面。

从L2开始推进行业适配,明后年业绩可见度渐高

我们虽然肯定英伟达在自动驾驶芯片研发的领军,但还是乐观估计了市场适配对高级别智能驾驶的需求放量时点。我们认为基于“安全冗余与多样性”(Redundancy and Diversity)的原则,目前乘用车市场仍处在L2-3 ADAS到半自动驾驶渗透阶段,L4以上无人驾驶落地也局限在较小范围的商用车试验场景。而且从英伟达与包括大陆、Autoliv、Bosch、Daimler、Toyota、Volvo的合作可以看到,传统车企与供应商适配需要自身足够的软件系统研发积累,英伟达的芯片设计过分强调算力领先但“高举高打”反而让行业难以落地消化。新兴车企比较拥抱新科技,但对英伟达业务暂时贡献有限。因此我们看到Xavier还是从L2级别进入量产阶段,但或难以见到数据中心的爆发增速。此外英伟达也展示了基于Xavier自动机器平台与京东、美团、菜鸟等在无人配送设备方面的合作探索。

明星股光芒不再,关注美国技术出口管制潜在影响

我们认为英伟达的高成长“黄金时代”或已过去,游戏或不再成“现金马”,数据中心竞争愈烈,而自动驾驶放量时间点仍未明晰。而公司经历前三年硬件业务高增长之后,虽然仍处于AI杆位,但还需给予全球AI软硬件生态成长时间,在包括AI、云计算、边缘计算软件开发、周边配套上降低门槛、赋予多样性。我们维持目标价190美元,评级维持“增持”。此外近期美国商务部发布的技术出口管制征询稿,添加专门针对AI、机器学习、芯片领域进行出口管制,公众征询期1个月,我们认为完全技术封锁的可能性不大,但需关注特定领域的限制对公司的影响。

风险提示:GPU市场需求不及预期,行业竞争加剧等。

1. GTC China收官2018

2. 数据中心高增长已被市场充分预期

我们认为全球数据中心Capex投入高增速周期可能难以持续,虽然AI芯片高需求渗透率仍在向上提升,但越来越多玩家从推理端“自下而上”对上游训练端英伟达的龙头地位进行挑战,包括其他芯片种类ASIC、FPGA等以及云服务商开始做自己的芯片。

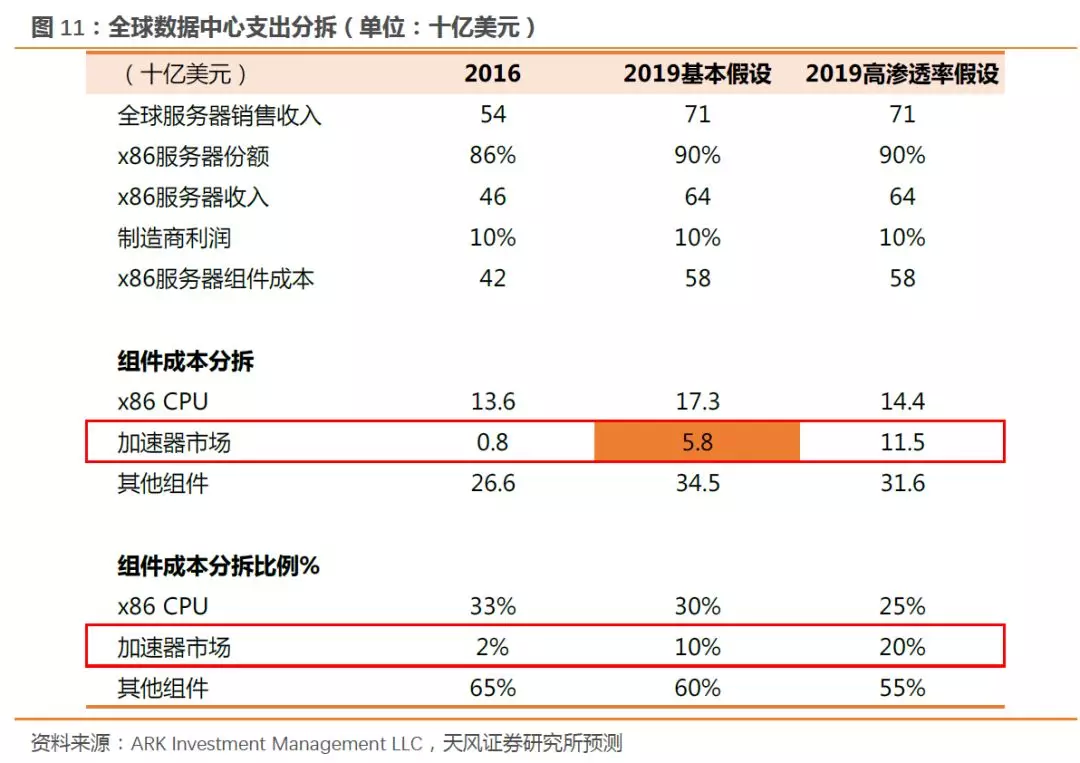

从数据中心服务器支出构成的角度来估算,我们预测,随着GPU和其他AI芯片的成本占整体服务器成本将会从2016年的2%提升到2019年的10%,英伟达的数据中心业务将会由2016年的8.3亿美元增长5倍至2019年的约43亿美元,但在从训练端“自上而下”推动全球AI计算产业加速的过程中,英伟达面临上游需求逐渐饱和,下游竞争激烈且市场尚未打开,增速应会进一步趋缓,并已被市场充分预期。

下为测算过程:

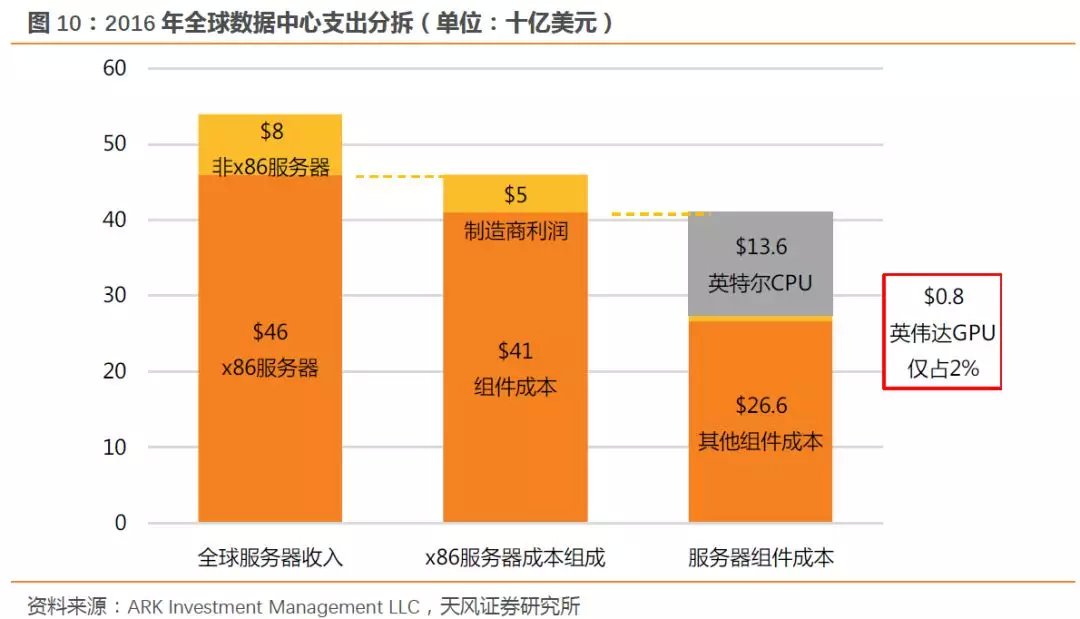

根据Gartner统计,2017年全球服务器出货量较2016年增长3.1%,而服务器销售收入则增长了10.4%,源于企业客户和超级数据中心的需求进一步向混合云服务器扩张,带来量价齐升,同时,这些客户对于服务器的要求也更趋高端,导致销售额增长高于销售量。2016年服务器总销售收入约540亿美元,其中约86%即460亿美元属于x86服务器(2015年x86服务器比例为82%),另14%属于IBM等非x86服务器。

根据ARK Investment Management LLC测算,x86服务器中组件成本占90%,即410亿美元,包括英特尔CPU、英伟达GPU以及内存等;另10%属于HPE、Dell等制造商利润。

在410亿美元的组件成本中,英特尔占三分之一约136亿美元(英特尔2016年数据中心业务营收为172亿美元,ARK Investment Management LLC测算以80%计为数据中心服务器收入即136亿美元);英伟达的GPU收入8.3亿美元仅占2%;其余65%则为主板、内存、硬盘、网络连接等设备。

按照这个逻辑,我们对2019年数据中心服务器支出进行测算:

1、2017年服务器销售收入增长10.4%至598亿美元,Q1全球服务器收入同比增长33.4%,出货量也同比增长17.3%,行业景气度高涨。我们估计未来三年全球服务器出货量CAGR在6-7%左右,对应销售保守收入CAGR达到10%以上;

2、我们估计人工智能深度学习的需求加速带来的GPU和其他AI芯片在的数据中心加速器市场的扩张,会让加速器成本支出占比从2016年2%提升到2019年的10%。由此算得,2019年加速器市场空间约为58亿美元。

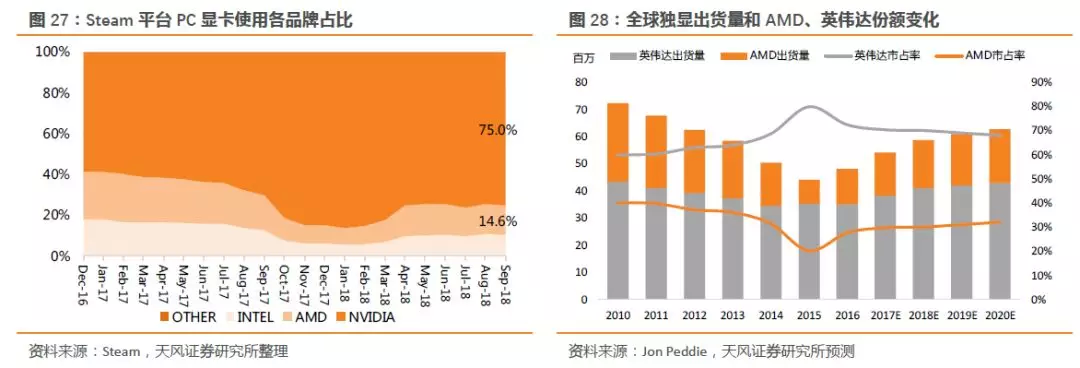

3、考虑到2016年加速器市场约8亿美元基本为英伟达GPU垄断(占比约100%,见图4,英伟达对应市场业务2016年收入为8.3亿美元),而到2019年若有部分AMD GPU、少量FPGA、ASIC等芯片加入,进一步扩充推理端市场,但英伟达若仍维持市场份额在75%以上,则对应58亿美元的43亿美元以上,实现从2016年8.3亿美元的5倍增长。

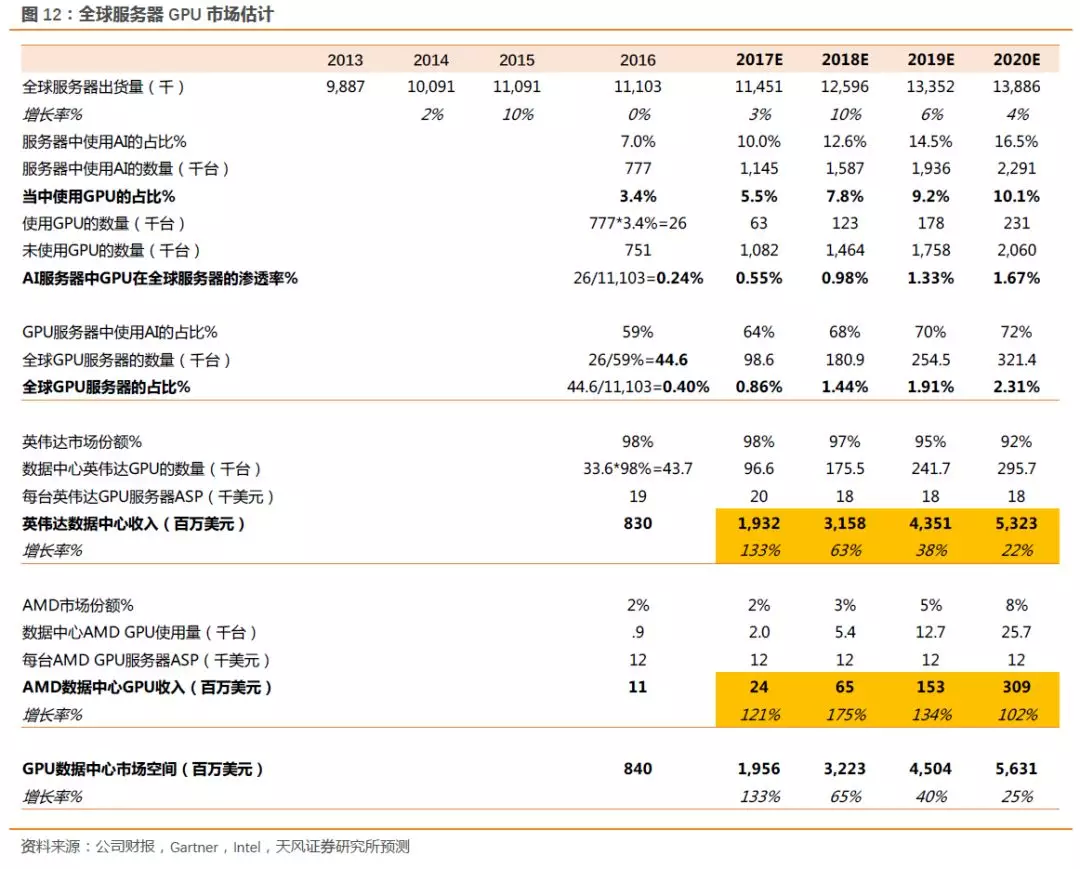

为了相互印证,我们另外从全球服务器出货量数据以及GPU服务器渗透率角度进行预测。我们预计18-20年三年全球服务器出货量增速分别为10%,6%和4%,对应GPU数据中心市场空间增长至56亿美元。

3.拥抱自动驾驶大市场,但“黄金十年”何日迎放量

我们一直认为,以2020年为界,全球将开启无人驾驶的“黄金十年”。而L3半自动驾驶水平以上的行业发展,需要整个汽车行业供应商关系的重组和整合。“车企+供应商+芯片巨头+打车软件+物流公司”的合纵连横,会为汽车产业带来全面的市场机会。

这之中,我们虽然肯定英伟达在自动驾驶芯片研发的领军,但还是乐观估计了市场适配对高级别智能驾驶的需求放量时点。目前乘用车市场仍处在L2-3 ADAS到半自动驾驶渗透阶段,L4以上无人驾驶落地也局限在较小范围的商用车试验场景。而且从英伟达与包括大陆、Autoliv、Bosch、Daimler、Toyota、Volvo的合作可以看到,车企与供应商适配需要自身自购的软件研发积累,英伟达的芯片设计过分强调算力领先但“高举高打”反而让行业难以落地消化。因此我们看到Xavier还是从L2级别进入量产阶段,业绩可见度应在明后年渐高,但或难以见到数据中心的爆发增速。

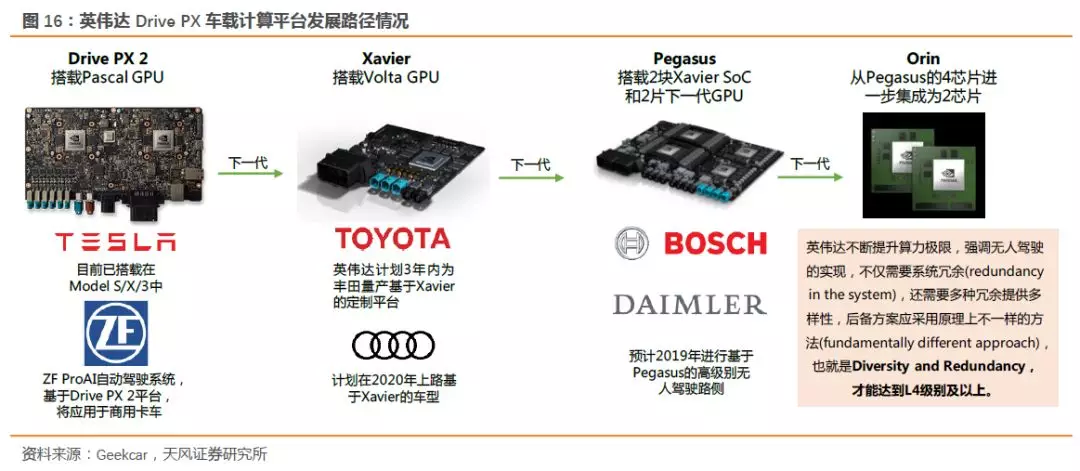

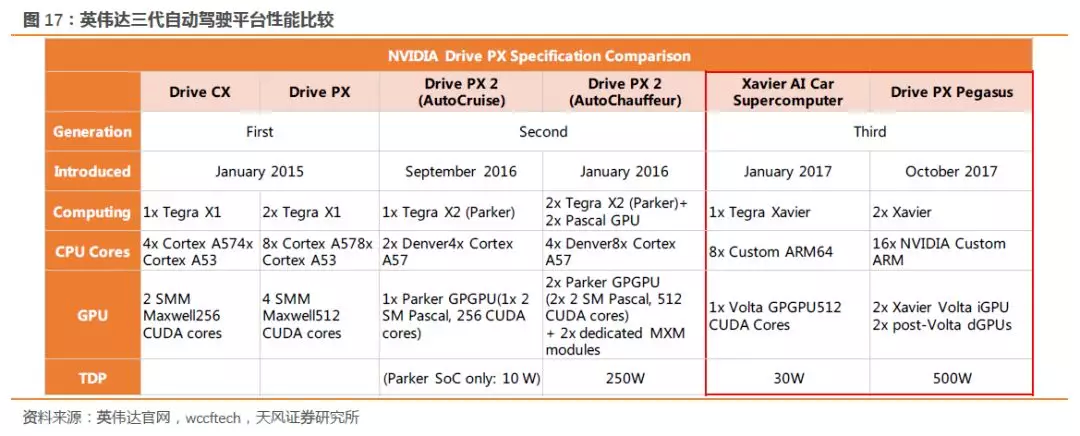

从2015年发布车载超级计算平台DrivePX到去年底发布面向完全自动驾驶L5级别的Pegasus,英伟达在硬件层面算力和研发节奏上成为当仁不让的“先行军”。2017年,英伟达在汽车相关业务上的贡献不多,同比仅增长15%。不过自动驾驶业务当前还处在合作布局阶段,市场仍在等待放量临界点。我们认为随着合作车企和Tier One供应商开始逐步进入测试适配阶段,包括与大陆、Autoliv均会在2020年初发布自动驾驶解决方案,以及获得沃尔沃的L2量产订单。我们仍然长期看好英伟达构建的完整自动驾驶策略方案:AI驱动的自动驾驶系统+从L2至L5都统一的底层计算平台+端到端的软件系统(数据收集、模型训练、驾驶模拟)+超过370个合作伙伴的开源生态平台。

4. 明星股光芒不再,伏枥再待重飞时

伴随10月以来全球科技板块受到风险偏好收缩带来的调整,叠加半导体周期景气度不明朗等因素,英伟达作为美股过去三年的明星股,也成为市场情绪释放的主要目标,遭受较大的抛压,较10月高点已经回调逾40%,三季报后周五跌18%,当前市盈率已经下修至接近20x,为2016年来最低点。

我们认为英伟达的高成长“黄金时代”或已过去,游戏或不再成“现金马”,数据中心竞争愈烈,而自动驾驶放量时间点仍未明晰。三季报后周五公司股价大跌18%,也反映市场对于如此体量的基本面受损反应剧烈,黄仁勋作为AI时代挥旗者的信誉度以及带领英伟达领航AI的执行力遭受冲击。

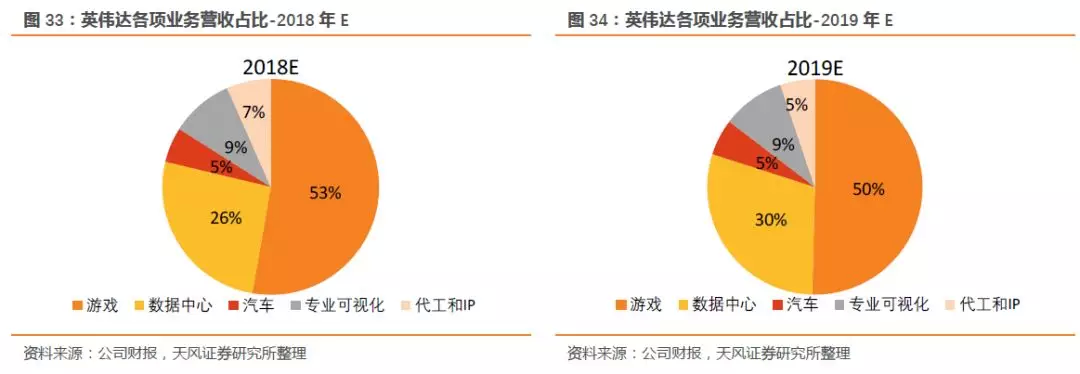

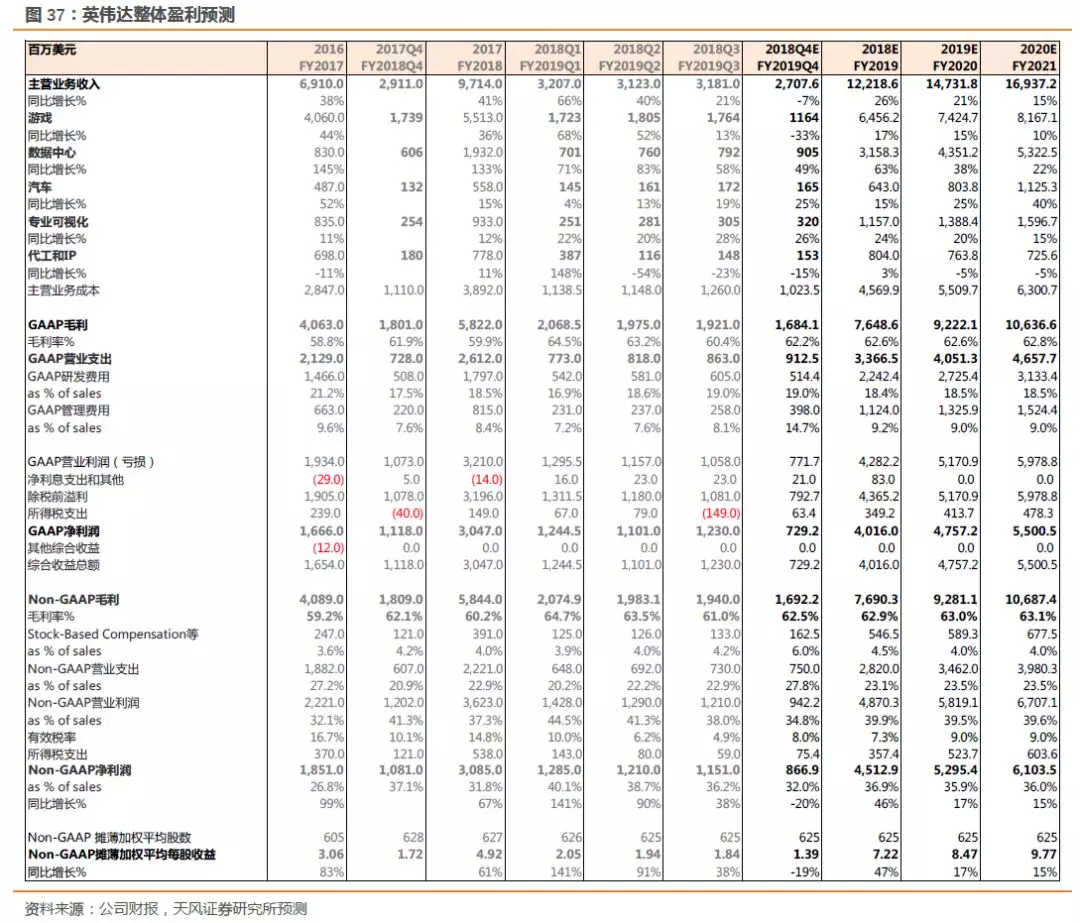

结合公司业绩及指引,我们预计FY20/21收入147.3/169.4亿美元,EPS 8.47/9.77美元。在自身基本面受损叠加全球风险偏好收缩的外部压力下,英伟达暂时难以再享受AI光环溢价,并被压制在25x以下的低估值区间,我们目标价维持190美元,对应PE 22/19.5x,评级维持“增持”。

(编辑:张佩暄)