本文节选自华泰证券研报,研究员为李斌、孙雪琬、邱乐园,本文观点不代表智通财经观点。

供给上限已相对明确,预计 19 年末电解铝运行产能达到 3900 万吨

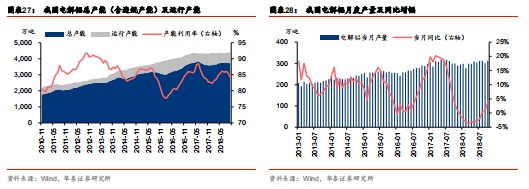

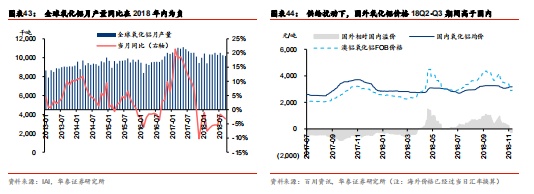

自 2017 年供给侧改革以来,我国电解铝产能和产量得到了有效控制,据阿拉丁,供给侧改革清除魏桥、信发、东方希望等企业违规产能约 380 万吨,大量违规在建产能停产。据阿拉丁统计,去年一季度末以来,电解铝月度产量同比增速自 2017 年 4 月的高位 20%连续下滑,去年 12 月至今年 7 月,电解铝月产量同比增速连续为负。但今年 8 月份之后,由于去年去产能后产量基数降低,年内部分新增产能投产,月产量同比增速转正。截至今年 10 月底,全国电解铝总产能 4413 万吨,同比上升 2.0%,运行产能 3714.5 万吨,同比上升 2.5%;前 8 个月电解铝累计产量 3021.4 万吨,同比下降 1.5%。

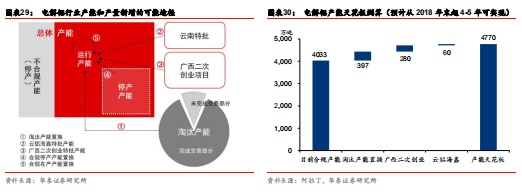

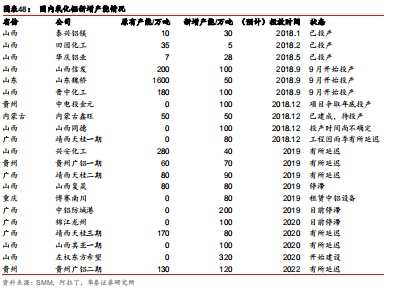

未来我国可新增产能的上限已比较确定,可新增产能全部来源于产能置换待投产的项目和广西、云南两地特批产能。根据阿拉丁,截至 10 月底我国电解铝总产能为 4413 万吨,排除已停产的 380 万吨不合规产能,合规产能共 4033 万吨,其中运行产能 3715 万吨。未来产能置换待投约 397 万吨(指标总量 597 万吨,已置换并投产约 200 万吨),广西特批产能待投约 280 万吨(产能目标 480 万吨,已建成约 200 万吨),云南特批产能待投 60万吨(云铝昭通产能目标 70 万吨,已投产 10 万吨)。根据此前规定,产能置换须在 2018年底前完成,完成之后行业增量将更加明确。

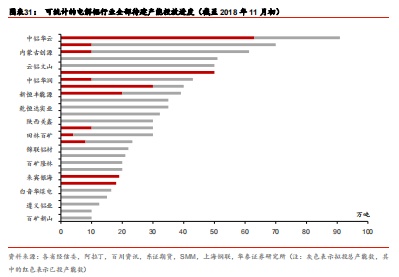

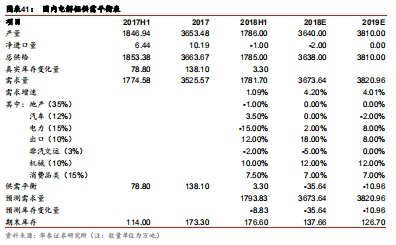

综合各增量的预计,我们预计未来 4-5 年内我国电解铝行业产能天花板为 4770 万吨。但受限于各种实际因素(部分企业高成本、自备电成本提升后使铝企投产意愿降低、产能指标不足或债务问题等),实际运行产能的天花板大概率在 4400 万吨附近。当前地产、汽车等下游需求较差,根据国家统计局,前 10 个月扣除土地购置费后的地产投资累计同比下降 4.0%,汽车产量累计同比下降 0.4%,铝价低迷导致电解铝产能投产偏慢,综合各铝企投产意愿及进度,我们预计 2018-20 年我国电解铝运行产能将分别达到 3740/3900/4080万吨,预计产量将分别为 3640/3810/3990 万吨。多个大型项目如新恒丰能源、创源金属、广西德保、中铝集团四大新基地、云南神火等都可能在 2018H2-2019 年具备投产条件。

需求:电力领域值得期待,预计 2019 年铝消费增速为 4%-5%

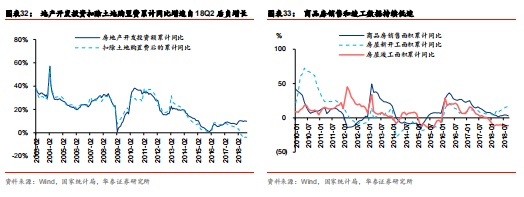

对于 2019 年铝消费,下游地产领域我们持有中性偏悲观的观点。尽管 10 月房屋新开工面积累计同比增长至 16.3%,但这或与地产龙头企业加快短期回款有关。考虑到房地产政策未有放松、三四线城市棚改货币化将逐步收紧,以及近期土地成交溢价等地产先行指标明显走低,我们判断房地产销售数据和投资数据在 2019 年难有明显好转。另外由于铝属于地产后周期消费,主要用于门窗、装潢等,先行指标房地产销售数据近期表现低迷,10月全国商品房销售面积累计同比已下滑至 2.2%,铝作为销售后端消费或难有突出表现。

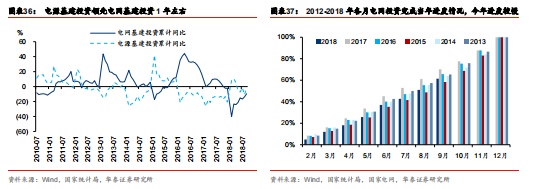

电力领域,我们认为铝消费会边际走强。从今年前三季度来看,电网投资增速为-9.6%,特别是上半年增速-15.1%,严重拖累了铝整体消费。但首先,参考电源基建投资增速一般领先电网基建投资增速 1 年左右的规律,依据电源基建投资额同比数据前期(17Q4-18Q1)反弹的情况,电网投资回升有望延续至 19Q1。第二,从国家电网公布的年度投资计划看,国家电网 2018 年全年计划投资 4989 亿元,较去年实际完成额增长近 3%。然而我们根据投资实际额和投资计划额推测,国网前 9 个月完成进度在 65%以下,较 2013-17 年同期进度平均下降超过 5 pct.。但国网历史上完成计划情况较佳,我们认为今年 Q4 大概率电网投资将加速进行,由于今年前三季度电力领域铝消费相对较差,边际改善或将比较明显。

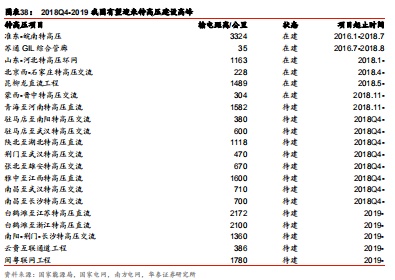

此外,2018 年 9 月国家能源局表示将加快推进一批输变电重点工程的建设,多个特高压输电工程有望在 2018Q4-2019 年集中开建。此前近 2 年我国未批复新的特高压项目,导致 18 年出现特高压建设低潮,全年除准东-皖南特高压项目收尾外,其余大型在建项目偏少,导致电网投资偏弱。而 18Q4-19 年众多项目有望集中开工,若按照平均 2-3 年建设期,并按照输电里程匹配所需原材料量,我们测算 2019 年特高压建设所需原材料将较 18年增加超过 200%,这部分边际增加的特高压输电里程数相当于全国 17 年输电线路新增里程数的 10%左右。因此我们判断,若最终 18 全年较 17 年电网投资增长 2%-3%,则 19年相较 18 年电网投资增速在 7%-8%左右,对铝材整体消费增长的贡献在 1 个百分点以上。

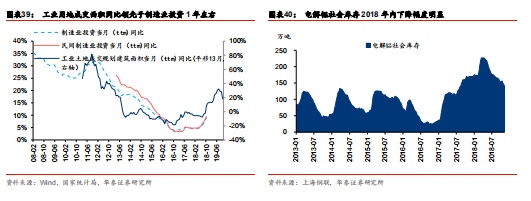

对于其他铝消费重点领域,我们认为 2019 年汽车领域大概率维持较低增速在-2%左右,消费品增速在 7%左右,出口可能受贸易摩擦影响而增速有所下降,但考虑到中国是世界的主要铝材出口国,以及国内铝产量和国际市场对铝的需求均仍有增长,我们判断出口量增长 8%左右。根据华泰钢铁组观点,与基建和制造业相关的下游领域也有望边际改善,主要依据先行指标工业用地成交较为活跃(截至 18 年 10 底增长 20%左右(ttm))。综合各领域来看,2019 年铝消费增速可能在 4%-5%,结合前面提到供给增速相对偏低(19年产量增速预计约 4.7%,增量 170 万吨),我们判断 19 年铝社会库存有望下降至 130 万吨以内(当前约 140 万吨),行业整体供需格局仍有望保持供不应求。

成本端氧化铝供需格局仍存变数,2019 年铝价大幅上涨可能性并不高

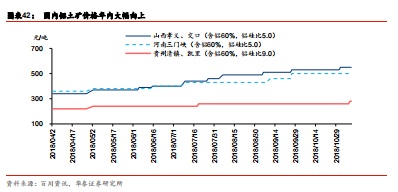

2018 年国内因环保趋紧,2018 二季度初至 11 月中旬,铝土矿供应收缩后价格涨幅超过50%,对氧化铝形成了较强支撑;此外海德鲁巴西工厂约 320 万吨产能停产,影响全球2.5%产量,导致国际供应趋紧以及国内出口增加,再叠加年内我国氧化铝新增产能投放不快,氧化铝价格走势相对较强。

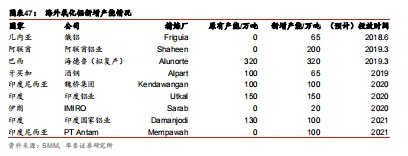

但我们目前对 2019 年的氧化铝价格相对谨慎,首先据 SMM,海德鲁停产的 320 万吨产能或将于 19H1 复产,届时可能对全球氧化铝供需格局带来冲击,其次我国待投产氧化铝产能依然偏多,SMM 预计 19 年最多可新增产能逾 500 万吨,较下游的电解铝更加过剩,尽管其中部分产能或因下游电解铝投放偏慢而相应被推迟,但较大的供给压力下,供需平衡进一步趋紧概率已经较小。我们判断若海德鲁迟迟不能复产,氧化铝价格可能仍因铝土矿价格偏高而保持在相对高位,但若海德鲁复产,或国内氧化铝边际过剩,氧化铝价格可能就将调整。所以我们认为 19 年铝成本支撑未必继续强化,铝价大幅上涨可能性并不高。铝行业标的方面,我们仍建议未来关注具有较强成本控制能力的行业龙头中国铝业。

(编辑:朱姝琳)