本文来自微信公众号“Kevin策略研究”,作者刘刚、董灵燕,原标题为《如果美股大跌对经济影响的压力测试、当前美股与历次熊市拐点的对比》。

一、身处何处:对比历次熊市,当前还没到此前拐点处那么极端

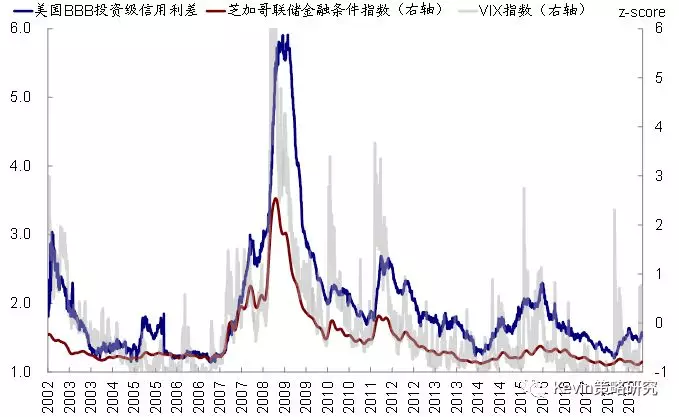

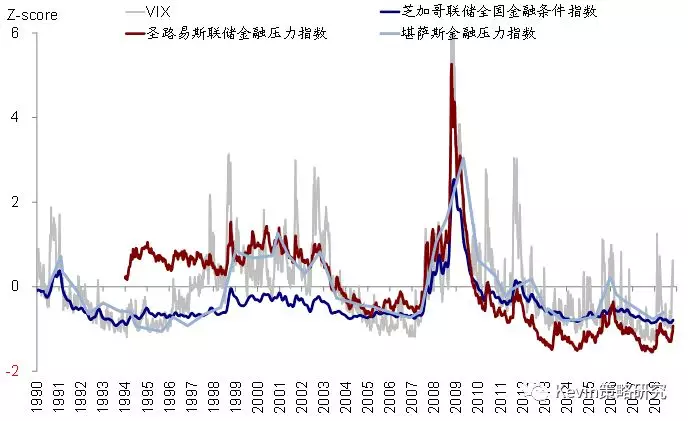

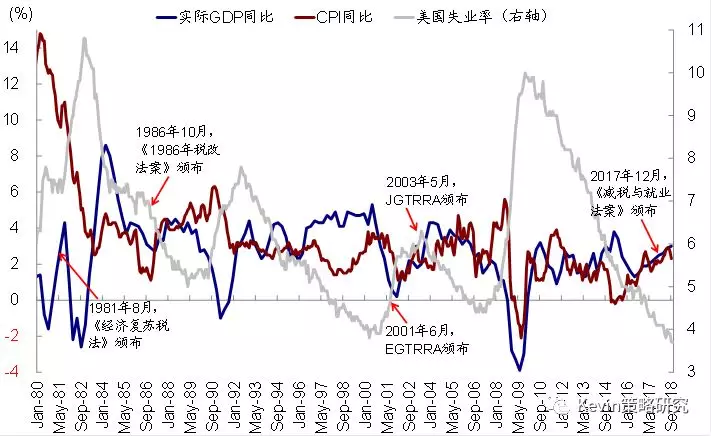

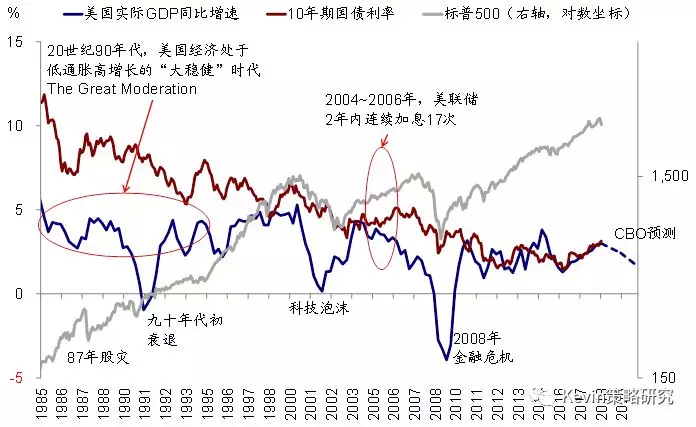

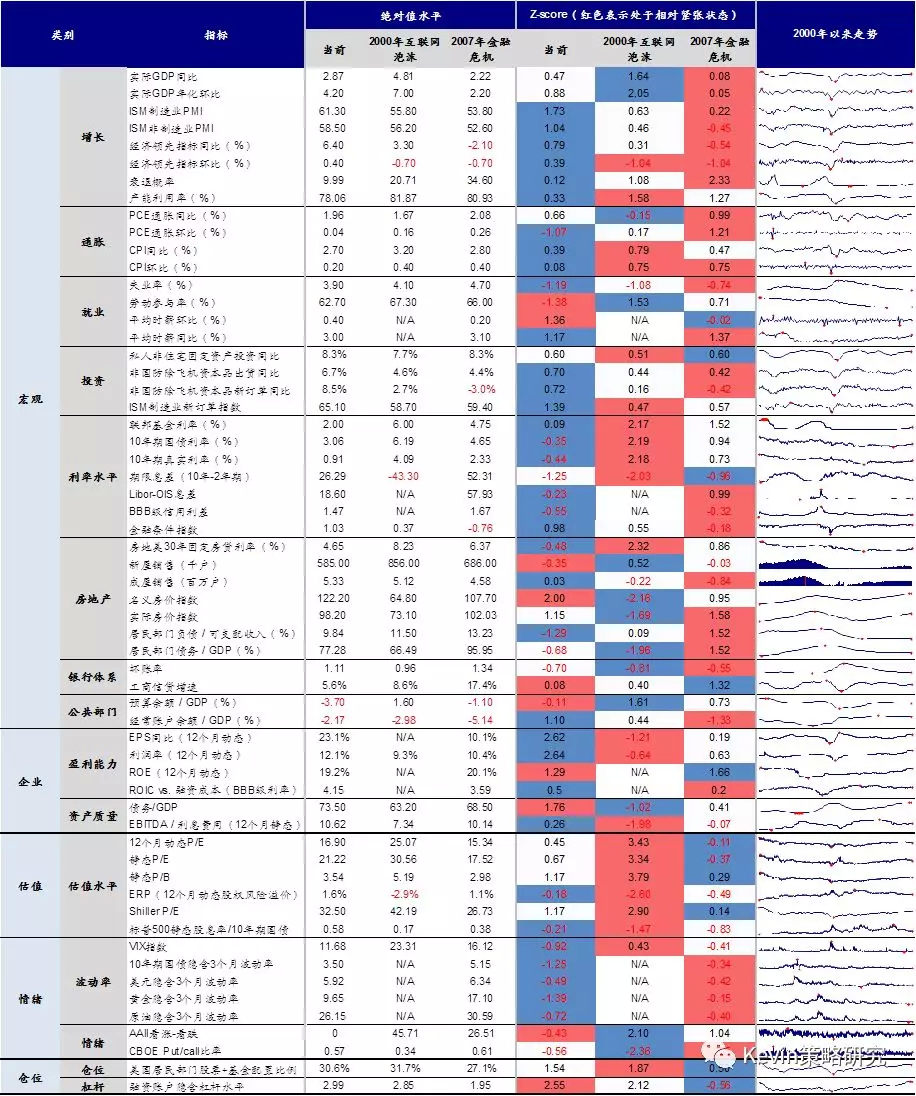

相比历次熊市拐点,当前市场环境并没有很极端。我们从宏观环境(增长、通胀、就业、利率环境、投资、房地产、公共部门、银行体系)、企业部门(盈利能力、资产质量)、估值水平、市场情绪(波动率、投资者情绪)、仓位配置(居民部门配置比例、融资账户隐含杠杆)等五个大维度,15个细分类别、近60个指标来综合对比10月市场大跌前所处的位置与历史上熊市前拐点处的异同点。我们选取2000和2007年这两轮熊市拐点作为对照,因这两轮熊市阶段离我们最近、跌幅较深、且均为美股自身问题引起而非单纯外部环境扰动所致。

美股从1929年以来共有13次熊市,平均时长为17个月,平均回撤幅度为34%

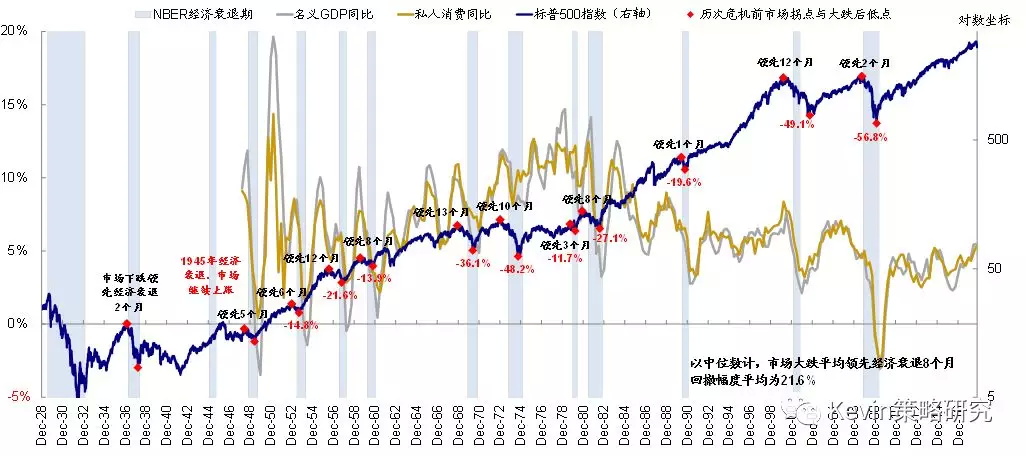

通过对比历次美股回调和经济进入衰退的关系,我们注意到,历次经济进入衰退都进本上伴随着市场下跌,不过,这一结论反过来却不成立,即历次下跌不意味着必然有经济衰退,典型的如1987年(图表26)。以中位数计,美股大跌平均领先经济衰退8个月,但由于原因的差异,每次市场大跌领先衰退的时间(1~13个月)及跌幅(11.7%~56.8%)差异都很大。因此无法作为经济即将陷入衰退的可靠依据。

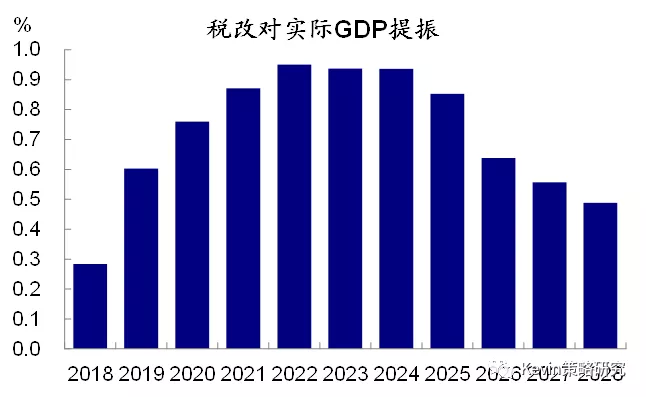

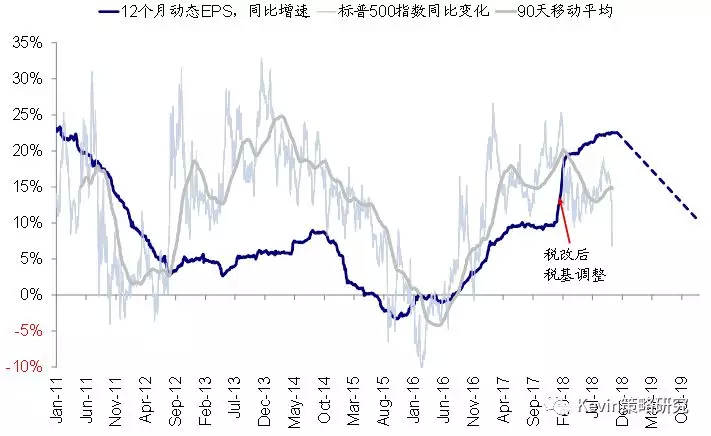

尽管如上文分析,当前美股和美国经济尚没有像历史上历次熊市拐点那么极端,但投资者依然担心美股如果因为一些非基本面因素大跌是否会反过来对经济和盈利造成拖累。对于这一问题的答案是肯定,其传导路径为股市下跌导致居民金融资产缩水、进而影响消费意愿甚至经济增长。我们基于这一思路做出如下的压力测试分析潜在影响:

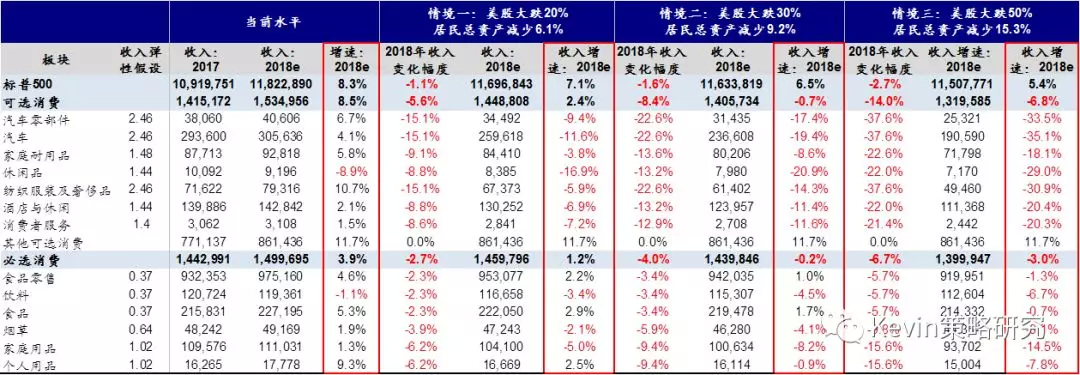

其次、居民金融资产缩水进而或对需求形成抑制、对企业收入造成负面影响。金融资产缩水可近似看作收入和收入预期的降低,在此背景下,居民的消费预期也会随之降低,进而直接影响企业收入。我们参考《经济学》(PaulA. Samuelson)中对不同类型消费品收入弹性的测算,为标普500指数消费板块设置收入弹性系数(需求的收入弹性=需求量变动的百分比/消费者收入变动的百分比),可选消费板块的收入弹性系数均大于1,而必选消费板块弹性则相对较低,多数低于1。当前标普500指数2018年收入增速预期为8.3%,可选消费和必选消费板块收入增速预期分别为8.5%和3.9%。粗略假设美股大跌造成居民部门金融资产减少的幅度直接对应居民部门收入降低的幅度,并参考上述收入弹性系数测算,在美股下跌20%、30%和50%三种情境下,标普500指数2018年收入增速将分别降至7.1%、6.5%和5.4%;消费板块2018年收入增速将分别降至1.8%、-0.4%和-4.9%(图表27)。

美股市场大跌对居民收入、企业盈利和经济增长影响的压力测试