本文来自微信公众号“中金点睛”,作者梁红、易峘。

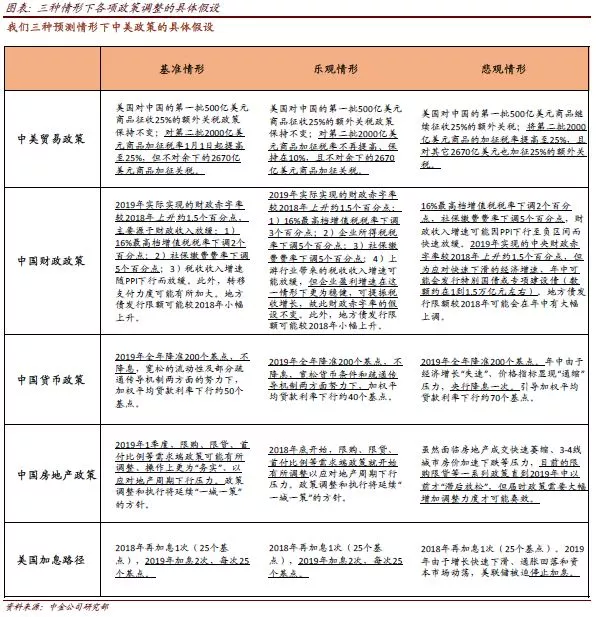

对2019年的展望围绕着一个问题,即此前的上行周期是暂时“中断”、还是已经结束?我们看来,答案很大程度上将取决于中美两国未来政策的调整。考虑到目前许多关键政策将如何演变仍悬而未决,我们在此为读者提供三种不同政策假设下的宏观走势分析。

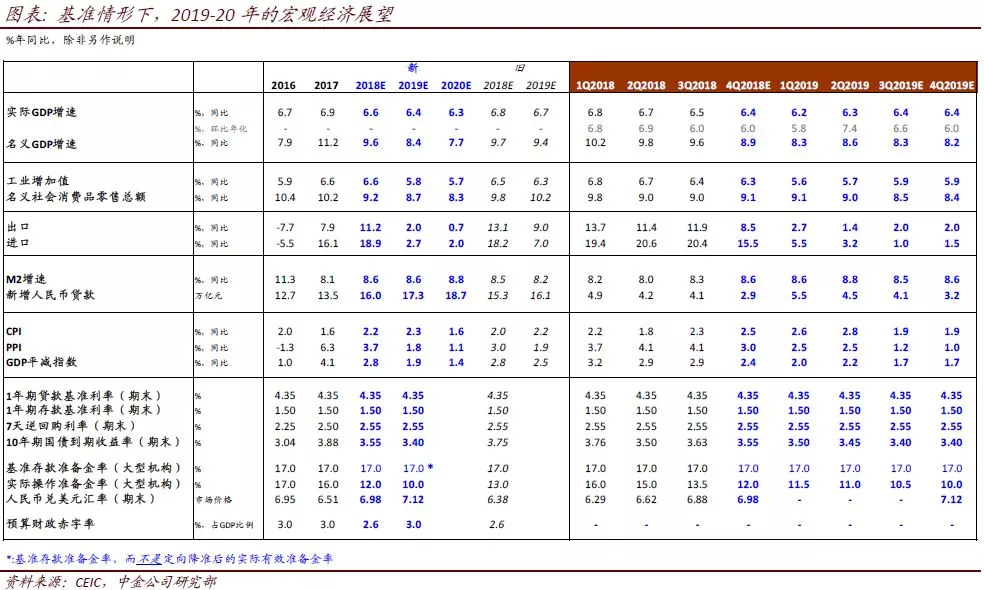

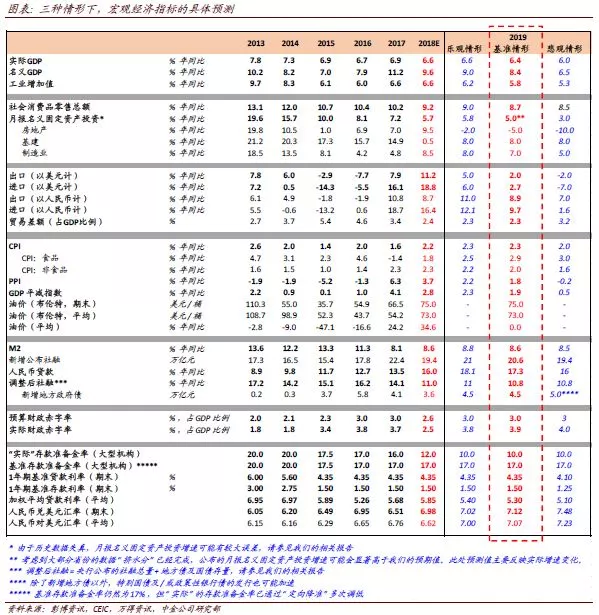

基准情形下,我们假设中美经贸摩擦出现一定程度的缓和,中国将继续进行“逆周期调节”,但其力度仍不足以及时对冲增长下行的压力。这样的假设下,我们预计中国的2019-20年实际GDP增速分别为6.4%和6.3%,而名义增速可能会放缓至8.4%和7.9%。同时,通胀大概率下行,尤其是PPI和地产价格。

财政政策是下一步逆周期调节的重点——预计2019年实现的政府财政赤字率将扩大约1.5个百分点,主要是通过给企业部门减税降费来实现。货币政策有望保持宽松、2019年降准200个基点。虽然我们预计基准利率保持不变,但市场利率有望显著下行。我们预测加权平均贷款利率将下行约50个基点、10年国债收益率下降约20个基点。

基准情形下,我们预计2019年人民币兑美元汇率将以7.12为“中轴”浮动、区间为上下3个百分点左右。汇率可能呈现先“先抑后扬”的走势,与我们预测的增长路径一致。

乐观情形下,中美两国都将充分调整现有政策——美国对中国加征关税较此前声明的力度减弱,中国则将更早更大力度地提振内需。如此,预计中国2019年实际GDP增速将达到6.6%,名义GDP增速则保持在9%的水平。

悲观情形下,中美两国均延续现有政策路径,即中国的稳增长措施仍然相对滞后,而中美经贸摩擦进一步升级。这种政策环境下,2019年中国的实际GDP增速可能降至6%,PPI下滑至负区间、名义增速骤降至6.5%。但在此情形下,经济增长“失速”和资产价格大幅调整可能在2019年中迫使货币、财政和地产政策更大幅度地调整。

基准情形下,我们主要关注以下三方面的风险:外需环境的进一步恶化,政策调整滞后导致地产投资“失速”,以及假如人民币“无序贬值”可能引发的国内金融条件再度收紧、并推高全球风险溢价。

然而,如果中国能够尽快调整内需政策,并在市场化结构改革中真正提高资源配置效率,经济增长与资产价格的前景均有望更为乐观。