一直低调的联想集团(00992),近日想低调也低调不起来了。

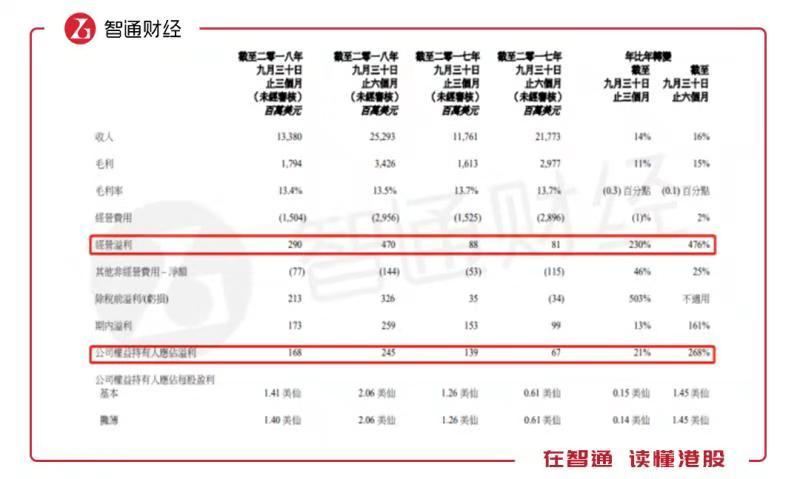

11月8日,联想集团公布了第二财季的业绩。截至9月30日,该公司实现营收252.93亿美元,同比增长16%,毛利34.26亿美元,同比增长15%,股东净利润2.45亿美元,同比增长达2.7倍。该公司维持派发中期股息0.06港元,合共分配股息约0.92亿美元。

以季度看,联想集团的第二季度业绩维持了第一季度的双位数增长,实现收入133.8亿美元,创下过去4年来单季历史新高。第二季度的税前利润为2.13亿美元,环比增长89%,同比增长达503%,股东应占利润增至1.68亿美元,环比增长118%,同比增长21%。

图片来源:联想集团财报

联想集团2019财年第二季度成长及盈利水平均明显提高,上半财年的业绩表现也超出了市场预期,券商纷纷发布研报给予买入评级。比如里昂证券和交银国际均认为联想集团第二财季业绩超预期,预计势头将继续,给予买入评级,目标价分别为7.56港元和7港元,较上一个交易日分别有30%和20%的溢价。

受到财报刺激,联想集团股价逆势上涨,业绩发布次日,恒指收跌2.39%,而联想集团收涨4.5%。在大市不好的情况下,投资者仍对联想集团投出信任的一票。

转型成效:重启成长通道

大家都知道联想主要是做电脑和手机的,其实联想这几年一直谋求转型,但不是改变核心业务,而是覆盖所有业务的智能化转型,也就是原来业务的迭代升级。

该公司发展脉络非常清晰,首先将原来的业务进行重组。2016年3月,通过业务重组成立数据中心集团(DCG);2018年5月,将手机和PC业务合并,成立智能设备业务集团(IDG)。这两大业务围绕三大智能化方向,即智能物联网、智能基础设施及智能垂直行业解决方案,构建一个智能化的生态。

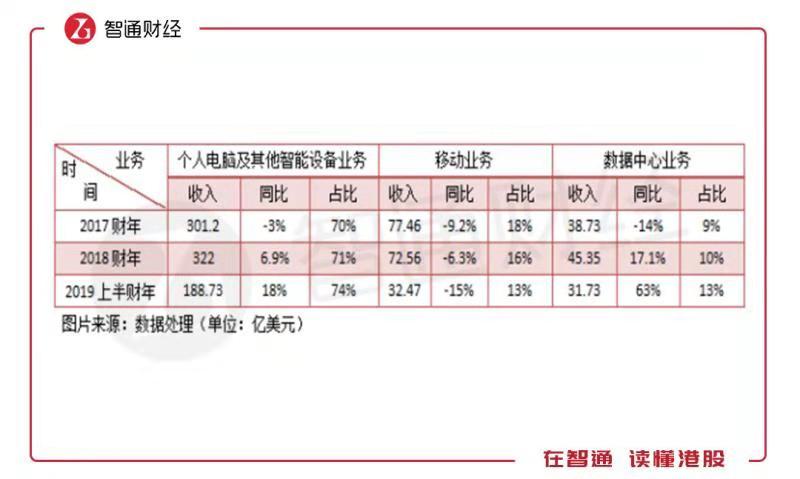

联想集团业务重组成效凸显,DCG成立后,在首个财年(2018财年)就实现了收入双位数增长,2019上半财年增长达63%,营业额增长在三大主要服务器厂商中增速最快,且连续五个季度取得盈利增长,收入占比由2017财年的9%上升至13%。而在刚刚公布的2019上半财年,DCG业务营收增长12%,是2018同期的2.9倍。

IDG的两项合并业务,PC及智能设备在第二季度及上半财年收入均增长18%,连续3个单季双位数增长,上半财年收入占比74%,增长3个百分点。移动业务过去是该公司较为棘手的业务,因为亏损较大,但该公司积极调整,缩小业务规模,专注盈利较强的目标市场,收入有所下降,但亏损情况也大大得到改善。

在整体收入上,联想集团2019上半财年增长为16.16%,而2018财年和2017财年收入增长分别为5.38%和-4.18%。该公司收入从负增长到个位数增长,再到双位数增长,可见业务重组及智能化转型成效明显,且在季度上已经连续三个季度营收呈双位数增长,转型成长势头已很明显。

盈利方面,IDG在2019上半财年实现税前利润7.94亿美元,同比增长达143%,除了PC及智能设备的利润贡献外,还得归功于移动业务亏损收窄。移动业务上半财年亏损1.46亿美元,而去年同期亏损为3.37亿美元,其中摩托罗拉全球业务以及联想移动整体业务在中国以外市场实现经营性盈亏平衡。

DCG在联想的所有业务中成长最快,且盈利状况也有很大改善,2019上半财年亏损1.23亿美元,相对于去年同期亏损的2.75亿美元,亏损幅度缩窄了55%,若下半财年该业务成长势头未改,有望实现扭亏为盈。

此外,该公司2019上半财年经营活动现金流净额为4亿多美元,而去年同期为-2.14亿美元。

产品战略:竞争力行业领先

联想集团的财务表现进入成长通道,主要还是得益于该公司的产品战略。

该公司打造业务智能化转型的差异路线,智能设备端由PC再到更多的智能物联网云端,可以不断开发新的产品服务,扩大业务范围,提供更多的收入来源和盈利机会。在第二财季,该公司设备即服务业务的预订收入按季增长 1.5倍,2018 年初开始在中国设立新零售店,提供400多种不同的智能物联网产品。

在产品竞争力上,联想集团保持全球领先地位。根据最新的IDC报告,2018年三季度,联想全球PC出货量重返第一,并保持PC及平板计算机市场的领导者地位,市场份额创新高达24%,利润率保持了5%的行业领先水平。

在移动业务上,该公司采取聚焦策略,减少开支、简化产品组合以及专注于拉丁美洲和北美核心市场的战略,在新兴市场国家则专注于中国和印度两大市场。除了市场聚焦外,该公司也重视产品聚焦,上半财年,推出的Moto G6 和E5等主流机型在北美的出货量增长达 65%。此外,该公司推出的Motoz3是世界上首款使用 5G moto mod™升级至 5G 的手机。

数据业务是该公司成长性最强的业务。根据IDC的数据,联想在第一财季就成为全球第三大服务器供应商,且是增长最快的供应商,其云基础设施跃升至全球第四。在软件定义基础设施业务上,联想第二财季实现了三位数的收入增长,且连续六个季度实现了超过 100%的同比增长。

联想与 NetApp 建立全球战略合作伙伴关系,包括在中国成立新的合资企业,覆盖大部分存储和数据管理市场。存储业务的利润要比服务器高,该业务有望为联想贡献更多的利润。

此外,联想还大力的孵化智能垂直行业的解决方案,专注于智能制造、智能零售、智能教育及智能医疗领域。

市场定位:精准锁定核心市场

上文主要谈到联想的财务表现和产品策略,投资者可以清楚地看到公司的竞争力以及竞争策略。实际上,联想的市场战略也是其成功转型不可忽略的重要因素。

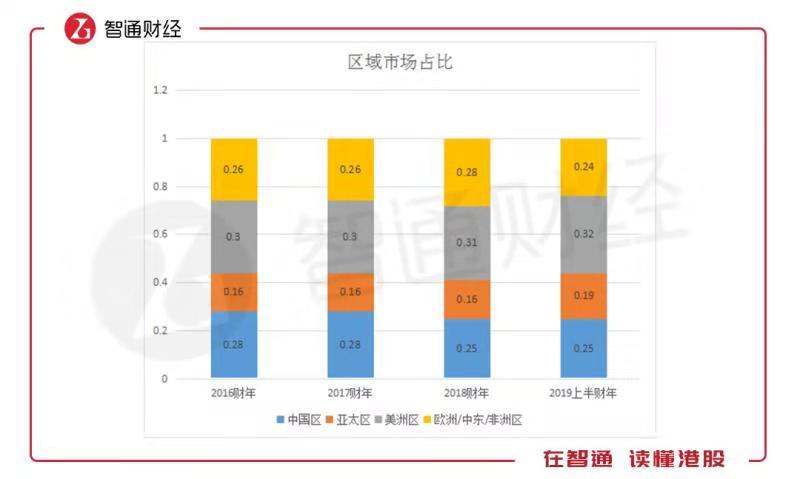

联想集团的市场分为中国区、亚太区、美洲区以及欧洲/中东/非洲区,2019上半财年以上区域收入均实现正向增长,分别为13.3%、31.3%、21.2%和3.8%,收入占比分别为25%、19%、32%和24%。从往年的数据对比看,亚太区和美洲区的市场份额是扩大的,其余两个区域市场均有所收缩。

图片来源:智通财经整理

2019上半财年,在北美地区,该公司的智能手机出货量同比增长达65%,且数据中心业务连续六个季度实现了收入正向增长,而亚太区在的PC及智能设备业务收入同比增速达到了两位数。值得注意的是,数据中心业务在中国区及亚洲区均实现了双位数的同比增长。

就行业来说,IDC市场规模增长强劲,2017年全球市场规模534.7亿美元,增速为18.3%,其中亚洲地区增长领先,整体增长速度超过30%,其中中国区增长32.4%。联想集团的业务市场定位精准,增速也超过了行业水平。在移动业务上,该公司锁定的亚洲市场主要为中国和印度。

价值重估:是否低估?

综上分析,从联想集团的业务表现看,我们不能用过去传统的PC智能设备生产商的观点来看待该公司的价值了,企业成长和盈利能力是价值投资的基石,业务重组及智能化转型唤醒了该公司的成长潜力和盈利能力,在价值上也应该得到重估。

2019上半财年联想集团的收入为252.93亿美元,以目前汇率算为1972.85亿港元,相当于目前市值的2.83倍,下半财年若维持上半年的创收水平,该公司的PS值将为0.18,若维持上半财年的增长水平,该公司的PS值将为0.17,估值可谓非常低。

且该公司的移动业务以及数据中心业务未来有望实现扭亏,若2019年上半财年扣除这两项业务亏损影响,税前利润将为10.63亿美元,相当于83亿港币,年化的PE值仅为4.2倍,考虑未来的成长性,该PE值将会更低,因此该公司目前的估值仍有很大向上修正的空间。