本文来自光大海外研究,作者:倪昱婧,秦波,原题《【光大海外】香港交易所(388.HK):业绩符合预期,看好IPO驱动前景——2018年三季报点评》。

港交所公布3Q18业绩

前三季总收入同比增长27%至123.0亿港币,EBITDA利润率同比上升3个百分点至76%(vs 1H18约77%),归母净利润同比增长35%至74.8亿港币。我们认为,1)前三季业绩增长主要受益于IPO带动的上市费/交易费收入同比增加、现货/衍生产品市场日均交易量/交易结构同比改善、以及经营杠驱动的EBITDA利润率提升等所致;2)3Q18业绩基本符合我们此前预期(前三季约占我们全年盈利预测的83%)。

现货市场交易量趋缓,但衍生产品市场改善

1)前三季股本证券/股本衍生产品日均交易量分别同比增长37%/52%(vs 1H18分别约64%/79%);其中,港通南下日均交易量占比约8.3%(vs 1H18约8.7%),港股通总收入占比约4.2%至5.3亿港币(vs 1H18占比约4.5%)。2)前三季股票期权/金融衍生产品日均交易量分别同比增长35%/55%(vs 1H18分别约62%/55%)。我们预计4Q18E现货市场交易量趋缓/指数型衍生产品保持较高活跃度的趋势或将延续。

IPO持续走强,长期增长前景依然向好

我们判断,1)市场已逐步反应A股新机制/两地政策不确定性等导致的影响,市场情绪回落/现货市场交易量放缓或是导致其近期股价波动的主要原因之一。2)受益于政策推动,前三季香港市场IPO融资规模同比增长178%至2,431亿港币,总融资规模同比增长41%至4,473亿港币;预计优质标的赴港上市/IPO持续走强,有望增厚公司现货市场交易/结算业务前景。3)制度红利/新产品推出等驱动的公司从IPO至交易/结算、风险管理(金融衍生产品)等一系列长期基本面增长逻辑不变。

维持“买入”评级

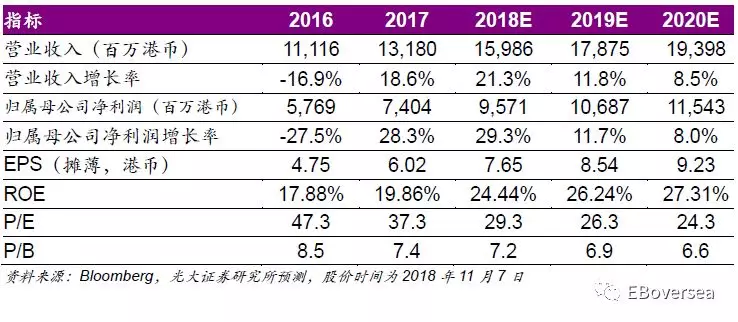

我们维持长期看好公司基本面的观点。鉴于衍生产品市场维持较高活跃度、以及年末IPO或进一步走强趋势,我们上调2018E归母净利润至95.7亿港币;鉴于市场风险,我们下调2019E/2020E归母净利润分别至106.9亿港币/115.4亿港币。我们维持DDM目标价HK$290.4(分别对应约38x/34x/31x 2018E/2019E/2020E PE),维持“买入”评级。

核心风险提示: IPO上市/市场日均交易量不及预期,政策/市场风险。