房地产紧俏之时,产业链上下游“吃饱喝足”,物业、水泥、家电、家具等关联行业牛股频现。

但出来“混”,迟早都要还。在万科(02202)高喊“活下去”之际,房地产寒冬悄然来临,各个关联行业被大“杀”估值。

在这“危难”时刻,关联产业链中还未上市的企业纷纷寻找避风港,向资本市场迈进,欲凭借还算好看的业绩在二级市场中“捞钱”渡过难关,康利国际或许就是这样一家公司。

据智通财经APP获悉,江苏省家电板块领先的中游镀锌钢产品制造商康利国际已通过港交所的上市聆讯,广发融资(香港)有限公司为独家保荐人,康利国际择一吉日便可敲锣上市。

市占率仅0.5%的“小公司”

事实上,如果不是业内人士,或许不知道康利国际所生产的镀锌钢产品是什么玩意儿。所谓的镀锌钢,就是在钢的表面镀上一层锌,这样既能抗腐蚀,成本又低于不锈钢。因此,凭借着成本及使用年限的优势,镀锌钢成为了不锈钢的有力竞争者。

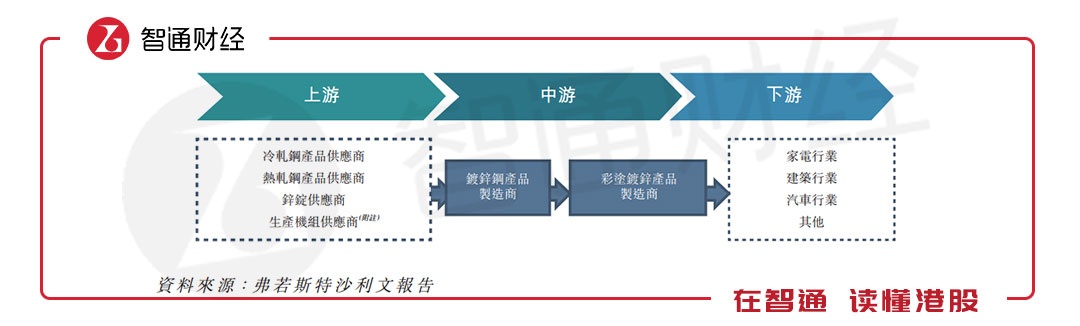

而在镀锌钢的产业链中,康利国际处于中游。该公司向上游的供应商购买原材料,然后加工为轧硬卷及热镀锌产品。轧硬卷可直接供下游的家电制造商生产冰箱、洗衣机和烤箱等家电。

而热镀锌产品则向中游的钢产品加工商出售,该加工商加工后再将产品供给下游家电制造商。热镀锌产品分为两种,彩涂镀锌钢及非彩涂镀锌钢。

从数据看,康利国际主要的产品是热镀锌,在过往的业绩中,热镀锌产品所贡献的收入均超95%,而在热镀锌产品中,非彩涂镀锌钢占了大头,2017年时,非彩涂镀锌钢产品的收入占公司总收入的79.1%,而彩涂镀锌钢产品占16.5%。

不过,中国家电板块中镀锌钢产品行业较为分散,前五大制造商2017年的市占率为32.9%,行业中大部分为中小制造商,而康利国际2017年以3.9%的市占率在家电板块中镀锌钢产品行业排名第三位。

但若把范围扩大至中国镀锌钢产品行业,康利国际就有点“不够看”了。以2017年收入计,该公司在中国镀锌钢产品行业中排名第16位,市占率仅0.5%,而前五大生产商的市占率超56%。由此看来,康利国际在这个竞争剧烈的行业中仍是个“小公司”。

利润增速高至96.98%

公司虽然不大,但处于房地产强周期中的康利国际占据了“天时”,活的“有姿有色”。所谓的“天时”,是下游市场需求的快速增长。

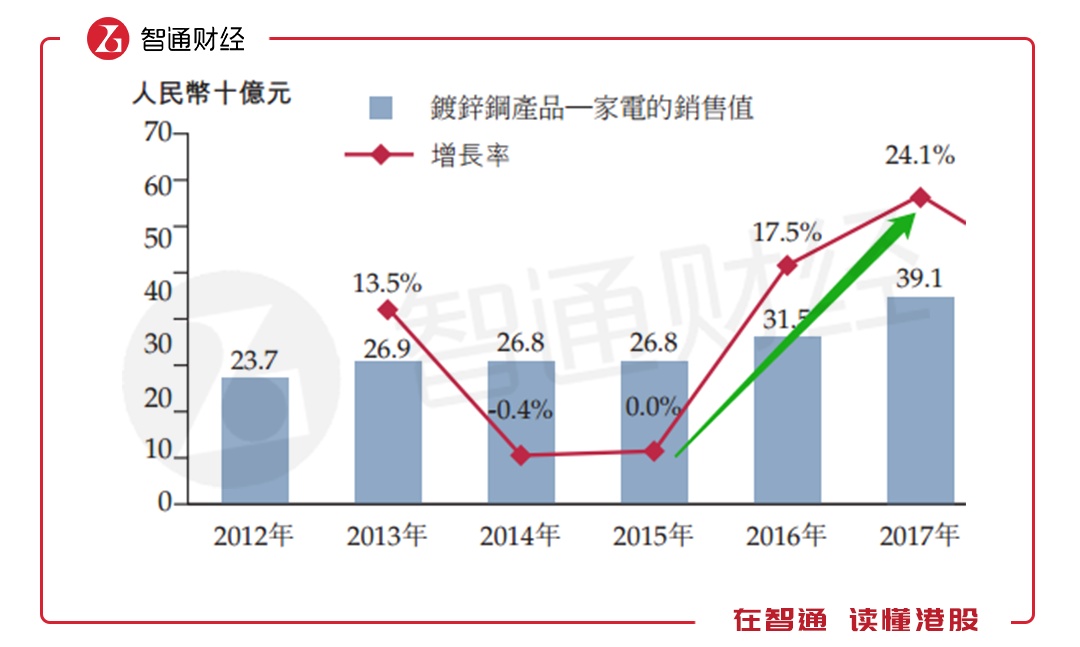

据弗若斯特沙利文数据显示,中国2015年家电行业中的镀锌铜产品销售额为268亿元,较2014年持平,而至2016年时,销售额猛增17.5%至315亿元。2017年,增速再次提升至24.1%,销售额接近400亿元。

为何从0启动的增速如此之猛?事实上,这与国家通过房地产稳经济的政策有很大关系。2015年3月,央行联合住建部等五部委发布著名的330新政,支持民众买房去库存,但到2015年底时,只有深圳的房价有所起色。

2016年初,深圳楼市的火热开始向上海、南京、苏州等热点城市传导,全国房价开始新一轮上涨,楼市成交量激增,自然带动了家电行业的增长。而镀锌钢产业作为家电行业的上游,也跟着房地产行业“得道升天”。

在此背景下,康利国际在过去两年中取得了靓丽业绩。2015-2017年,该公司收入从11.41亿元增至17.98亿元,年复合增长率14.46%。在业务规模扩大的同时,公司的生产效益有所提升,成材率由2015年的85.2%稳步上升至2017年的87%。

得益于成材率的提升,公司的毛利率由2015年的8.2%上升至2017年的10.8%。收入及毛利率的提升带动该公司毛利以30.77%的复合增长率快速增长。

年度利润的增长则更为“恐怖”。作为传统的制造企业,康利国际在2015-2016年,将利润从0.17亿元经营至0.66亿元,年复合增长率高至96.98%。

下游需求下滑,业绩增速恐难保

这样的利润增速,如果能够保持,在市场中也能谋个高估值。可惜的是,随着房地产的遇冷,康利国际的好日子貌似要到头了,这一点,在公司2018年前四个月的业绩中有所体现。

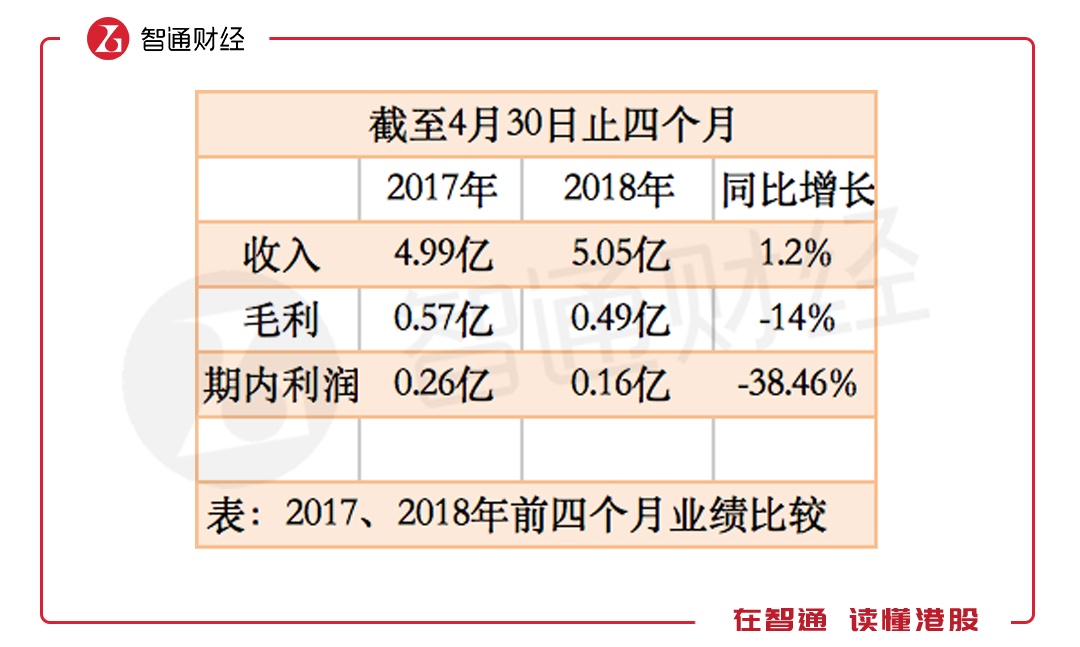

2018年前四个月,该公司的收入为5.05亿元人民币,同比增长1.2%,接近无增长。收入在新的一年如此低迷,主要是因为一位生产冰箱的客户停止订购非彩涂镀锌产品。

与此同时,由于2018年前四个月的原材料成本高于2017年同期,毛利率从11.5%减少至9.7%,导致毛利同比下滑14%,再加上行政成本的上升,利润下滑超38%。

可以看到,在今年前四个月时,康利国际的增长颓势已表现得淋漓尽致,但苦日子才刚刚开始。据市场数据显示,今年9月份,空调出货端继续回落,内销下滑15%;冰箱零售量同比下降16%;油烟机线下零售量同比下滑17%,燃气灶零售量同比下滑14.5%。下游需求的下降,势必会导致康利国际的高增速业绩难以保持。

除此之外,康利国际还面临部分问题,比如高负债。截至2018年前四个月,该公司的资产负债率(总资产除以总负债)为66.27%。该负债率显然是过高了些,且行业环境有恶化风险,若后续业绩不能保持,那么如此高的负债对于公司来说绝对是个大包袱。

况且康利国际的资金流动性向来较弱,流动比率常年保持在1倍左右,速动比率则为0.7倍。资金的低流动性也就意味着抗风险能力弱。

综上来看,康利国际在行业环境恶化,高负债的情况下选择上市,对于自身而言确实是个明智的选择,但仅凭过去的业绩和前途不明的未来,想让市场买账估计是很难了。