本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

智人的胜利

大约7万年前到4万年前,地球上发生了第一次战争。这是有史以来,历时最久,规模最大,影响最为深远的一次战争。因为在这次战争中,我们祖先智人消灭了所有其他类人种,成为地球上唯一的人类物种。

曾经地球上有着不同的人类物种,比如东亚的直立人,西伯利亚的丹尼索瓦人,欧洲的尼安德特人。这些人种占地为王,直到智人入侵他们的地盘。

在所有灭绝其他人种的战争中,最令后人疑惑的是,智人打败尼安德特人的那次。现代考古学家发现,尼安德特人有着更加发达的肌肉,更大的脑容量,以及对抗严寒气候的身体素质。讲道理,尼安德特人几乎全面碾压智人。如果一个智人和尼安德特人面对面单挑,智人毫无悬念会被按在地上摩擦。

目前史学家和考古学家有许多猜想,比如智人更懂合作,更能通过“王侯将相,宁有种乎”的想象力来调动群众积极性,众说纷纭。但最朴素的一个事实莫过于,考古挖掘发现,尼安德特人没什么远程武器,以至于他们还没接近对手就被乱箭射死。

而武器精良的智人,成为了地球上唯一的人类物种。

地缘政治日趋紧张

几万年后的今天,一个名叫特朗普的智人走上历史舞台,他捉摸不定的演技简直让观众看花了眼。

就在几天前的10月20日,他说美国将退出30年前与苏联签署的《中导条约》。这个条约全称是1987年12月8日苏美签署的《苏联和美国消除两国中程和中短程导弹条约》。条约规定两国不再保有、生产或试验射程在500公里至5500公里的陆基巡航导弹和弹道导弹。《中导条约》若成废纸一张,会发生什么呢?美国科学家联合会核信息研究项目主任汉斯·克里斯滕森说,欧洲等地区可能出现新一轮导弹研发热潮,届时各国将投入大量人力物力研究导弹和反导系统。

同样,美国退约后,很可能会将中程导弹部署在欧洲和亚太地区。意味着大国之间的军备竞赛以及地缘政治博弈都会加剧,全球安全结构的稳定也会遭到破坏。

特朗普前几天还在威胁退出联合国,如今就要退出《中导条约》。这或将引发新一轮军备竞赛,将世界重新带回冷战。

看似疯狂的特朗普,其实是延续了共和党传统现实主义安全观。在威胁评估方面,对外部安全威胁和挑战的评估更为悲观;在应对威胁的手段上,更为强调硬实力在维护国家安全和利益中的作用,尤其重视军事力量建设和确保海外强大的军事存在,以便向对手实施威慑。

这一点从他坚决对叙利亚发动军事打击,宣言不公平贸易的威胁,以及强行部署防御系统入韩等事件中暴露无遗。

在如今经济增速触碰天花板,特朗普不按套路出牌,地缘政治风险不断积聚的情景下,军工的存在感不断被强化。可是我们是否想过,究竟为什么军工会如此重要?难道人类一定要兵刃相向才能获得安全感?

当我们回想当年智人依靠先进武器战胜尼安德特人时才发现,或许军工发展带来的安全感早已深深烙印在智人的基因里。这种安全感,注定了人类只能走上“锋利武器互相伤害”这条不归路。

不归路中的军工股翻倍之路

当军事实力成为美国得以为所欲为的拳头后,军工企业股价也就走上一条只涨不跌的道路。

在2013-2018Q1期间,洛克希德马丁、波音、通用动力、诺斯罗普格鲁曼、雷神美国5大军工企业均大幅上涨,平均涨幅达到356%,比同期标普500涨幅还多85%。当大家都沉浸在科技股的大涨行情之时,军工板块默默地扶摇直上,走出一个个翻倍神话。

究竟是为什么,这些军工股竟然涨势比科技股还要好?

用几句话就能说明白:军费支出为基础,装备订单显地位。战争预期激股价,并购重组提估值。经济低迷能避险,军工板块五点明。

从宏观层面看,军费上升,战争预期,经济低迷都是军工板块的驱动因素:

1、军费指出为基础

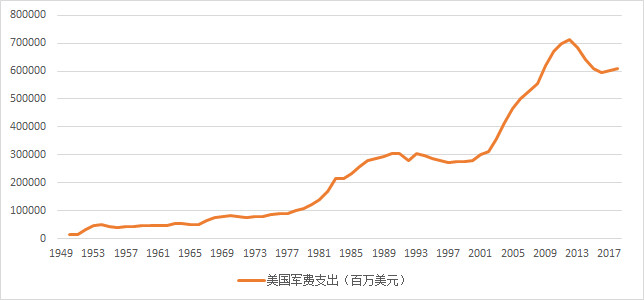

比如特朗普上台后,美国大幅提升国防开支,2017年国防预算提升10%,2018年更是签下总额高达7160亿美元的2019年国防授权法案,军费再次创下历史新高。

美国军费支出:

数据来源:彭博社,云锋金融整理

如果只看一个板块驱动因素,那就只需要看军费支出。大多数时候,政府是军工企业的唯一客户,因此政府的军费支出直接影响军工企业的营收情况。当市场预期军费支出增加,就会提高对军工企业的盈利预测,推动军工股股价和估值提升。

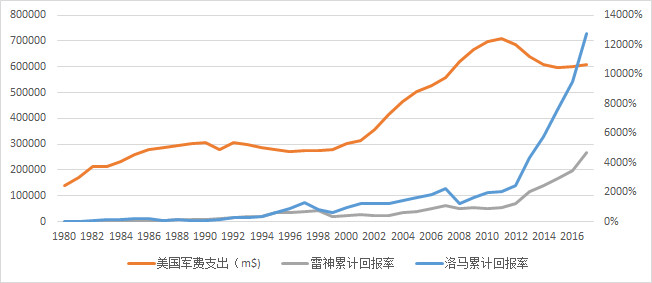

美国军费支出,以及雷神和洛马累计回报走势

数据来源:彭博社,云锋金融整理

2、战争预期激股价

2001年9月11日,两架被恐怖分子劫持的飞机分别撞向美国的世界贸易中心和五角大楼,造成2996人死亡。

原本民主党和共和党在导弹防御问题上有严重分歧。民意调查显示,2001年8月,支持政府尽快部署国家导弹防御系统(NMD)的人数约为54%,而到9月25日,这一数字升至80%以上。同时,美国民众中有90%的人支持美国对恐怖主义分子实施武力打击。

彼时,不管是民意调查还是社会情绪,都指向强烈的战争预期。

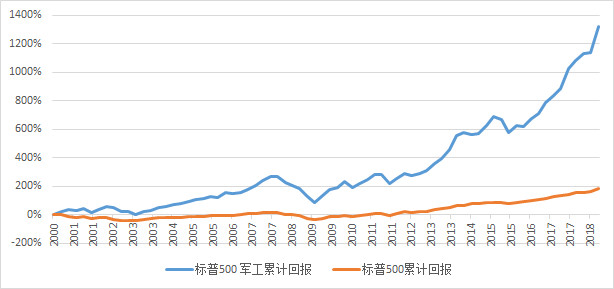

2001年10月7日,反恐战争正式打响,美国出动共计20万以上的兵力,以及数千架战斗机。美国的军费支出和军工股也开始连年上升。

军工指数回报远远跑赢标普500回报:

数据来源:彭博社,云锋金融整理

3、经济低迷能避险

1929年,资本主义发展史上最严重的一次全球性经济危机爆发,无数人的财富顷刻间化为乌有,沦为赤贫阶层。失业与饥荒之下,许多人靠吃野草根和捡垃圾度日。

美国历史的《光荣与梦想》中曾这样写道:“千百万人只因像畜生那样生活,才免于死亡。”这一情景描述的正是大萧条时期的民生状况。

经济萧条,社会动荡之下,人心惶惶,政府往往是要背锅的。有什么办法能甩锅?战争。战争不仅能够聚拢民心,转移内部矛盾,还能通过军费支出刺激经济。紧接着,第二次世界大战爆发。

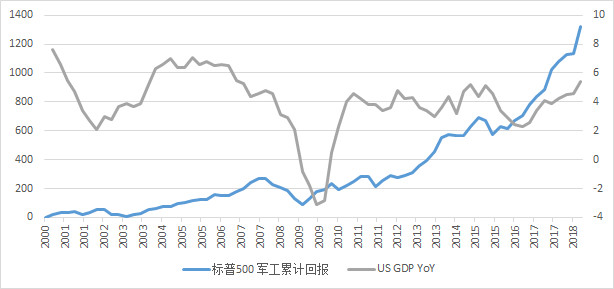

经济低迷固然只是二战爆发的因素之一。但自那以后,人类从没忘记经济低迷下战争爆发的风险。因此即使在经济不好的周期里,各国对于国防军费的支出也不敢怠慢。

另一方面,军工合同通常会将企业的生产成本考虑在内。因此,当通胀带来成本的上升,军工企业也能将这部分上升成本转嫁给政府,从而免受宏观经济的波动。

因此在经济不佳,恶性通胀发生时,军工的盈利也能保持稳定,相对估值也就间接提升。

军工股在经济低迷时表现不俗

数据来源:彭博社,云锋金融整理

微观层面上,装备订单和并购重组两个因素可以帮助分辨军工个股孰优孰劣:

1、装备订单

军工企业的装备订单是营利的主要来源。能否拿到订单,乃至重要武器装备订单,体现企业在行业内的竞争力和地位。

这一点和基建企业类似,拿到重大订单反映了企业的实力,市场也就更愿意给予更高估值,随着订单带来营利上升,最终带来戴维斯双击。

2、并购重组提估值

从企业层面看,并购重组通常意味着“1+1>2”的效应。企业的生产成本降低,盈利能力上升,行业内竞争力增强,市场自然会提高对该军工企业的估值。

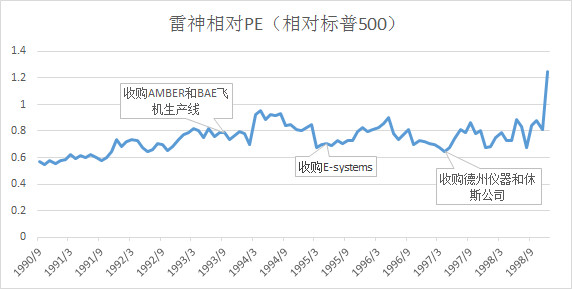

例如雷神(RTN.US),几次并购重组之后估值都有所提升。

雷神相对PE与并购事件:

数据来源:彭博社,云锋金融整理

军工股疯狂的涨势背后是以上多重因素的结合。而最核心的因素是,美国作为拥有全球最强军事力量的国家,仅仅军费就是其他前十强国家的军费总和,约占全球军费总计的44%。

但凡提到军事和战争,没有人可以绕开美国。仅凭这一点,似乎就足以支撑美国军工股的长期强势。

最后留个猜想,究竟在什么情况下美国军工会拐头向下呢?

战争与和平

4万年前,当我们的祖先智人用长矛和弓箭战胜尼安德特人,成为地球上唯一的人类物种时,一定想不到数万年后的今天,智人的武器竟然发展到动动手指大家就灰飞烟灭的地步。

只涨不跌的军工股背后,究竟是对战争的恐惧,还是对权力的欲望?武器之于智人,究竟是维护同类安全的保障,还是征服同类的工具?

不知道答案。

(编辑:张佩暄)