本文转自微信公号“化海锋云”,作者:裘孝锋、吴裕

100美元/桶对全球石油消费意味着什么?

——基于对全球15大主要石油消费国的历史比较分析

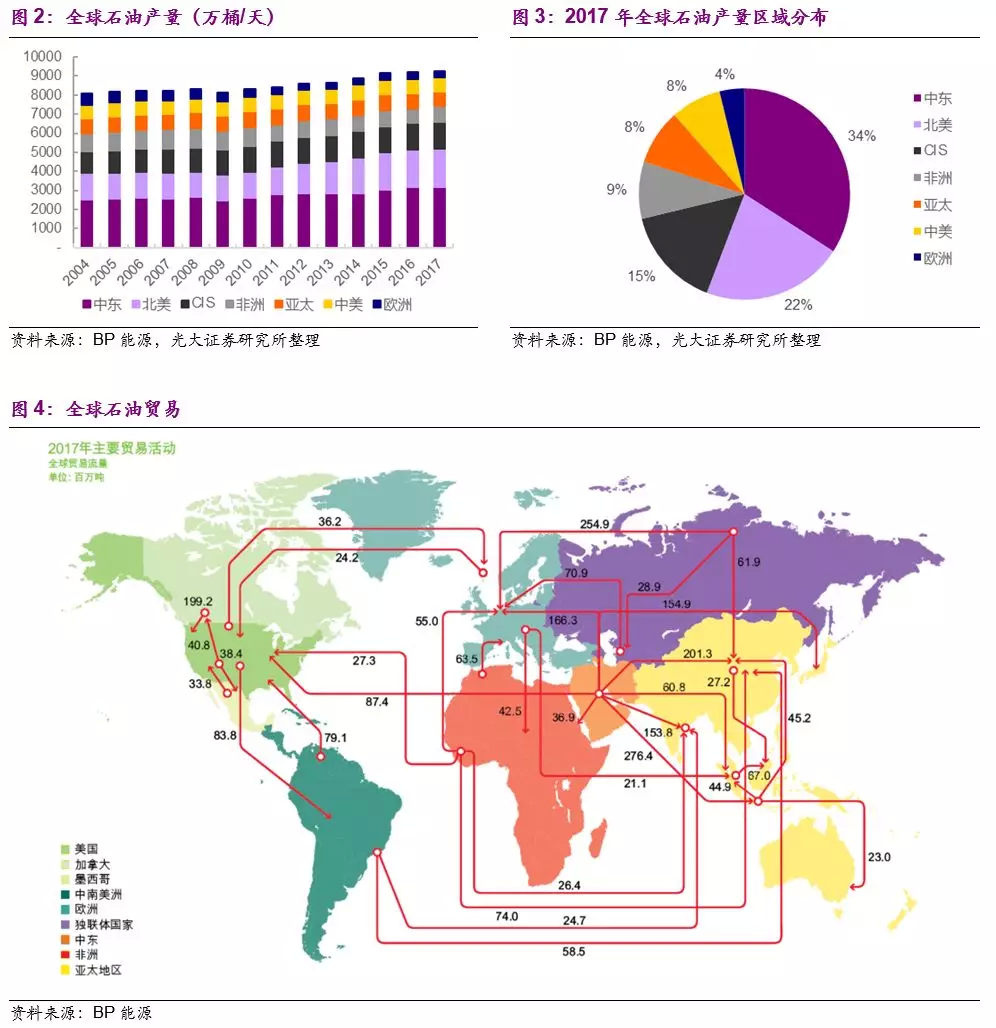

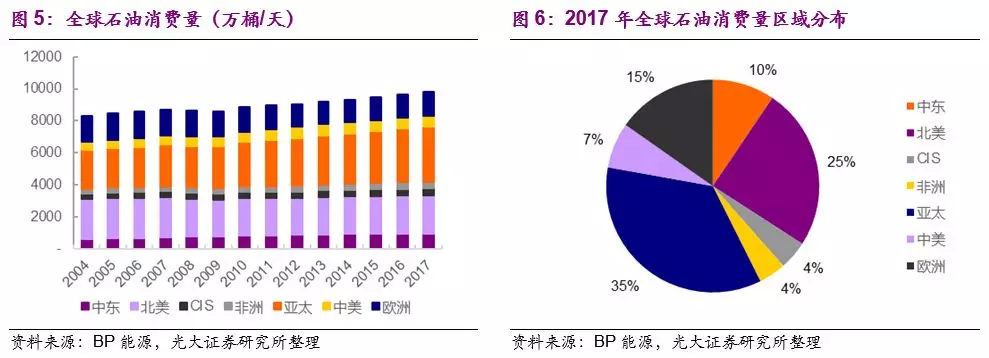

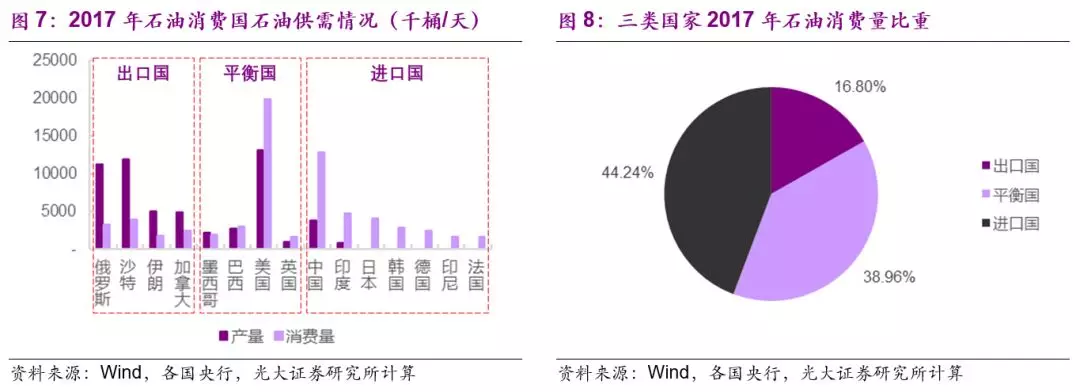

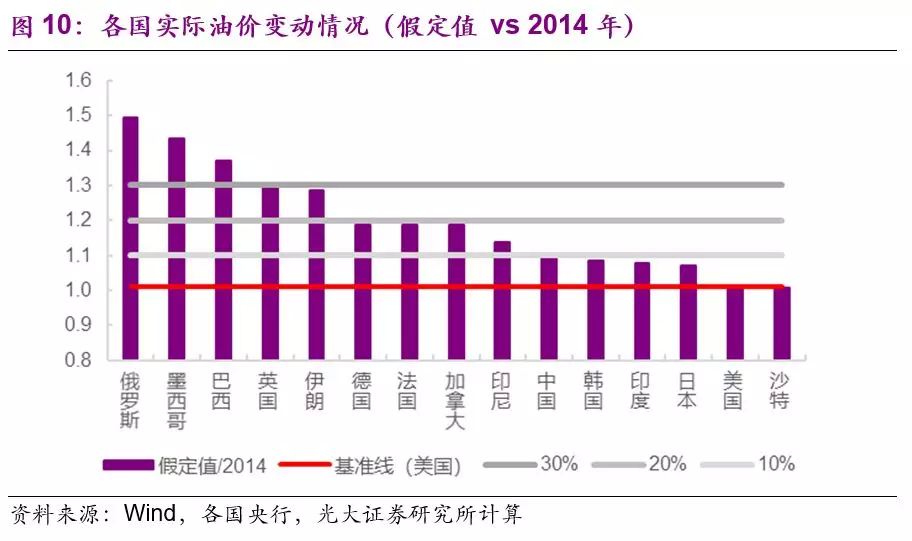

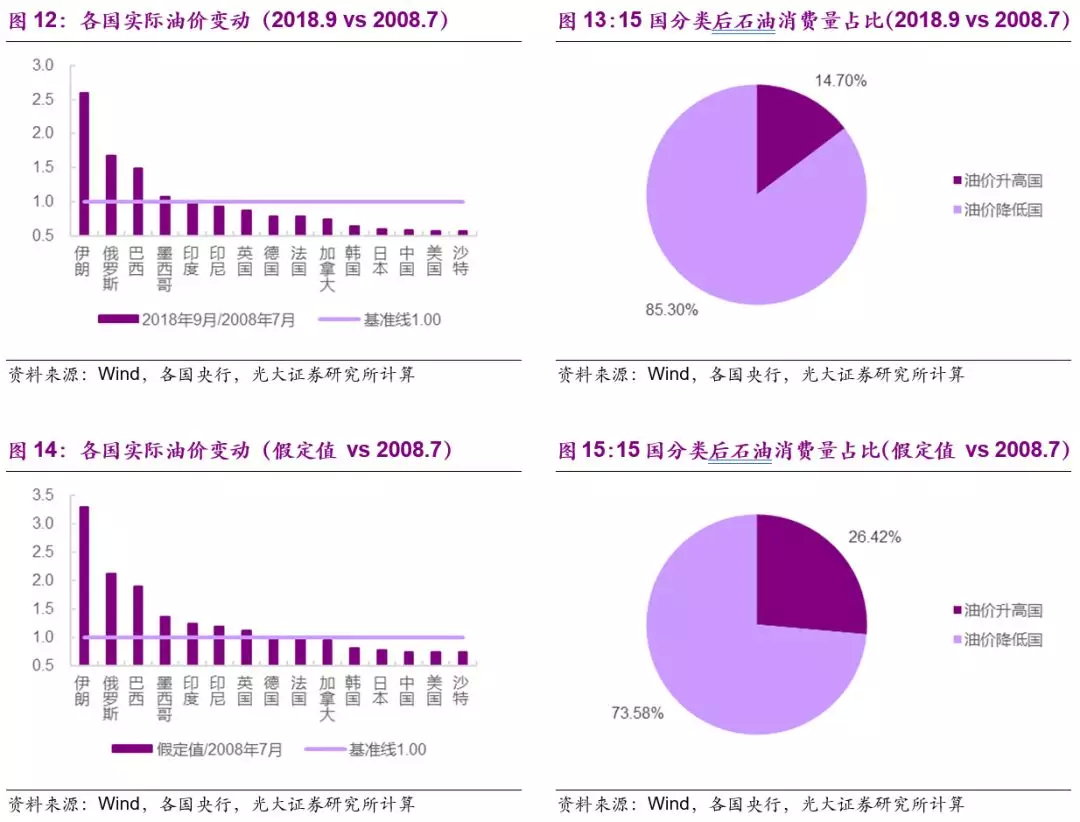

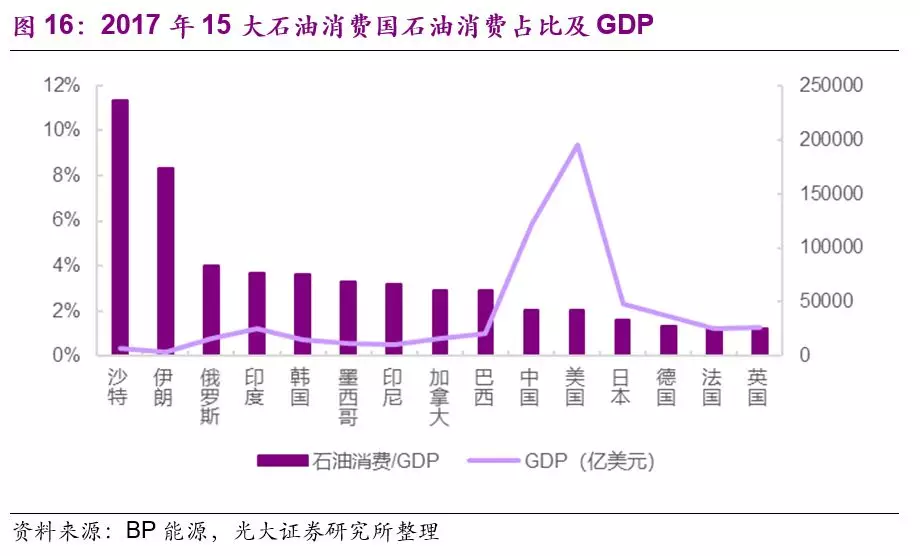

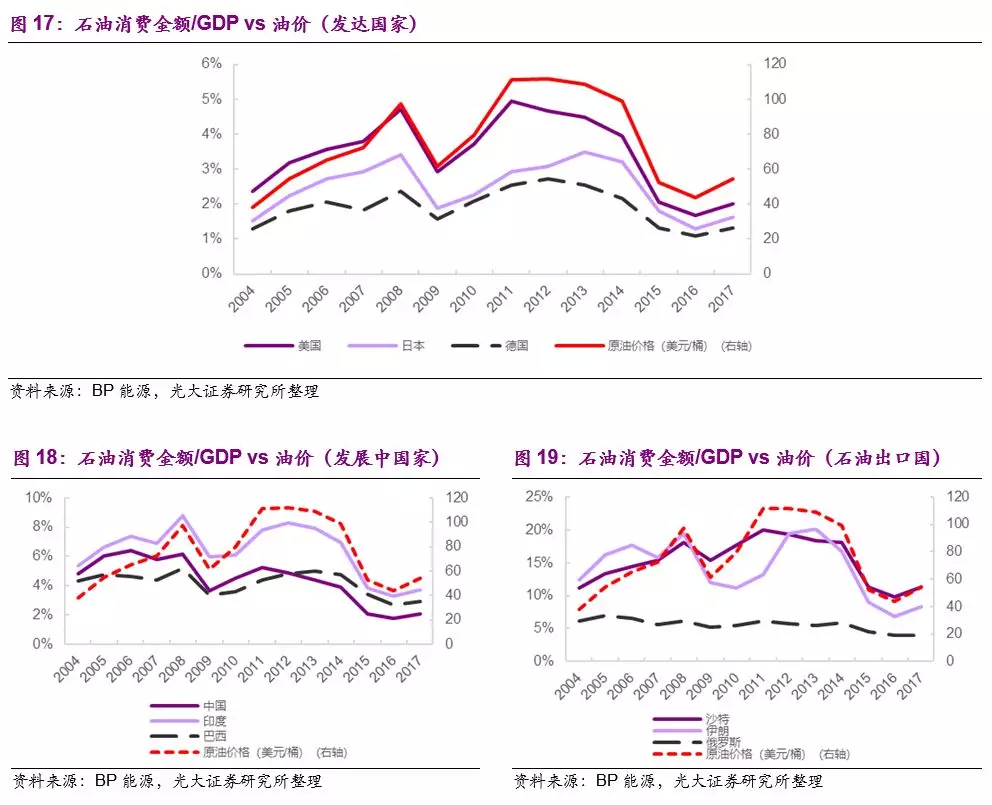

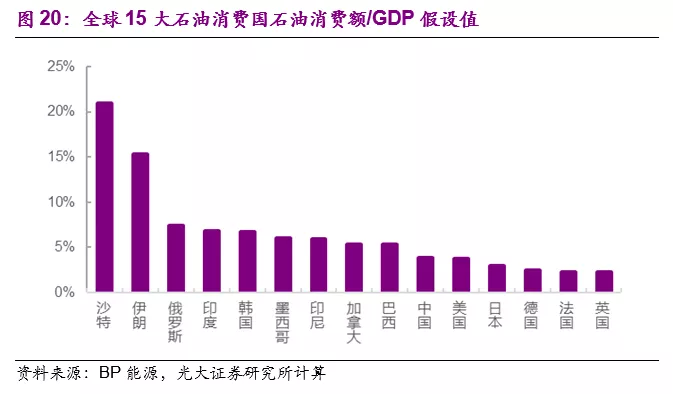

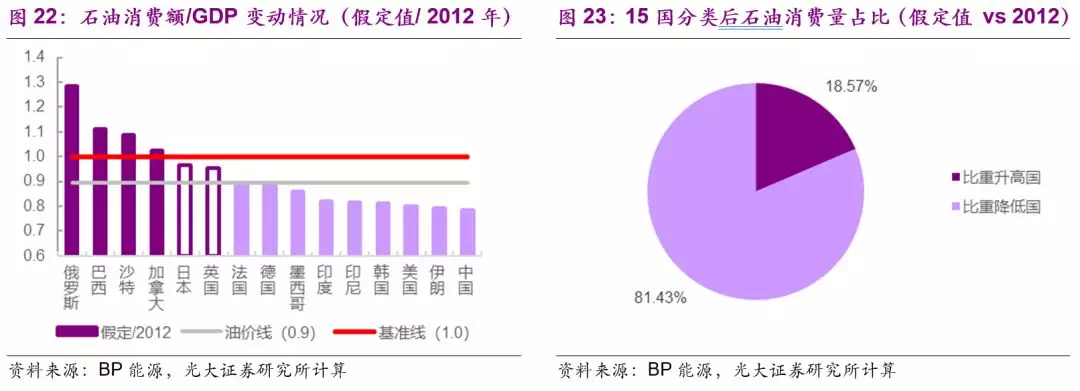

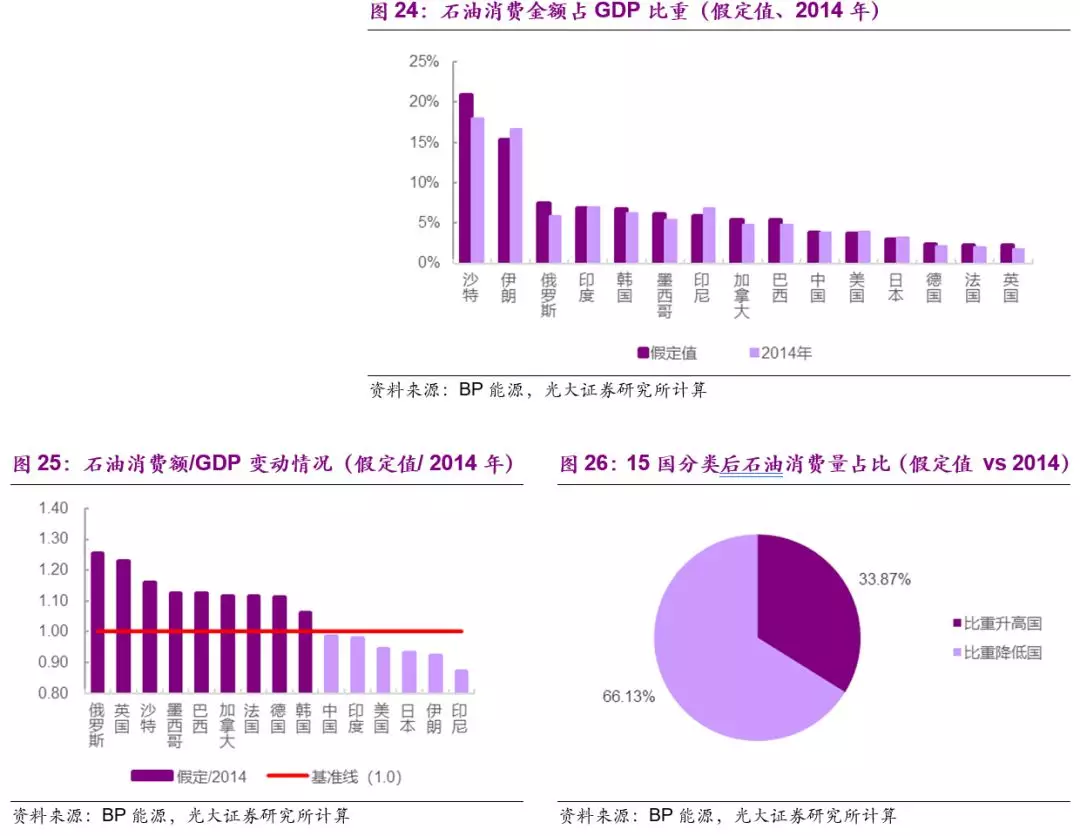

美国退出伊核协议以及委内瑞拉经济危机原油致使供给预期收缩,全球原油剩余产能将降至历史低位,全球将进入高油价时代。市场一直担心全球的需求问题,能否承受高油价?我们选取了全球15大主要石油消费国作为研究对象。2017年全球前15大石油消费国(美国、中国、印度、日本、沙特、俄罗斯、巴西、韩国、德国、加拿大、墨西哥、伊朗、印尼、法国、英国)总计消耗247亿桶石油,全球占比高达69%,具有指导意义。我们的研究表明和历史情况相比,全球石油消费在未来高油价的冲击下受到的影响更小。 油价承受能力的两个指标 选取以各国本币计算的原油价格以及各国石油消费金额占GDP的比重两个指标,来分析高油价对各国经济的影响,且我们认为后者拥有更高的参考意义。 本币名义油价角度 我们将各国以当地货币结算的历史实际油价与假设值与之对比,进而分析各国实际对高油价的经济承载能力和对全球石油消费的影响。除美国和沙特之外,油价上涨对各石油消费大国均有一定程度的冲击,其中,俄罗斯、墨西哥、巴西的承载能力最弱;中国、韩国、印度、日本的承载能力相对较强;其他国家介于两者之间。 近期,实际油价低于08年7月最高月度均价的国家在15国的石油总消费量中占比约85%,且油价升高的国家以石油出口国为主,故当前油价位置对全球石油消费量的冲击相对比较弱;未来油价上升到100美元/桶时,15国中实际油价低于历史最高油价的国家石油消费比重仍有73%,且油价升高的国家基本属于石油出口国和平衡国,拥有很强的石油消费能力。即届时全球石油消费量虽将受到一定程度的负面冲击,但仍在可接受范围内。 石油消费支出占GDP的比重角度 衡量高油价对需求的冲击,一个更全面的指标是石油消费支出占GDP的比例。我们发现,中国、印度、美国、伊朗等石油消费大国石油消费金额/GDP比重始终降低,其经济对高油价的承载能力较大;而俄罗斯、沙特、巴西等国比重升高明显,在高油价时代下经济收益明显。 升高比较明显的是俄罗斯、沙特和巴西。但是这些国家有个特点,就是油价越高,GDP越高(我们没有对GDP进行相应的修正)。考虑这个因素以后我们发现,与2012年111.67美元/桶的最高油价时相比,石油消费金额占GDP的比重降低的国家在15个石油消费国中的比重约为80%;而与2014年98.95美元/桶时相比,石油消费金额占GDP的比重降低的国家在15个石油消费国中的比重约为67%。此外,15国中石油消费金额占GDP比重较高的国家主要以石油出口国和石油平衡国为主,石油消费能力强劲。 ◆风险分析:石油消费大国GDP增长停滞;石油消费大国通胀加剧。 正文 1 石油消费大国地位举重若轻 全球石油供应空间分布不均 石油是一种宝贵资源,任何一个现代经济体都离不开石油。然而,石油资源的空间分布却不是很均匀:有的国家石油资源非常丰富,可谓“富得流油”,而有的国家国土之下并没有发现石油。大体上,石油资源主要分布在亚欧大陆北部、中东地区、北周北部、北美洲以及南美洲东部5个地区。 储藏的地域分布直接决定了石油生产和石油供给在空间上的分布以及石油跨国贸易的格局——少数国家提供了全球经济运行所需的大部分石油,其他国家依靠进口获取石油。2017年,整个中东地区石油产量最高,为3160万桶/天,全球占比34%的石油;全球前15大石油生产国出产了全球80%的石油。 全球前15大石油消费国消耗大部分石油资源 一个国家石油消费量的多少不仅取决于其经济规模的大小,还取决于其经济结构、能源结构以及能源使用效率等多方面因素。总体来讲,经济规模较大的国家,如美国、中国、日本等,其石油消费量也比较大;而沙特阿拉伯、伊朗、俄罗斯等国家由于石油资源丰富,能源结构中石油占比较大,故尽管他们的国家经济总量有限,但也是石油消费大国。2017年,全球前15大石油消费国总计消耗247亿桶石油,全球占比高达69%。其中,美国和中国为全球最主要的两大石油消费国,分别占比20.25%和13.04%。 我们将这15个石油消费国根据石油进出口情况分为以下三类:俄罗斯、沙特、伊朗和加拿大这4个国家为石油净出口国家;墨西哥、巴西、美国和英国这4个国家为石油进出口基本平衡国家;中国、印度、日本、韩国等其他国家为石油净进口国家。 可以看到,15个石油消费国中的石油消费主要集中在石油进口国和石油平衡国中,两者总共消耗了83%的石油资源,而石油出口国的消费量比重较少,仅有17%左右。 2 各国对高油价消费承载能力分析 由于石油主要以美元计价,大部分石油消费国的石油贸易以美元结算,而具体到各个国家的经济发展、居民消费则是以各国的当地货币来结算。此外,由于各个国家经济发展情况不同,其汇率和通胀的变动也不仅相同。故我们在此将考察各国以当地货币结算的实际油价的历史变动情况,并将我们计算得出的假设值与之对比,进而分析各国实际对高油价的经济承载能力。 与2014年油价的比较 由于最近一轮的油价波动周期为2010-2015年,2014年的原油年均价格为98.95美元/桶,与我们设定的100美元/桶的年均价格最为接近。故我们将计算得出的15大石油消费国的实际油价与2014年的数值进行对比,并选取假定油价与2014年油价的比值为基准数值,若假定/2014在基准线上方,则假定值的实际油价大于其在2014年的油价;反之则小于其在2014年的油价。 首先,我们通过历史原油年均价(美元结算)以及各国对美元的历史汇率计算出前15大石油消费国原油实际历史价格(当地货币结算)。然后,我们给定未来原油年均价格为100美元/桶,各国对美元汇率参照2017年的汇率值,可以计算得出在100美元/桶的假定值下,各国按当地货币结算的实际原油价格。 我们将2014年各国的实际油价与我们计算得到的假定值进行比较,从而判断在未来高油价对各国实际消费能力的影响情况。 可以看到,除沙特之外,其他13大石油消费国的当地货币相对于美元均有不同程度的贬值,其中俄罗斯、墨西哥、巴西贬值程度最为严重,均超过30%,即这些国家对未来高油价的承载能力较弱;中国、韩国、印度、日本货币贬值程度低于10%,即他们对高油价的承载能力相对强一些;美国和沙特货币稳定,国家承载能力最强。 与2008年最高油价的比较 除了将我们给予的假定值与上一轮周期中的最接近油价相比较之外,我们还将其与自2004年以来两轮油价大周期中的油价最高值相比较,希望进一步判断汇率对各国实际油价的影响,进而判断各国对未来高油价的经济承载能力,以及对全球石油消费的影响。 首先,我们参考历史原油月均价(美元结算)找到自2004年以来的历史月度平均最高油价(2008年7月,136.75美元/桶)以及当时各国对美元的汇率计算出前15大石油消费国原油实际最高价格(当地货币结算);然后,我们再用同样方式计算出2018年9月各国实际油价(当地货币结算);最后,我们给定未来原油年均价格为100美元/桶,各国对美元汇率参照2018年9月的汇率值,可以计算得出在100美元/桶的假定值下,各国按当地货币结算的实际原油价格。 然后,我们将各国的近期油价(2018年9月,79美元/桶)和假定油价(100美元/桶)分别与2008年7月的各国实际油价进行相处,从而用得到的比值判断在现有及假定时间点上各国油价相对于历史最高油价的涨跌情况。 最后,我们将这些国家根据其实际油价的升高和降低分为“油价升高国”和“油价降低国”两类,并以此测算出在2018年9月以及假定值两个时间点上这些油价升高、降低国家的石油消费量在全球石油消费中的占比,进而分析油价升高对全球石油消费情况的影响。 由分析可以得出,在2018年9月,全球前15大石油消费国中的伊朗、俄罗斯、巴西、墨西哥这4个国家的实际油价超过了2008年7月的实际油价,其他国家则低于之前的最高油价。这4个国家在这些国家中的石油消费量总占比约15%,远低于15国中其他国家约85%的石油消费比重。而且,实际油价升高的几个国家均属于石油出口国和石油平衡国,石油消费能力很强。故我们认为当前油价位置对全球石油消费量的冲击相对比较弱。 在未来油价上升到100美元/桶时,全球前15大石油消费国中将新增印度、印尼和英国这3个实际油价上涨的国家,届时这7个国家在15国石油总消费量中的比重将增长至26%左右,其他国家石油消费比重虽将降低,但仍有73%。同时,实际油价升高的这几个国家中,除印度和印尼之外,其他国家仍属于石油出口国和石油平衡国,石油在其能源消费中比重很高。故我们认为在100美元/桶的油价下,全球石油消费量将受到一定程度的负面冲击,但仍在可接受范围内。 3 油价上涨直接影响石油消费金额和GDP比重 石油消费金额占国家GDP比重 石油消费金额占国内生产总值的比重一定程度上可以反映一个国家石油消费的强度和水平,同时还能够反映一个国家的能源结构和石油使用效率。一些石油生产国,特别是石油出口国的石油消费金额占国家GDP比重较大,主要原因是其能源结构更加偏重于石油,且经济结构较为单一,大部分为发展中国家,GDP较低;而部分发达国家及发展中国家,由于其经济规模比较大,虽然属于石油消费大国,但由于其国内生产总值也较高,故其石油消费金额占GDP比重反而较小。 从历史上看,油价的涨跌将直接影响国家的石油消费金额占GDP的比重,且一般为正相关性。只是各个国家由于其石油消费量以及GDP的不同,会有些微区别。对于美国、日本等发达国家来说,由于其石油消费量和GDP增速均较为稳定,故其石油消费金额/GDP和油价波动的相关度很高;而对于中国、巴西等发展中国家来说,由于其石油消费量和GDP增速较快,石油价格的波动对其比重的影响相对于发达国家来说就小一些;而对于诸如沙特、俄罗斯等石油出口国,由于其经济结构单一,GDP大量来源于石油出口,故其比重受油价波动的影响就更小,相关程度也更低。 油价与石油消费额/GDP的假设分析 2018年10月2日,布伦特油价突破85美元/桶,创下自2014年下半年以来新高。由于美国退出伊核协议以及委内瑞拉的经济危机将导致伊朗和委内瑞拉石油出口量的大幅下滑,全球原油剩余产能将降至历史低位,原油供给预期收缩,从而使全球进入中高油价时代。在此基础上,我们将对未来原油价格进行假设,并以此来分析全球15大石油消费国的消费金额和GDP的比重情况。 我们假定未来原油年均价格将上涨至100美元/桶,参照全球前15个石油消费国2017年的石油消费量和GDP,可以算出这些国家石油消费额占其GDP的比重,并将其结果与上一轮油价周期(2010-2015年)进行比较。 假定值vs 2012年 由于在上一轮油价波动周期中,原油年均价格在2012年达到最高值111.67美元/桶,故我们将计算得出的15大石油消费国的石油消费额占GDP比例与2012年的数值进行对比,并选取假定油价与2012年油价的比值为油价变动数值,设定1.0为基准线。若假定/2014在基准线上方,则石油消费国在假定值下的石油消费金额/GDP的比重大于其在2012年油价最高值时的比重;反之则小于最高值时的比重。我们将两者进行比较,从而判断油价上升对各国经济发展的影响大小。 然后,我们将这些国家依据比重的升高和降低分为“比重升高国”和“比重降低国”两类,并根据其在2017年的石油消费量计算出两类国家的全球石油消费量总占比情况。 由上图可知,俄罗斯、巴西、沙特和加拿大这4国比值处于基准线以上,即其石油消费额/GDP比重大于其在2012年油价峰值时的比重,为“占比升高国”,其经济发展在油价上涨的过程中收益较为明显;其他11个国家比值则低于基准线,其比重小于2012年时的比重,为“占比降低国”,故油价上涨对这些国家的经济发展贡献较小。然而,高油价对石油消费国经济发展影响较小的这11个国家消耗了全球约81%的石油消费总量,约为影响较大的4个国家石油消费总额的4.4倍,即使不考虑处于油价变动线和基准线之间的英国、日本两国,占比降低国仍拥有73%的石油消费总量(英国石油消费全球占比2.36%,日本5.88%)。此外,影响较大的这4个国家主要为石油出口国,其石油消费能力很强。故我们认为相较于2012年的高油价时代,未来全球经济在100美元/桶的油价下受到的冲击将比较小,承载能力将会较强。 假定值vs 2014年 由于最近一轮的油价波动周期为2010-2015年,2014年的原油年均价格为98.95美元/桶,与我们设定的100美元/桶的年均价格最为接近。故我们将计算得出的15大石油消费国的石油消费额占GDP比例与2014年的数值进行对比,设定比值1.0为基准线。然后用与上述相同的方式来将这15个国家分为“占比升高国”和“占比降低国”两类,再计算出两类国家的全球石油消费量总占比情况。 由上图可知,中国、印度、美国、日本、伊朗、印尼这六国比值均处于基准线以下,即其消费额/GDP比重小于其在2014年的比重,故油价上涨对这些国家的经济发展贡献较小;其他国家比值则高于基准线,比重变动大于2014年的变动,其经济发展在油价上涨的过程中收益较为明显。然而,高油价对石油消费国经济发展影响较大的这9个国家仅消耗了这些国家石油总消费量的1/3左右,约为影响较小的6个国家石油消费总额的一半,且这些国家主要以石油出口国和石油平衡国为主,石油消费能力强劲。故我们认为未来在100美元/桶的高油价冲击下,全球经济依然有较强的承载能力。 4 风险分析 石油消费大国GDP增长停滞风险 全球石油消费能力和各石油消费国GDP增速息息相关。倘若石油消费大国经济增速放缓,甚至GDP增长停滞,则会很大程度上降低其石油消费量,进而影响全球石油的需求。 石油消费大国通胀加剧 由于各石油消费国均以本国货币计价,如果各石油消费大国通货膨胀加剧,则会直接导致以各国本币结算的实际石油价格上升。而石油消费成本的增加会直接提升各国其他一次能源(煤、天然气等)的竞争优势,进而降低各国石油消费量。