本文来自“老谢投资讲堂”微信公众号,作者谢文宇,CFA。

2017年对投资者来说是个兴奋的一年,发达国家股市和新兴市场股市牛市齐头并进。这都导致投资者认为牛市行情将持续,于是在2018年1月持续地投资资金。导致2月股市溶涨泡沫刺破。

然而,2月后,全球股市出现了分化,美国股市迅速从危机中崛起,而新兴市场股市却一跌再跌。

本文根据大摩研报,对这种现象进行分析,并提出未来市场的预测。

股市债市齐分化

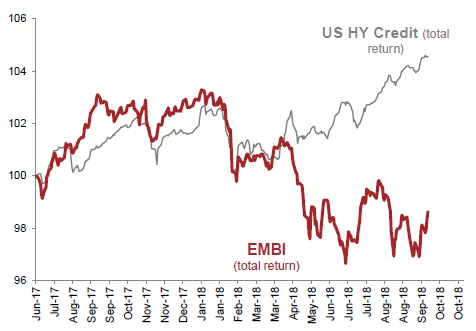

2018年,美国不仅在股市上(标普500)和新兴市场股市(MSCI EM)出现严重分化走势:

美国高息债券(US HY Credit)相对新兴市场债券指数(EMBI)的回报也出现了严重的分化:

分化原因:表面上是美金走强,中层原因可能是贸易战,但底层基本面原因是经济增长的分化。

历史上的分化

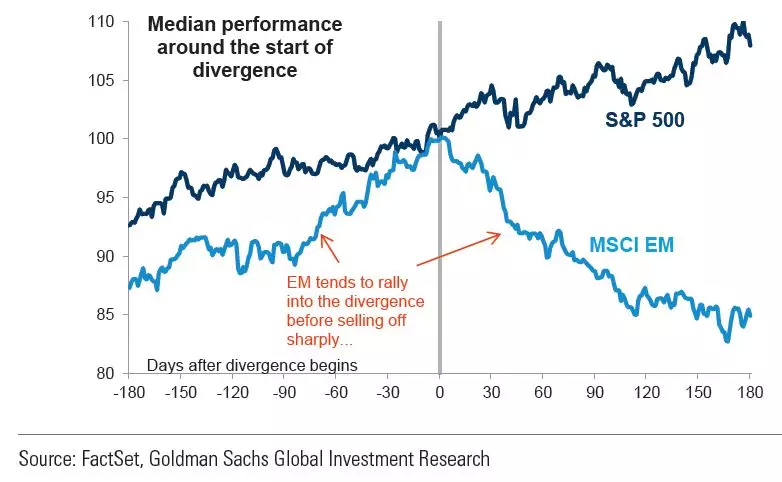

从1982年以来的10次美国股市涨,新兴市场股市跌的类似情况可以看出,历史上的分化持续时间一般都在3个月到7个月之间。然后之后大多时候出现了为期3个月到1年的新兴市场牛市,涨幅在20%左右:

统计上来讲,新兴市场股市在出现和美国股市的分化前,都会有一段维持3个月的相对美股更好的表现:

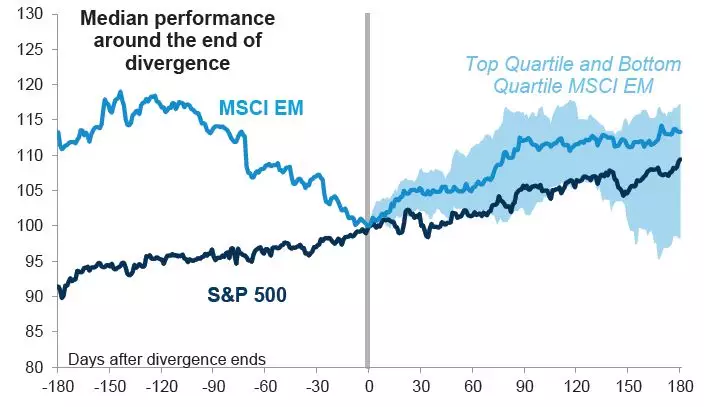

而在分化后,新兴市场复苏的速度3个月内也很可能超过美国股市:

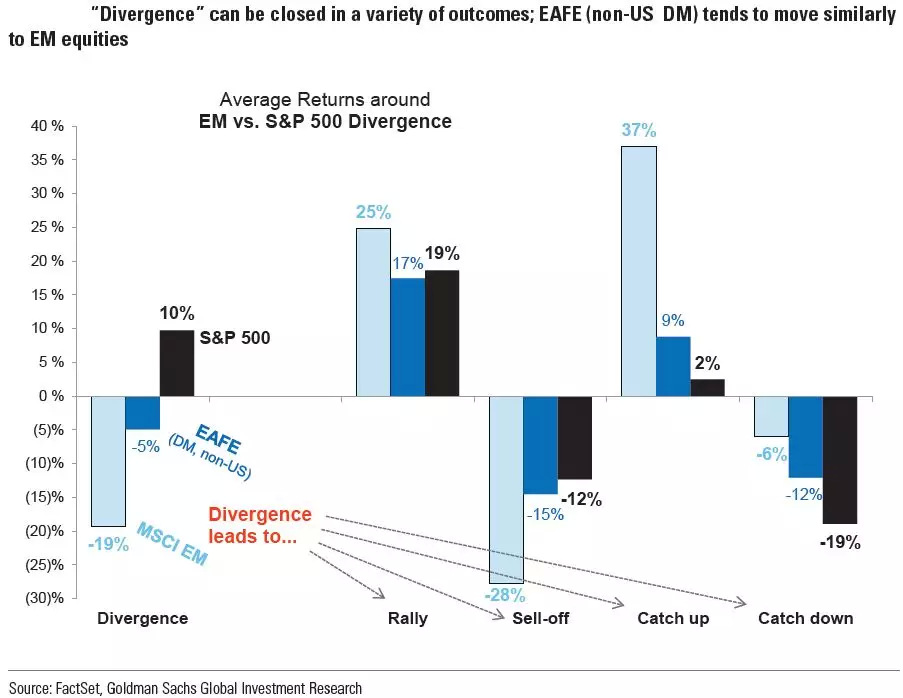

然而,分化后除了有一起牛市(大多情况),也有比美股跌得少、赶不上美股、比美股跌更惨,等情况。非美国的发达国家股市也比新兴市场好不了多少:

经济原因

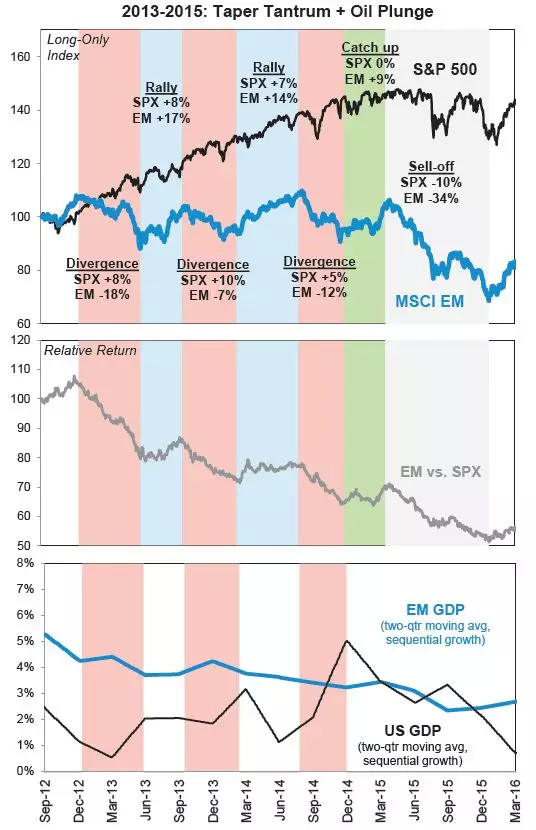

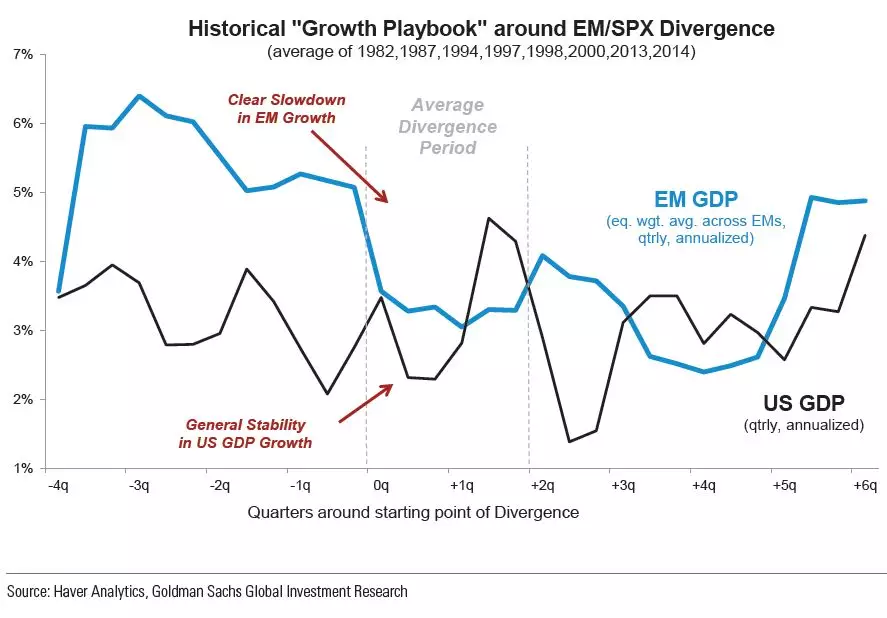

以1982、1987、1994、1997、1998、2000、2013、2014,8次历史上的股市分化平均数据来看,新兴市场股市下行一般都伴随着GDP增速下降的同时,美国GDP继续保持强劲:

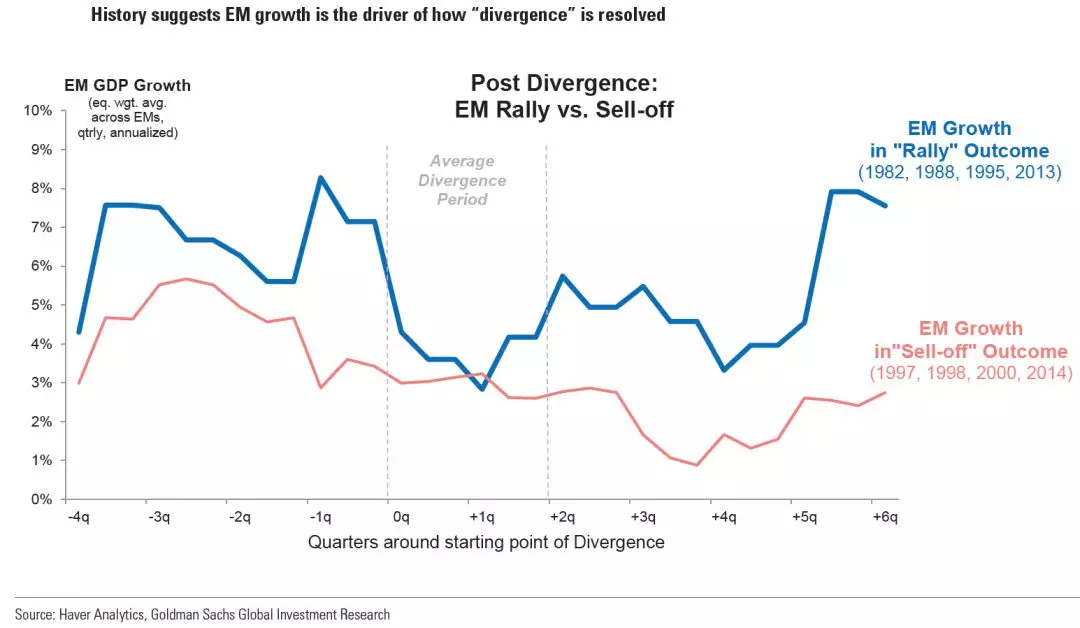

历史也告诉我们,如果分化后新兴市场的增长得到强劲复苏(1982,1988,1995,2013),那么新兴市场就容易进入牛市。而如果新兴市场经济增长持续萎靡(1997、1998、2000、2014),那新兴市场就容易进入抛售阶段:

另一方面,分化常常出现在美金上涨时和石油金属下行时。而随后如果出现共同牛市,那么美金、石油、和金属也会上涨:

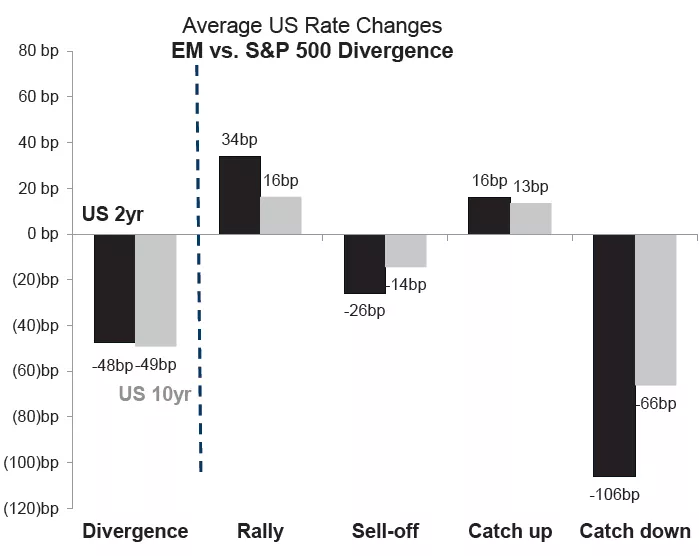

分化也常常伴随美国利息的下降,而随后如果出现牛市,也会伴随美国利息的升高:

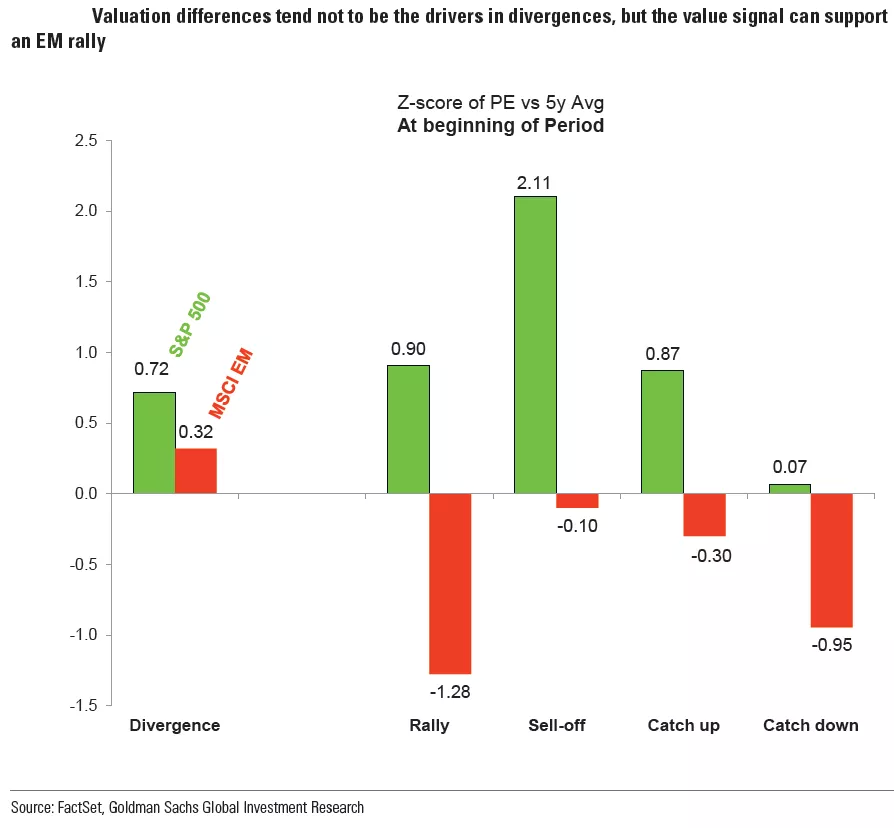

来到估值,直觉告诉我们,出现分化前,可能美股不贵,而新兴市场贵(相对历史平均值)。而事实是,历史上的分化出现前,美股相对平均值比新兴市场还贵。然而,分化后,新兴市场如果回到了便宜的估值,那就容易触发复苏的牛市。如果分化导致美股非常贵,那可能触发全球抛售:

看预期PE,现在美股标普500是16.9,高过5年平均值0.4个标准差。MSCI EM是11.3,低过5年平均值0.1个方差。

历史上的分化

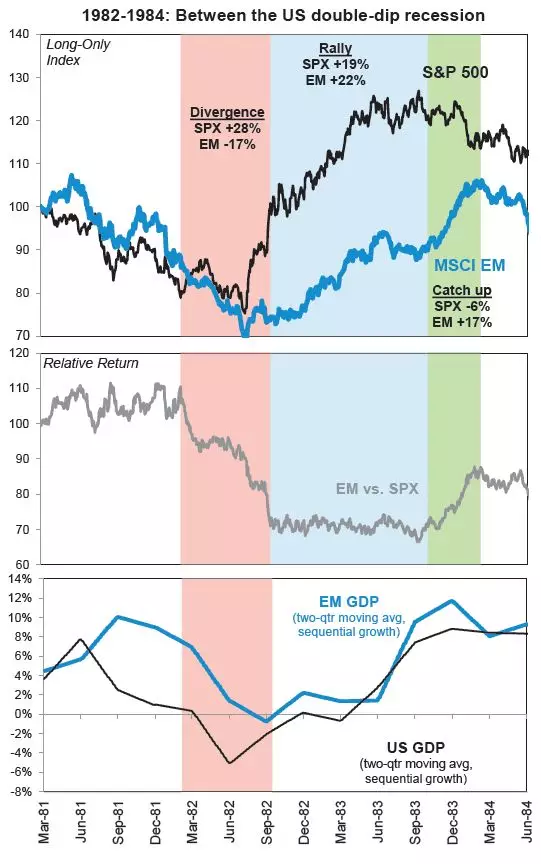

1982-1984:一系列加息来应付美国的加速通胀,让美国进入萧条。美国很快复苏,而新兴市场持续萎靡,直到其GDP增速的复苏:

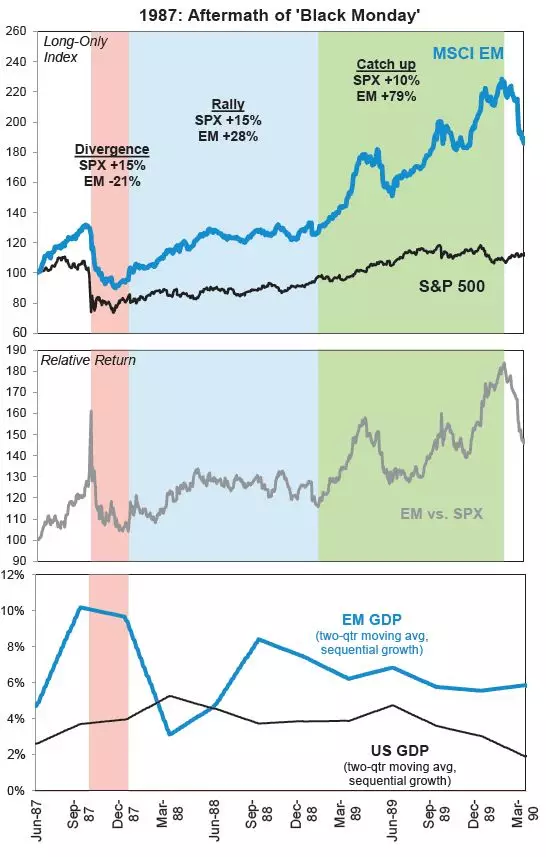

1987:黑色星期一。情况和1982年类似:

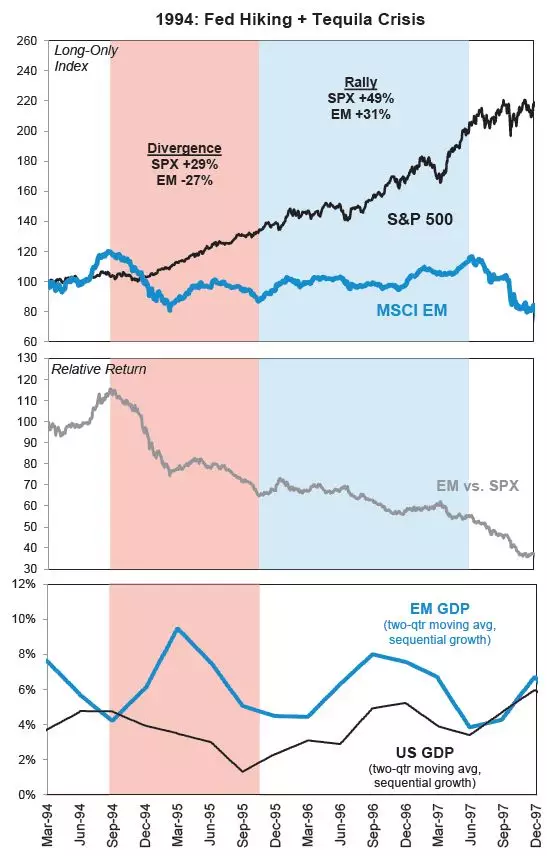

1994:美国加息、美股小幅调整+新兴市场大幅下挫和持续萎靡。后美股持续劲牛而新兴市场缓慢增长,直到98年金融危机新兴市场再次陷入熊市:

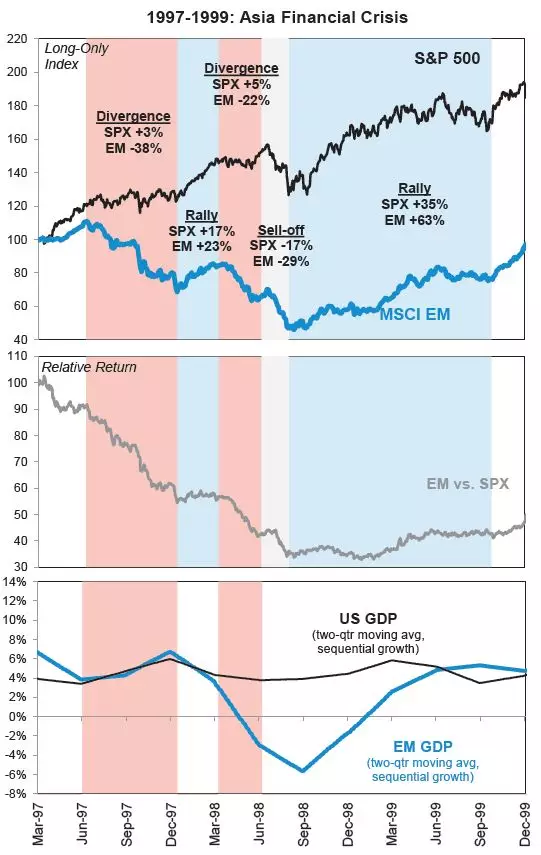

1997-1999亚洲金融危机:分化+短期共同牛市+再分化+一起抛售+一起牛市(新兴市场牛市更迟钝):

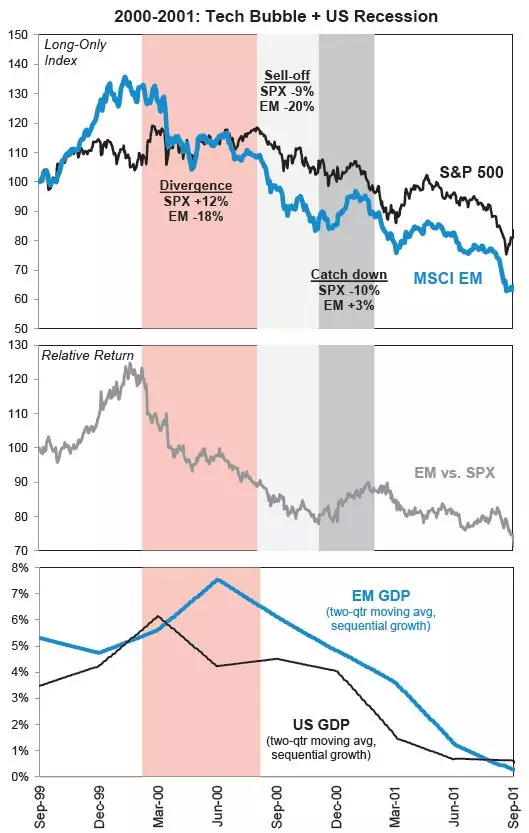

2000-2001:科技股泡沫+美国经济萧条。这是分化后美国和新兴市场一起抛售的唯一例子。一起抛售的原因是全球的经济集体下行:

2013:反复分化+牛市+油价崩溃导致的抛售: