本文由香港资深投资人“江恩小龙刘君明”供稿,文中观点不代表智通财经观点。

太阳之下无新事! 自2009年3月以来美国股市进入史上最长的牛市期,标普500指数上涨逾三倍。而特朗普上场之后,股市更加大势上去,可是这短短几天交易日之内,形势却急转直下,美股遭遇恐慌性抛售。那美股是不是到头了,牛转熊了吗?

周三,道琼斯指数重挫831点,跌幅3.15%,创2月以来最大单日跌幅。标准普尔指数跳水3.29%,纳斯达克指数更是重挫4.08%。美股恐慌指数(VIX)大涨43.95%。然而美债债息周三延续升势,债价则继续下跌,出现罕见的“股债双杀”。

那为什么会这样?先说说美国这几次升息,亦令到美国10年期国债收益率上升,美国10年债是全球借贷成本的指标,同时企业发债成本势必增加,将波及企业,包括不少上市公司盈利‧另外,州和地方政府发债成本同样也会攀升,恐危及公共基础设施的投资。房贷户也面临房贷利率升高。学生或汽车贷款会变贵。

而评级机构穆迪指出,美国息口上升,表明经济以良性的步伐增长,意味着美国正摆脱后危机时期的低利率;又相信经济增速仍将保持弹性,只是会对那些杠杆比率偏高的企业和家庭而言,利率上涨会给再融资成本带来压力。

但是美国的债务急速上升,令到美国债务开始令人担心。IMF估计到2023年美国的债务与GDP比例将升至116.9%,超过意大利的116.6%,也比非洲国家莫桑比克(Mozambique)和布隆迪(Burundi)高。美国政府的财政刺激政策,将导致财政赤字进一步扩大。美国的减税措施将导致政府赤字于未来3年增至逾1万亿美元,占GDP的5%。

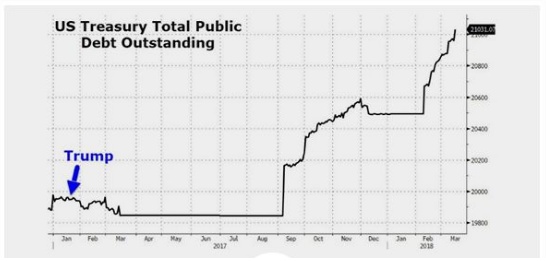

之后特朗普推行的减税政策,虽提振了企业信心,却也让美国的财政收入在未来10年缩水1.5万亿美元。高盛预测,到2021年,美国联邦赤字将从现在的8250亿美元(或占GDP的4.1%),升至1.25万亿美元(或占GDP的5.5%)。到2028年,赤字规模将进一步升至2.05万亿美元(或占GDP的7%)。截至今年3月底,美国联邦债务总额已接近20万亿美元,赶上了GDP规模。此外,未来十年,光债务利息支出就高达1万亿美元。为此,美国已经开始减少医疗补助、社会保障和医疗保险等项目的赤字支出,而这无疑会增加新的社会不稳定因素。

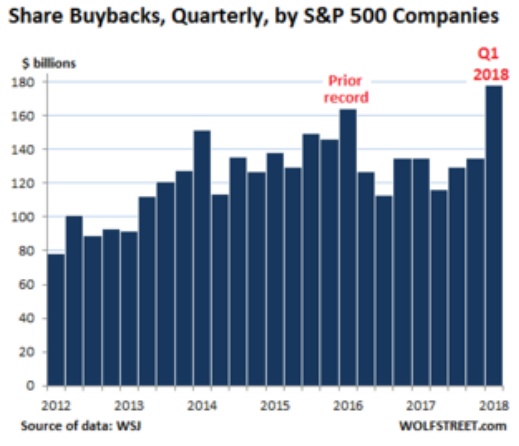

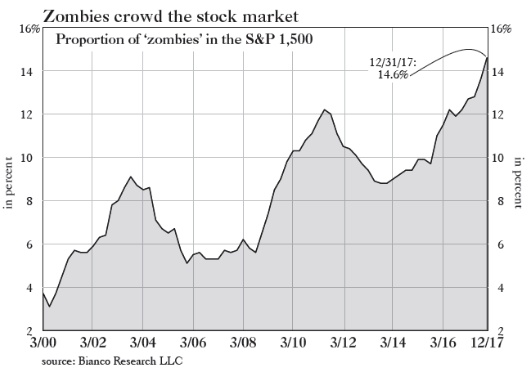

2018年以来,美股上市公司正在以前所未有的加速度回购自家股票。上半年美国上市公司累计回购了逾6700亿美元股票,回购规模已超过2017年全年创下的5300亿美元纪录,再创历史新高。在回购等多重利好的刺激下,今年以来,美国三大股指不断刷新历史高位。同时美国标指的500只成分股中,堕入“僵尸股”行列的比例创下最少20年新高!所谓“僵尸股”,定义是企业的利息开支高于其3年平均税前盈利,预示一旦利率加速上扬,将遇到融资问题,现金流随时断裂。

在美国因为过去的融资成本很平,所以很多公司通过回购去支撑股价。但是一旦利息持续向上升,回购的成本会大增,如果一旦回购力度不够,或者美股会支撑不住。

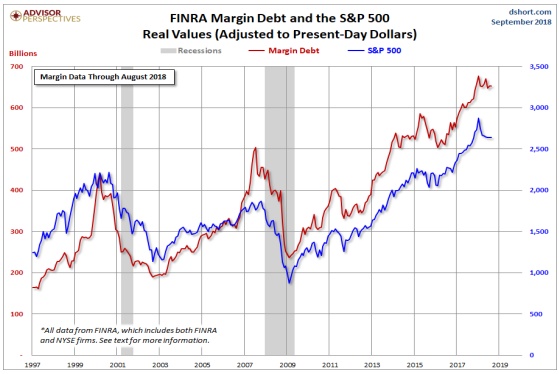

上图是Margin Debt为「融资余额」,是所有融资户向证券公司借钱玩股票的负债总额。过去该指标与美股走势类似,反映市场散户看好美股的状况。目前融资余额一旦美股回头,那就要小心美股有去杠杆引起的波动。

目前美股由技术分析来看,美股有机会在10月份至到11月中的时间的江恩时间拐点,发生双顶回调,目前回调目标24247/22510,但跌穿可见19700。

但如果美股回调,就要小心港股的进一步下跌的压力,一旦跌穿25000点的支持位,那就有机会小心恒生指数进一步下跌至22000-21000点。(编辑:刘瑞)

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。