本文转自微信公号“36氪”文 | Cecilia Xu 编辑 | 韩洪刚,文中观点不代表智通财经观点。

要点提示

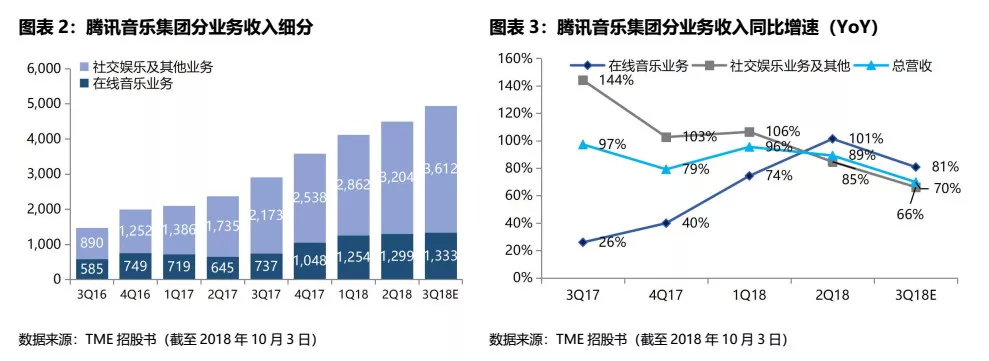

TME(Tencent Music Entertainment Group)总营收增长的主推动力为社交娱乐业务的用户ARPPU(Average Revenue per Paying User),次要推动力为数字专辑/单曲的销售情况。

数字专辑/单曲的销售收入增长可期,但同时应担忧数字专辑销售与订阅付费之间的矛盾。

社交娱乐业务承担着主要的“盈利”任务,而在线音乐业务承担着“吸引和维持用户规模”的任务。

“用户主观定制”降低了在线音乐行业的竞争性,提高用户忠诚度,加之已经积累的版权优势,TME在竞争格局上的领导地位暂时不会被动摇。

但该竞争格局面临着两个潜在威胁,即:1)新消费场景(智能音箱、车联网)的出现和发展;2)“泛集团VIP”形式的发展。

TME积极向内容制作上游扩张可以增强其行业话语权,而在扩张过程中,短视频平台正在成为音乐歌曲的“宣发地”,而“网络综艺”正在成为音乐歌曲的“创造地”。

鉴于ARPPU的增长仍需要时间释放,预期TME总营收的增速很难再延续1Q18的辉煌成就,3Q18 仍会保持在高速增长阶段(同比增速>50%)但低于二季度增速89%。

庞大的用户规模是支撑TME估值的基石,但“用户付费率较低,ARPPU仍需要缓慢提升”的窘境为该估值蒙上了一层阴影,为此,230亿-260亿美元似乎是一个更合理的范围。

付费订阅增长收入受限

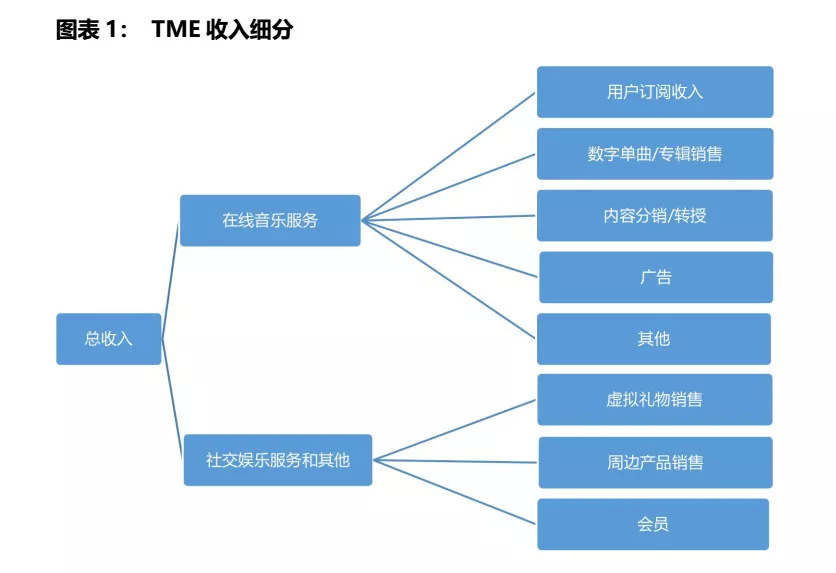

招股书显示,腾讯音乐集团收入共分为两个部分:

在线音乐服务收入(Online music services)

社交娱乐服务和其他收入(Social entertainment services and others)

各部分收入规则细分如下:

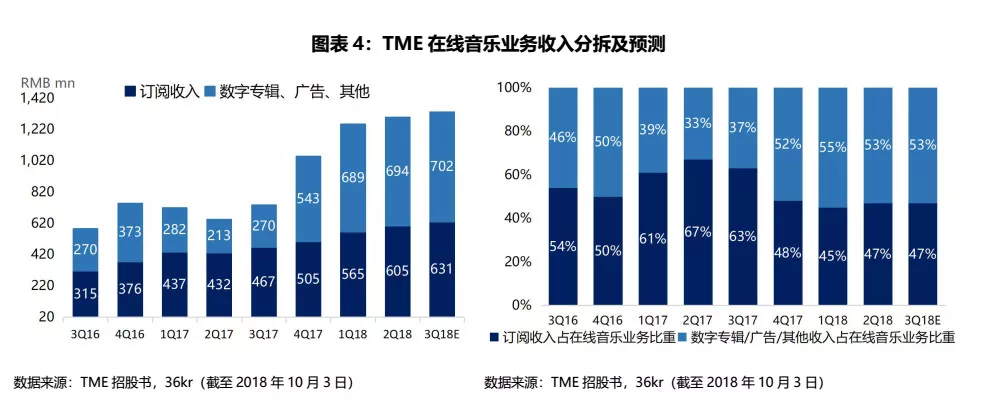

先来看一下在线音乐部分的收入逻辑:

即:在线音乐收入=订阅收入(在线音乐用户规模*在线音乐付费用户率*在线音乐付费ARPPU)+数字专辑/单曲销售收入+广告收入+其他收入

我们首先讨论影响“订阅收入”的三个变量:

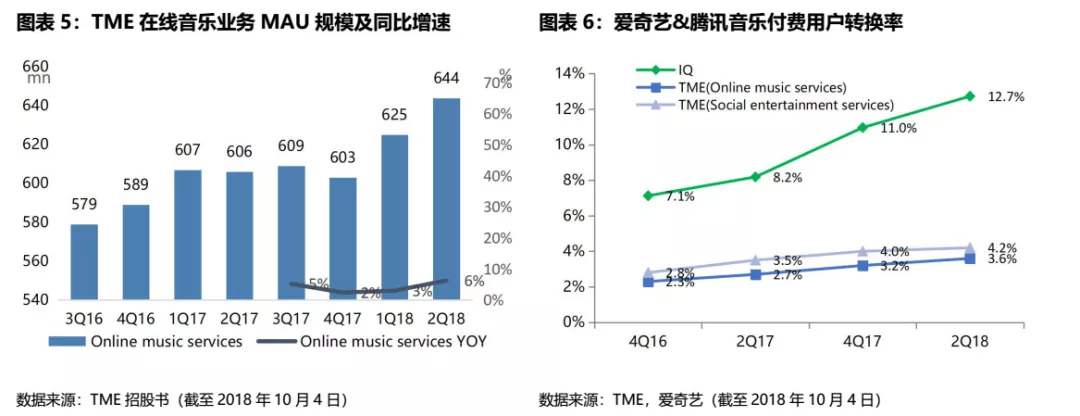

1)就用户规模而言,目前在线音乐业务用户规模已经达到6.44亿,处于相对较高的水平,后续增长空间和增长速度都会面临压力。

2)就“在线音乐付费ARPPU”而言,目前主流音乐平台各类订阅费用约为11-12元/月,对比视频网站19-20/月的订阅费用,用户ARPPU的提升仍然有一定的空间,但由于音乐的付费性低于视频,且音乐平台短时期内快速提升ARPPU的可能性不大,所以尽管提升空间确实存在,但却不会成为TME近期营收的提振点。

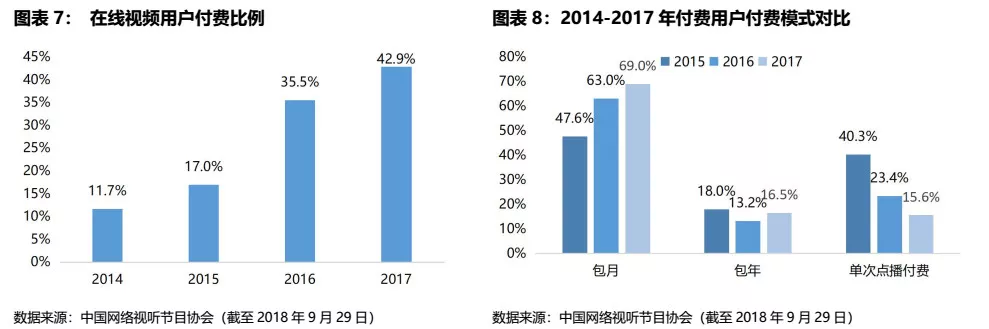

3)付费率可以说是短期内影响订阅收入的最大推动力。相比爱奇艺的付费率(12.7%,2Q18),同时期TME在线音乐业务付费率仅为3.6%。然而,尽管付费率仍有较高的提升空间,但音乐平台付费率的提升速度不及视频网站,其原因在于

视频网站“用户跟随爆款付费”的属性难以在音乐平台复制

视频网站“订阅用户”与“非订阅用户”的特权差别越发明显,会员特权的吸引力越来越大,而音乐平台的订阅特权还有待完善

剧集的连续性对用户的高吸引力使得视频平台能够对用户产生足够的付费刺激,相比之下,音乐的连续性较差,对用户付费意愿的刺激性较低。

为此,尽管音乐平台用户也愿意为爆款音乐付费,但由于音乐之间没有显著的连续性,对用户付费意愿的刺激性较低,使得用户付费率的提升仍需要缓慢的教育过程。

综上,影响在线音乐订阅收入的三个变量中,

用户规模增长空间和增长速度都会面临压力;

由于平台近期提高订阅价格的可能性不大,付费ARPPU不会成为近期营收的提振点;

付费率是短期内影响订阅收入的最大推动力,但其提升仍需要缓慢的教育过程。

综上,在未来一段时间内,“用户订阅收入”并不会成为提振总营收增长的关键。

数字专辑的“前景与远忧”

上一个部分我们已经讨论了为什么订阅收入增长受限,下面我们来讨论在线音乐收入中的另一部分,即:数字专辑/单曲销售收入+广告收入+其他收入

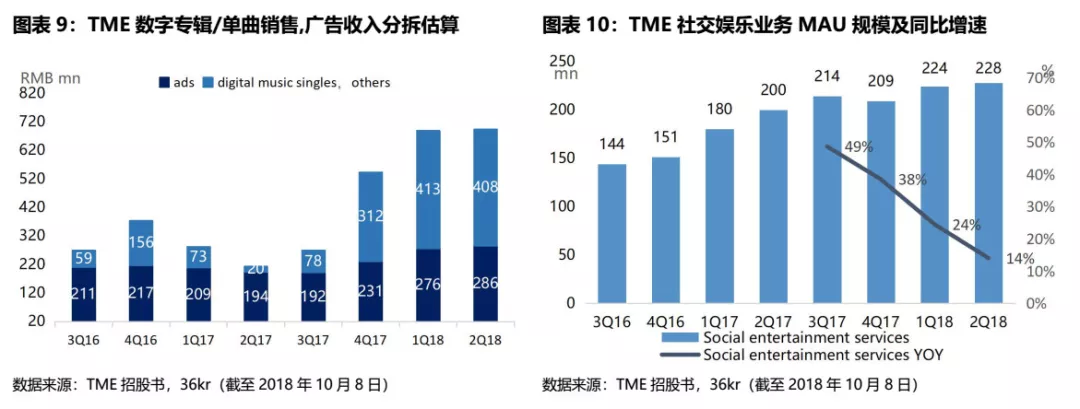

广告收入受限。相比视频贴片广告的“强观看”属性,音乐平台以“听”作为主要特性,致使其广告加载方式受限,且对广告主的吸引力显著低于贴片广告,为此,广告收入,在现阶段,且在未来一段时间内都不会成为主要变现方式。我们估算,2016年广告收入占总营收的比重约为30%左右,而到了2017年则降至约5%左右,这表明,广告对在线音乐平台的意义变得越来越小。

用户付费意识提高,数字专辑/单曲销售可期。据中国网络视听协会公布的数据显示,2017年视频网站用户付费比例较2016 年提高7个百分点至43%,这表明约有4成的网络用户曾经在视频网站有过付费行为。不仅如此,数据显示,偏好包月付费的用户比例逐年提高,而单次点播付费用户比例逐年下降。 无论是“付费比例的提升”还是“付费方式的改变”都表明:用户的付费意识正在形成,付费意愿正在提高。

音乐平台的付费模式约可以分为以下三种:即包月、音乐包和单独付费,相比视频网站包年/包月就可以可以保证用户享受几乎平台所有内容的付费方式(个别特殊影片除外,目前比例非常少),音乐平台不能只通过包月或音乐包就享受到足够的权限。对于特定内容,用户仍需要单词付费解决。而这为数字专辑/单曲的付费提供了基础,即,只要有足够优质的内容就会产生相应的付费行为。

关注数字专辑与会员付费之间的矛盾。尽管用户付费意识的提升可以提振我们对数字专辑/单曲销售状况的预期,但如果数字专辑越来越多,那么用户对VIP或音乐包的付费意愿可能就会越低。对比视频,我们可以看到随着“包月付费”占比的增加,“单次点击付费”占比不断下降,我们不妨大胆预测,随着数字专辑销售的增加,用户订阅付费的意愿会相对下降。

社交娱乐业务ARPPU是总营收增长的推动力

整体来看,“在线音乐业务收入”占总营收的比重不断缩减,而“社交娱乐收入”占总营收的比重正在不断增加。“社交娱乐业务和其他业务”收入模式如下:

社交娱乐及其他业务收入=社交娱乐业务收入(社交音乐用户规模*社交音乐付费用户率*社交音乐付费ARPPU)+其他收入

就影响“社交娱乐业务收入”的三个变量而言:

1)用户规模增速放缓。在社交娱乐服务收入中,截至2Q18,用户规模同比增速已经由3Q17的49%降至14%,用户增长红利阶段已经收尾,为此,由用户规模带来的增长将逐渐减少。

2)付费用户率增长受限。TME社交娱乐业务付费率已经达到4%,映客/MOMO/YY的付费率分别为3%/4%/8%,YY付费率较高主要是由于YY长时期对用户的培养以及部分游戏直播业务的合并。相比传统直播平台,TME付费用户率的提升还需要长时间的教育,为此,由付费用户率带来的增长在短期内释放的可能性不大。

3)用户ARPPU是最主要的推动力。截至2Q18,TME社交娱乐业务用户月均ARPPU为RMB112元。1Q18映客月均每付费用户充值金额约为RMB500元。2Q18,YY/MOMO直播业务ARPPU约为RMB510元/RMB610元。为此,在“社交娱乐业务收入”的影响变量中,用户付费ARPPU仍有约300%以上的提升空间,为总营收带来的提升空间约为200%+。且该变量将在未来一段时间内成为主导TME总营收增长的关键,ARPPU的提升速度将成为影响营收增速的重要指标。

但用户ARPPU提升的主要刺激因素在于主播/内容的吸引性,在这一方面腾讯音乐的劣势来自两个方面。

与已经在主播和工会方面积累了大量优势的老牌直播平台相比(YY,MOMO,花椒等),TME仍处于追赶者的地位,腾讯音乐仍需要较长的时间积累平台特有吸金主播,并推高用户的付费热情。

新型付费模式“K歌打赏”在本质上由于缺少类似于直播的”互动性“,其吸引用户付费上具有天然劣势。

为此,由ARPPU带来的增长并不会在短期内快速释放,且腾讯音乐的ARPPU天花板要低于传统直播平台,但这不妨碍其成为总营收增速的主推手。

综上,预期TME总营收的增速很难再延续1Q18的辉煌成就,3Q18 仍会保持在高速增长阶段(同比增速>50%)但低于二季度增速89%。

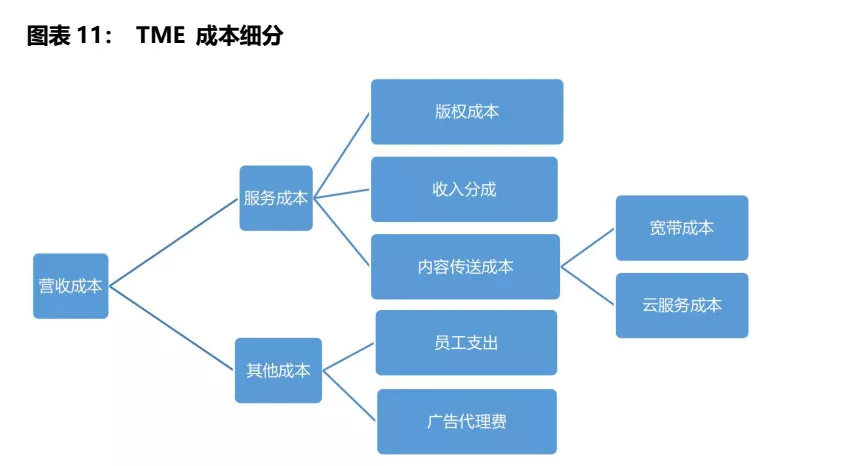

“版权成本”占比不会大幅增长

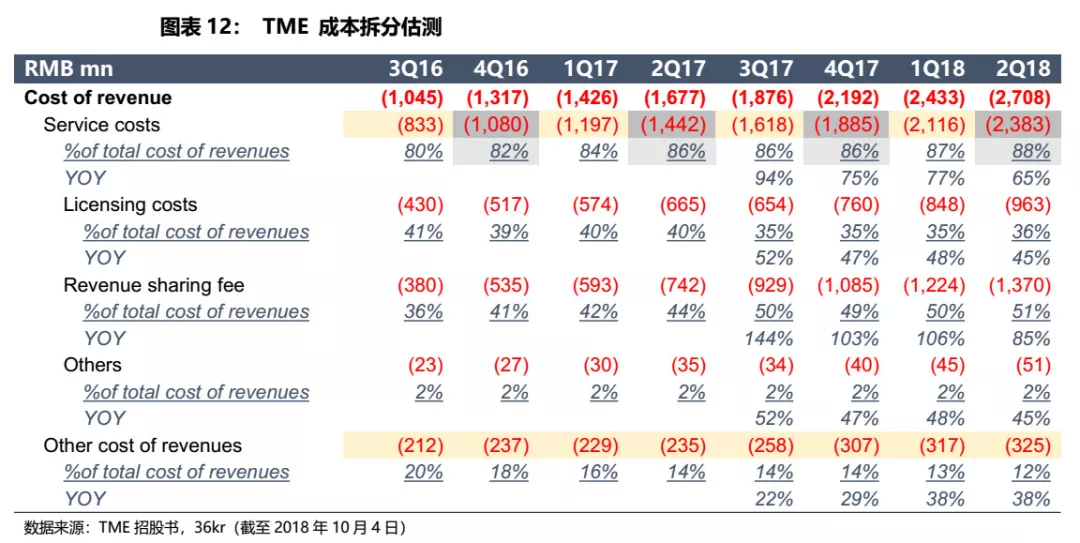

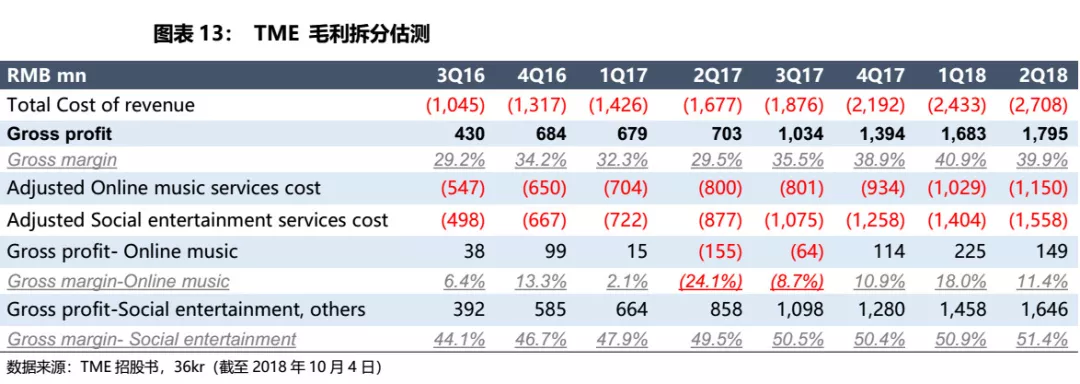

由于在TME成本中“收入分成成本”和“娱乐业务收入”的比例关系相对确定,所以,将此比例作为拆分成本的突破口。各平台“主播:平台”的分成比例不尽相同,常见的分成比例为:3:7;7:3;4:6或5:5。

鉴于TME在直播领域并不具备超强的话语权(较传统直播平台相比),大胆猜测“平台:主播”分成约为5:5,而“K歌打赏”的平台优势会相对明显,综合两个部分,将“娱乐业务收入”中的45%作为“分成成本”,体现在图表12中的Revenue sharing fee一项。将Social entertainment services and others 收入中的95%作为集团娱乐业务收入。以此为计算依据,Revenue sharing fee 占总成本的比重约为50%上下,表明随着直播和打赏业务对收入的贡献越来越大,分成成本占总成本的比重也会越来越大。

相比之下,版权成本尽管实际数字仍然在保持增长,且未来很长时间内还会继续保持增长态势,但随着社交娱乐业务的发展,版权成本占总成本的比重不会出现大幅度的上升。

卖虚拟礼物比卖会员更赚钱

对两个业务(Online music & Social entertainment)的成本进行拆分调整,经调整后发现,相比在线音乐业务,社交娱乐业务的毛利率显然更高,即,卖虚拟礼物比卖会员和数字专辑更挣钱。这意味着,在TME的业务模式中,短时期内在线音乐的主要任务是“吸引用户,扩大用户规模”,而承担赚钱重任的则是已经被各种直播平台所验证的“虚拟礼品打赏”。

“上游扩张”打破唱片公司“扼住咽喉”之险

唱片公司“扼住咽喉”之险

调查报告显示,2017年音乐制品市场中(以实体和数字音乐收入统计),环球、索尼、华纳三大唱片公司合计市场份额接近70%。而在出版市场中,三大音乐公司合计市场份额约为59%。唱片公司在上游市场上的强话语权使得流媒体平台面临着被唱片公司“扼住咽喉”的危险,即,一旦唱片公司抬高版权价格,则流媒体平台的弱议价能力将使得其深受版权成本之害。“上游扩张”增强还手之地

积极向上游扩张被认为是打破唱片公司寡头垄断优势的尝试,目前腾讯的行为包括:

音乐人扶持(“众创+音乐”计划,“新声力量”计划)

联合设立厂牌(联合索尼成立电音厂牌Liquid State)

联合投资出品(《明日之子第二季》,《创造101》)

腾讯音乐向上游扩张将有助于其:

降低版权成本,提高话语权,强化产业链地位,提高议价能力

增加内容资源的多样性,满足用户的多样化需求

“短视频”与“网络综艺”:“发酵地”与“创造地”

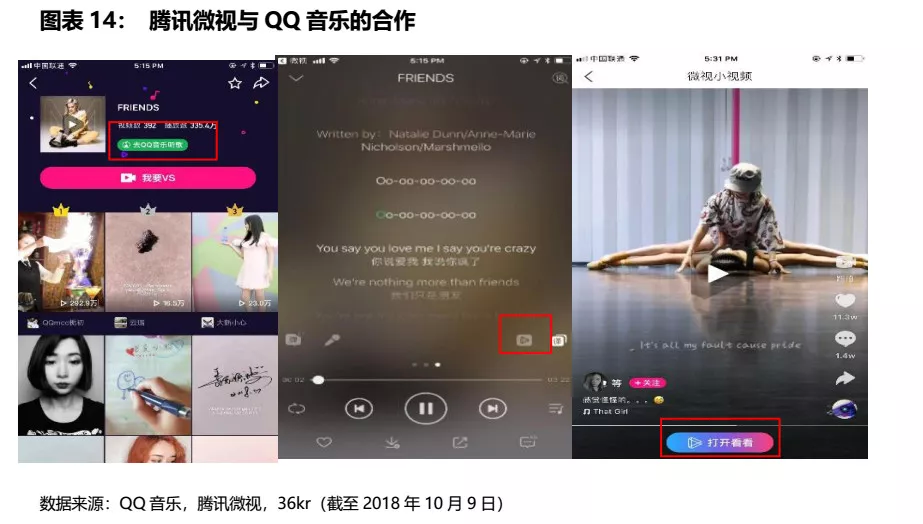

随着腾讯音乐在积极向上游扩张版权,其与腾讯的关系变得越发重要。与腾讯的亲密关系可以帮助腾讯音乐娱乐集团:

获得用户关系链和用户行为数据,提高腾讯音乐的推荐精准化

获得更多向内容版权上游扩张的机会(创造阵地)

帮助腾讯音乐获得更多的宣发阵地

在这里需要特别提示,短视频平台正在成为音乐歌曲的“发酵/宣发地”,而“网络综艺”正在成为新歌曲的“创造地”。以QQ音乐巅峰榜为例,截至10月9日,QQ音乐巅峰榜流行指数TOP50中有22首来自同时期播出的网络/电视综艺节目;而抖音热歌榜第一位《心安理得》也正好录得QQ音乐网络歌曲巅峰榜第一名。

预期,腾讯音乐将受益于其和腾讯视频、腾讯微视的深度合作。

“主观定制”与“版权优势”帮助维持霸主地位

移动端霸主地位

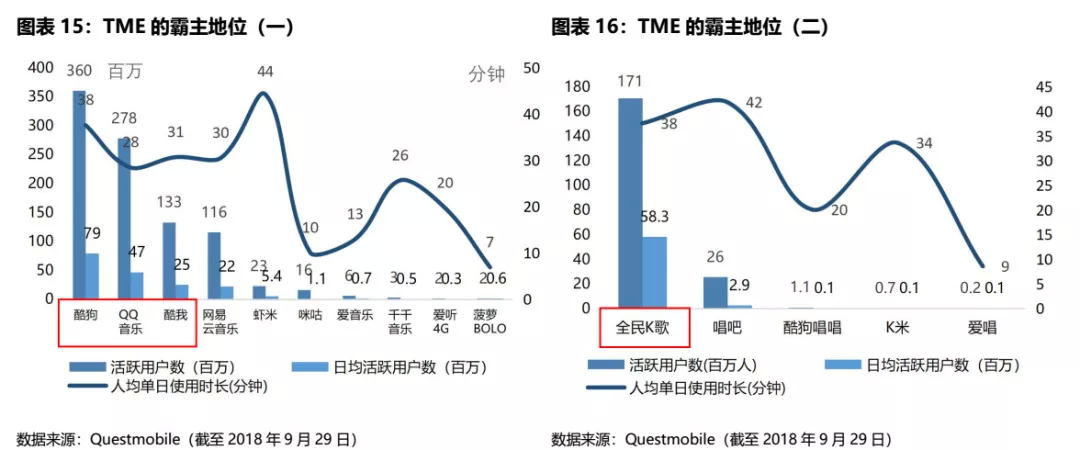

据Questmobile 公布的数据,2018年8月份主要在线音乐平台中,以MAU 进行排序,前三名分别为酷狗音乐、QQ音乐和酷我音乐,均隶属腾讯音乐娱乐集团,月活跃用户数分别达到3.6亿,2.8亿和1.3亿。网易云音乐和虾米紧随其后,但虾米较前者还有显著差距。相比之下,K歌市场则被同样隶属于腾讯音乐娱乐集团的全民K歌占据着霸主地位,其MAU和DAU 分别达到1.7亿和5800万,遥遥领先位于第二位的唱吧。

“主观定制”造就高用户忠诚度

以MAU排序,选取每个领域(在线视频、娱乐直播、短视频、在线阅读/电子书、在线音乐)用户规模最大的三个APP进行分析。研究发现,在线音乐平台的用户重合度最低,这主要得益于用户主观定制所形成的无形资产。

音乐平台的复听率要显著高于视频平台的复看率(相比音乐的复听率,大部分视频更倾向于一次性消费),这使得用户在碰到自己喜欢的音乐时,习惯性加入自己为自己量身定制的歌单(我喜欢),而这些歌单的建立帮助在线音乐平台沉淀用户,并提高用户忠诚度,降低行业竞争性。

为此,较其他娱乐方式相比,“用户主观定制”使得在线音乐平台具有更高的用户忠诚度,这使得TME已经获得的优势地位难以在短时间内被取代。

“版权优势”进一步帮助TME维持竞争优势

TME在版权方面积累的优势是帮助其维持霸主地位的另一个原因。

截至目前,TME已经在版权领域取得绝对优势,除了拥有索尼、华纳、环球这三大唱片公司的版权,TME又通过一些列转授权获得了滚石、华研、寰亚等公司的版权。另一方面。腾讯视频发力自制音乐节目,如《创造101》(腾讯音乐与腾讯视频联合出品)、《明日之子》等将使得腾讯音乐直接或间接的获得更多的独家版权,增强其在版权市场的竞争力。

两大威胁:“新消费场景“与“泛集团VIP”

“新消费场景”中腾讯需要更多合作

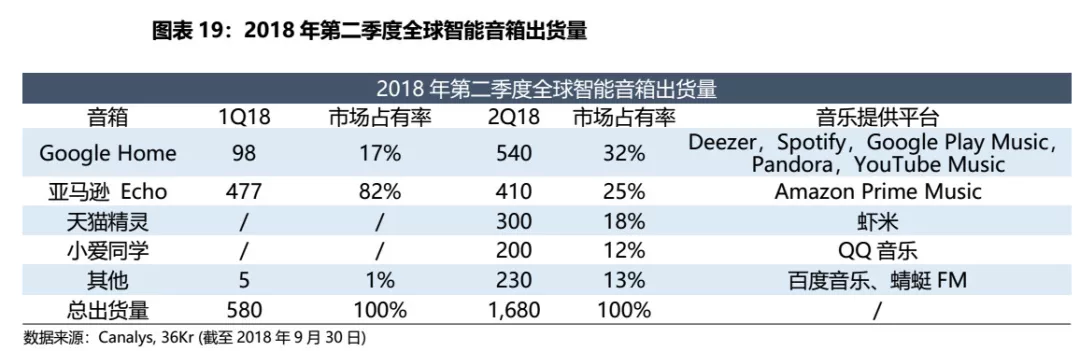

在移动端,TME无论是在“在线音乐”还是在“在线K歌”领域,都占据着绝对的主导地位,而“新消费场景”(如:智能音箱、车载音响等)的出现和发展将有机会改变其在移动端形成的竞争格局,威胁到TME的霸主地位。

相比在移动端用户主动下载App,智能音箱及车联网等新的消费场景正在削弱消费者的主动选择权,使得消费者的主动选择权仅限于硬件,而放弃软件选择。新消费场景下,用户被动的接入在线音乐提供商。

2018年第二季度全球智能音箱出货量显示,“天猫精灵”市场占有率达到18%,高于小米智能音箱“小爱同学”的市场占有率12%,高于在人工智能领域具有累积优势的百度智能音箱“Raven H”。

随着新消费场景的出现,阿里在商品销售领域的优势可以帮助其改变在移动端的颓势。而相比之下,腾讯音乐则需要与更多的智能硬件展开合作以保持自身地位。

“泛集团VIP”打破用户习惯的新力量

“泛集团VIP”打破用户习惯的新力量

除了“新消费场景”会打破原有的竞争格局之外,由阿里巴巴开创的“泛集团VIP”服务也是打破用户习惯的新力量。8月8日,淘宝正式发售“88VIP”卡,88VIP会员同时专享产品折扣、优酷年度VIP会员、虾米年度超级VIP会员、饿了么超级会员、淘票票会员、天猫超市全店95折等福利。以阿里巴巴为代表的“泛集团VIP”服务将使得

用户养成获取全方位VIP服务的习惯

转化对某一领域具有轻度使用性的用户成为忠诚用户

最大化流量优势,将单一VIP用户转化为集团VIP用户,提高集团忠诚度

这将发挥优势业务对劣势业务的带动性,从而帮助在竞争格局中处于追赶地位的业务。就在线音乐领域而言,虾米音乐将受惠于阿里巴巴的泛集团VIP业务,并同时受惠于智能音箱“天猫精灵”的拓展。

用户规模在估值中的比例过重

以“估值(市值)/收入”倍数来看,TME,Spotify,YY,MOMO的估值倍数分别为46x,19x,8x和16x,TME最贵。以“估值(市值)/MAU”倍数来看,TME,Spotify,YY,MOMO估值倍数分别为38x,163x,58x,72x,TME最便宜。

可以看到,用户规模在支撑TME估值中的重要作用,为了更真实的反应用户规模对估值的作用,我们将付费用户规模引入。

以“估值(市值)/付费用户规模”倍数来看TME,Spotify,YY,MOMO估值倍数分别为909x,354x,669x,670x,从付费用户角度,TME最贵。

综上所述,我们可以看到,300亿美元的估值中,绝大部分都是由庞大的用户规模带来的,由于腾讯音乐还面临着用户ARPPU较低以及付费转化率不能在短期内提升的问题,我们认为在上市初期,230亿-260亿美元的估值更为合理,其中由社交娱乐业务带来的估值约为100亿-140亿美元。

(36氪作者高小倩对本文亦有贡献)