本文来自“同花顺财经”。

美债收益率迅速攀升并维持在多年来的最高水平令投资者感到担忧,美股在科技股领跌尾盘出现恐慌性抛售而大幅下挫,道指暴跌逾830点,标普八连跌且年内已有八日跌幅超过2%,创2010年以来同期“单日跌幅超过2%”最多天数。

对此,多家机构发表了最新观点。

国金:4原因引美股回调 A股短期受亚太股市拖累影

一路走高的美股终究遭遇到了“寒流”,归纳主要4大原因引发美股回调。

1)美债收益率维持在多年来的高位,并叠加原油近期的上涨,加大投资者恐慌情绪,对美联储货币政策收紧的担忧,美联储主席杰罗姆•鲍威尔2日表示,重申渐进加息防范经济风险;

2)11月6日中期选举临近,民主党共和党之争,带有不确定性;

3)彭斯发表“美国对华政策”言论,严重歪曲事实,“指鹿为马”,对于这种“不实言论”市场担忧中方或采取强硬应对措施,实际上全球经济体均是中美贸易摩擦受损者;

4)美国驻联合国代表黑利突然辞职,引发市场各种猜测;近期国际言论频频指责川普政府单边贸易主义,国际货币基金组织总裁拉加德指出美国需要对给世界贸易体系造成的“关税之伤”承担后果。

对于美股后市,上市企业基本面强劲与企业自发大规模回购仍是其自身运行的核心优势;对于A股,短期受亚太股市拖累影响,十月我们仍维持“乌云与金边”的月度观点。

中金点评美股大跌:短期市场或继续面临扰动和波动

中金点评称,首先,隔夜市场大幅回调是此轮因利率快速抬升和政策变数增加触发市场动荡的进一步延续。从历史经验来看,如果这一势头进一步持续的话,仍需要关注对市场的扰动。

其次,往前看,短期内,市场或继续面临一定扰动和波动,主要原因在于:

1)美债利率仍处于相对高位,如果短期继续延续上行势头仍将会对市场造成扰动;

2)11月6日中期选举临近,包括贸易摩擦等方面的政策变数依然存在、且选举结果也存在不确定性。

再次,中期而言,虽然短期因情绪和交易行为导致波动的幅度和时间无法准确预判,但在基本面依然稳健估值不算过高的情况下,就此做出完全见顶的判断可能还不成熟。

申万:10年期美债收益率将破4%

申万宏源宏观研究团队认为,通胀预期上升及美联储加息缩表将继续推高美国长债收益率,10年期美债收益率可能升至4%以上。

申万宏观研究团队表示,短端利率基本由基准利率主导。长端利率则更多地受通胀预期、经济增速、配置行为等因素影响。2017年以来,全球经济全面复苏,美国经济增长预期乐观,油价上涨,刺激通胀预期上升,进而推升长端利率是近期美债利率变动的基本逻辑。

该团队表示,美联储缩表也将推升长端利率。历史上减持国债的缩表大多能推升长端利率,且短端向长端的利率传导机制也较为通畅。例如,战后初期(1947年-1951年)、石油危机期间(1978年-1979年),美联储短期国债规模快速缩减,长端利率大幅上行。2017年10月美联储开启新一轮缩表操作之后,美债长端利率与之几乎保持同步上行态势。另外,加息以及美债避险资产属性弱化也对长端利率有一定支撑。

申万宏观研究团队认为,通胀预期升温以及美联储缩表将导致美债收益率曲线陡峭化修正,这一趋势仍将延续。至本轮美联储加息周期末期,10年期美债利率或升至4%以上。

数据显示,本周三,美债收益率延续了上一日回落势头,但仍处于近一个阶段的高位水平,其中基准的10年期美国国债收益率最新报3.17%。

摩根士丹利:目前的形势让我们想起1987年股灾前的秋天

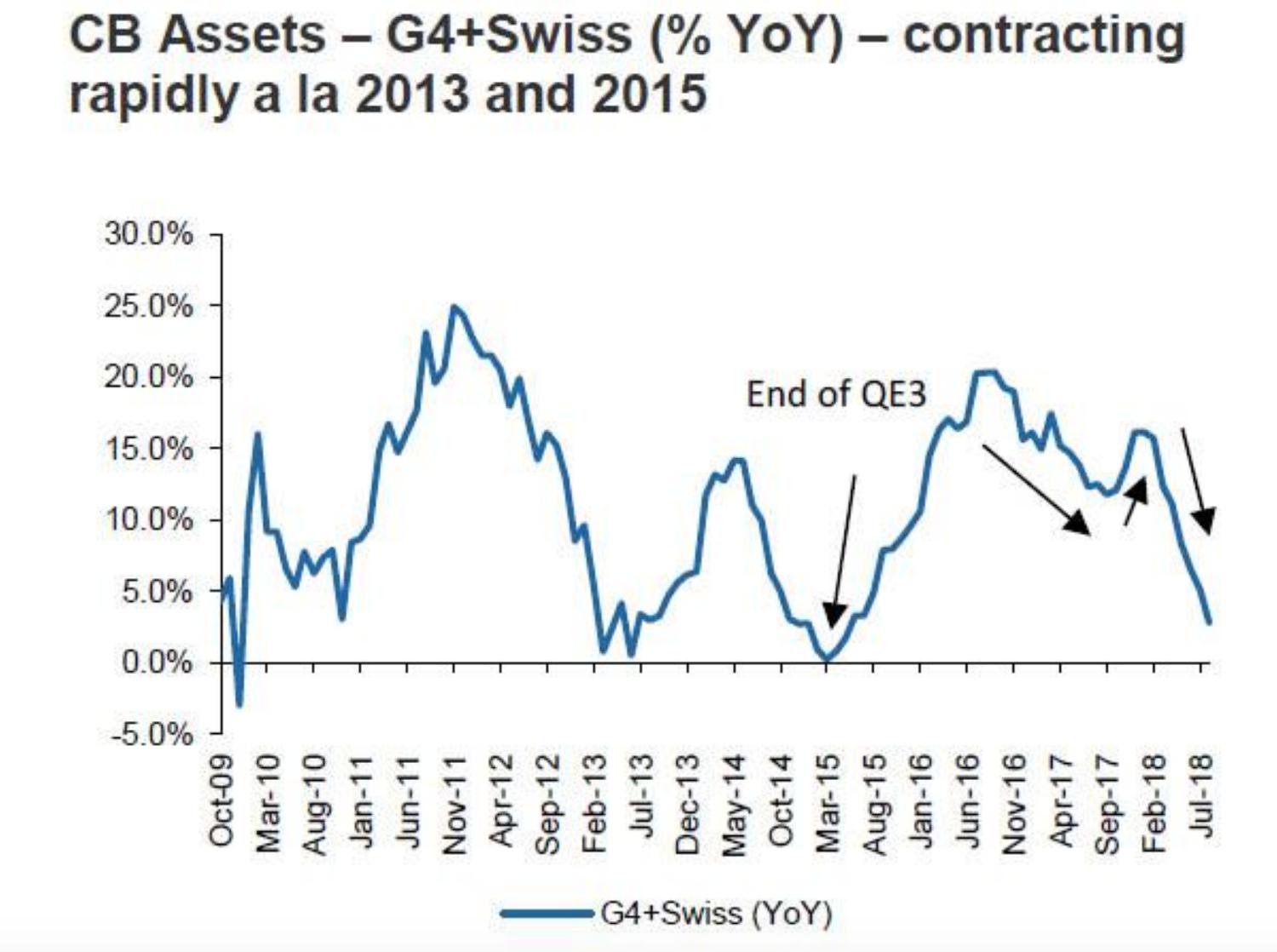

摩根士丹利分析师Hans Redeker在最新研报中写道,随着各国央行收紧货币政策,退出QE,全球流动性虽然目前来看还较为充足,但正在快速收缩。

Redeker认为,目前“滚动的熊市”(不同板块、行业或资产轮流出现下跌)已经成为常态,不同的资产在轮流经历突发的、剧烈的流动性短缺,而这种流动性差异(liquidity divergence)往往出现在经济周期末期。

Redeker指出,目前流动性集中于美国的情况让他想到1987年至1989年间的日本,1999年到2000年纳斯达克繁荣时期的美国,以及2008年次贷危机前的美国,而资本流动性集中意味着全球流动性收紧,无法涵盖所有的风险资产。

高盛的建议:保持冷静 继续收益率曲线趋平交易

高盛策略师Praveen Korapaty等人在周三的一份报告中写道,长期收益率突破关键技术水平引发的趋陡只是收益率曲线倒挂进程中的一个小插曲,因为美联储将进一步收紧政策。

“对上周开始的下跌,我们的解读是,至少在趋陡方面,某种程度上是技术性的,”他们写道。“我们预计,在加息周期中更为典型的趋平走势将重新确立,因为10年期和30年期收益率开始稳定在新区间内。”

根据高盛的收益率预测,曲线将在2019年倒挂。该行预测,在3月末追平(各为3.2%)之后,2年期国债收益率到第二季度末将高于10年期收益率。

“我们预计长端收益率在短期内将稳定在稍高的区间,”策略师写道。

股市大跌只是“稍稍过头” 交易员认为无需恐慌

在周二和周三早些时候对10位卖方和买方交易员进行的快速调查发现,对冲活动“上升”。其他人表示投资者介入增加头寸,大多数卖单来自被动基金的程序交易。

奥本海默的机构股权衍生品主管Alon Rosin在一封电子邮件中说:“过去两周,我们一直在积极寻求将11月ETF下行交易和做多波动性风险加入到11月的交易单,因为博格华纳和德尔福技术等公司发布盈利预警,提到了贸易、中国疲软和外汇等全球问题。”

“许多人指出整体混乱,总曝险减少(卖出多头/空头回补),风险平价/因素相关的平仓等,推动整体抛售,”Rosin表示。

纽约Instinet LLC的交易主管Larry Weiss通过电话说:“我认为现在没有人会感到任何恐慌。鉴于我们目前的水平,很多人认为这样的下跌甚至再跌一点只是稍微过头。“

下午,随着纳斯达克100指数跌幅加大,Weiss指出有更多获利回吐和避险卖盘,“因为人们意识到我们在欧洲收盘后没有反弹。”

“尾盘走势很大程度上都围绕着被动投资者,”他说。“指数基金的大部分交易都在临近收盘进行,因此当他们遭遇赎回时,市场走势被放大。”