上周美国经济数据表现仍然强劲,服务业PMI走高,工厂订单增加,失业率降至近50年低位。多位美联储高官上周亦评价“距离中性利率还很远”,市场猜测美联储会在强劲数据推动下坚持加息,叠加其缩表计划,导致美元流动性进一步收紧。

这将10年期美债收益率推至3.2%以上,触及七年来最高水平,促使投资者抛售股票,转而持有更安全的债券。上周,全球股市普跌,美股创一个月以来最差单周表现,新兴市场股市上周表现为今年2月以来最差,恒指亦连跌四日。瑞银和高盛均表示,美债收益率若继续迅速冲高,美股可能会再现大规模抛售。

10年期美债通常被认定为“无风险投资”,堪称全球资产定价之“标杆”。若其收益率走高,则意味着各类资产的收益率都要相应抬高,在收益不变的情况下,意味着资产价格将出现下跌。

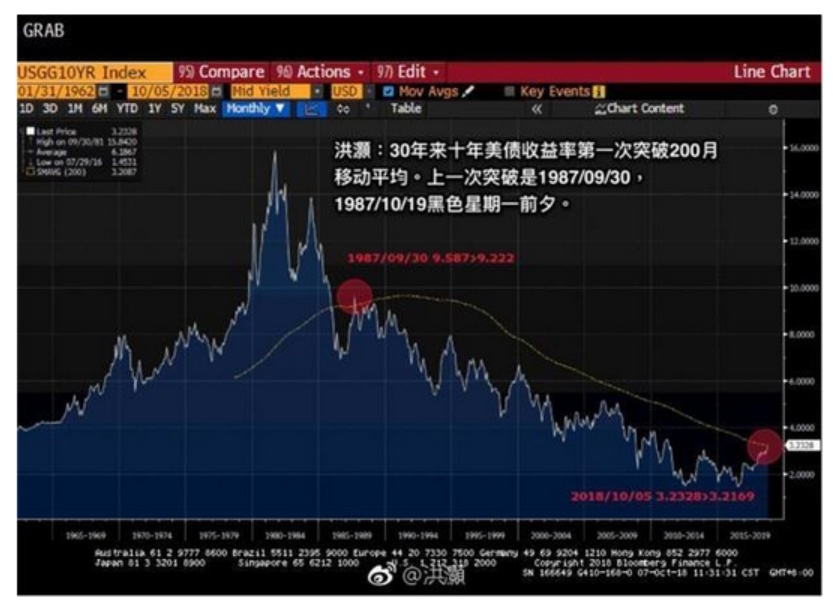

从历史数据来看,一旦其出现较大波动,往往对金融市场造成巨大影响。交银国际董事总经理洪灝用了一图清晰表明了这一刻的重要意义。“30年来,十年美债收益率第一次突破200月移动平均。上一次突破是1987/09/30,1987/10/19‘黑色星期一’前夕。”

过去十年里,全球金融危机的特征是美元出现长期短缺,最后需要联储局“出手”与十几家全球其他央行建立互换额度,大量提供美元流动性,以缓解资金压力。

过去十年里,全球金融危机的特征是美元出现长期短缺,最后需要联储局“出手”与十几家全球其他央行建立互换额度,大量提供美元流动性,以缓解资金压力。

10年期美债收益率快速走高,首当其冲的或将是高度依赖外来资本的新兴经济体。他们为融资支付的成本将走高,以美元计价的债务展期成本更高,最终导致资金流动方向逆转。

南非莱利银行(Nedbank)分析师Neels Heyneke及Mehul Daya警告称下次危机可能较2008年那次更大。他们指出,据俗称“央行之母”的国际清算银行(BIS)数据,截至今年3月,美国以外的全球美元借款额占全球国内生产总值(GDP)约14%,而2007年底时仅为9.5%。

而所有主要新兴市场体系的美元贷款的增长速度高于其他外币,这就是危险所在,反映国际美债投资者在联储局加息底下,会快速撤离美债套现。

与此同时,美元升值令基金经理所持有的新兴市场资产面对“尾部风险增加”,例如美元升值,就算新兴市场以本币计价的资产平稳,也会出现汇兑亏损。

智通财经APP获悉,美国政坛元老、曾三次竞选美国总统的前共和党议员罗恩·保罗认为,近期美国国债收益率飙升向投资者发出了一个关于美国经济状况的可怕信息,表明美国正以越来越快的速度朝着潜在的经济衰退和市场崩溃方向发展。

而“新债王”Jeffrey Gundlach亦警告称,10年期美债收益率可能升至3.5%,30年期美债则有望触及4%。由于对冲成本的变化,之前来自欧元区和日本的10年期美债的买家已经被市场拒之门外。而投资者追逐更高的美元,可能再次煽动暂时隐伏的新兴市场危机。