在国庆假期最后一天,央行降准1%的重磅消息横空出世。本次降准所释放的部分资金用于偿还10月15日到期的约4500亿元中期借贷便利(MLF),这部分MLF当日不再续做,除去此部分,降准还可再释放增量资金约7500亿元。

市场人士表示,此次央行降准能给资本市场增添不少资金,有利于提振资本市场的信心,但鉴于全球复杂的经济环境,目前仍无法判断对资本市场的影响程度。此外,降准对于银行业和保险行业构成利好。

后市涨跌情况复杂

按照货币银行学的理论,降准提高货币乘数,从而提升广义货币存量(M2),提升M2有利于更多的增量资金进入资本市场,从而对其利好,但实际情况远比理论复杂。

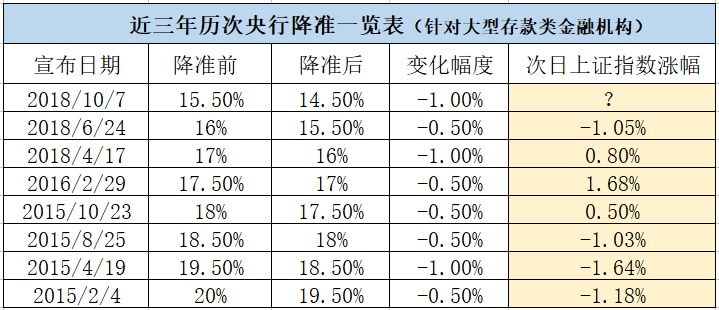

智通财经APP统计了历次央行降准以及宣布日后次日股市涨跌的数据。数据显示,宣布降准后次日上证指数有四次下跌(下跌幅度均超过1%)和三次上涨,所以投资者不能认为降准一定能让股市上涨。

实际上,与是否降准相比了,降准幅度与市场预期或许更能牵动资本市场的“神经”。国庆假期期间,全球股债双跌,其中恒指和MSCI新兴指数下跌幅度均超过4%。为此,尽管本次降准超市场预期,市场人士预计对于A股而言,也仅仅是个“对冲”的作用。

今年央行已经累计4次降准(加上今年1月25日,央行针对普惠金融降准),显示央行的货币政策正在逐步放松。但今年的宏观背景和往年有所不同,在资管新规及金融去杠杆的政策下,年初以来信用政策逐步收紧,M2增速履创新低,今年二季度M2增速只有8%,而名义GDP增速仍然有10%,市场缺乏增量资金,从历史上来看,只有当M2增速高于名义GDP增速时,市场调整才结束。而国家的去杠杆政策仍在推进,信用政策虽边际改善,但也难言宽松。

股份制银行和城商行受益最大

今年以来央行的三次降准使银行间市场的流动性开始变得充裕,7日同业拆借利率已经下降到3%以下。此次新的一轮降准,同业拆借利率有进一步下降。

同业拆借利率的下降对不同类型的银行有不同的影响。对于大部分股份制银行和城商行是很大的利好,因为这类银行的负债端中同业负债占比较大,同业拆借利率下降可以降低它们的利息成本,从而提高净息差。其中,同业负债占比最大的兴业银行将受益最大。而对于国有大行,影响则是更为复杂的,因为它们往往是同业资金的出借方,同业市场的利息收入可能会减少。

此外,准备金下调1%可以释放出不少超额准备金,减小银行资本金考核压力,这在资管新规的背景下尤其重要。因为资管新规要求银行将表外资产逐步转到表内,这将消耗不少银行的资本金,使得大部分银行收缩了不少资产业务(特别是中小企业业务)。此次降准将提高银行总资产增长速度,净利润增速也会增加。

从业务层面,此次1%的降准将释放出约7500亿的增量资金,缓解了银行揽储压力,银行高息揽储的动机减弱,对于保险公司的理财险业务形成利好,有利于提高保险公司的保费收入增速。

从投资层面,降准有利于提升保险公司的投资业绩。首先,监管层放松货币政策有利于提振市场信心,保险公司的权益类投资将受益。再次,准备金下调后市场流动性将改善,债券收益率有望进一步走低,债市将逐步走强,保险公司的固定收益类投资也将受益。