本文来自“Wind资讯”微信公众号。

原油持续大涨,布伦特原油期货10月1日冲至85.45美元/桶,创近4年以来新高,收盘微有回落,但上攻趋势仍强劲。较2016年1月份最低点27.1美元/桶上涨已超过200%。截至10月1日收盘,布伦特原油期货收涨2.68%,报84.95美元/桶,创2014年10月31日以来收盘新高。

NYMEX原油期货收涨3.03%,报75.47美元/桶,连涨三日,创2014年11月21日以来收盘新高。

国内油价三连涨

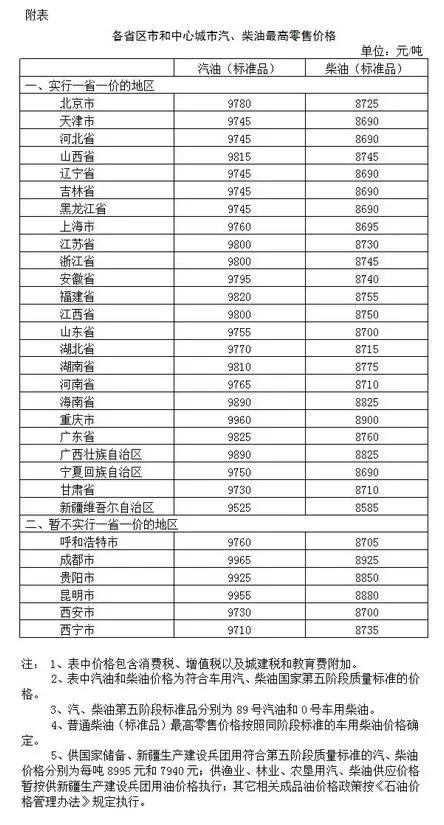

9月30日24时我国迎来年内第19轮成品油调价时间窗口,发改委官网发布称,根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2018年9月30日24时起,国内汽、柴油价格(标准品,下同)每吨分别提高240元和230元。调整后,各省(区、市)和中心城市汽、柴油最高零售价格见附表。相关价格联动及补贴政策按现行规定执行。

今年19次调整中,“十二涨六跌一搁浅”,9月30日油价的上调也实现了三连涨。不过从上述表中可以看出,实行一省一价中,标准品汽油重庆市以9960元/吨最高,而新疆地区则是最低,仅有9525元/吨,各地区差距还是不小。

国内需求持续增长

发改委9月30日发布数据显示,1-8月,原油产量12597万吨,同比下降1.7%;原油加工量39141万吨,同比增长6%;成品油产量24453万吨,同比增长8.1%;成品油表观消费量21390万吨,同比增长5.8%,其中汽油、柴油分别增长6.5%、4.5%。

商务部公告称,2019年原油非国营贸易进口配额总量为2.02亿吨,比2018年的1.42亿吨增加近42%。业内人士指出,今年提前1到2个月公布进口配额总量,各油企可以提前申报并获得自己的进口配额量,提前对原油进口做出规划。

油价还要上涨?

东方证券认为,近期由于地缘事件刺激,市场对油价关注度显著提升,未来半年受伊朗禁运影响,油价出现暴涨的概率极大,甚至不排除会冲击前期高点126美元/桶,乃至148美元/桶的可能。但长期受需求端的抑制,油价应该很难维持在100美元/桶以上。核心在于上轮周期油价是需求驱动,本轮则为供给驱动,逻辑上要弱于前者,中枢自然也要更低。从其他更早周期商品价格走势看,80美元/桶价格大概率就是新的中枢水平。因为未来即使大涨,也已临近周期中后段,单纯价格弹性很难带来有持续性的投资机会。

本轮冻产前,OECD库存曾达到历史峰值,比前期均值高4亿桶以上。但经过这两年的再平衡,库存日降幅超过50万桶,已基本回到均值水平,体现出原油市场持续供不应求。美国制裁,禁运对伊朗来说基本无解,其减产幅度应在200万桶/天以上。可是目前OPEC和美国实际可增产幅度不超过150万桶/天,而且兑现的速度也不确定,短期内根本无法弥补减产缺口。11月4日又恰逢美国中期选举结束,届时其是否还会继续强力施压OPEC释放产能也是未知之数。因此未来半年油价很可能出现大幅飙涨,直至需求端彻底无法承接或者等到明年底美国管网开通带来的大幅增量供给。

去年以来油价能大幅上涨,核心还在于OPEC的冻产执行率极高,平均都超过了100%,远高于史上历次限产。全球总计增产空间应该不超过150万/桶,很难完全填补伊朗减产缺口,未来供需更为紧张是大概率事件。从本轮OPEC冻产效果看,无疑非常理想。原油市场不但在库存端以超预期的速度实现了再平衡,而且油价也重回80美元/桶的高位。如果没有外力干预,在未来经济增长前景不明的背景下,主要产油国应该没有很强的激励过快释放产能,增产更多还是迫于美国压力。

油价上涨带来的影响大

油价上涨将损害家庭收入和消费者支出,但影响将各不相同。欧洲地区的许多国家都是石油进口国,因此欧洲很容易受到高油价的冲击。此外,其他地区的石油进口大国也会受到冲击,导致通胀率上升。

随着北半球冬季的临近,还需要考虑一些季节性因素。消费者可以转换能源以降低成本,虽然转变的速度不快,比如选择生物燃料或天然气。印尼已经采取措施提高生物燃料的使用率,限制该国经济对进口石油的依赖。

对于中国经济而言,油价上涨的通胀效应较小,但需关注对国际收支的影响。无论是居民消费结构还是从CPI篮子的构成上看,目前油价的涨幅对中国CPI的直接影响不大。此外,由于去年下半年的基数逐步抬高,四季度油价对通胀的影响边际上大概率是走弱的。但是需要关注油价上涨对国际收支带来的负面影响。据测算,今年以来中国原油进口逆差平均较去年上升了50亿美元/月,这是上半年经常项目出现逆差的重要原因。油价维持高位将使国际收支面临持续压力,全年来看经常项目将保持平衡或略有顺差。

不少行业也从中受益

华泰证券认为,高油价助油气板块业绩复苏,油价传导路径可总结为:油价上升,石油公司增加资本开支,推升服务与设备公司业绩,建议关注油气产业链板块性机会。

据Wind数据显示,2017年国内油气公司资本支出同比增长率结束了近年来长期为负值的态势,油气公司在勘探开采服务以及相关设备采购上的支出增加,2017年第四季度我国油气行业资本总支出达1398亿元,同比增长39.93%,预计,资本开支的增加将导致油气公司增加勘探开发的项目数量,或将提振下游服务与设备制造公司的经营业绩。

广发证券认为,油价的持续上涨,利好国际油服市场,目前全球原油的综合成本大约在40~50美金/桶左右,而从历史经验来看,80美金/桶以上的油价将大大提振油公司的开采积极性,给油服公司和设备公司带来大量的订单。因此在油价站稳80美金/桶的背景下,油服的行业需求有望得到修复。数据显示,国际油服市场规模在最近一个周期高峰时期2014年达到4528亿美元,随着油价下跌市场规模一路缩水,2016年降至2213亿美元;2017年同比增长8%至2392亿美元;2018年随着油价回暖,油服市场复苏进程在进一步加快。

在能源安全战略提升、国内能源投资加码的背景下,我国油服行业迎来政策与市场双重拐点,建议重点关注报表修复完善、业绩改善趋势明显的能源装备上市公司。

东方证券认为,油价如果长期维持80美元/桶震荡,并且阶段性冲高,有实质性长期利好的无疑是油服。通过测算可以看出,中油工程、海油工程、中海油服潜在估值较低,尤其是前两者PB皆为1.3左右,还有一定的修复空间。

(编辑:王梦艳)