本文来自微信公众号号“林采宜”,作者:林采宜,宋天翼。

核心观点:

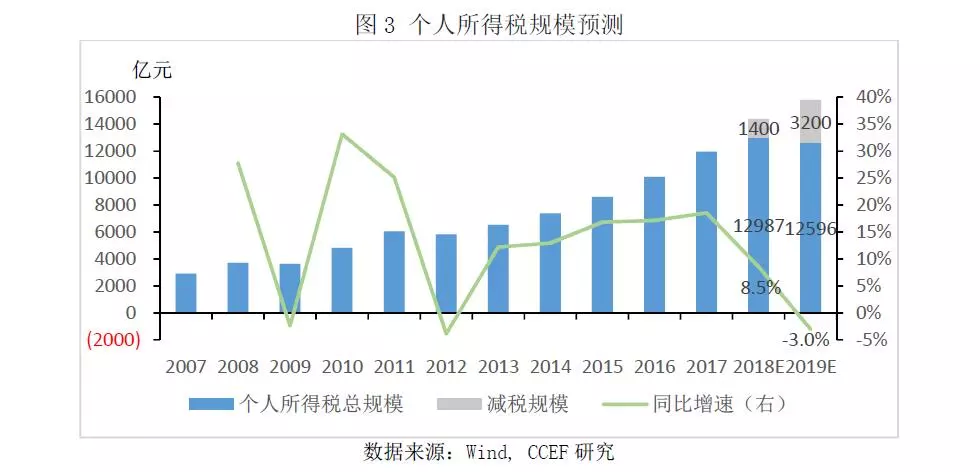

1.税改年内减税约1400亿元,2018全年个税总额约1.3万亿,同比增速由上半年20.3%回落至全年8.5%;2019年整体减税额约3200亿元,个税总额约1.26万亿,同比降幅3%。。

2.劳务、稿酬、特许权纳入综合所得对普通收入群体影响不大,但对部分高收入群体“增税效应”显著。

3.由于以股息、红利为代表的财产性收入差距,是导致我国贫富差距较高的主要因素,本轮税改对居民收入结构的调整有限。

4. 预计本轮减税年内消费释放约900亿规模(其中教育、医疗约200亿),拉动全年GDP约0.1个百分点。

5.受部分高收入群体因“增税”而减少储蓄的影响,减税居民储蓄率的拉动相当有限,总体上难以改变居民储蓄率下行趋势。

一、个税改革对财政税收收入的整体影响

1、我国个人所得税改概况

2018年9月1日,《中华人民共和国个人所得税法》最新一轮修正案发布。这是自个税法1980年出台以来的第七次修订,也是自2011年以来的新一轮调整,内容包括从分类计征转向综合计征、免税额标准从每月3500元提高到5000元、降低年收入30万以下的税率标准、增加子女教育等5项专项附加扣除。

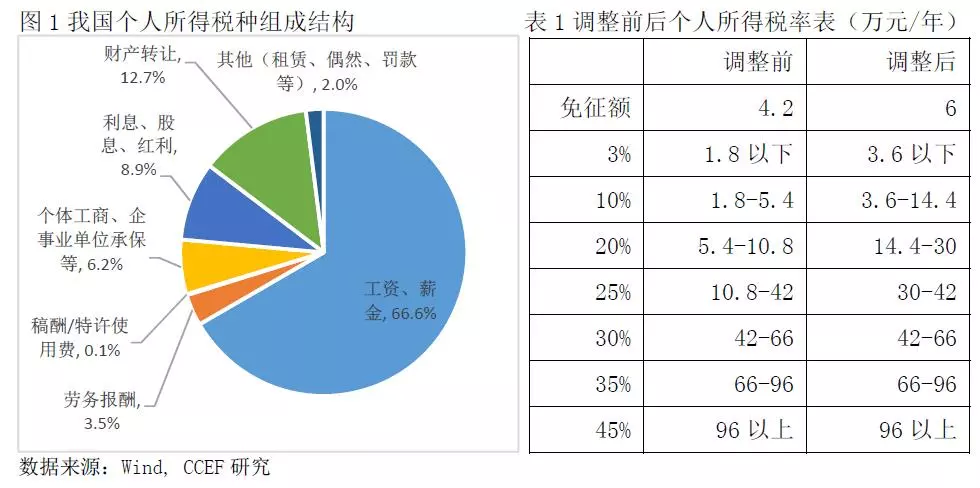

若按上半年增速来预估,2018年我国个人所得税收总规模约为1.44万亿,近10年复合年增长率约为14.5%,其中,工薪所得税占历年个税总额的约67%,受税改影响,第四季度直接工薪所得税规模约为2500亿。

此外,将工薪所得外的劳务、稿酬、特许使用权所得及部分个体经营所得统一纳入综合征税范围,并统一适用3%至45%超额累进税率,新个人所得税法实施后,综合所得税规模约占个税总规模的四分之三。此外,个税中约占总量23%的财产类税种未涉及调整,仍将采用分类计征方式。

2、工薪所得税年内减税规模约1400亿元,明年约3200亿

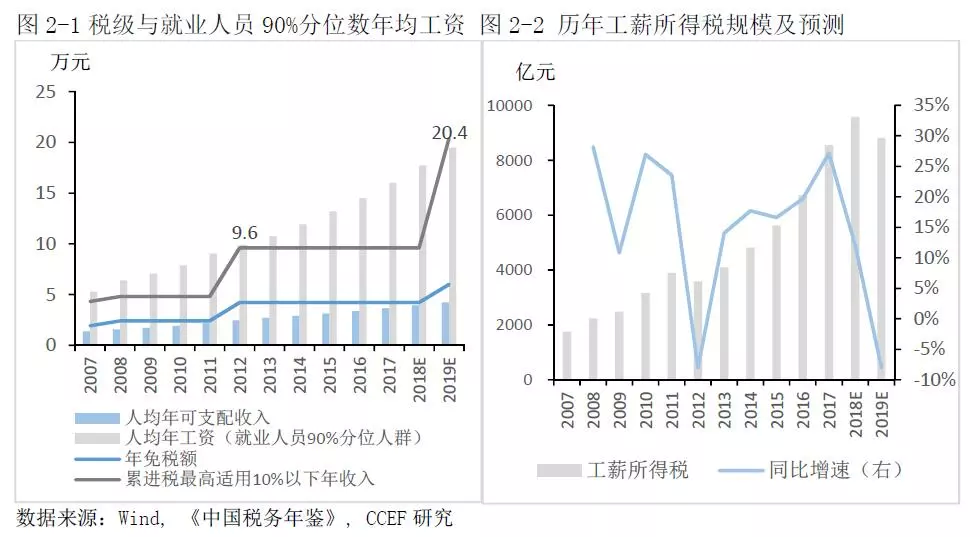

考虑居民收入由分类计征改为综合计征以及税率调整,估计年内工薪税减税税规模约1400亿元,导致2018年个人所得税总额约1.3万亿,同比增速由上半年20.3%回落至全年8.5%。通过提高起征点、扩大税率级距使得90%城镇就业人员的收入适用10%累进税率。由此可预测2019年工薪所得税总额约为8815亿,与旧个税法相比,减税3800亿。

此外,新个人所得税法实施后,劳务报酬、稿酬、特许权收入依然按80%纳入综合所得(其中稿酬再按70%计算),其整体税基并未扩大,仅改变了所适用的税率,而事实上劳务报酬、稿酬、特许权收入这3类收入仅占全国工资总额的2.5%,纳入综合所得后对总量上整体税率增加的影响并不显著。综合考虑各种税收历年的正常增量,预测2019年个人所得税整体减税额约3200亿元,个税总规模约1.26万亿,同比降幅为3%。

二、个人所得税税率调整对居民收入的影响

1、70%的城镇就业人口免税或者只需缴纳3%的个人所得税

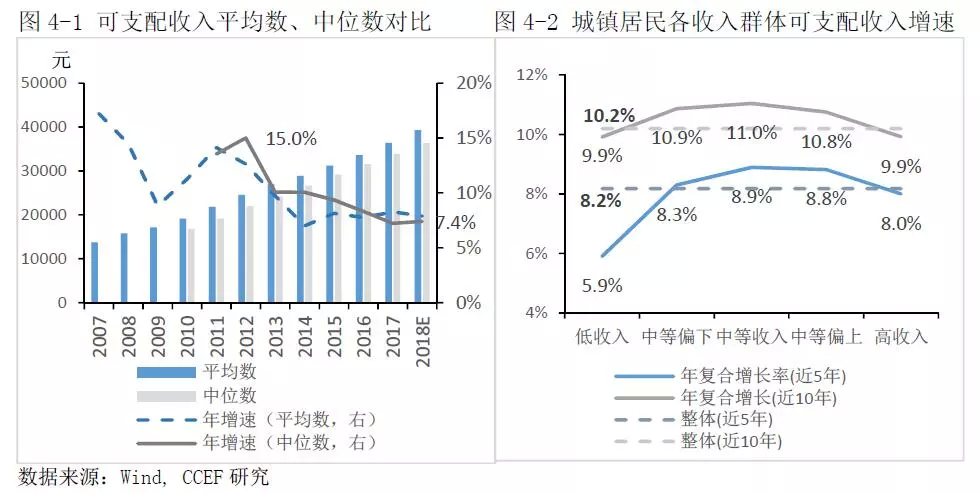

2012至2018年,我国居民平均可支配收入增速从15%下降至7.4%,其中,低收入群体可支配收入的增速下降尤为显著(图4-2)。

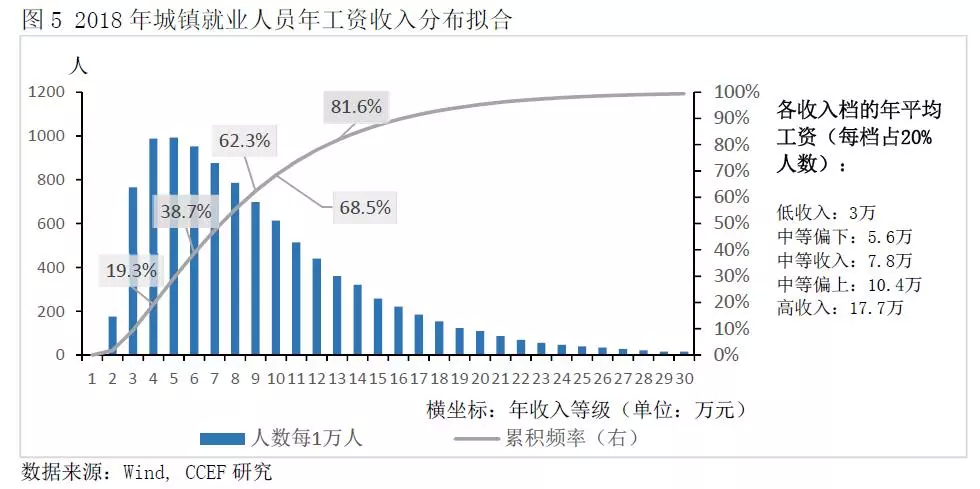

2018年,城镇就业人员年均工资为8.18万元(预测值),城镇就业人员工资总额约为15万亿(估算值)。在新个税法实施后,免税群体将占1.8亿城镇就业人员的40%,仅需缴纳3%税率的群体约占纳税总人数的30%,两者相加占70%。

2、减税主惠及70%的中低收入人口

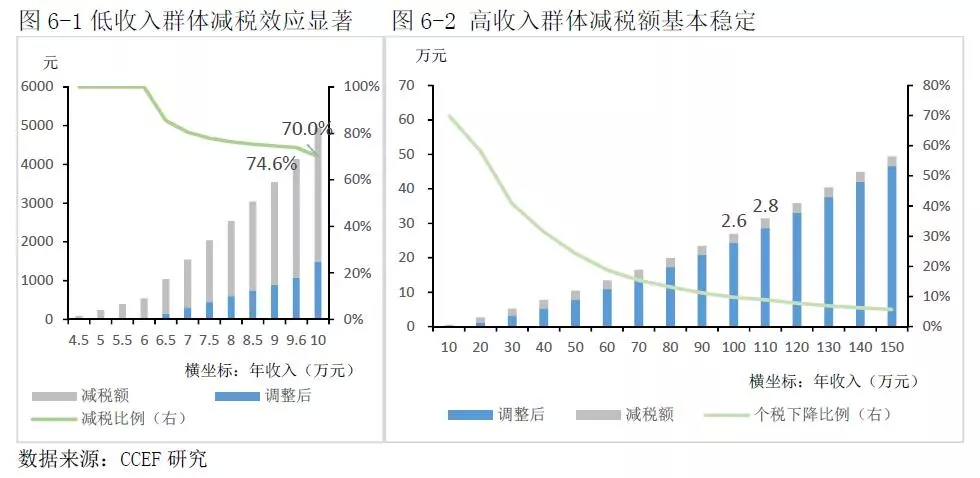

新个税法实施后,一方面,工薪减税比例伴随收入上升而下降,即社会平均工资以下群体减税幅度达75%以上;占70%群体工薪减税比例超过70%,年薪超过110万以上收入群体减税金额固定在2.8万元。

3、劳务、稿酬、特许权纳入综合所得导致部分高收入群体“增税效应”显著

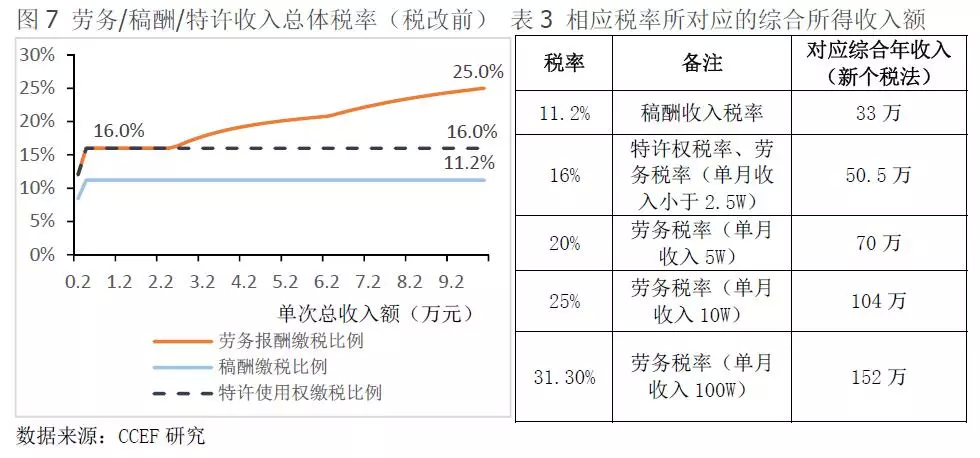

新个税法实施后,劳务报酬、稿酬、特许权纳入综合所得应纳税收入未变,仅改变所适用税率。具体而言,税率的变化可以分为两方面看,一方面,应纳税收入由单次计入(其中劳务报酬所得为月累积)变为年累积计入,所适用的体税率有所提高(如月度8.3万劳务所得适用总体税率从23.6%增加至31.3%);而稿酬、特许权收入虽然采用单一税率,但由于其适用税率与综合所得有关,当年收入超过50万(稿酬33万)时,实际效果是增税,占城镇就业人口5%的高收入群体会直接受到影响。

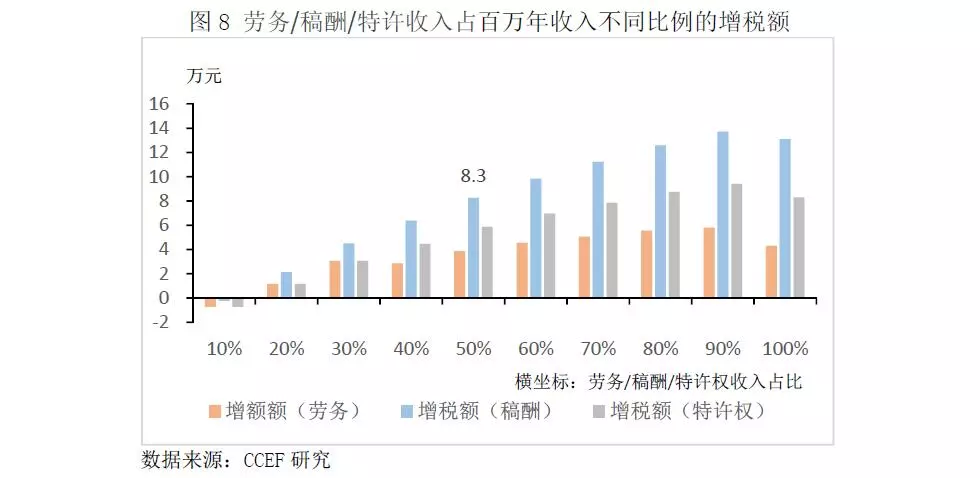

倘若高收入群体主要收入来源是劳务报酬、稿酬和特许权,其增税效应更为显著。以百万年收入为例,当劳务报酬、稿酬、特许权的收入占比达到10%以上时,税改后个人所得税就会增加,例如当稿酬收入占比达到50%时(稿酬、工薪分别50万),增税8.3万,增税比例超50%。

4、本轮税改对居民收入结构的调整作用有限

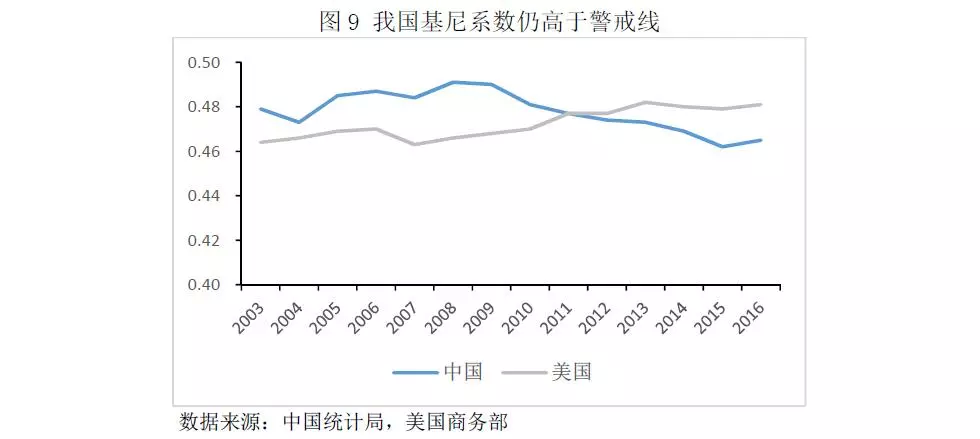

官方数据测算显示,自2009年以来,我国居民收入结构有所改善,用以衡量居民差距的基尼系数虽持续下降,但绝对值仍超过国际公认0.4的贫富差距警戒线。经测算税改前后,我国工薪收入基尼系数维持在0.32至0.34的水平,工薪收入基尼系数小于整体居民收入差(0.47),以股息、红利为代表的财产性收入差距,才是导致我国贫富差距较高的主要因素,而本轮税改对缩小贫富差距最为有效的财产性税收制度并未涉及。

5、个税调整对人均可支配收入的影响

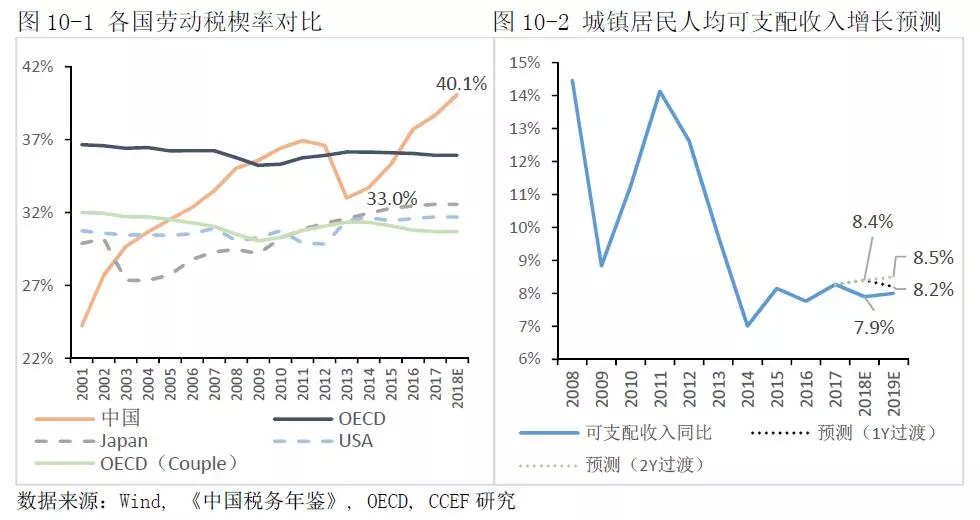

作为国际上普遍用以衡量税负压力的指标,我国的劳动税楔率自2013年以来持续增长从33%升至40%,目前已经高于OECD国家单身居民36%(家庭收入30%)的平均水平。减免税收直接增加居民可支配收入,预测2018年全年人均可支配收入增速升至8.4%,考虑到“社保税务代征”后缴费基数可能渐进式提高,预测2019年人均可支配收入增速在8.2%-8.5%之间。

三、个税改革对我国经济的影响

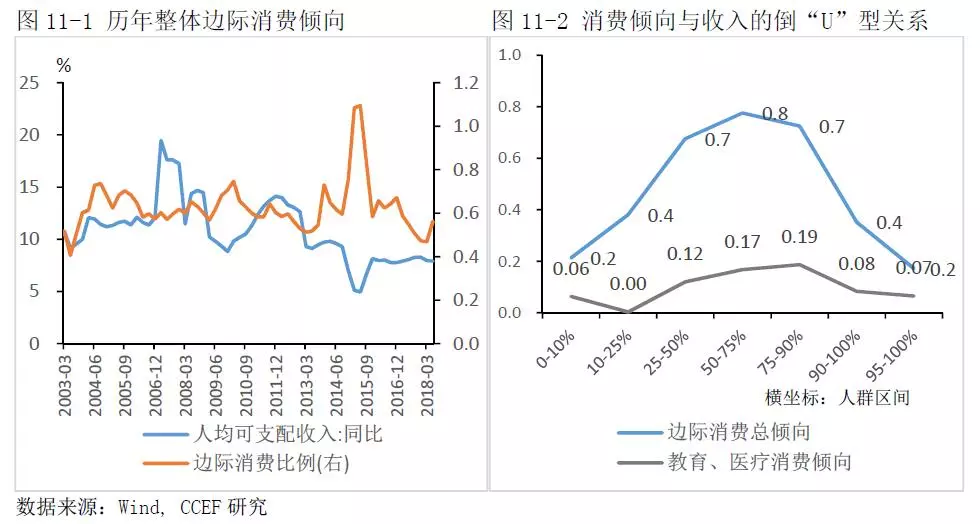

1、我国居民边际消费倾向存在倒“U”型关系

目前,我国居民整体边际消费倾向平均约为0.6,并存在倒“U”型关系(图11-2),中等收入阶层的边际消费倾向最高,达到0.8,低收入群体标记消费倾向较低的原因跟我国教育、医疗等领域的改革存在不确定性有关,低收入群体有更强的防御性储蓄动机。

从边际消费结构来看,中高收入群体教育、医疗部分的边际消费倾向较高,约达到0.2,说明这部分群体在解决基本生活问题后,有能力将更多收入用于人力资本投资和健康投资。

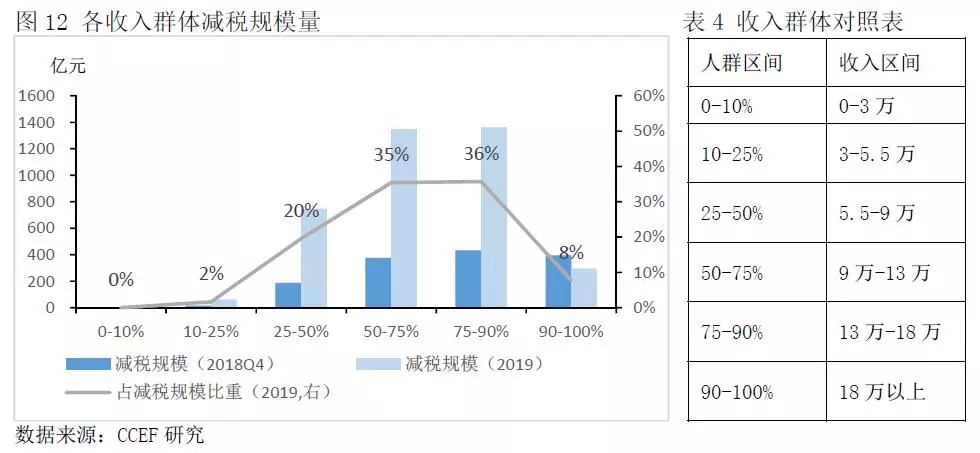

2、减税在年内可释放约900亿消费规模,拉动GDP0.1个百分点

经过测算,目前年收入5.5至18万的收入群体所获的减税规模最大,占总体减税规模的91%,而这部分群体恰好又是边际消费倾向最高的人群,因此本轮减税对促进消费效果显著。预计年内消费释放约900亿规模(其中教育、医疗约200亿),拉动全年社会消费品零售额约0.2个百分点,以及全年GDP约0.1个百分点;而2019年收社保缴纳比例不确定因素影响,减税所能释放多少消费规模依然有待验证。

3、减税难以改变居民储蓄率下行趋势

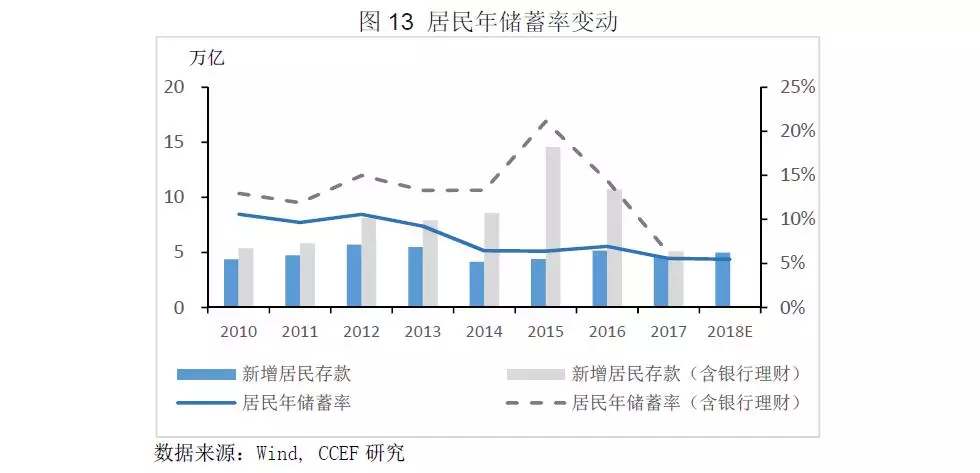

近年来,以新增居民存款占GDP比重衡量的居民年储蓄率呈现下行趋势,2018年储蓄率增速大约5.5%左右,若将银行理财包含在内,储蓄率自2015年以来下降幅度更为显著。居民储蓄率持续下降,也是国民总储蓄率下滑的主要因素。

2018年,减税对居民储蓄的贡献约为500亿规模,对居民储蓄率的拉动为0.05个百分点。2019年,受部分高收入群体因“增税”而减少储蓄的影响,储蓄增量可能进一步缩小。综合来看,减税难以改变居民储蓄率下行趋势,而持续下降的储蓄率将难以支撑起银行信贷及全社会投资的持续增长。

(编辑:刘怀洋)