本文由“华盛证券”供稿,作者为华盛学院林海,文中观点不代表智通财经观点。

编者注:9月10日,360鲁大师控股有限公司在港交所递交上市申请,本文为您介绍背靠360且连续盈利三年半的鲁大师。

一、公司概况:中国PC和智能手机硬件及系统监测龙头

360鲁大师是中国最大的个人电脑和智能手机硬件及系统评测及监控解决方案供应商,旗下的“鲁大师”为国内硬件及系统监测的知名软件。公司用户规模庞大,实用软件产品每月活跃用户约为97.5百万人次,提供多款软件产品:

资料来源:招股书,华盛证券

公司通过免费提供实用软件来换取线上流量,以流量变现来获取收入,主营业务包括线上广告及线上游戏业务,以及电子设备的销售。线上广告以主页导航、迷你弹窗及广告调幅的方式展开,与大股东360展开紧密的流量合作。线上游戏业务通过自有线上游戏平台进行,与游戏开发商及分销商合作分成(按充值收入的70%收取),精选游戏库拥有44款款游戏可供选择,每月月活达到1520万。电子设备销售包括经认证二手及原厂智能手机的销售及智能配件销售,主要以17年8月开始的手机销售为主,设备采用线上电商平台及线下批发的形式进行销售,18年上半年收入占总收入比例增至43.7%,为公司未来的主要收入来源之一。

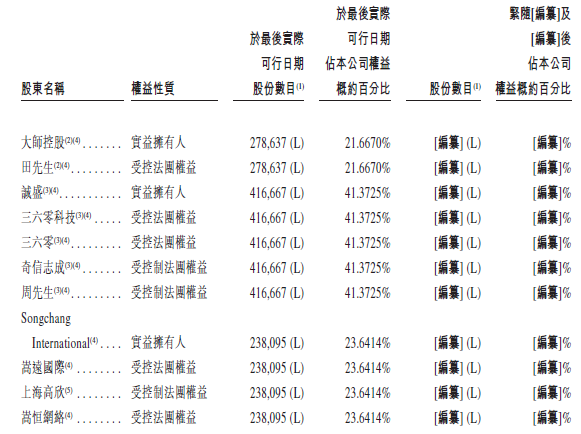

股权机构上,目前360通过子公司三六零科技间接持股41.37%,为公司第一大股东;8月重组前周鸿祎控制的奇虎科技持有鲁大师49%的股权,为公司的控股股东。田野及上海嵩恒网络分别为公司第二大及第三大股东。

资料来源:招股书,华盛证券

二、行业概览:免费服务换流量 ,线上广告市场集中度高

国内测评监控软件市场主导免费服务

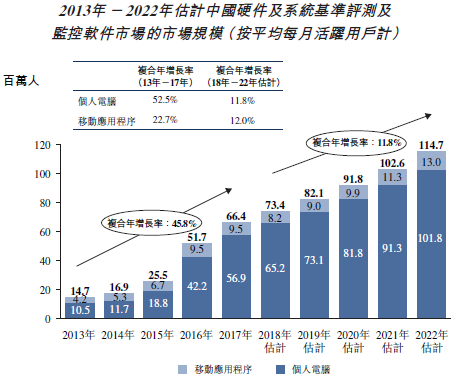

国内硬件及系统测评及监控软件市场以提供免费测评服务为主,通过免费流量变现而非收取测评费获得收入。弗若斯特沙利文报告显示,平均月活在经历13年至1 7年的快速增长后,预计18年至22年个人电脑及移动电子设备市场规模对应的年复合增长分别放缓至11.8%及12%,主要驱动因素包括电子产品的需求量提升、产品升级及多样化新品的销售。

资料来源:招股书,华盛证券

线上广告:与大客户360展开合作

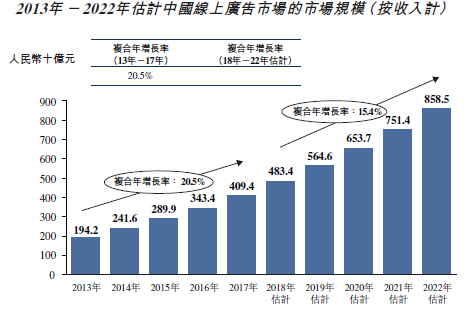

目前国内线上广告市场集中度较高,集中于阿里巴巴、腾讯、百度、头条及360等头部公司。公司目前收入主要来源于线上广告,与大股东360展开密切合作。受经济增长及互联网用户的增长带动,弗若斯特沙利文预计中国线上广告市场收入将从17年的4094亿元增至 2022的8585亿元,年复合增长率为15.4%。

资料来源:招股书,华盛证券

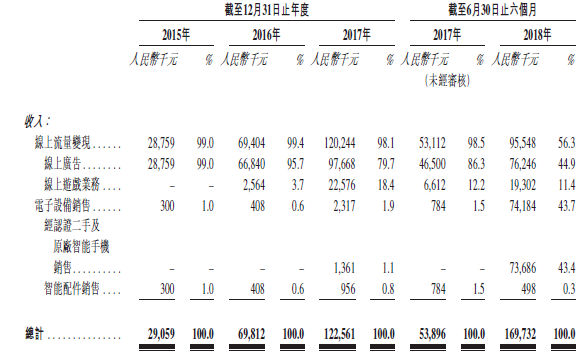

三、财务简析: 收入盈利保持增长,电子设备销售占比提升

公司近年来营利保持增长,15年至2017年营收分别为2906万元、6981万元、1.23亿元,18年上半年营收为1.69亿元,同比增幅超过200%;目前,流量变现的线上广告和线上游戏业务是鲁大师收入的主力,前三年占比超过98%,18年上半年降至56.3%,主要因为18年电子设备销售因扩大业务线导致收入爆发性增长。

资料来源:招股书,华盛证券

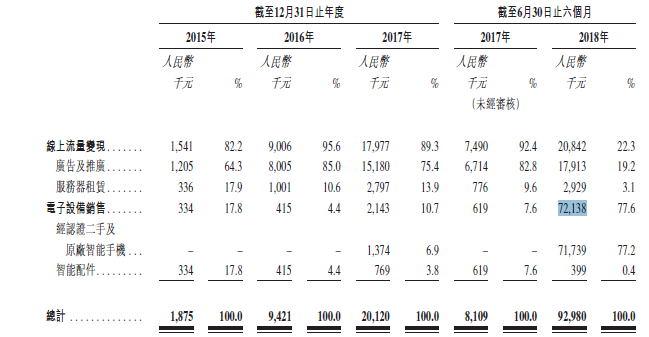

期间公司盈利同样持续增长,由15年的 1072万元增至17年的5626万元,18年上半年期内盈利为3824万元,同比增幅为26.79%,低于收入增速。从成本分析, 15年至17年主要以流量变现成本为主,包括广告及推广开支及服务器租赁成本,总占比接近90%,但18年上半年发生转折,因智能手机销售成本剧增,流线变现成本占比下滑至22.3%。

资料来源:招股书,华盛证券

四、核心竞争力及风险点:庞大用户基础,过于依赖大股东

用户规模第一,知名品牌效应

公司自07年营运以来建立了强大品牌知名度,用户规模排名第一。截至18年6月30日止6个月,以平均月活计算,公司在个人电脑及移动设备领域的市占率分别达到98.9%及72.6%。公司用户基础庞大,18年6月月活约9750万,包括实用软件的月活8230万人次及游戏库的月活1520万,鲁大师软件的移动版平均月活占中国市场份额的72.6%,庞大的用户基础及品牌实力为流量变现提供坚实基础。

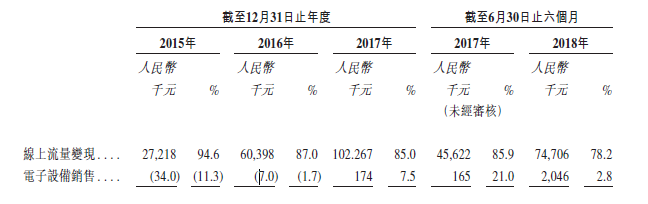

风险方面,一方面快速增长的电子设备销售业务毛利及毛利率远低于线上流量变现,不利于利润增长,18年上半年电子销售业务毛利率低至2.8%,远低于线上流量变现的78%;另一方面,公司大部分收益持续来自奇虎科技及嵩恒网络,对大客户的依赖性较强,17年两家客户公司的收入贡献高达70.9%,18年上半年比例降至22.1%,比例仍然较高。

资料来源:招股书,华盛证券