本文来源于前瞻网,为前瞻产业研究院原创文章。文章内容基于A股银行股,鉴于主要内银多在港股上市,智通财经编选如下,供港股投资者参考。

26家上市银行整体收入提升

2018年上半年,上市银行整体实现了不错的业绩。数据显示,上半年,26家A股上市银行合计实现营业收入20873.96亿元,同比增长6.29%,增速较一季度提高了3.57个百分点。

具体企业来看,工商银行、建设银行、农业银行、中国银行四大银行2018年上半年分别实现营业收入3874.51亿元、3399.03亿元、3063.02亿元、2514.47亿元,在业内依旧遥遥领先。

从同比增速来看,上半年,5家农商行表现亮眼,营业总收入增长15.87%;8家城商行紧随其后,营收增长也达到两位数,为11.05%;5大行增速最低,上半年仅增长5.76%。

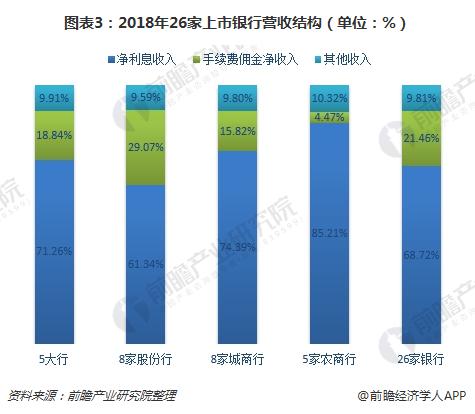

在收入结构方面,2018上半年,26家上市银行手续费及佣金净收入同比增长1.04%,占营收的21.5%,手续费及佣金净收入恢复正增长。其中,上半年五大行和股份行手续费及佣金净收入正增长,分别增长1.40%、2.16%;城商行和农商行仍负增增长,分别下滑12.61%、12.84%。

受新金融工具会计准则将原在利息收入中核算的货币基金、债券基金等业务收入调整至投资收益等其他收入中核算的影响,(投资收入+公允价值变动损益)占营收的比重提升,上半年26家银行该收益占营收的6.8%,同比提升5个百分点。其中股份含和城商行分别提升9个百分点和25个百分点至12.7%和22.3%。

12家上市银行净利增速超10%

在净利润方面,上半年,26家A股上市银行实现净利润8358.95亿元,同比增长6.49%,日赚约45.8亿元。其中,工商银行、建设银行、农业银行、中国银行上半年分别实现归属母行股东净利润1604.42亿元、1470.27亿元、1157.89亿元、1090.88亿元,分别同比增长4.87%、6.28%、6.63%、5.21%。四大行上半年共实现归属母公司股东净利润5323.46亿元,占26家上市银行合计净利润的64.4%。

从同比增速来看,净利润增速超过10%的银行共计12家,分别是招商银行、宁波银行、无锡银行、江苏银行、杭州银行、南京银行、常熟银行、上海银行、成都银行、贵阳银行、吴江银行、张家港银行。

总体而言,上半年,26家上市银行业绩向好,其原因来自于生息资产规模、净息差、非息收入的共同提升。数据显示,2018年上半年,生息资产规模、净息差、非息收入分别贡献净利润增速2.54个百分点、2.61个百分点、2.86个百分点。

具体来看,5大行净息差、规模、税收和成本收入比分别正贡献净利润增速,各经营指标稳步提升;股份行业绩最大贡献因子非息收入,达到11.94%;城商行业绩较大贡献因子是非息收入、规模和税收,分别为5.65%、4.88%、4.63%;农商行业绩较大贡献因子是非息收入和规模。

资产规模增长继续趋缓

数据显示,A股上市银行资产规模增长整体趋缓。截至2018年6月末,26家A股上市银行总资产达153.9万亿元,较年初增长3.65%。

其中,上半年总资产增幅超过5%的只有5家中小银行,包括北京银行、上海银行、成都银行、吴江银行、常熟银行,资产规模分别较年初增长6.7%、6.1%、9%、9.4%和12%。其中,常熟银行以接近12%的增幅位居A股上市银行第一位.

此外,浦发银行、张家港行上半年“缩表”,资产规模较年初分别减少0.74%和2.13%。事实上,浦发银行已经连续两个季度缩表,但该行在缩表的同时,也对资产负债结构进行了优化。

其中在资产端,该行上半年投资类资产总额较年初减少1262亿元,新增贷款则达到1510亿元,贷款在该行总资产中的占比也升至55%,为近八年来的最高水平;负债端,该行大幅压降同业负债,并在存款竞争加剧的局面下,实现存款净增长1725亿元,增幅5.68%,零售存款增量占比高达71%。

整体来看,银行对同业资产、投资类资产的配置占比持续下降,而受政策鼓励的贷款业务增长快速,不少银行增加了对信贷资产的配置。市场分析人士认为,银行资产增速放缓,去年以来不少部分银行持续缩表,是来自监管环境以及配置高收益资产以维持收益水平的双重压力,预计随着下半年流动性充足,银行资产规模增速将有所提升。

(编辑:文文)