土耳其危机不是一个单独事件,而是债务周期中的一环。日积月累,新兴市场背上了沉重的债务负担,在经济周期的当前阶段,音乐即将停止。

投资新兴市场的人别忙着抄底

然而,过去几天我们所看到的新兴市场出现的抛售并没有吓倒投资者。他们中的一些人实际上将这视为投资土耳其和其他主权信用评级较低的经济体的入场良机,而这些主权债最近已大幅重新定价。尽管风暴过后,人们希望看到阳光——尤其是在全球央行政策支持了金融市场这么多后,但盛宝银行认为,这次可能不一样,土耳其这轮抛售不是孤立性事件,而是一个迟早会蔓延的系统性问题。

换言之:新兴市场投资者需谨慎,因为如果土耳其市场这轮暴动没有充分动摇到新兴市场这棵树,那周五美联储主席杰罗姆·鲍威尔在杰克逊霍尔全球央行年会的演讲可能会正好起到作用!

要拯救新兴市场 鲍威尔也很无力

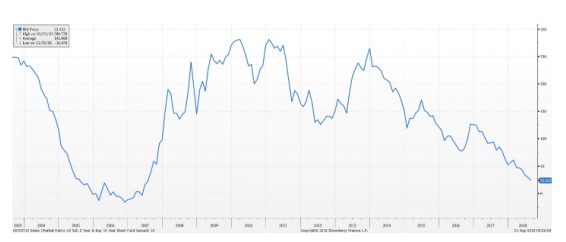

自鲍威尔担任美联储主席以来,他的立场显然非常明确:美联储只关注美国的经济数据,别的什么也不关心。最近,美联储甚至对信贷息差释放的的压力信号也不予理睬,比如收益率曲线趋平,表明这次不一样……也就是说,即使收益率曲线倒挂,也不会意味着经济即将出现衰退。

尽管似乎没有什么能阻止鲍威尔今年再加息两次、明年加息四次,但他仍然可以扭转新兴市场暴动的局面。

唯一的问题是,鲍威尔能做的可能太少了,也太迟了。

联邦基金利率达2%,大量资金已经回流美国。今年该利率有望升至2.5%,将令新兴市场深陷可怕的局面,并将加剧当前抛售高风险资产的趋势,以便将资金藏身于与本币波动性关联较小的资产中。最大的风险仍然是再融资,自从今年年初以来,土耳其里拉已经贬值38%,未来12个月内债务违约的可能性增加。

新兴市场很危险 美国市场也好不到哪里去

土耳其违约不仅会重新定义新兴市场风险,而且随着投资者转投较长期债券,它甚至可能推动美债收益率曲线进一步趋平。

较长期债券将进一步承压,而短期债券收益率将持稳高位,因为利率政策将不可避免地导致曲线倒挂。

鲍威尔激进的加息计划不仅会给新兴市场带来麻烦,也会给美国本土带来麻烦。智通财经APP获悉,美国高收益公司今年发行的债券比去年同期减少了27%,主要原因是借贷成本上升。在一级市场发行的高收益债券数量减少,而二级市场的需求依然不变,意味着这仍会支撑其价值,这就是为什么我们看到高收益公司债的期权调整利差变化不大。

如果鲍威尔继续按计划将利率至2019年底时上调至4%,那这些公司中的许多将被迫破产,因为它们被借贷负担压得喘不过气来。

正常情况下,美联储对其持有的美元债券抱有信心。然而,当前的政治形势严重影响了债券市场的情绪。已有很多文章讨论了贸易战对于美国国债和整体公司债务意味着什么,但是另一个可能开始打压市场的因素是特朗普释放的信号:他对美联储加息很不满。

最大的风险在于,投资者开始意识到美联储不再独立于美国政府:如果这种情况成为现实,那么它可能会改变游戏规则。

如果鲍威尔在杰克逊霍尔会议上释放改变立场的信号,那市场会怀疑他这样做是迫于特朗普的压力,那投资者也将需要相应地改变他们的策略。通常,当中央银行受到政府的影响时,它们倾向于实施扩张政策。这意味着,美国国债应该会上涨,因此它们会获得买入,而同时那些做空如此之久的投资者将需要回补头寸,从而进一步给收益率带来下行压力。

这无疑会加速美债收益曲线的倒挂。

目前,很明显美债收益曲线将出现倒挂。投资者应该做好准备,因为一旦收益率曲线倒挂,短期内就很难回到我们过去十年已经习惯的那个市场。

10年期和2年期美债收益率利差