浑水、香椽、Glaucus、匿名分析,沽空大鳄们的名声无不如雷贯耳。上市公司避之不及,律师财会为之头疼,证监监管机构似乎也无能为力,到头来,吞下苦水的反倒尽是小股民。

沽空机构到底是吸血的金融大鳄,还是资本市场上辨别“害虫”的啄木鸟?众说纷纭。靠做空香港和美国市场上的中概股,沽空机构们每年都赚得盆满钵满。在做空这一特殊的“课堂”上,资本市场参与方交出的功课也不尽相同:绿诺科技退市、西安宝润停牌、德普科技市值蒸发超百亿……

血淋淋的事实不断告诫着上市公司:与沽空机构抗衡难,打铁还需自身硬。

谁将继续倒在Glaucus拳下?

8月5日,遭到沽空机构Glaucus狙击的德普科技(03823)发出了盈警,就在当日,Glaucus发言人Soren Aandahl在接受采访时表示,将不会主动与德普科技寻求和解,而该组织今年内还会再次出手狙击两家港股上市公司。

下一个倒霉蛋是谁?港股市场已是风声鹤唳。

历史证明,被Glaucus盯上,基本没有好果子吃。2011年4月,在纽交所上市的中国在线旅行社成为Glaucus的第一个目标。Glaucus宣称该公司损益表和资产负债表造假,并通过不必要的募资和成本高昂的收购稀释了股东权益,2012年4月,旅程天下从美国退市。此后,美股中的海湾资源、龙腾矿业、中国医疗技术、搜房控股先后走霉运遭遇沽空,而在港股市场,首钢资源(00639)、西部水泥(02233)、中金再生(00773)、青蛙王子(01259)、旭光(00067)等企业5年来先后被Glaucus狙击,凶多吉少。

自2009年以后,在海外上市的中概股屡遭狙击,而沽空机构的操作手法也印证了那句俗语:苍蝇不叮无缝的蛋。

鲨鱼是如何闻到腥味的?

在著名沽空机构浑水公司创始人Carson Block的眼里,所有中国公司都可能造假,阿里巴巴也不例外。

自2005年毕业后,Carson Block就来到了中国,淘金、学中文和实践法律知识并行不悖,而一次偶然的机会,Carson Block发现了一家公司存在欺诈行为,这促使了浑水的诞生。当中国赴美上市企业造假在国内被炒得沸沸汤汤的时候,类似浑水这样的做空机构逐渐声名鹊起。

浑水公司曾在官网中介绍,Block是一个熟悉法律的企业家,而浑水的研究团队则是熟悉中国商业规则的人。以Carson Block为代表的资本家对中国有多熟悉?从公司名字中便能窥见一斑,Muddy Waters Research(浑水研究)就来自于中国成语“浑水摸鱼”。

近日准备与德普科技大战三百回合的沽空机构Glaucus也来头不小,“Glaucus”的名字取自于古希腊神话中一位鱼尾人神的海神,在古罗马诗人奥维德的《变形记》中,Glaucus被女巫喀耳刻陷害,他苦苦追求的仙女斯库里变成了吞噬水手的怪物。

现实中资本市场上的Glaucus “吞噬”了不少公司。智通财经统计发现,Glaucus自2011年以来16次出手沽空中概股公司,仅旅程天下、西部水泥、首钢资源、瑞年国际4家公司“幸存”,命中率高达75%。

智通财经在阅读多份报告后,发现下列风险特征在沽空报告中频频出现:1.远高于同行业的毛利率;2.报给工商和税务部门的文件与报给SEC的不一致;3.有隐瞒关联交易的情形或收入严重依赖关联交易;4.可疑的股东和管理层股票交易;5.管理层的诚信不佳;6.更换过审计事务所或CFO;7.过度包装、销售依赖代理或中间商;8.复杂难懂的公司结构。

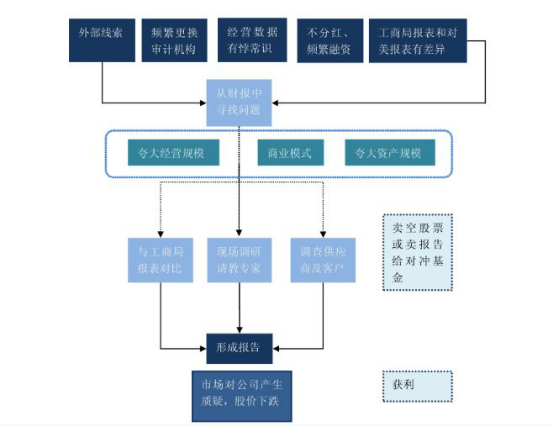

从可疑数据出手,在营业额增长率、存货量、应收账款项等复杂的数据中筛选蹊跷的公司,再观察其人员变动和公开数据资料,一旦证据确凿,沽空机构便会下手发出沽空报告。当“价值为零”的判断一旦公布,资本市场往往掀起一阵血雨腥风。

Glaucus研究总监Soren Aandahl曾在2013年接受港媒采访时自夸Glaucus的报告专业又细致,还大赞香港监管及法制,认为香港制度完善,加上监管机构林立,比欧美市场作出的决定更为果断,管理资本市场得宜。至于Glaucus获利多少,Aandah自然只字不提。

获利手段不只是沽空

在耗费数月的精心准备下,沽空机构一旦出手很少打败仗,往往在形成基本结论后,开始卖空目标公司的股票并联系有意购买研究报告的对冲基金。在对冲基金入场完成布局后,沽空报告正式发出,这时只需待股价下跌后平仓,便可获利了结。

此后,被坑惨的小股东也会成为沽空机构的获利工具,一旦“惨案”发生,一些律师事务所便“默契”地提出负责集体诉讼索赔,费用一般由律师所预支,采取风险代理,如果诉讼成功,律师所能够分到高额赔偿,而分到参与诉讼的散户投资人身上则很少。市场上还流传着这样的声音,这些负责诉讼的律师事务所往往和卖空机构之间有着千丝万缕的联系。

艳羡沽空机构获利丰厚的同时,投资者也要看到此类机构的专业和严谨程度,沽空机构在选定攻击对象后,必将对该上市公司的各种公开资料做详细研读。比如在调查分众传媒时,浑水查阅了2005-2011年这6年间的并购重组,从中摘录了重要信息,包括并购时间、对象、金额等,并根据这些信息做了顺藤摸瓜式的延伸,进一步查阅并购对象的官网、业务结构等。

除了上市公司本身,沽空机构还非常重视对关联方的调查。关联方一般是掏空上市公司的重要推手,包括大股东、实际控制人、兄弟公司等。在沽空绿诺国际之前,浑水发现该公司2008年和2009年所得税率应该为15%,但实际纳税为零。经过进一步查证,才知道绿诺国际所有资产和收入均在关联方的名下。

此外,调查供应商、调查客户、倾听对手、请教专家等皆为沽空机构的调查手段,其细致程度往往不亚于企业IPO时所经历的尽职调查,理论上讲,再天衣无缝的谎言,都会被此类机构寻找到突破口。以浑水调查中国高速频道为例,浑水实地察看了50多辆公交车上终端广告播放情况,发现司机都喜欢播放自带的DVD节目,从而佐证了高速频道对终端控制力较弱。

(图片来源:研究员鲁衡军)

啄木鸟还是搅局者?

在沽空机构眼里,他们自身往往是捉出市场害虫的“啄木鸟”,客观来说,的确打压了一些企业作假的嚣张气焰,但如何监管和防止滥用沽空,也成为市场和学术界关注的一大焦点。

经济学家张维迎在接受媒体采访时曾表示,不存在“非盈利”的沽空机构,“他们(沽空机构)的存在本身就是一种功利主义,为了达到目标甚至可以不择手段”。在张维迎看来,如果通过不合法、不合规的方式,对上市公司的信息进行披露,尤其是因为利益驱动,而在披露环节上,故意提供虚假性信息,可以视作是对包括散户在内的“企业产权所有者”的利益侵犯。

2014年12月,香港证监会决定起诉沽空机构香椽,今年2月,该案件在市场失当审裁处聆讯。香港新闻界有声音认为,香港证监会起诉香椽,有打压言论自由的嫌疑,一旦证监会胜诉,未来沽空机构将不敢狙击香港上市公司,有问题的上市公司就会肆无忌惮,放心造假。但香港证监会认为,言论自由不包括用虚假资料撰写的报告,及从沽空活动获利。

早在香港证监会之前,2012年,李开复牵头的60多名中国企业家就曾联合署名,以公开信的方式,抨击以香椽为首的沽空机构,“伪造信息,撰写厚颜无耻的造谣报告,毫无道德可言”。

但对于上市企业而言,想真正压倒沽空机构,良好的业绩才是扎根资本市场的王道。一旦被狙击,想要挽回损失,那就必须以更加透明公开的方式向投资者披露信息,使投资者恢复对公司的信心。

此外,中国企业在跨入国际资本市场之前,必须做好准备工作,充分了解并严格遵守政策法规以及监管要求,熟悉资本市场的“游戏规则”,才不会沦为沽空机构的“嘴中肉”。