本文来自兴业证券的研报《百济神州(06160):全球癌症创新药先锋,首个港股+美股架构医药公司》,分析师为张忆东、蔡莹琛。

癌症创新型疗法的全球先锋:公司专注于开发及商业化同类最佳的癌症疗法,包括创新型分子靶向药物及肿瘤免疫治疗药物,目前公司内部开发的核心候选药物已处于后期临床试验阶段,同时还负责三种新基公司抗癌药物在中国的销售。公司致力于成为发现、开发及商业化创新疗法的全球领导者,现已成长为一家于中国以及全球的一体化生物科技公司,具备研究、临床开发、生产及商业化全面实力。

创新抗癌药物蓄势待发,亟待抢占广阔市场:随着科技进步、新疗法上市及全球老龄化人口日益增长,抗癌药未来市场具备想象空间。2017年全球肿瘤药物市场的销售额为1106亿美元,占整体9.1%,预计于2030年将达到4068亿美元,占整体16.6%。中国为全球第二大医药市场,近年来抗肿瘤药物市增长迅速。2013年到2017年的复合年增长率为13.7%,预计销售额将于2030年达到1006亿美元,占中国医药市场的18.8%。

以同类最佳潜质创新药物锁定抗癌药市场:公司在研产品线中包括多种潜在的同类最佳临床阶段抗癌药物,包括临床后期的BTK抑制剂zanubrutinib、PD-1单抗tislelizumab及PARP抑制剂pamiparib等,其中zanubrutinib与tislelizumab有望在2018年提交上市申请;公司在研产品间的联合用药组合丰富,具备自身协同优势,公司亦有望通过license in方式继续补充产品管线、丰富联用组合。此外新基助力公司成长,公司获得新基的白蛋白紫杉醇、来那度胺、阿糖胞苷和临床在研药物的中国区独家销售权,为现阶段公司收入主要来源。

港股上市前融资情况:公司于2014年11月及2015年4月,分别完成7500万美元及9700万美元融资。并于2016年2月8日,在纳斯达克完成1.82亿美元的首次公开发售,出售6.6百万股美国预托股份,相当于85.8百万股本公司普通股。之后,于2016年11月、2017年8月及2018年1月完成2.12亿美元、1.9亿美元及8亿美元的随后公开发售。

公司简介:癌症创新型疗法的全球先锋

百济神州有限公司(以下简称“百济神州”或“公司”)是一家生物技术公司,最初在北京成立于2010年,专注于开发及商业化同类最佳的癌症疗法,包括创新型分子靶向药物及肿瘤免疫治疗药物,目前公司内部开发的核心候选药物已处于后期临床试验阶段,同时还负责三种新基公司抗癌药物在中国的销售。公司致力于成为发现、开发及商业化创新疗法的全球领导者,现已成长为一家于中国以及全球的一体化生物科技公司,具备研究、临床开发、生产及商业化全面实力。

1、融资发售:首家美股港股双布局的医药公司

公司已在纳斯达克上市,当下市值约百亿美元。公司于2014年11月及2015年4月分别完成7500万美元及9700万美元的首轮融资,并于2016年2月8日在纳斯达克首次公开发售,上市并出售6.6百万股美国预托股份,相当于8580万股本公司普通股。在之后的三年内分别完成2.12亿美元、1.9亿美元及8亿美元的随后公开发售。截至2018年8月1日,公司美股收盘价181.74美元,市值约107亿美元。

本次发行前公司引入基石投资者Baker Bros.、Hillhouse Funds、GIC、Ally Bridge,发行前公司持股情况为Baker Bros.Advisors LP(22.19%),Gaoling Fund L.P.(7.68%)、YHG Investment L.P.(0.55%)、Hillhouse BGN Holdings Limited(1.92%)、公司董事及高级管理层(4.17%),及公众股东(63.05%)。

发行后公众股东持有比例增加至65.12%,单一最大股东依旧为Baker Bros.Advisors LP(21.09%),其余依旧为Gaoling Fund L.P.(7.69%)、YHG Investment L.P.(0.54%)、Hillhouse BGN Holdings Limited(1.75%),及公司董事及高级管理层(3.82%)持有。

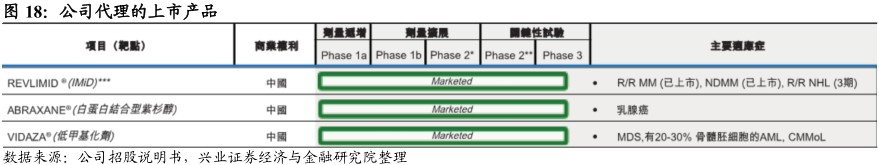

2、产品结构:自主研发与代理销售双管齐下

公司在研及销售产品线丰富。于过去八年,公司已发展成一家全方位一体化的全球生物技术公司,全面的产品组合由六种内部开发、临床阶段的在研药物组成,包括三种后期临床在研药物,及zanubrutinib(BGB-3111)、tislelizumab(BGB-A317)及pamiparib(BGB-290)。通过与新基的合作,公司获得三种新基抗癌药物(白蛋白紫杉醇、来那度胺及阿糖胞苷)的中国独家销售权利,和两种临床阶段的在研药物在中国及亚太地区的其他选定国家开发及商业化的权利。

3、能力全面:具有全面实力的一体化生物技术公司

自2010年成立,公司已成为一家一体化的全球生物技术公司,拥有涵盖研究、临床开发、生产及商业化的强大实力。

公司拥有经验丰富的专业研发团队。截至2018年7月20日,公司于北京拥有一支约200名研究人员的团队,以及由在癌症药物研发方面具有丰富专业知识的世界知名专家组成,由中国北京生命科学研究所创办董事及美国国家科学院及中国科学院院士王晓东领导的科学咨询委员会为公司研发助力。此外,公司与中国重要关键癌症中心建立了牢固的合作关系,令公司研发人员可解除患者活检样本,以开发大批专有癌症模型组合。

公司拥有在肿瘤领域强大的临床开发能力。公司已拥有全球性的内部临床开发能力,将比中国的其他生物技术公司更具竞争优势。截至2018年7月20日,公司于美国拥有超过200名及于中国及更广泛的亚太地区拥有超过300名临床开发人员。公司目前有超过50项正在进行或拟启动的临床试验,包括16项关键性或潜在注册试验,已入组超过3000名患者及健康受试者,试验基地覆盖美国、澳大利亚、新西兰、中国及其他亚洲以及欧洲国家,所有数据及临床试验设计均符合人用药品注册技术国际协调会议(ICH)的国际标准。公司2017年的研发投入高达2.69亿美元,为肿瘤领域中投资最大及中国生物制药公司中投资最多的公司之一。

公司产能在未来将有大幅提升。公司目前于苏州拥有占地11000平方米的生产基地,用作具有商业规模的小分子药物及中试规模的生物制剂药物的生产。该基地符合中国、欧盟及美国药品生产质量管理规范。该基地于2018年1月获得江苏省食品药品监督管理局的生产许可证,为在中国商业化生产zanubrutinib做准备。

同时,公司于广州拥有一家尚在建设中的100000平方米的生产基地,用作商业规模的生物制剂的生产,预计该基地产能将达到24000升,目前已投入超过3亿美元的资金。预计第一阶段将于2019年竣工。此外,公司亦与商业供应合作伙伴勃林格殷格翰达成多年独家协议,其于上海的上产基地将作为药品上市许可持有人制度试验项目的一部分,代为生产公司在研药物tislelizumab,以供应临床阶段和上市初期用药需求。

吴晓滨博士等的加盟将助力。公司商业化水平再上新台阶。在与新基的合作中,公司继承了新基于中国的商业运营团队,及销售新基三种已上市癌症治疗药物的独家许可。该合作为公司提供了产品商业化的基础及于中国上市销售的药物产品组合。公司的商业团队已与领先医院及医疗专业人士建立并维持牢固的关系。并通过多年的研究及临床开发工作,与肿瘤学领域的关键意见领袖(KOL)建立良好关系。

此外,吴晓滨博士,前辉瑞中国中国区总经理及前辉瑞基本健康大中华区区域总裁;朱益飞先生,前杨森中国销售与市场营销副总裁;及边欣女生,前杨森中国创新产品部副总裁的加入增强了公司的商业领导力。公司正在发展一个覆盖800余家医院的顶级肿瘤学团队。该等努力对公司计划上市发布的内部开发在研药品及目前及未来可能获得许可的在研药品的商业化非常有利。

行业概览:创新抗癌药物蓄势待发,亟待抢占广阔市场

1、肿瘤药物市场:新疗法推动下高速增长可期

全球肿瘤药物市场高速稳健增长。全球医药市场规模庞大,2017年销售额为12090亿美元,预期将于2030年前增加至24570亿美元。全球肿瘤药物市场是医药市场的重要组成部分,2017年全球肿瘤药物市场的销售额为1106亿美元,占整体医药市场的9.1%。该市场预计将以高于整体医药市场的速度增长,主要由于科技进步、新疗法上市及老龄化人口日益增长所致。全球肿瘤药物市场的销售预计将于2030年达到4068亿美元,占全球医药市场的16.6%。

中国肿瘤药物市场方兴未艾。按产品销售额统计,中国为全球第二大医药市场。在经济发展及日益增长的医疗需求的推动下,中国医药市场2017年总销售额为2201亿美元,预计将于2030年前增长至5361亿美元。中国抗肿瘤药物市场近年来增长迅速。2013年销售额占整体市场的8.4%,并于2017年增长至9.7%。同期,中国抗肿瘤药物市场按复合年增长率13.7%的速度增长,于2017年达到214亿美元。维持该增长态势,预期销售额将于2030年达到1006亿美元,占中国医药市场的18.8%。

2、BTK抑制剂:国际市场崭露头角,中国市场曙光乍现

BTK抑制剂是治疗淋巴癌的新型疗法。据统计,2017年美国新增72240例霍奇金淋巴癌及20140例死亡,新增20110例慢性淋巴细胞白血病(CLL)及4660例死亡。预计中国每年约有42000至88000例新增淋巴癌及26000至53000例死亡。患者基数大,未来市场广阔。

国际市场

国际市场参与者不多。截至2018年7月18日,已有两类BTK抑制剂在全球肿瘤市场上销售,即强生的IMBRUVICA(伊布替尼)及阿斯利康的CALQUENCE(acalabrutinib),分别于2013年、2017年获美国食品和药品管理局批准用于治疗先前接受至少一种治疗的套细胞淋巴瘤。

全球销售额将持续高速增长。2017年,BTK抑制剂的全球销售由2014年的1亿美元增至32亿美元,主要来自伊布替尼的销售。由于临床适应症的扩大、癌症患者的渗透率日益提升及中国等新兴市场的发展,预期销售额将于2030年前增至178亿美元。

中国市场

伊布替尼已于2017年底打开中国市场。2017年11月,IMBRUVICA于中国上市,用于治疗复发/难治性慢性淋巴细胞白血病/小细胞淋巴瘤及复发,及难治性套细胞淋巴瘤,是目前中国唯一上市的BTK抑制剂。由于新药上市及报销范围扩大,估计中国BTK抑制剂市场将于未来数年内大幅增长,2030年销售额将增加至16亿美元。

3、PD-1/PD-L1抗体:全球研发百花齐放,竞相上市抢占先机

PD-1/PD-L1抑制剂类单克隆抗体是肿瘤免疫疗法的重要类型之一。目前,肿瘤免疫治疗已成为继手术、放疗、化疗及分子靶向治疗之后癌症治疗的“第五大支柱”。2017年全球肿瘤免疫治疗的销售额达138亿美元,而单克隆抗体占总市场的73.2%。肿瘤免疫治疗的全球销售额预期将于2030年前增长至1390亿美元,占2030年全球肿瘤药物市场的34.3%。2017年中国肿瘤免疫治疗的销售达1.4亿美元,预期将于2030年前增加至185亿美元,占中国肿瘤药物市场的18.4%。

国际市场

上市产品及在研品种丰富。目前多个PD-1/PD-L1抑制剂已获美国食品和药品管理局批准,包括两种PD-1抗体,即默克的KEYTRUDA(pembrolizumab)及百时美施贵宝的OPDIVO(nivolumab),及三种PD-L1抗体,即罗氏的TECENTRIQ(atezolizumab)、阿斯利康的IMFINZI(durvalumab)及辉瑞和默克雪诺兰的BAVENCIO(avelumab)。全球范围内,多个PD-1/PD-L1抑制剂正处于临床开发阶段,如百济神州的tislelizumab、再生元的cemiplimab、诺华的PDR-001、Tesaro的TSR042及辉瑞的PF-06801591。

中国市场

14-17年复合增长率高达400%以上。2017年PD-1/PD-L1类的全球销售达101亿美元,令该等疗法成为历史上最快上市且最畅销的肿瘤药物之一。随着未来新适应症的扩大及联合疗法的推出,PD-1/PD-L1抑制剂的全球销售额预期将于2030年前大幅增加至789亿美元。

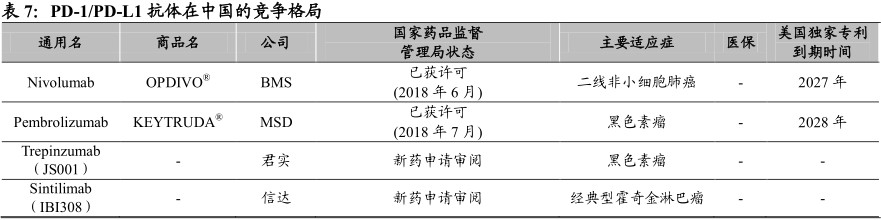

若干产品排队等待上市。2012年,全球肺癌、胃癌、肝癌及食管癌的死亡人数中分别有38%、45%、51%及49%来自中国,且该类癌症均对PD-1/PD-L1类药物有应答。目前,中国仅有百时美施贵宝的OPDIVO及默克的KEYTRUDA获批,另有三种PD-1抑制剂已提交新药上市申请,等待国家药品监督管理局批复。

国内企业中,君实于2018年3月就JS001(trepinzumab)提交新药上市申请,寻求批准用于治疗黑色素瘤;信达就IBI308(sintilimab)提交新药上市申请,寻求批准用于治疗复发/难治性经典型霍奇金淋巴瘤;及恒瑞于2018年4月就SHR-1210(camrelizumab)提交新药上市申请,寻求批准用于治疗复发/难治性经典型霍奇金淋巴瘤。

未来几年或将迎来爆发式增长。鉴于现有患者人数众多、负担能力日益提升及PD-1/PD-L1抑制剂具有吸引力的临床表现,预计在中国此类药物的销售额将快速增加,于2030年前达到151亿美元。

4、PARP抑制剂:海外市场前景巨大,中国市场仍虚位以待

PARP抑制剂用于复发性及难治性癌症的治疗及维持治疗。多种癌症已被证明对PARP抑制剂有所应答,包括卵巢癌(OC)、乳腺癌、前列腺癌及胃癌,临床应用前景广阔。据统计,美国每年约新增22440例卵巢癌、252710例乳腺癌、161360例前列腺癌及28000例胃癌;中国每年约新增52000例卵巢癌、272000例乳腺癌、60000例前列腺癌及680000例胃癌。

国际市场

若干上市产品及处于后期临床的品种。多个PARP抑制剂已获美国食品和药品管理局批准,包括阿斯利康的LYNPARZA(plaparib)、ClovisOncology的RUBRACA(rucaparib)及Tesaro的ZEJULA(niraparib),经批准的适应症包括乳腺癌及卵巢癌。此外,多个RARP抑制剂正处于后期临床开发阶段,包括百济神州的pamiparib、艾伯维的veliparib及辉瑞的talazoparib。

全球销售额逐年攀升,增速喜人。2017年PARP抑制剂的全球销售额超过4.61亿美元。该市场目前主要以阿斯利康的LYNPARZA为主,其销售额于2017年高达2.97亿美元。PARP抑制剂预期将成为全球靶向治疗的重要类别之一,年度销售预期将于2030年增加至123亿。

中国市场

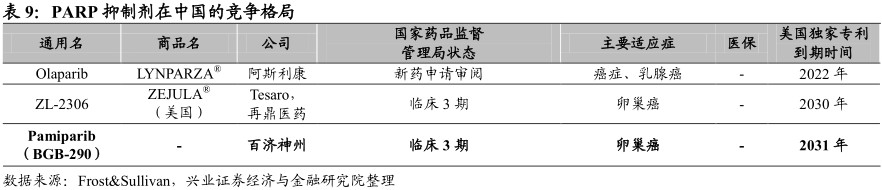

进口药等待入场,国产药研发加速。截至2018年7月18日,中国并无已获批的PARP抑制剂。阿斯利康已就olaparib提交新药上市申请。此外,再鼎医药已获得niraparib在中国的开发及商业化权利,目前正在进行临床1期的药动力学研究及作为卵巢癌患者接受二线含铂治疗后的维持性疗法的3期关键性试验。中国国内公司正在开发若干其他PARP抑制剂,如百济神州的pamiparib;恒瑞及豪森的fluzoparib。

未来市场规模乐观。随着中国市场的患者体量日益增加,人口渗透率不断上升,中国PARP抑制剂的销售预期将于2030年增加至13亿美元。

在研管线:以同类最佳潜质创新药物锁定抗癌药市场

公司围绕抗癌药多靶点全方位布局,两款临床后期在研产品有望近年上市。公司的核心候选产品包括潜在同类最佳的在研小分子BTK抑制剂zanubrutinib(BGB-3111)、针对免疫检查点受体PD-1的在研人源化单克隆抗体tislelizumab(BGB-A317)及在研PARP1及PARP2酶的小分子抑制剂pamiparib(BGB-290)。

此外,研究管线还包括三种内部研究、于临床1期的候选药物,在研RAF二聚体抑制剂lifirafenib(BGB-283)、针对免疫检查点受体配体PD-L1的在研人源化单克隆抗体BGB-A333及针对TIM-3的在研人源化单克隆抗体BGB-A425。目前公司正筹备将两种主要在研产品zanubrutinib及tislelizumab推向市场,该等产品将解决尚未得到满足的医疗需求并具有显著的商业潜力。

1、Zanubrutinib(BGB-3111):具有同类最佳潜质的的BTK抑制剂

zanubrutinib是用于治疗各种淋巴瘤的新一代BTK小分子抑制剂,目前正在中国以及海外开展关键性临床项目评估,有望成为公司最早实现上市的自主研发药品之一。

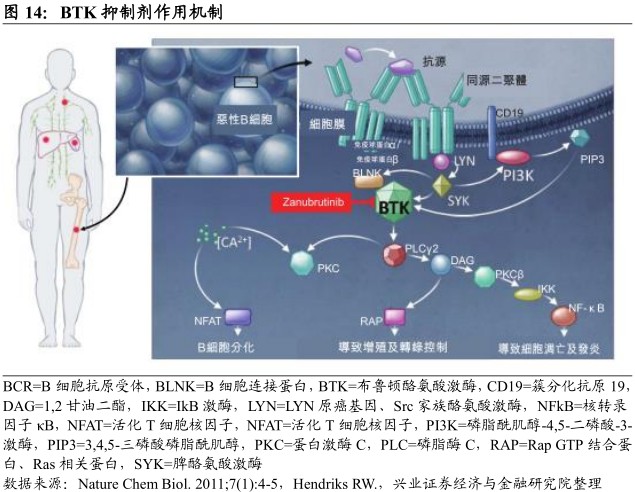

作用机制

BTK为BCR信号通路的关键组成部分,是各种淋巴瘤细胞增殖及存活的重要调节剂。BTK抑制剂阻断BCR诱导的BTK激活及其下游信号,从而导致若干称为B细胞的恶性白细胞的生长抑制及死亡。zanubrutinib可与BTK共价结合,导致酶不可逆失活。

市场机遇及竞争优势

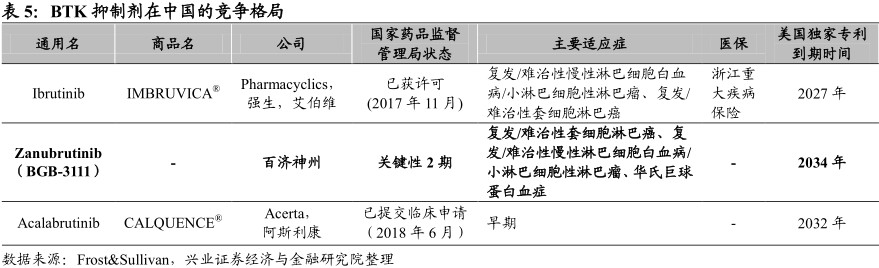

第一代BTK抑制剂伊布替尼于2013年首次获美国食品和药品管理局批准用于治疗曾接受过至少一次先前治疗的套细胞淋巴瘤患者。目前已于超过80个国家及地区获得批准,并于2017年年底于中国获批上市,第二代BTK抑制剂CALQUENCEA calabrutinib于2017年获美国食品和药品管理局加速批准,已于2018年6月在中国提交临床申请,与伊布替尼适应症相同。

对比一代BTK依鲁替尼具备诸多优势。1)暴露量与结合率更高,根据两款药物各自的临床1期单独研究经验,zanubrutinib的暴露量及其于外周血及淋巴结隔室中的24小时BTK结合率高于伊布替尼。2)抑制BTK方面更具选择性,据生物化学试验,zanubrutinib对BTK的选择性高于带药物伊布替尼,zanubrutinib对于其他激酶(EGFR、ITK、JAK3、HER2和TEC)的靶抑制方面脱靶现象较少,潜在药毒性较低。3)抑制靶器官响应效果更佳,相对高水平的zanubrutinib可能转化成一种更为全面和可持续的抑制,比依鲁替尼具有更好的响应效果。4)口服生物利用度更佳,当与利妥昔单抗或其他ADCC依赖型抗体疗法联合时,zanubrutinib在病人体内产生更好活性。

与二代BTK相比具有适应症优势。目前阿斯利康的acalabrutinib目前只公布了套细胞淋巴瘤和慢淋两个对于BTK很敏感的瘤种,在华氏巨球蛋白血症等瘤种中效果还待验证。

根据Frost&Sullivan数据,2017年BTK抑制剂全球销售额为32亿美元,至2030年全球销售额预计可达138亿美金,预计于2030年中国市场销售额达到16亿美元。鉴于潜在的同类最佳优势及正进行的广泛的关键性项目,zanubrutinib市场前景广阔。

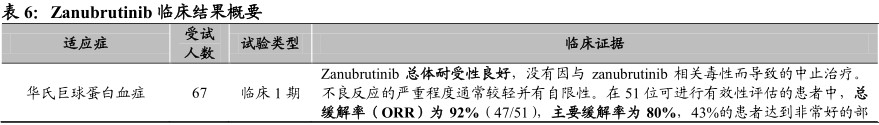

临床试验进展与数据分析

zanubrutinib正就多种适应症开展广泛的全球关键性项目,截至2018年7月5日,zanubrutinib的临床试验已入组1200位患者。在全球范围,包括单药对比伊布替尼治疗华氏巨球蛋白血症的临床3期头对头试验,与苯达莫司汀及利妥昔单抗对比治疗处治慢性淋巴细胞白血病/小淋巴细胞性淋巴瘤临床3期试验,与GAZYVA奥比妥珠单抗联用治疗滤泡淋巴瘤患者的临床2期试验。并计划开展与伊布替尼对比治疗复发/难治性慢性淋巴细胞白血病/小淋巴细胞性淋巴瘤的临床3期头对头试验。

在中国,公司分别进行zanubrutinib作为单一疗法治疗复发/难治性套细胞淋巴瘤、复发/难治性慢性淋巴细胞白血病/小淋巴细胞性淋巴瘤及华氏巨球的三项关键性2期临床试验。

根据迄今为止的临床数据,zanubrutinib表现出潜在同类最佳的特点。zanubrutinib在华氏巨球蛋白血症及慢性淋巴细胞白血病/小淋巴细胞性淋巴瘤等多种B细胞恶性肿瘤中均表现出良好的缓解率、质量,其暴露水平达到完全及持续的BTK抑制,且普遍耐受性良好。

上市计划

目前公司已收到中国患者对复发/难治性套细胞淋巴瘤的2期研究独立审阅结果,总体缓解率达到了对阳性试验预先指定的标准。公司预计2018年将会递交在中国针对治疗复发/。难治性套细胞淋巴瘤的首个新药上市申请。目前百济神州苏州的生产工厂已经准备就绪,一旦获得上市许可,就立即投产。

在海外,zanubrutinib已于2018年7月获FDA授予用于治疗华氏巨球蛋白血症的快速通道认定,公司预计将于2019年上半年向向FDA提交针对华氏巨球蛋白血症的新药上市申请。

2、Tislelizumab(BGB-A317):全球范围在研的特色机制PD-1抗体

Tislelizumab是针对免疫检查点受体PD-1的在研人源化单克隆抗体,目前正在进行四项全球关键性试验及于中国开展的三项关键性试验。同时,公司与新基公司就tislelizumab针对实体瘤在亚洲(除日本)以外地区达成全球合作战略,将于2018年及2019年合作开展其他关键性试验。广泛的关键性临床项目和与新基的战略合作都将有助于充分发挥tislelizumab的全球商业潜力。

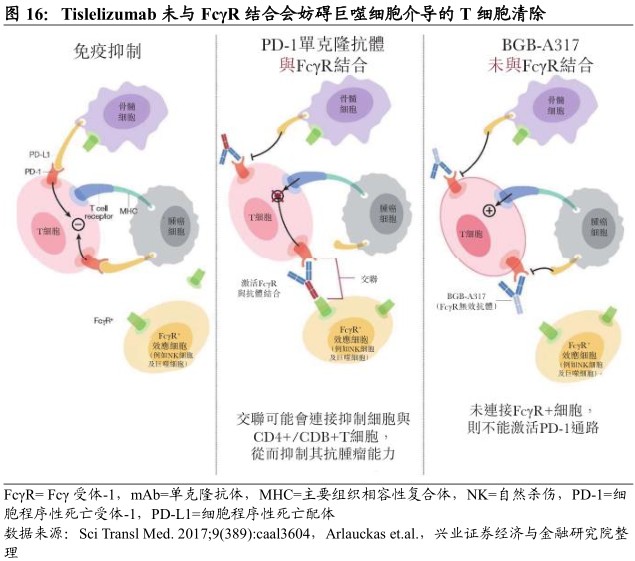

作用机制与特色

Tislelizumab是设计用于结合并阻断表达于T淋巴细胞表面的PD-1受体的下游活性,从而恢复细胞毒性T淋巴细胞杀死癌细胞的潜力。此外,其工程化改造的Fc与区可减少在吞噬细胞上与FcγR的结合,从而消除抗体依赖性吞噬作用(一种潜在的T细胞清除机制),区别于目前已获批的PD-1抑制剂,可能将降低与其他免疫细胞潜在的负面作用。

市场机遇及竞争

根据Frost&Sullivan数据,2017年PD-1类药物的全球销售额达到101亿美元,并预计将于2030年于全球及中国分别达到789亿美元及151亿美元。美国食品和药品管理局已批准一系列PD-1或PD-L1抗体药物,并有多种该类药物正处于临床开发阶段。在中国,目前仅有两种获批的PD-1抗体药物,尚无获批的PD-L1抗体药物。目前现有的临床数据表明,中国一些最高发的癌症,如肺癌、胃癌、肝癌及食管癌对PD-1类药物应答明显,PD-1类抗体药物在中国有巨大的商业机遇。

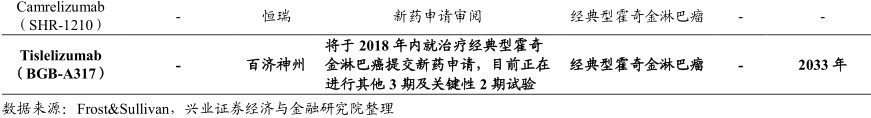

临床试验进展与数据分析

截至2018年7月5日,已有1500位患者入组tislelizumab的临床试验,其中包括单用与联合用药试验。评估tislelizumab单药疗法治疗晚期实体瘤的多中心、开放性临床1期试验正在澳大利亚、新西兰、美国、台湾及韩国进行,包括剂量递增、进度扩大、固定剂量扩展及特定疾病队列的适应症扩大。目前临床结果显示,tislelizumab于多种肿瘤类型中总体而言耐受性良好且表现出抗肿瘤活性。在关键有效性试验方面,截至2018年5月25日(中位随访时间约为7.85个月)的初步结果显示,tislelizumab单药针对复发/难治性经典型霍奇金淋巴瘤适应症的总缓解率(ORR)为85.7%,其中完全缓解(CR)为61.4%。

临床研发与上市计划

公司正与新基开展一项广泛的开发计划,包括进行针对如非小细胞肺癌、食管癌及肝细胞癌等亚洲高发癌症的全球关键性试验,旨在支持全球及中国的监管申报。在全球范围,公司已启动临床3期试验以评估tislelizumab对比多西他赛作为治疗非小细胞肺癌的潜在二线或三线治疗方案;对比索拉菲尼治疗肝细胞癌的潜在一线治疗方案;及对比选择化疗治疗食管鳞状细胞癌的潜在二线治疗方案。

公司近期亦启动了治疗先前接受过晚期肝细胞癌治疗的全球2期临床试验,以及复发/难治性成熟T细胞及NK细胞淋巴瘤的全球2期临床试验。预计将于2018年及2019年与新基共同开展其他关键性试验,如胃癌的关键性试验。

于中国,公司正在进行治疗复发/难治性经典型霍奇金淋巴瘤及PD-L1阳性尿路上皮癌的关键性2期试验,且正在为一项结合化疗针对非鳞状非小细胞肺癌的3期临床筛选受试者。目前公司已收到复发/难治性经典型霍奇金淋巴瘤的2期关键性试验初步结果。公司预计在2018年下半年将据根据2期试验的结果就复发/难治性经典型霍奇金淋巴瘤适应症在中国申请上市,并计划于批准后不久开始商业化。

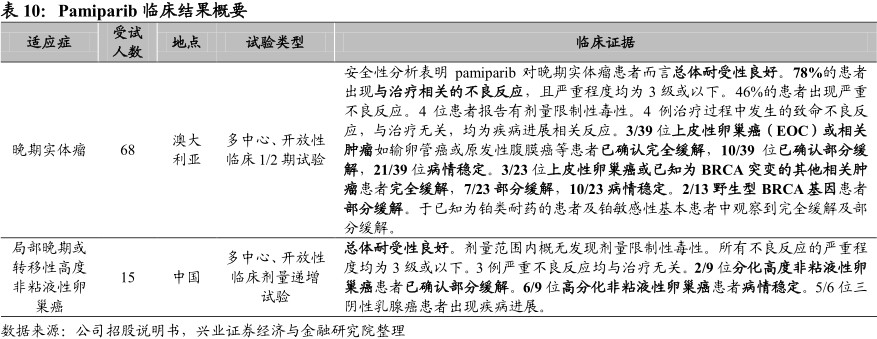

3、Pamiparib(BGB-290):治疗多种实体瘤的PARP抑制剂

pamiparib是在研的PARP1及PARP2小分子抑制剂,目正作为潜在单药疗法及联合用药治疗多种实体瘤进行临床评估。由于pamiparib的潜在大脑渗透性、高选择性、强烈的DNA捕捉活性及良好的口服生物利用度,pamiparib可能具备优于其他PARP抑制剂的潜力。此外,Pamiparib在临床试验模型中还表现出PARP-DNA复合物捕捉等药理特性。

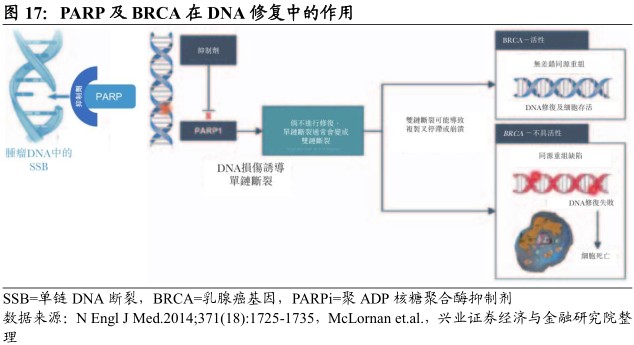

作用机制

PARP家族成员PARP1及PARP2为关键的碱基切除修复蛋白,在应答DNA损伤的细胞存活中发挥重要作用,可通过快速结合受损DNA并调节DNA修复过程中的各种蛋白质而发挥DNA损伤传感器的作用。另一方面,乳腺癌易感基因BRCA1/2突变的癌细胞是同源重组的主要参与者,对PARP抑制高度敏感,被称为“合成致死”现象,为PARP抑制剂作为BRCA突变癌症的单一疗法提供理论依据。

第三方临床研究结果表明,卵巢癌中对铂类化疗的敏感性同样赋予对PARP抑制剂的敏感性。PARP抑制剂被假设为可增强包括铂化合物、替莫唑胺及电离辐射等DNA烷化剂的细胞毒性,可与该等药物联合用于治疗各种癌症。

临床研究显示癌症的突变负荷提高使PARP抑制剂与检查点抑制剂的反应改善产生关联,阻断DNA修复而导致的肿瘤细胞突变增加。同时,临床数据还表明对PARP抑制剂敏感的BRCA突变肿瘤可能是免疫原性,并对PD-1/PD-L1抗体有应答。因此,PARP抑制剂亦被认为是检查点抑制剂良好的潜在联合伙伴。

市场机遇及竞争

PARP抑制剂的市场机遇巨大,并于各种肿瘤组织学、治疗环境及患者细分群体中不断扩大。PARP抑制剂已在多种肿瘤治疗中表现出良好的疗效,包括卵巢癌、乳腺癌、前列腺癌及胃癌。美国FDA已批准一系列PARP抑制剂,包括阿斯利康的LYNPARZA(奥拉帕尼),Clovis Oncology的RUBRACA(rucaparib)及Tesaro的ZEJULA(niraparib),2017年PARP抑制剂的全球销售额超过4.61亿美元。

中国目前暂无获批药品,阿斯利康已于中国提交奥拉帕尼的新药上市申请,此外,再鼎医药于中国获得niraparib的开发及商业化权利,恒瑞及豪森的fluzoparib也在研发过程中。

临床试验进展与数据分析

截至2018年7月5日,已有超过350位患者入组pamiparib的临床试验,包括联合实验。患者按每次20mg、40mg或60mg每日两次的剂量用药,安全性分析表明pamiparib总体而言耐受性良好。

临床研发计划

在全球范围,除正在进行的pamiparib与tislelizumab联合用药2期试验外,公司还在进行另外两项全球联合实验,pamiparib联合放疗及/或替莫唑胺治疗胶质母细胞瘤的1b/2期试验,及pamiparib联合替莫唑胺治疗如卵巢癌、三阴性乳腺癌、小细胞肺癌、前列腺癌及晚期胃癌的1b/2期试验。此外,针对铂敏感胃癌患者的全球3期维持试验正在进行。

于中国,pamiparib正在对曾于晚期或转移性情况下接受先前治疗的gBRCA阳性卵巢癌患者进行2期关键性试验,以及对铂敏感性复发性卵巢癌作维持疗法的临床3期试验。

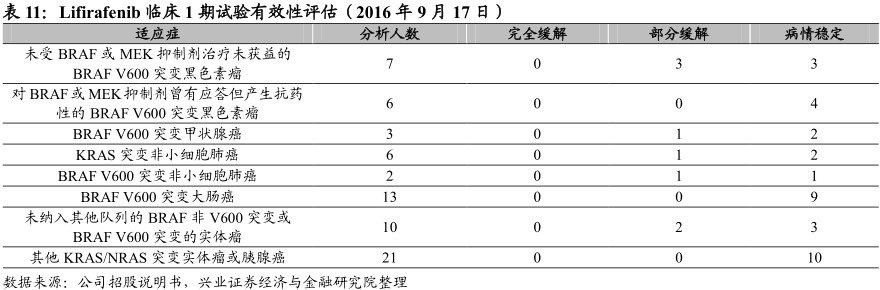

4、Lifirafenib(BGB-283):治疗丝裂原活化蛋白激酶通路畸变癌症的的PAF二聚体抑制剂

Lifirafenib是具有RAF单体及二聚体抑制活性的在研新型小分子抑制剂。

作用机制

lifirafenib在临床前模型及由BRAFV600E突变、非BRAFV600E突变或KRAS/NRAS突变的肿瘤患者中显示出抗肿瘤活性。公司正在开发lifirafenib用于治疗丝裂原活化蛋白激酶(MAPK)通路畸变的癌症,包括第一代BRAF抑制剂无效时的BRAF基因突变及KRAS/NRAS基因突变。丝裂原活化蛋白激酶通路由细胞中的蛋白质组成,将信号从细胞表面的受体传输至细胞核中的DNA。该通路在调节细胞增殖及存活中发挥重要作用。因此,将lifirafenib作为单药疗法或与其他药物联合使用可能有治疗黑色素瘤、非小细胞肺癌及子宫内膜癌等各种恶性肿瘤的潜力。

市场机遇及竞争

罗氏的ZELBORAF(vemurafenib)及诺华的TAFINLAR(dabrafenib)是目前获批用于治疗晚期BRAFV600E/K突变型黑色素瘤的两种BRAF抑制剂。此外,治疗BRAFV600E/K突变阳性转移性黑色素瘤的dabrafenib与GSK的MEK抑制剂MEKINIST(trametinib)联合用药,及vemurafenib与另一种MEK抑制剂COTELLIC(cobimeditinib)联合用药也获得批准。

针对BRAFV600E/K突变癌症,如黑色素瘤、非小细胞肺癌、多毛细胞白血病及甲状腺癌的若干其他BRAF抑制剂正处于临床开发阶段,包括目前于临床3期的Array Biopharma的encorafenib,于临床1期的Takeda的MLN-2480(BIIB-024)及TAK-580、Daiichi Sankyo的PLX-8394、罗氏的RG-6185、Genentech的HM95573及诺华的LXH254。

临床试验进展与数据分析

目前批准的第一代BRAF抑制剂vemurafenib及dabrafenib仅对BRAF单体产生活性。而lifirafenib可同时抑制RAF单体及二聚体,故其有望成为同类首个RAF二聚体抑制剂。Lifirafenib正于澳大利亚及新西兰开展一项多中心、开放性的临床1期试验,以评估剂量递增及剂量扩展,和针对BRAF或KRAS/NRAS突变实体瘤或胰腺癌的安全性及有效性。

于临床前研究及该试验的剂量递增部分,lifirafenib在BRAF及KRAS突变肿瘤中均显示出良好的抗肿瘤活性。96位患者的安全分析表明,lifirafenib的耐受性良好,大多数药物相关不良反应的严重程度为1级或2级。在该试验1a期,已确认客观缓解包括BRAFV600E突变黑色素瘤患者完全缓解、1位BRAFV600E突变甲状腺癌患者及1位KRAS突变子宫内膜癌患者部分缓解。

5、其他在研:全方位布局创新型抗癌药战线

BGB-A333对是针对PD-L1化的在研人源化IgG1变体单克隆抗体。公司拟开发BGB-A333作为单一疗法或与如tislelizumab等其他癌症药物联合用药,用于治疗各种癌症及其他潜在适应症。BGB-A333目前正在澳大利亚进行1期临床试验,评估于晚期实体瘤患者中单独使用BGB-A333及与tislelizumab联合用药的安全性及抗肿瘤作用。

BGB-A425是针对T细胞免疫球蛋白及黏蛋白分子-3(TIM-3)的在研人源化IgG1。变体单克隆抗体。公司目前已收到了美国的试验性新药批件,计划开发BGB-A425作为单一疗法或与其他癌症疗法联合治疗各种癌症。

Sitravatinib是在研广谱选择性激酶抑制剂。可有效抑制受体酪氨酸激酶,包括RET、TAM家族受体(TYRO3、Axl、MER),及断裂家族受体(VEGFR2、KIT)。2018年1月,公司与Mirati就Mirati的该产品于亚洲(不包括日本及若干其他国家)、澳大利亚及新西兰的开发、生产及商业化订立独家授权许可协议。

目前,Mirati正于剂量扩展部分对sitravatinib作为单药疗法治疗针对有特定基因突变的非小细胞肺癌及其他肿瘤患者进行评估。Sitravatinib在一项正在进行的临床2期试验中获得了令人鼓舞的中期资料,该2期试验旨在评估sitravatinib与nivolumab联合用药对先前经过免疫检查点抑制剂治疗后出现疾病进展的非鳞状非小细胞肺癌的作用。公司计划于中国及其他经许可地区研究sitravatinib与tislelizumab联合用药。

Avadomide(CC-122)是由新基临床开发的新一代Cereblon调节剂。Avadomide目前正处于多个1期及1/2期临床试验,作为单一药剂或联合用药针对于中国境外的血液肿瘤及实体瘤适应症。Avadomide(CC-122)与之前的化合物,如沙利度胺、来那度胺及泊马度胺有差异性,可基于对Cereblon介导蛋白质体内平衡进行开发。

代理产品:强强联手,与新基共谋中国抗癌药市场版图

百济神州独家代理新基在中国上市的抗癌药组合。于2017年7月5日,公司与新基全资子公司CelgeneLogistics订立许可及供应协议,期限为10年,并于2017年8月31日生效。据此,公司获独家授权分销及推广新基的已获批癌症治疗药物ABRAXANE、REVLIMID及VIDAZA,以及其在中国(香港、澳门及台湾除外)临床开发中的试验药物avadomide(CC-122)。此外,倘若新基决定在该期限的前五年内通过持牌境内的第三方企业将新的肿瘤产品商业化,公司有权优先进行谈判获得商业化权利。

1、ABRAXANE:差异化竞争转移性乳腺癌市场

白蛋白结合型紫杉醇:广谱化疗抗癌药物。ABRAXANE,即白蛋白结合型紫杉醇,为利用新基专有nab技术平台开发的无溶剂化疗产品。在全球范围内,ABRAXANE获批用于乳腺癌、非小细胞肺癌、胰腺癌及胃癌,不同国家存在获批适应症差异。在中国,ABRAXANE获批用于治疗转移性疾病联合化疗失败后或于辅助化疗六个月内复发的转移性乳腺癌。

市场机遇及竞争

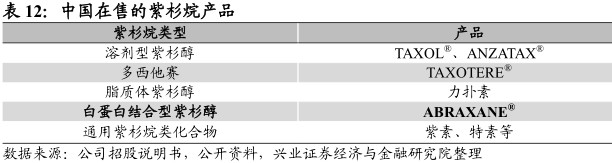

乳腺癌为中国女性中最常见的肿瘤类型。据测算,2015年中国约268600名妇女患有乳腺癌,并有69500因此而死亡。紫杉烷为治疗三阴性乳腺癌、Her2+或侵袭性雌激素受体阳性及/或孕激素受体阳性乳腺癌的支柱疗法。

对比当下市场中的紫杉烷产品,白蛋白结合型紫杉醇为目前唯一获批的无需地塞米松的预先用药以预防过敏反应的紫杉烷,若干临床3期试验证明其疗效及安全性可对比转移性乳腺癌及新辅助药物中的溶剂型紫杉烷。此外,在胰腺癌治疗领域中,白蛋白结合型紫杉醇优于其他紫杉烷产品,已成为全球转移性胰腺癌一线治疗标准的支柱疗法。

2017年,ABRAXANE于中国紫杉烷市场估计持有5.4%的价值份额。2018年2月,石药集团的白蛋白结合型紫杉醇获国家药品监督管理局批准;恒瑞的白蛋白结合型紫杉醇也正处于国家药品监督管理局审核中。

商业化策略

在2018年,公司希望在中国市场通过产品差异化定位来与仿制药竞争。公司计划扩大销售队伍及医院覆盖范围,并通过扩大重大疾病保险谈判及省级医保目录覆盖以提高患者准入。截止2018年7月18日,ABRAXANE获列入福建、湖北、宁夏及江苏的省级医保目录,以及浙江及山东的重大疾病保险计划。ABRAXANE近期亦获列入湖南的省级医保目录,即将于2018年9月1日起生效。

2、REVLIMID瑞复美:医保谈判进入,以价换量扩市场

来那度胺:治疗多发性骨髓瘤的口服免疫调节剂。REVLIMID瑞复美,即来那度胺,先后于2013年及2018年获批与地塞米松联合用药治疗先前曾接受至少一次治疗的多发性骨髓瘤(MM)成人患者,及与地塞米松联合用药治疗不符合移植资格的之前未曾接受治疗的多发性骨髓瘤成人患者。

市场机遇及竞争

多发性骨髓瘤是血液系统中最常见的恶性肿瘤之一,频发于老年人,男性患病率稍高于女性。根据Luetal.2014、IMS分析及当地市场调查,2017年中国发病率约为每十万人中1至2例,约有18000例新增病例。随着人口老龄化及诊断技术的不断提升,中国的多发性骨髓瘤发病率呈稳步上升趋势。

尽管多发性骨髓瘤不可治愈,但可通过治疗延长患者的生命周期并提高生活质量。目前中国的主流用药为万珂与瑞复美。西安杨森强生的蛋白酶体抑制剂VELCADE万珂目前于中国一线多发性骨髓瘤治疗市场中占据主导地位,并与REVLIMID瑞复美共享二线市场。就治疗复发/难治性及新诊断的多发性骨髓瘤及维持治疗,中国治疗指南推荐来那度胺作为标准疗法。其他竞品方面,双鹭药业的来那度胺仿制药已于2018年2月获批,日本武田开发的全新口服蛋白酶体抑制剂伊沙佐米已于2018年4月在中国获批。

商业化策略

预计2017年,中国前30家医院的二线多发性骨髓瘤中REVLIMID瑞复美的份额将由36%上升至47%。2017年6月,REVLIMID瑞复美通过与人力资源和社会保障局的价格谈判成功被纳入国家医保目录,已经开启以价换量的快速增长通道。

3、VIDAZA维达莎:一线推荐治疗方案,中国市场前景乐观

VIDAZA维达莎,嘧啶核苷类似物阿扎胞苷。可逆转DNA甲基化作用并促进后续基因重新表达。于2017年4月在中国获批用于治疗中危-2及高危骨髓增生异常综合症(MDS)、慢性粒单核细胞白血病及急性髓性白血病(CMML)及伴有20%至30%骨髓原始细胞的急性髓性白血病(AML);并于2018年1月在中国启动商业化。

市场机遇及竞争

在中国,中危-2及高危骨髓增生异常综合症的传统护理疗法采用低甲基化剂(HMAs)。西安杨森销售的地西他滨DACOGEN达珂为中国首个获批的低甲基化剂。于过去几年,至少有六种地西他滨仿制药上市。2017年,地西他滨被列入国家医保目录。尽管如此,仍有超过50%的高危骨髓增生异常综合症患者接受传统护理疗法,尚未满足的需求量仍很大。

VIDAZA维达莎为目前唯一获批用于延长骨髓增生异常综合症患者生存期的低甲基化剂。除逆转DNA超甲基化的作用外,VIDAZA维达莎还可通过与RNA合并抑制蛋白质合成。根据中国骨髓增生异常综合症治疗指南,VIDAZA维达莎®为中危-2及高危骨髓增生异常综合症的推荐一线治疗方案。

竞争优势:产品间协同联用广泛,全球化合作持续丰富产品线

公司在研产品间具备广泛联合用药潜质,具备协同优势。肿瘤免疫制剂与靶向疗法结合有望产生一加一大于二的协同作用,形成更持久的抗肿瘤反应,并提高肿瘤患者生存率,联合用药已成为未来单抗用药发展的方向。目前公司正在开发的肿瘤免疫制剂PD-1单抗tislelizumab以及三种靶向疗法,包括zanubrutinib、pamiparib以及lifirafenib有望在组合治疗中大展头角,tislelizumab+zanubrutinib、tislelizumab+pamiparib、tislelizumab+lifirafenib的三种组合在小鼠癌症治疗模型及其他类似模型中均表现一定的抑制协同作用。目前来看,tislelizumab+zanubrutinib的PD-1+BTK联合组合可能变成全球第一或者第二个上市的PD-1+BTK联合组合,公司在研联合用药组合丰富,有望打造出优质协同效应。

定位全产业链发展,与新基合作收获国内市场运营团队。2017年7月,百济神州与新基公司达成战略合作伙伴关系,向新基转让了在研PD-1单抗产品tislelizumab在美国、欧洲、日本和亚洲以外的其他地区的实体瘤开发和商业化的独家权益,保留在亚洲(除日本外)开发和商业化tislelizumab用于治疗实体瘤的权益,以及用于治疗恶性血液肿瘤和进行内部组合疗法的全球范围权益。此外,百济神州获得了新基公司在华获批药物——注射用白蛋白紫杉醇、来那度胺、和阿扎胞苷的独家授权,并接管新基在华商业运营团队。这使得百济神州从2017年9月开始获得产品销售收入,并为未来百济神州自主研发的候选药物和未来计划引进药物的上市销售推广奠定基础。

从license out到到license in,产品线有望进一步丰富。2018年初,百济神州从美国MiratiTherapeutics公司引进在研酪氨酸激酶抑制剂Sitravatinib在亚洲(日本除外)、澳大利亚和新西兰的开发、生产和商业化的独家授权协议,用以加强PD-1抗体tislelizumab的联合用药组合研究,首付款仅1000万美元,Mirati有资格获得高达1.23亿美元的潜在里程碑付款,以及在特许地区销售分红。这也标志着百济神州已经开始实现从license out到license in的转变,未来公司有望继续引进的优质项目以丰富自身产品组合管线。

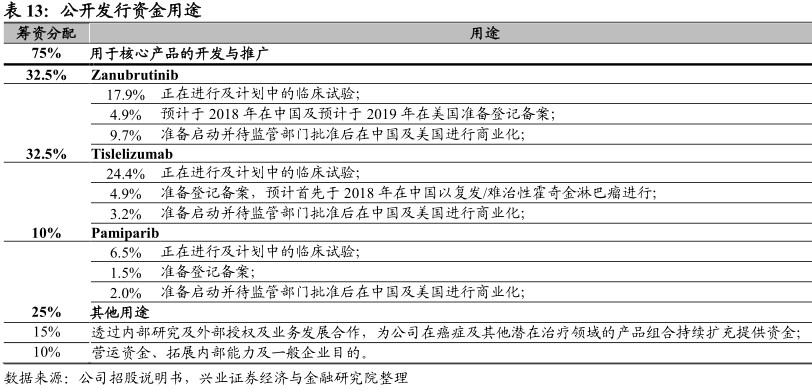

资金用途

公司预计本次将筹得所得款项净额6476.5百万港元,主要用于核心产品的临床试验、登记备案及商业化。

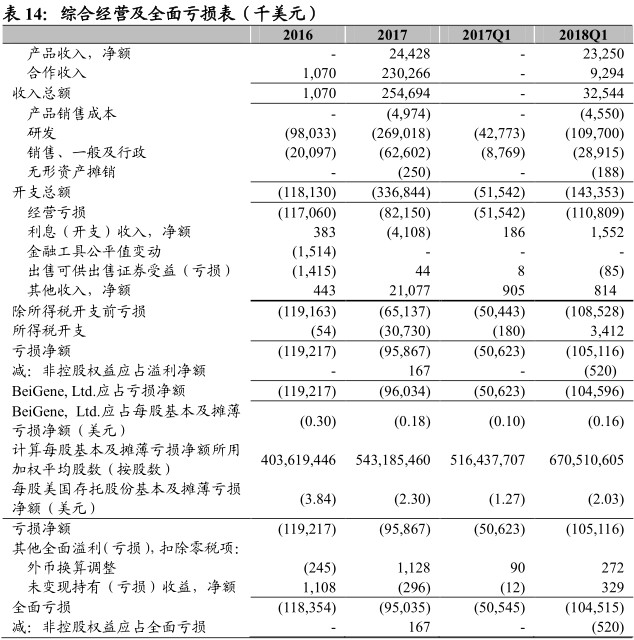

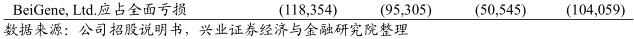

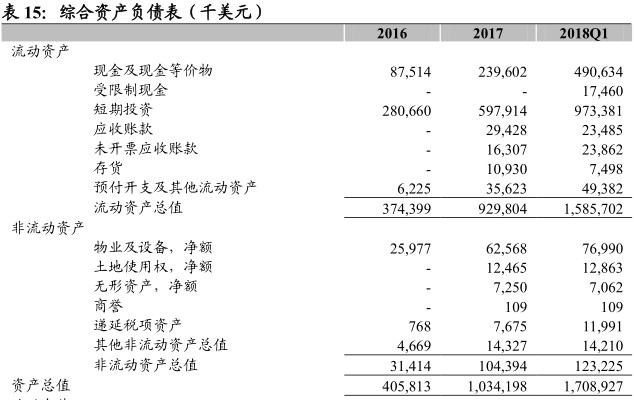

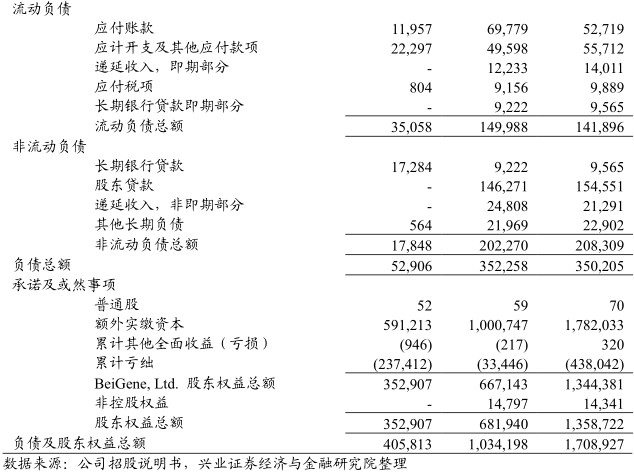

财务分析

风险提示

与候选药物的临床开发有关的风险:可能无法成功完成临床开发、获得监管批准并商业化候选药物,或该等事项面临重大延迟;

与广泛的政府监管相关的风险:可能最终无法获得候选药物的监管批准;药物联合使用的任何医疗产品可能出现安全性、疗效或其他问题;候选药物可能无法获得报销;

与药物及候选药物商业化有关的风险:公司缺乏营销及商业化经验,可能无法商业化候选药物;可能无法获得市场认可度;市场竞争风险;

财务风险及额外资本的需求:亏损风险;汇率波动风险;

与公司知识产权有关的风险:可能无法获得专利期限延长及数据保护;

第三方依赖风险:在临床研究、生产、分销上对第三方的依赖风险;可能无法实现与新基及德国默克集团等建立的联盟或特许协议的利益;

与公司的行业、业务及运营有关的风险;

与在中国开展业务有关的风险:监管法规的变动、中国政府政治及经济政策的变动、法律法规的不确定性等可能造成的不利影响;

与发行及发行有关的风险。(编辑:王梦艳)

附:兴业证券早前生物科技新股系列报告