近年来,香港的房价和租金持续上涨,但最受益的不是地产股或收租股,而是为数不多的几个房地产投资信托基金(简称REIT)。

比如置富产业信托(00778),作为一只在新加坡及香港同时上市的REIT,上市八年以来,股价每年维持上涨,至今涨幅高达10倍,不仅远甩股市大盘好几条街,甚至跑赢直接投资深圳或香港房地产的收益。此外,领展房产基金(00823)、泓富产业信托(00808)、阳光房地产基金(00435)、越秀房地产信托基金(00405)也表现不俗。

(行情来源:富途证券)

据了解,REIT的长期回报率高主要源于以下几个方面的原因:首先有稳定的租金收入,按照规定,香港的REIT不产生租金收益的不动产不能超过资产10%;其次,REIT可以享受一定的税收优惠,因此相比其他资产类别其投资回报也会相应提升。

更为重要的是,香港法例规定,在香港上市的REIT每年必须将不低于90%的净利润以红利形式分配给信托单位持有人,这使得REIT具有高比例且稳定派息的吸引力。

持续稳增长高派息

近日,置富产业信托公布最新业绩,再次向投资者交出一份增长稳定及高派息的半年答卷。

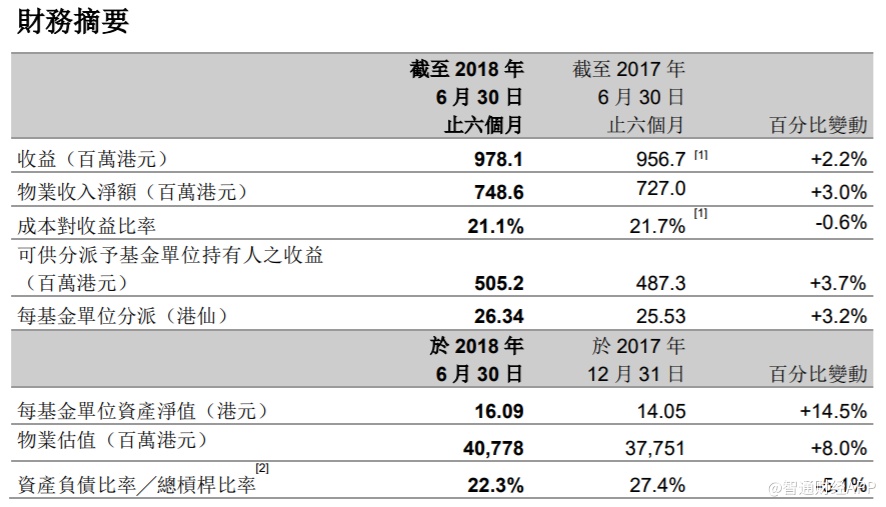

今年上半年,公司总收益及物业收益分别同比增长2.2%及3%,至9.78亿港元及7.49亿港元。公告称,增长主要来自稳健的续租租金调升率。如果剔除出售和富荟的影响,16个物业的总收益及物业收入净额则分别同比增长4.2%及4.6%。

智通财经APP了解到,今年2月份,置富产业信托完成出售和富荟,共获得9.21亿港元的出售收益。和富荟是该公司于2012年2月收购的物业,这次出售价为20亿港元,相当于5年前原购入价逾3倍,并较其估值高出88.5%。

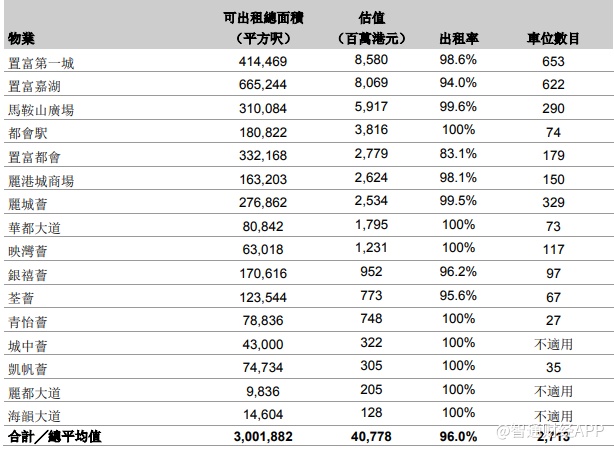

于2018年6月30日,置富产业信托的出租率为96%,较去年年底下滑2.1个百分点,其中下滑最多的是位于红磡的置富都会,出租率由去年底的98.4%下降至83.1%。

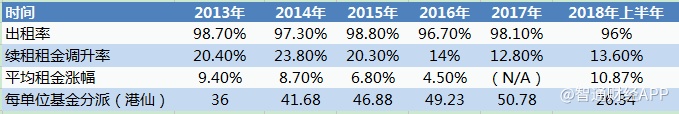

续租率受置富嘉湖的租户调配影响也略微回落至60.7%,但续租租金调升率提高至13.6%,平均租金同比增长10.87%至每平方呎45.9港元。也就是说,今年上半年,租金上涨是推动置富产业信托收入增长的主要动力。

该公司上半年物业运营开支总额(不包括管理人表现费用)同比减少0.5%至2.06亿港元,主要由于在节能措施的持续推行下,即使电费自2018年起上调,期内电费开支下降。期内公司的成本对收益比率进一步改善至21.1%,为2010年以来最低,反映置富产业信托有较强的成本控制能力。

派息方面,可供分派收益达5.05亿港元,同比增长3.7%。期内每基金单位分派26.34港仙,同比增长3.2%。按2018年6月29日每基金单位收市价9.22港元计算,年度化分派收益率达到5.8%。

租金收入增长有放缓趋势

目前,置富产业信托持有16项位于香港的零售物业,包括累计面积约300万平方呎的零售楼面及2713个车位,如置富第一城、置富嘉湖、马鞍山广场、丽港城商场、丽城荟等都是置富产业信托旗下的物业。

这些零售物业的租户来自不同行业,包括超市、餐饮食肆、银行、房地产代理及及教育机构等,提供日常所需的商品及服务,能在经济环境转差的情况受到相对较小的影响,兼具防御性和抗通胀性。

作为完全押注香港本地物业的REIT,香港良好的经济前景,特别是零售行业较高的景气度依然是置富产业信托维持稳定增长的基础。智通财经APP注意到,2014-2016年,香港零售业遭遇寒冬,置富产业信托旗下物业的出租率虽然依然保持在较高水平,但续租租金调升率和平均租金涨幅放缓。

(数据来源:置富产业信托历年财报)

据了解,目前置富产业信托旗下规模最大的资产——置富嘉湖正进行一项大型的资产增值措施,以转型为区域性购物广场。首阶工程已于6月在西座展开,预计西座的翻新工程预计将分阶段于2019年底前竣工。鉴于目前整体出租率基本保持稳定,置富嘉湖增值工作完成后,如果没有其他重大的资本支出,那么置富产业信托未来的增长仍大多由租金上涨所带动。

尽管香港零售业逐渐从过去三年多的寒冬中走出,但在电商冲击及内需增长动力不足的背景下,香港本已高昂的租金还有多少上涨的空间?除了置富产业信托出售和富荟之外,领展房产基金也在去年以约230亿港元出售17个商场,创下历来最大额商铺买卖纪录,这两家公司在负债压力不大的情况出售可以带来稳定租金收入的物业资产,背后是否有着更深层的意味?如果要扩张,下一个投资的物业标的是否依然会在香港?

有观点指出,香港零售市场过去10年的黄金时代一去不复返,这是一个不可否认的事实。现在要在香港市场找到高于2.85%回报率的物业也绝非易事,那么对于在内地早已有布局的领展来说,跨过边境寻找机会或许是个不错的选择,但对于置富产业信托,在出售和富荟以及对置富嘉湖进行资产增值措施之后,其未来的增长与香港商铺租金的相关性变得愈加紧密了。

与其他Reits一样,置富产业信托主要的下行风险在于利率风险。今年上半年美联储两次加息,息率合共上涨0.5%,预计年内将再加息两次,置富产业信托称,已备有相关对冲措施,以减轻因利率波动带来的潜在财务冲击。于6月30日,该公司以利率掉期及上限对冲约54%未偿还债务的利率成本。

目前置富产业信托可动用流动资金为17.97亿港元,包括已承诺而未提取的融资7亿港元,及现金及存款10.97亿港元。资产负债比率为22.3%,低于房地产投资信托基金的负债比率上限45%。