本文来源于“翩翩看天下”微信公众账号,作者为天风海外分析师何翩翩团队。

提要:

业绩超预期,7年来最佳盈利季

AMD 18Q2实现7年来最佳盈利季度,non-GAAP EPS 0.14美元,营收17.6亿美元同比大涨53%,均超过华尔街预期的EPS 0.13美元和营收17.2亿美元。计算与图形业务同比大涨64%至10.9亿美元好于市场预期的10.6亿,但受Q2区块链相关贡献进一步减弱带来该业务环比跌3%。挖矿业务本季营收占比从上季的10%降低为6%,公司进一步看淡下半年需求。EESC业务同比涨37%至6.7亿美元,好于预期的6.61亿,EPYC逐步进入放量阶段,公司维持到年底会实现中单位数份额的预测。Q2毛利率提升至37%,Q3指引营收17亿美元,同比增长7%,略低于市场预期的17.6亿,毛利率提升至约38%;全年指引营收增速保持25%,我们认为公司指引基于17Q3的高基数较为保守,且区块链影响作为一次性业务逐渐消弭也会进一步减少业绩不确定性,我们看好EPYC会在下半年至Q4迎来关键放量。

服务器市场AMD与Intel“荣辱互见”

服务器市场AMD与Intel“荣辱互见”,EPYC服务器随着Cisco、HPE适配以及超级云计算客户的需求能见度提高,Q2出货量和营收均环比提高超50%,目前与AMD合作的5个云计算巨头成主要推动力。我们认为AMD将继续通过单插槽服务器高核心数和低功耗打造性价比优势,下半年加速市场渗透蚕食Intel份额,进入明年则等待7nm的第二代EPYC面市,面对已将10nm Cannon Lake量产时点延后至明年的Intel,AMD将终于实现制程反超,加速量价齐升。“从零到一”抢占20亿美元以上的市场份额。

反观Intel Q2 数据中心业务收入55.5亿美元,虽然在整体行业高景气度下同比增长27%,但仍低于市场预期的56.3亿美元。业绩发布会上Intel更为明确消费级10nm产品会到19年下半年节日旺季才推向市场,让市场情绪愈加悲观的同时也给了AMD足够的时间窗口。

Ryzen继续攻城略地,进一步打开笔记本市场

Ryzen在PC市场继续攻城略地,AMD目前已有44款Ryzen系列消费产品,预计年内达到60款。Ryzen系列目前占据AMD CPU收入约60%,随着OEM逐步发布Ryzen适配笔记本,面向笔记本市场的Ryzen Mobile在Q2实现出货量环比翻倍,并为下半年的返校季和假日旺季做好准备。而在商务本市场,三大OEM戴尔、惠普、联想首次均推出Ryzen适配商务本和商务机,也有机会进一步打开2B市场。整体来说,我们看好AMD不断上抢中高端台式机和笔电市场,通过Ryzen占比提升拉动产品组合的量价齐升。而明年进入7nm 3000系产品周期,有望借Intel 10nm良率问题难解之机进一步抢占市场,我们预测AMD整体PC市占率(台式机+笔电)到2020年有望接近20%。

CPU+GPU双剑合璧的唯一,AMD或迎来“十年翻身仗”最佳时机

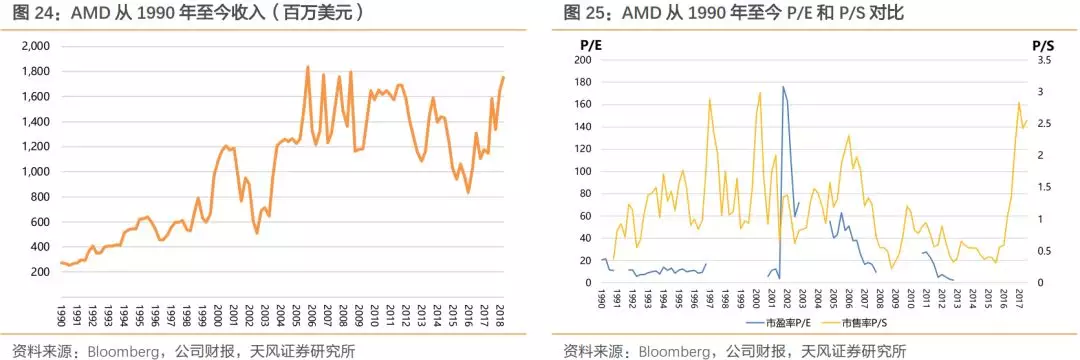

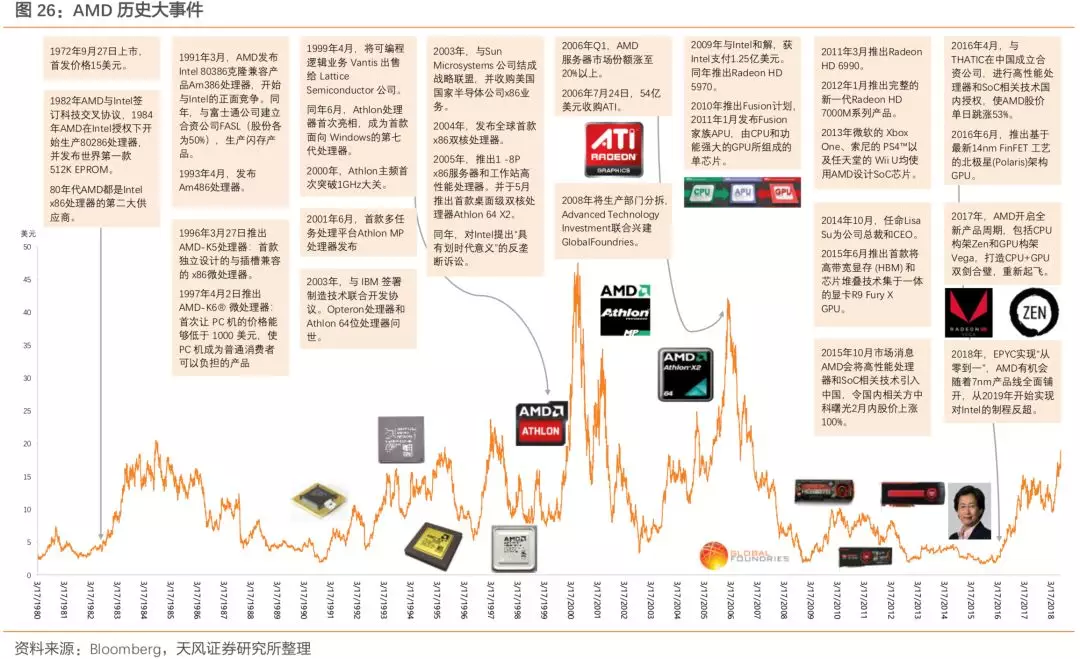

随着AMD在所有产品,包括GPU,CPU(PC+服务器)都会在今年下半年到明年进入7nm制程,而Intel只是在明年底推出10nm,AMD弯道超车的同时,我们有机会看到CPU+GPU的组合销售进一步放大AMD的市场空间。AMD在15年前曾得益于K7/K8的成功和Intel战略失误一度领先半个身位,彼时AMD股价从约5美元暴涨至40美元以上,PS估值也实现翻倍。

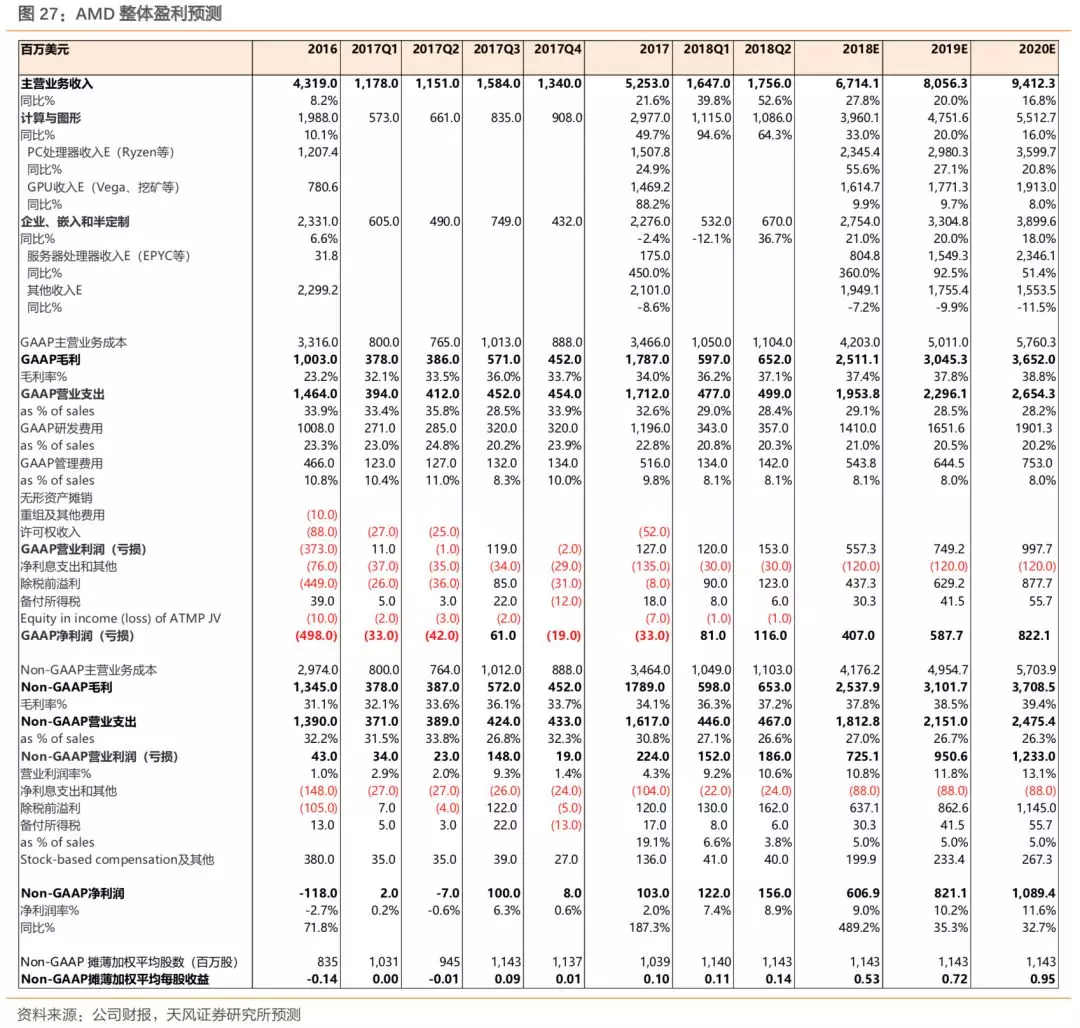

当前AMD PS仅2.8x,对比Intel 3.4x和英伟达14x,而积极利用GPU+CPU异构计算的技术储备入局云计算和AI,将可让公司获得更高的估值弹性。制程的弯道超车更让AMD迎来“十年翻身仗”最佳时机。我们调整盈利预测,18/19年营收从73.5/92.3下调至67.1/80.6亿美元,净利润从5.5/7.8上调至6.1/8.2亿美元,对应2019年3.2x PS,目标价从22上调至23美元。

风险提示:市场需求不及预期,研发能力影响产品升级。

正文:

1. EPYC能否重现“创奇”,静待EPYC 2制程反超

我们从17年开始强调的AMD的服务器处理器EPYC“从零到一”回归市场已然实现。我们认为随着包括HPE、Cisco等OEM的研发适配和产品落地,EPYC会在今年下半年加速市场渗透,进一步蚕食Intel份额。进入明年则等待第二代EPYC面市,采用7nm制程,面对已将10nm制程量产时点延后至明年的Intel,将终于实现制程反超,并随客户对EPYC的熟悉和曝光程度提升加速量价齐升的过程。根据CNBC报道,Intel CEO此前也表示难以防止AMD在服务器市场的份额掠夺,公司能做的仅仅是不让AMD扩张至15-20%市占率。

我们回顾AMD 15年前的辉煌历史,2003年推出的Opteron服务器CPU为AMD在2005-06年一度带来了20%以上的市场份额。彼时辉煌也得益于Intel的Itanium架构CPU由于不兼容传统x86 32位程序被市场边缘化,不过我们也看到AMD市占率从2003年4月Opteron面市到2006年Q2才迎来22%以上的巅峰。对应EPYC从17年中面市,17下半年放量速度略低于我们预期,也是鉴于多年后“从零到一”回归市场的渠道适配适应时间。我们认为AMD继续通过单插槽服务器的高核心数和低功耗打造性价比优势。目前AMD EPYC云计算客户已收获亚马逊AWS、微软Azure、百度云、腾讯云等,OEM厂商包括Cisco、Dell、HPE、联想、曙光等适配也将加速放量。

根据Gartner最新市场数据,今年Q1全球服务器收入同比增长33.4%,出货量也同比增长17.3%,行业景气度高涨。此前Intel业绩公告,2017年数据中心业务平台收入达174亿美元,同比涨10%。另外今年Q1 Intel业绩公布,数据中心业务收入同比涨24%至52亿美元,其中平台收入同比涨24%至48亿美元,主要鉴于云计算服务商需求同比涨45%以及电信服务商需求同比涨33%,服务器市场蛋糕做大的同时也在加剧与AMD的竞争。

我们基于行业高景气度,预计今年行业增速达到15%,未来2年分别为10%和6%,则2018-2020年的数据中心处理器市场空间分别提升至201亿、221亿、235亿美元。我们对AMD不同市场份额下带来的营收贡献做弹性测试。公司在EPYC一周年大会上表示EPYC已经获得1%以上市占率,并维持到年底会实现中单位数份额的预测,我们预计今年内数据中心处理器市场份额能够向4%以上突破,对应收入可达8亿美元以上,未来两年渗透率上看至10%,可以带来超过23亿美元收入。

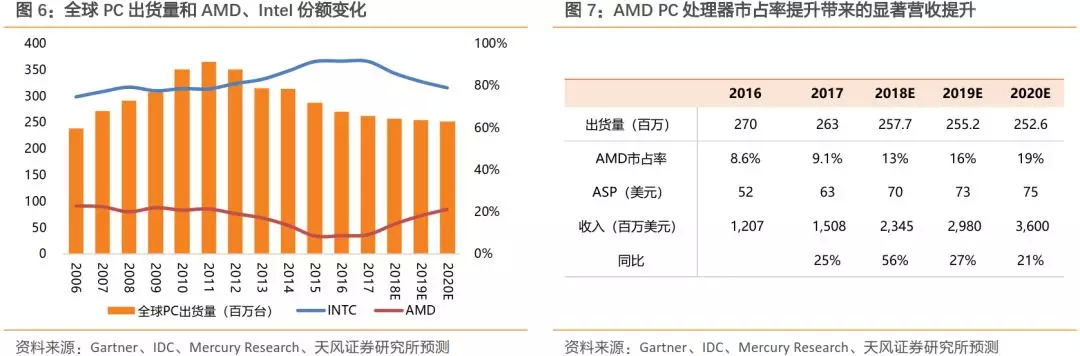

2. Ryzen CPU攻城略地,待笔电接力放量

全球PC出货量经历了2012年以来的颓势之后,根据Gartner统计2017年出货量约为263百万台。结合Gartner市场预测,我们预计未来三年全球出货量会进入更平缓的萎缩期,至2020年约为252万台。对应AMD的市占率,根据Mercury Research数据,AMD的台式机PC处理器市占率已经从2016Q3的9.1%,逐步提升至2017Q4的12%,17全年应在9%左右。据CNET报道,AMD最近则表示年内AMD的市占率在台式机市场有望达到20%,笔记本电脑市场有望达到18%。

我们认为,Ryzen在台式机的闪耀给AMD打下了坚实基础,而随着集合了Ryzen CPU+Vega GPU的APU,以及Zen+为核心的第一代Ryzen CPU升级产品已经面市,我们看好AMD不断上抢中高端台式机和笔电市场,通过Ryzen整体占比提升拉动产品组合的量价齐升。明年进入Zen 2核心的3000系CPU周期,作为采用7nm全新架构的升级产品,有望借Intel 10nm良率问题难解之机进一步抢占市场。

不过AMD在笔记本电脑市场渗透率仍待APU和Ryzen Mobile的市场渗透。第一款Ryzen Mobile处理器于去年10月才面市,且台式机市场可以通过OEM适配或直接零售给用户DIY两条途径渗透,笔记本电脑市场则主要依靠笔记本OEM包括HP、Dell、Acer、Lenovo等进行模组适配和市场测试,虽然AMD在Q1业绩会上表示Q1笔记本处理器出货量有两位数增长,但鉴于低基数,我们认为在下半年的传统返校季和假期促销才会为AMD的笔电业务带来显著营收贡献。

因此,我们预测AMD整体PC市占率(台式机+笔电)到2020年有望接近20%,ASP的提升仍依靠Ryzen的占比不断增加,但鉴于笔电ASP低于台式机ASP,笔电产品组合的扩大会部分拉缓ASP增长。

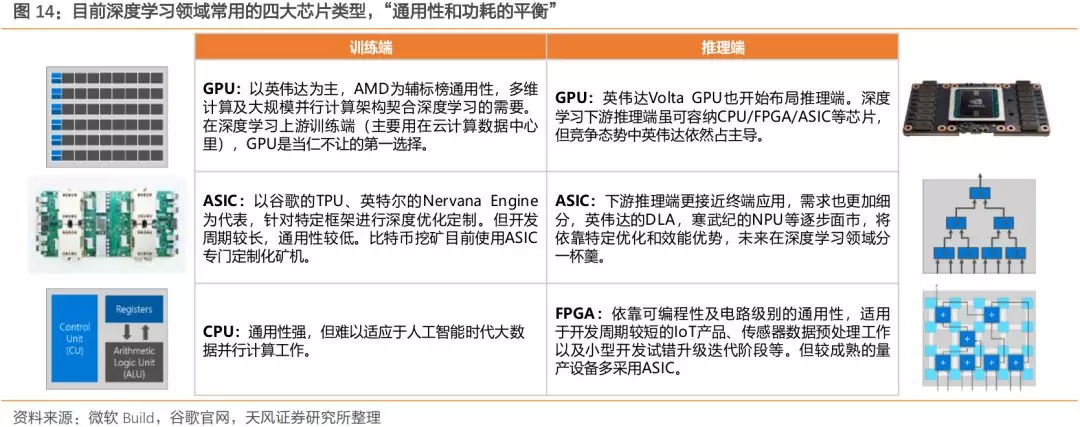

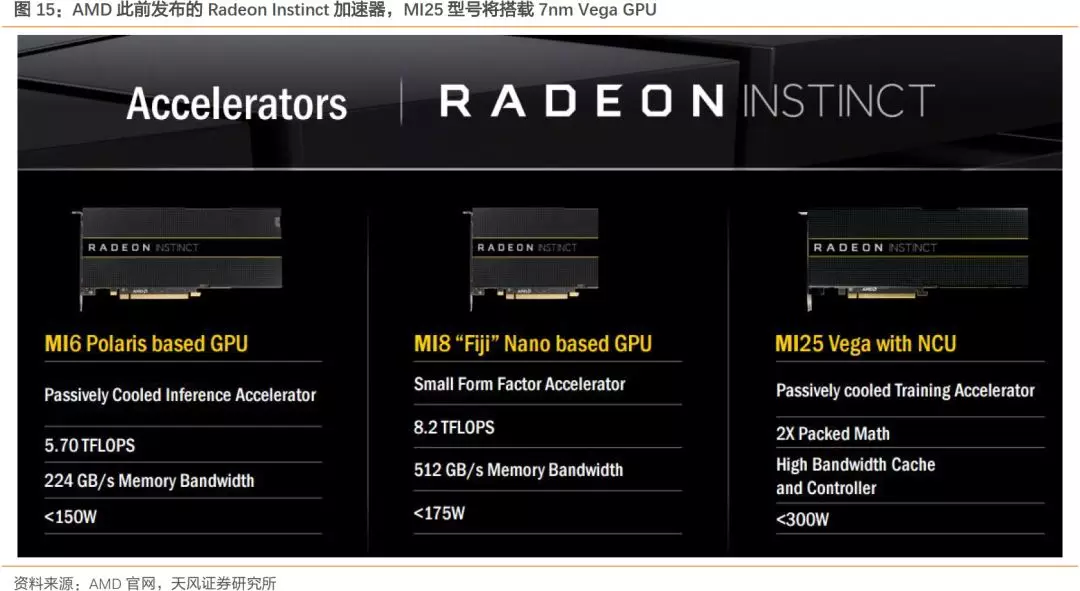

3. 7nm Vega GPU拥抱AI计算蓝海

AMD在台湾Computex大会上展示了面向专业级/数据中心的7nm Radeon Vega GPU原型芯片,包含4个HBM2内存,最高32 GB,性能较上一代提升35%,芯片密度提升1x,能效提升1x。基于该GPU的Radeon Instinct加速器已向初始客户提供样片,预计下半年发货。我们认为AMD的2017年在GPU领域进展略微平淡,面向游戏市场的Vega显卡客户接受度较为一般,云计算与AI布局未赢得明显突破。

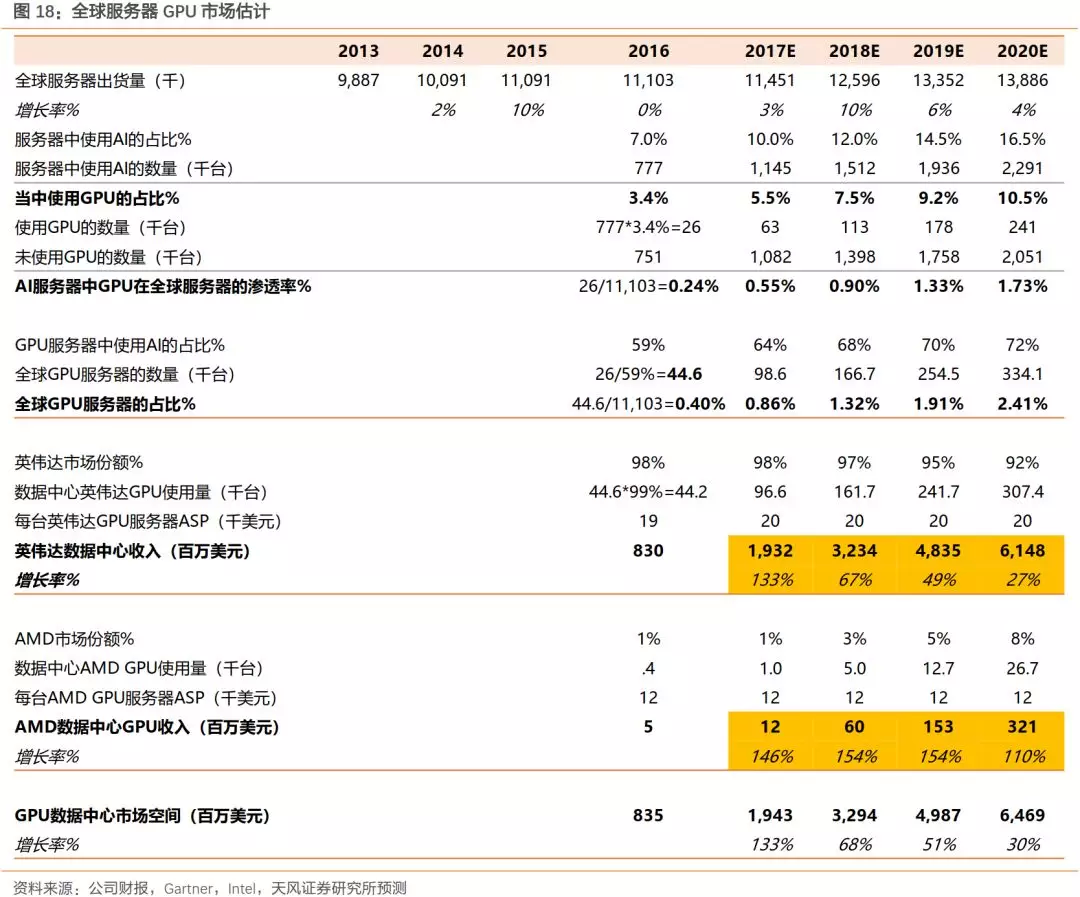

目前AMD在云计算仅进入阿里云和谷歌云的有限图像处理工作上。而随着专为人工智能和深度学习设计的7nm GPU公布,让AMD拥有了拥抱AI计算蓝海的资本,有望在深度学习推理端占据一席,并向上游训练端向英伟达看齐(目前主打产品是12nm Volta GPU)。我们看好AMD未来通过与自家EYPC服务器的协同,真正入局GPU+CPU异构计算的云计算和AI,也让公司有机会享受更高的估值弹性。

此外7nm制程上,AMD将同时使用台积电和GlobalFoundries的产线,AMD Q2业绩会上表示,目前代号Rome的7nm服务器芯片,正交由台积电进行样片生产,并交给选定合作商进行早期验证。台积电方面表示7nm FinFET制程的芯片密度是10nm FinFET制程的1.6倍,对比前一代制程约20%速度提升和40%能耗节约。目前英伟达主要依靠台积电进行16nm Pascal显卡和12nm Volta GPU的生产。我们认为,进入7nm制程将是AMD从2019年开始的新产品关键。在新制程上将生产力量分担给台积电和GF有利于把握市场发布节奏,减小延产风险。GF也表示“AMD的需求大于GF产能”,我们也不排除未来台积电会分担部分7nm CPU产能。

前文提到根据Gartner最新市场数据,今年Q1全球服务器收入同比增长33.4%,出货量也同比增长17.3%,行业景气度高涨。我们也对应调高全年服务器出货量预测,预计18-20年三年全球服务器出货量增速分别为10%,6%和4%,对应GPU数据中心市场空间增长至65亿美元。而AMD随着Vega GPU开始进入AI计算广阔领域,我们也预测对应GPU业务三年增速均能实现100%以上。

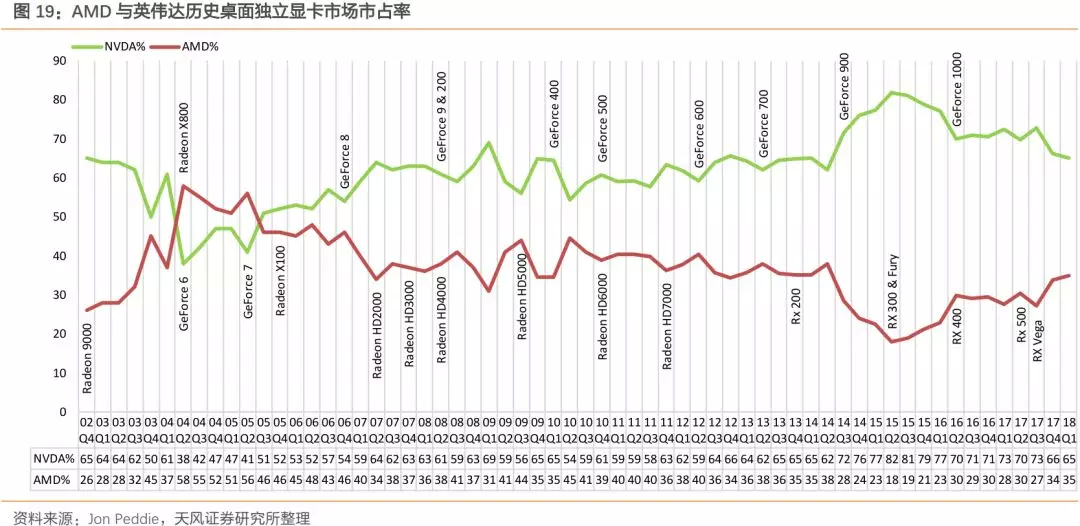

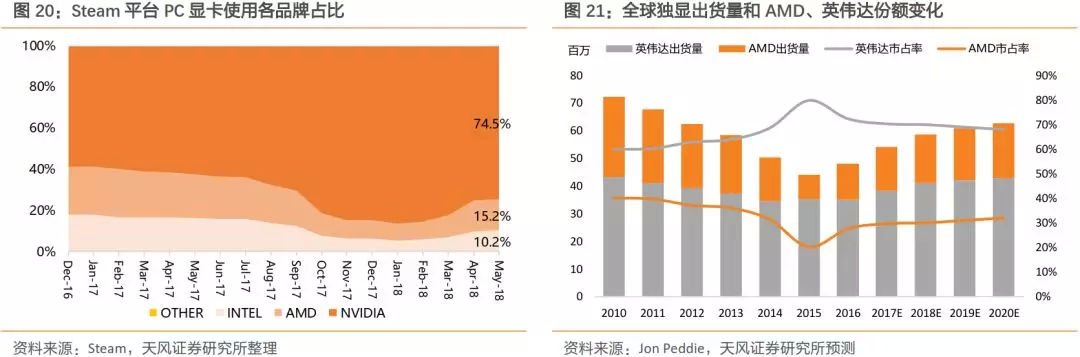

游戏显卡方面,英伟达暂时没有更新显卡产品的计划,而AMD则有机会依靠Vega显卡缩小与英伟达的ASP价差,通过与Ryzen CPU的捆绑销售实现量价齐升。我们预计全球桌面显卡出货量在17、18年受挖矿需求提振后会进入平台期,AMD的市占率则会在30%平缓提升。而挖矿市场进入Q2及下半年会进入动态递减过程而需求减弱,对AMD及英伟达的影响将式微。

4. AMD的“十年翻身仗”弯道超车

随着AMD在所有产品,包括GPU,CPU(PC+服务器)都会在今年下半年到明年进入7nm制程,而Intel只是在明年底推出10nm,AMD弯道超车的同时,我们有机会看到CPU+GPU的组合销售进一步放大AMD的市场空间。

AMD在15年前曾得益于K7/K8的成功和Intel战略失误一度领先半个身位,彼时AMD股价从约5美元暴涨至40美元以上,PS估值也实现翻倍。彼时1999年AMD基于K7架构的Athlon处理器诞生,以高效能和高性价比击败了Intel的“奔腾3”,并抢走了消费领域CPU首次达到1Ghz主频的荣誉。2003年8月,AMD发布K8架构的Athlon 64,以消费级x86-64技术打破了AMD以往技术跟随与模仿者的形象,而Intel却因为联合惠普开发的IA64因为不兼容x86而销量惨淡。2005年AMD推出的Athlon 64 X2登上性能宝座,可以说是AMD历史上最成功的CPU之一。但从2005年开始,Intel制定了Tick-Tock战略,并于2006年7月推出新一代处理器Core 2,高端双核市场由Intel重新主导,那时起CPU性能宝座便未再旁落他人。

当前AMD PS仅2.8x,对比Intel 3.4x和英伟达14x,而积极利用GPU+CPU异构计算的技术储备入局云计算和AI,将可让公司获得更高的估值弹性。制程的弯道超车更让AMD迎来“十年翻身仗”最佳时机,并在估值上靠近Intel。结合公司Q3指引,并基于挖矿影响递减以及高利润产品组合量价齐升,我们调整盈利预测,18/19年营收从73.5/92.3下调至67.1/80.6亿美元,净利润从5.5/7.8上调至6.1/8.2亿美元,对应2019年3.2x PS,目标价从22上调至23美元。

(编辑:文文)