本文来源中泰国际研报,作者为中泰国际研究部副总裁周健锋。原标题为《华能新能源:风电龙头再创高峰》

全国限电问题获得改善,国企风电龙头明显受惠

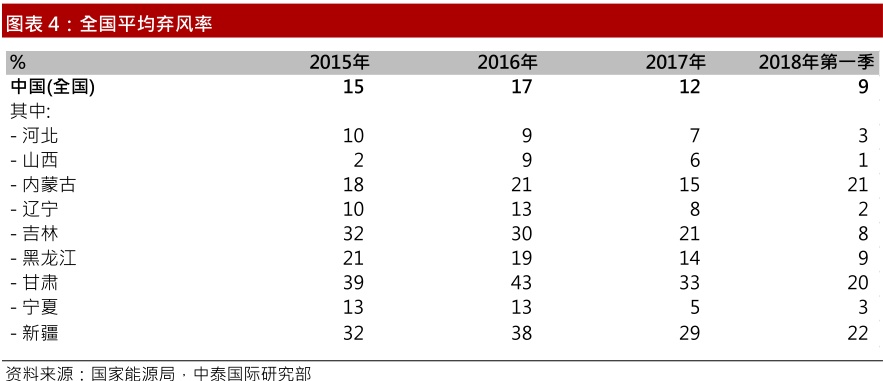

在政府有效协调资源和电网持续建设下,全国限电问题在近年已经获得改善。全国平均弃风率已经由2016年的17%下跌至2017年的12%。作为国企风电龙头,华能新能源可明显受惠。

扩容持续,效率改善

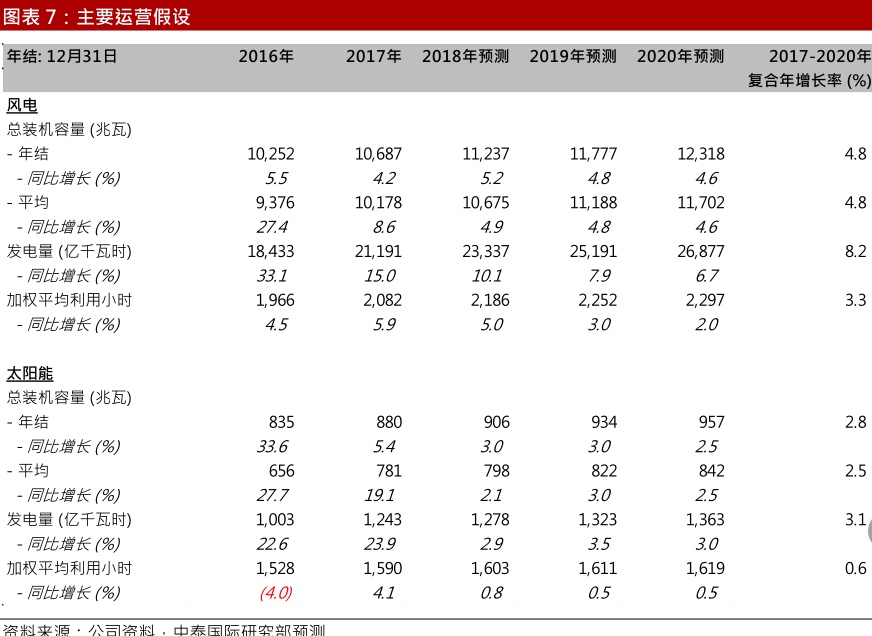

我们预期华能新能源的风电总装机容量和风电利用小时将分别由2017年的10,687兆瓦和2,082小时上升至2020年的12,318兆瓦和2,297小时,复合年增长率达到4.8%和3.3%。

三年股东净利润复合年增长率达到17.9%

在预期经营利润率上升而财务支出减少下,我们预计股东净利润将由2017年的30.12亿人民币上升至2020年的49.30亿人民币,复合年增长率达到17.9%。首次覆盖,给予“买入”评级,目标价3.83港元

按贴现现金流(DCF)分析,我们定下3.83港元目标价,这对应8.9倍2018年市盈率和35.3%上升空间。我们首次覆盖,给予“买入”评级。

风险提示

(一)项目开发延误;(二)应收账款风险恶化;(三)并网电价大幅下跌。

(一)企业概况:国企风电龙头

华能集团旗下的全国性风电场运营商

风电场分布全国不同地区

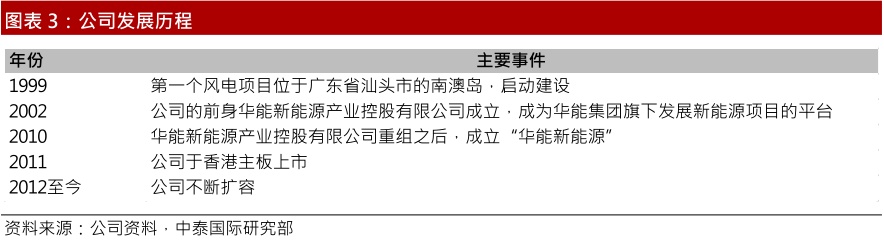

华能新能源股份有限公司(“华能新能源”)是大型国企中国华能集团旗下的新能源企业,主力经营风力发电场。华能新能源与华能国际电力(902.HK)保持姊妹公司关系;后者主要经营火力发电厂。公司于2011年6月在香港主板上市。业务成立可以追溯至华能集团于1999年发展首个风电项目;该项目位于广东省汕头市的南澳岛。公司目前99%以上的收入来自电力销售。

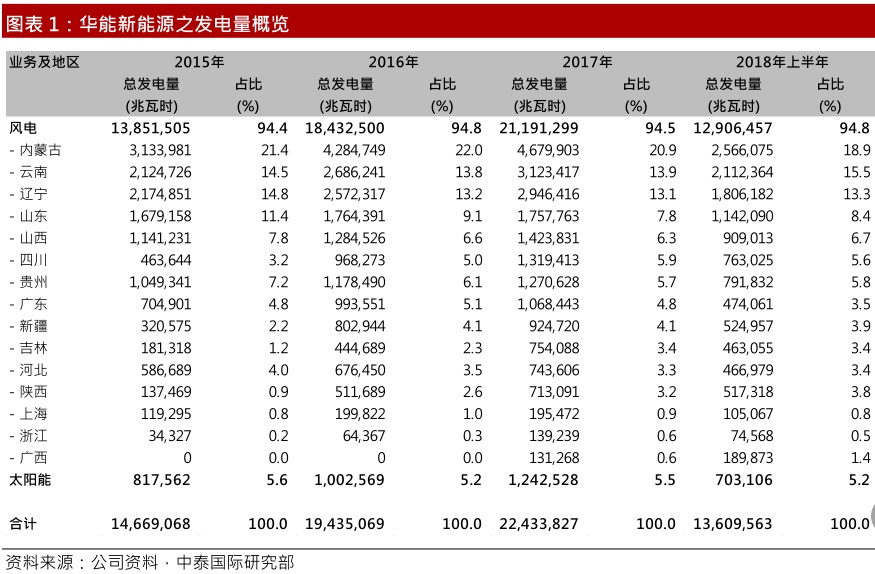

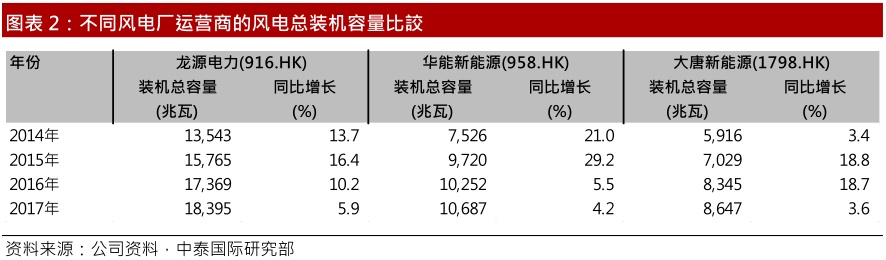

华能新能源在全国经营不同风电场。按发电量计算,风电分别占2017年全年和2018年上半年的94.5%和94.8%之总发电量,其余5.5%和5.2%则来自太阳能发电。内蒙古、云南、辽宁、山东和山西是主要风电发电区,分别占2018年上半年的18.9%、15.5%、13.3%、8.4%和6.7%之总发电量(见图表1)。与其他主要国企风电商比较,华能新能源的风电总装机容量低于龙源电力(916.HK),但高于大唐新能源(1798.HK)(见图表2)。

(二)行业分析:行业基本面持续改善

1.弃风率不断下降

全国限电问题获得改善,有利风电行业发展

与其他新能源行业一样,中国风电行业在过去面对严重限电问题。然而,在政府有效协调资源和电网建设持续下,全国限电问题在近年已经获得改善。全国平均弃风率已经由2016年的17%下跌至2017年的12%(见图表4)。在严重限电地区中,内蒙古、吉林、黑龙江、甘肃及新疆的平均弃风率分别由2016年的21%、30%、19%、43%和38%下跌至2017年的15%、21%、14%、33%和29%。

我们预期限电问题可持续获得改善,有利风力发电行业未来发展。

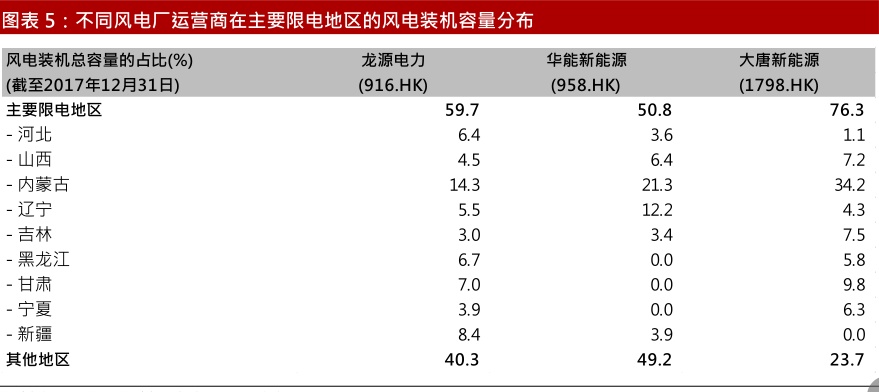

公司在主要限电地区之风电装机总容量占比最低

相比主要国企同业,华能新能源在中国主要限电地区(包括:河北、山西、内蒙古、辽宁、吉林、黑龙江、甘肃、宁夏和新疆)之风电装机容量占其总风电装机容量的比例最低。截至2017年12月31日,华能新能源在上述地区之占比为50.8%,低于龙源电力的59.7%及大唐新能源的76.3%占比(见图表5)。换言之,按地缘分析的角度,华能新能源受到限电的影响相对较低,下行风险因此相对较少。

公司的风电利用小时最高

事实上,相比主要国企同业,华能新能源的风电利用小时最高。华能新能源的 2016 年和 2017 年加权平均风电利用小时为 1,966 小时和 2,082 小时,均分别低于龙源电力的 1,901 小时及 2,035 小时和大唐新能源的 1,755 小时及 1,905 小时(见图表 6)。

2.政策前景渐转乐观

“风电项目竞争配置方案”有利主要国企风电商

国家能源局于今年 5月刊出“国家能源局关于 2018年度风电建设管理有关要求的通知”加上附件“风电项目竞争配置指导方案”的政策文件。文件发出后,市场曾担心政策增加风电行业竞争,影响利润。我们却认为相关政策长远上利好主要国企风电商。

该文件的首要重点为消纳可再生能源电力,并提出对尚未印发2018年度风电建设方案的省之新增项目和从2019年起各省的新增项目,推行竞争方式配置风电项目之年度开发规模指标和确定上网电价。此外,配置的项目建成后必须达到最低保障收购年利用小时数(或弃风率不超过 5%)。文件也列出多项竞争要素,例如(一)企业能力:包括投资能力、业绩、技术能力、企业诚信履约情况评价;(二)设备先进性:包括风电机组选型、风能利用系数、动态功率曲线保障、风电机组认证情况;(三)技术方案:包括充分利用资源条件、优化技术方案、利用小时测算、智能化控制运行维护、退役及拆除方案、经济合理性。

在上述严格要求下,我们认为相比民营风电商,主要国企风电商,例如华能新能源,长远在项目竞争过程中相对更容易脱颖而出,因为(一)行业经验丰富、(二)技术水平较高、(三)资本实力较强。

另外,由于风电商需要竞争上网电价,设备制造商将受到下调产品价格压力以获得订单。我们相信风电商最终相对不受竞争上网电价的影响。

主要国企风电商可受惠最近出台的“电力市场化交易”政策文件

国家发改委及国家能源局近期发出“关于积极推进电力市场化交易,进一步完善交易机制的通知”的政策文件;其首要重点为加快推进电力市场化交易及完善直接交易机制。文件提出在 2018 年向煤炭、钢铁、有色和建材四个行业电力用户开放用电计划,参与市场化交易;并电量价格形成机制。

在新能源方面,文件明确列出“促进清洁能源消纳”为要点之一,支持电力用户与水电、风电、太阳能发电、核电等清洁能源发电企业开展市场化交易。

我们认为相关政策可以长远推动风电使用。在政策层面上,主要国企风电商,例如华能新能源,可以受惠。

政策不利影响已经减退,前景渐转乐观

总的来说,我们认为市场经过一段时间后,已经较了解“风电项目竞争配置方案”政策文件的影响是选择性,主要国企风电商仍然是受惠者 。 加上“电力市场化交易”政策文件出台有利风电行业发展,我们认为政策不利影响已经减退,前景渐转乐观。

(三)公司分析:保持扩容,改善效率

1.全国布局扩建装机容量

风电利用小时保持上升

我们预期公司保持全国布局,扩建装机容量,提升电力利用小时。我们预期风电总装机容量将由2017年的 10,687 兆瓦上升至 2020 年的 12,318 兆瓦,复合年增长率达到 4.8%(见图表 7)。风电利用小时也由2017 年的 2,082 小时上升至 2020 年的 2,297 小时,复合年增长率达到 3.3%。

另外,公司同时发展太阳能发电业务,虽然规模相对很小。我们预期太阳能总装机容量将由 2017 年的880 兆瓦上升至 2020 年的 957 兆瓦,复合年增长率达到 2.8%(见图表 7) 。

2.风电及太阳能项目示范

辽宁省项目

我们早前参加公司的反向路演,参观了位于辽宁省的彰北风电埸、铁岭大兴风电埸、彰武光伏发电站和沈阳集控中心,深感项目的高效率营运。

(四)盈利预测与评级:首次给予“买入”

1.盈利攀升,利润率改善

收入持续增长

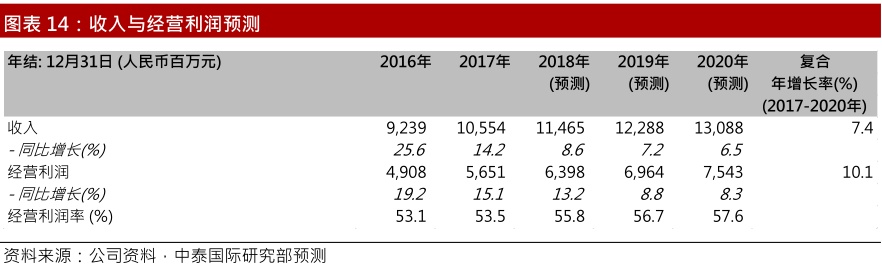

在公司持续扩容下,我们预期收入和经营利润保持增长。收入和经营利润将分别由 2017 年的人民币105.54亿和56.51亿上升至2020年的人民币130.88亿和75.43亿,复合年增长率达到7.4%和10.1%(见图表 14)。

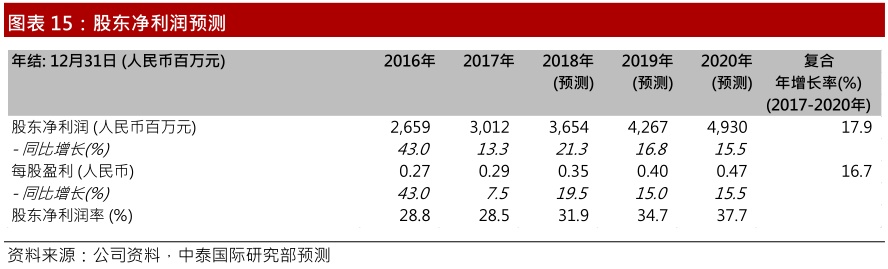

三年股东净利润复合年增长率达到17.9%

在预期营运效率改善和财务支出下跌下,我们预计股东净利润将由 2017 年的人民币 30.12 亿上升至2018 年的人民币 36.54 亿、2019 年的人民币 42.67 亿和 2020 年的人民币 49.30 亿,三年复合年增长率达到 17.9%(见图表 15)。股东净利润率将由 2017 年的 28.5%上升至 2018 年的 31.9%、2019 年的34.7%和 2020 年的 37.7%。

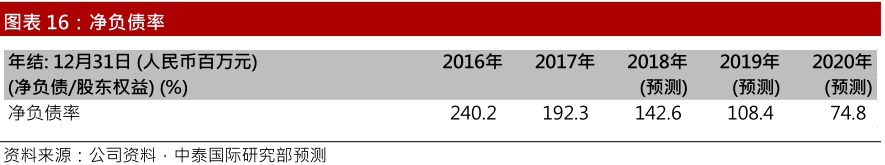

财务状况改善,负债率下降

在预期利润率改善下,我们预计公司财务状况将改善。净负债率(净负债/股东权益)将由 2017 年的 192.3下跌至%2018 年的 142.6%、2019 年的 108.4%和 2020 年的 74.8%(见图表 16)。

2.首次覆盖,给予“买入”评级,目标价3.83港元

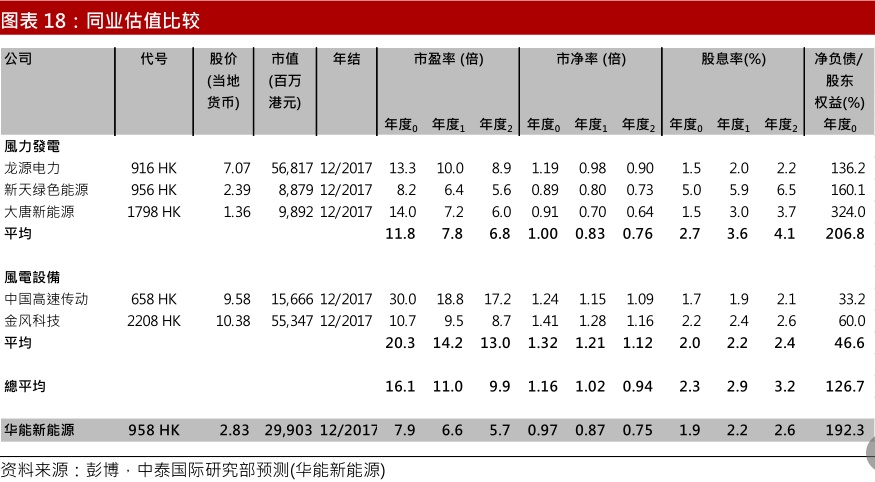

估值低于港股同业

相比风电设备生产商,风力发电商的市盈率较低,因为后者的负债较高。公司方面,华能新能源的 2018年市盈率为 6.6 倍,低于港股风力发电同业的 7.8 倍,估值吸引(见图表 18)。

贴现现金流估值

按贴现现金流(DCF)分析,我们定下 3.83 港元目标价,这对应 8.9 倍 2018 年市盈率和 35.3%上升空间。我们首次覆盖,给予「买入」评级(见图表 19-20)。

(五)风险因素

行业与营运风险

1.项目开发延误

如果公司开发项目进度延误,公司营业收入和盈利增长或会低于预期。

2.应收账款风险

收款延误将影响公司现金流收入。

3.并网电价下跌

若并网电价大幅下跌,盈利和股本回报将低于预期。(编辑:刘瑞)