本文来源中泰证券研报,作者为分析师赵红梅。

作为全国第二大民办高等教育集团(以2017年高等教育就读学生人数计算),希望教育(01765)旗下有8所高等教育学校,遍及四川、贵州和山西,其中3所为独立院校,5所为专科学院;另外还运营1所汽车技师学院,提供技能教育服务。截至2018年3月31日,公司拥有教职员工5527人,其中专职教师及教学辅助人员3889人;高等教育学校全职在校生73573名;汽车技师学院在校生2121名。

中泰观点:

公司在当地有竞争优势;处于成长扩张期,资本需求大。公司主要提供高等教育服务(包括本科和大专学历课程)、技术教育服务、自学考试教育服务与成人教育服务,目前办学已初具规模,在四川有较大竞争优势。虽然以高等教育就读学生人数计算排列行业第二,但针对全国而言,其市场占有率仅为1.1%,同类竞争激烈。为扩张业务、占据市场,公司自2011年起先后收购5所高等教育学校;未来也将继续进行收购计划。截至2018年3月31日,公司有约20亿元流动负债,债务负担较重;同时,关联方交易涉及款项金额较大。我们认为,在教育需求增加的背景下,公司规模化办学带来的学费等收入及利润可期,能够支持公司在未来稳健成长;但公司处于业务扩张期,预计公司未来资本支出较大,资产负债结构有待改善。

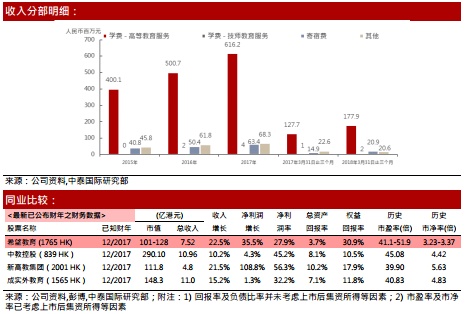

经营业绩方面,2015-2017年公司营收分别为4.87亿元、6.14亿元和7.52亿元,增长率分别为26.2%和22.5%;以高等教育服务学费为主,近三年占总收入的比例均超过80%。学费及住宿费等款项具有递延收入的性质,截至2018年3月31日,学费及住宿费等合约负债结余3.3亿元,将在未来按比例被确认为收入。过去三年,期内溢利分别为0.65亿元、1.55亿元和2.10亿元,净利润率分别为13.44%,25.19%和27.86%,利润率明显提升,但仍低于同类上市教育企业,还有提升空间。

估值方面,按全球公开发售后的66.67亿股本计算,对应市值为101-128亿港元,对应17年市盈率为41.1至51.9之间,发售后市净率为3.23至3.37,总体而言估值处于港股同行水平。

盈利能力方面,17年的ROE为30.9%,远高于其同类公司水平;ROA为3.7%,低于行业平均水平。综合公司的行业地位,业绩情况与估值水平,我们给予其70分,评级为“申购”。

风险提示:(1)民办教育在中国或不受广泛认可(2)教育行业竞争激烈(3)公司负债较重(4)公司关联方交易涉及款项金额较大。

(编辑:刘瑞)