本文来源于“齐丁有色研究”微信公众账号,作者安信有色齐丁团队。

■事件:7月23日,国务院总理主持召开国务院常务会议,再次提出要扩大内需,积极财政政策要更加积极,同时稳健货币政策要松紧适度。当天沪铝涨1.39%,A股铝板块亦出现大幅上涨。

核心观点

电解铝:国内稳增长政策最受益的有色品种!有色是大宗商品全球定价程度最高的板块,考虑到美国经济仍高歌猛进,美联储鹰派加息立场不改,全球流动性仍趋向收紧,即使国内稳增长政策发力,基本金属的整体表现也将受到压制。因此,我们选择弱全球金融属性、强国内定价属性和国内基建需求弹性大的电解铝作为中国稳增长政策下有色反弹的首选,考虑到电解铝供给受限、成本支撑强化以及需求改善的边际方向显著,再加上前期估值去化较为彻底,电解铝板块有望迎来一波强劲向上重估。

■铝供给侧持续受到压制,需求侧边际变化至关重要,上半年需求表现差强人意。第一,供给侧持续受到压制,相对可控。据阿拉丁、百川资讯数据显示,2018年电解铝新增产能规模约350万吨,普遍预计产量增加约200万吨。在新增产能指标被控制的背景下,铝的新增供应已近乎明牌,市场亦认知较为充分,且由于高成本等因素影响,实际的产量释放低于预期的概率在升高。第二,需求侧上半年基建、地产、汽车产量数据均有些差强人意。2018H1电解铝产量同比降2%,而Q1净进口由去年正值转为负值,印证铝表观消费出现负增长。弱需求+高库存的情形确实使得A股铝板块表现遭到压制。

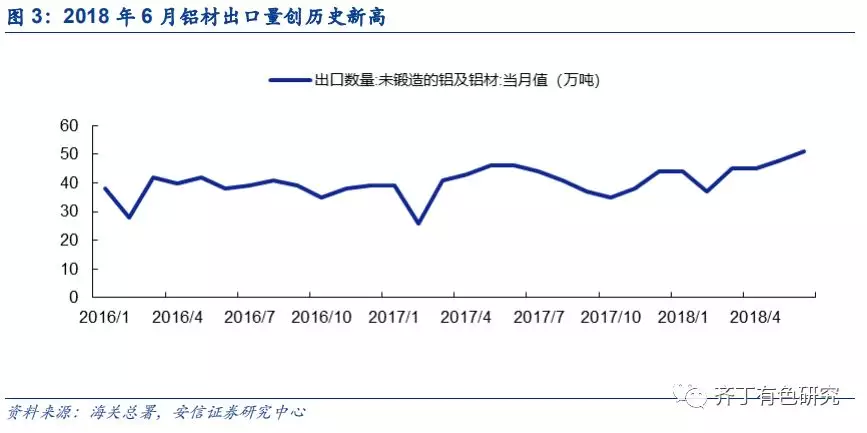

■财政、货币政策边际放松,需求有望迎来显著改善。从2018Q2开始,电解铝库存从高位持续下降,6月铝材出口以及氧化铝出口数据创历史新高,显示需求端已出现一些边际改善。近期政策端也频出积极变化,一是财政政策方面,7月23日国常会再提扩大内需,以及提到积极财政政策要更加积极,在国内Q2经济数据低于预期,贸易摩擦加剧的背景下,这一宽松表态对政策大方向进行了再度确认。二是货币层面,降准开启,“去杠杆”表述转向“稳杠杆”,资管新规细则执行尺度放缓,以及央行对MLF等的持续续作均释放宽松信号。阿拉丁数据显示,电解铝需求50-60%来自固定资产投资,一旦下半年宽松政策兑现,投资出现好转,铝需求有望显著改善,我们预计下半年电解铝行业将出现60万吨左右的供需缺口,铝板块行情有望出现质变。

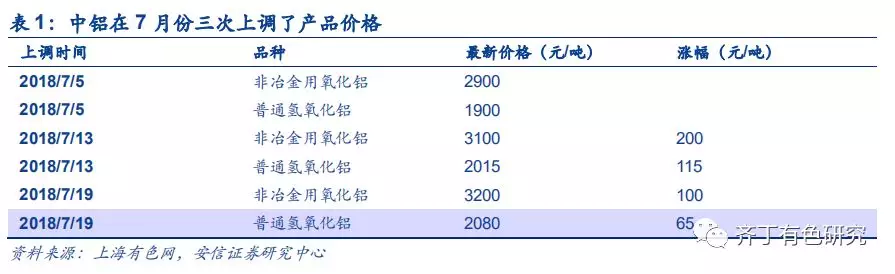

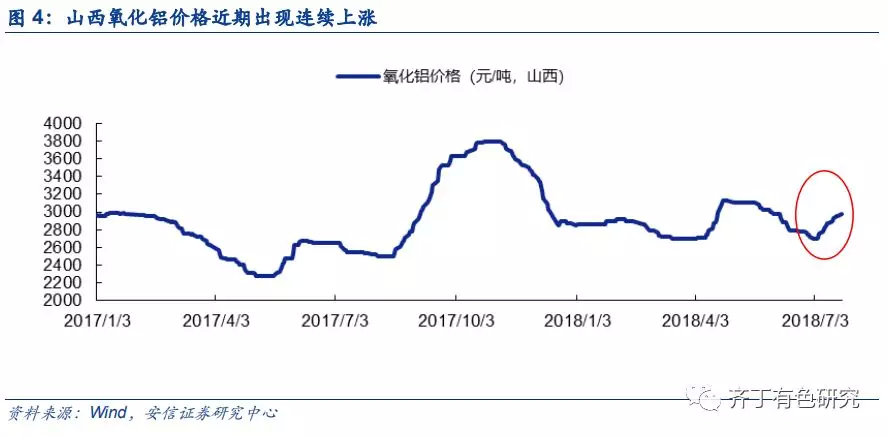

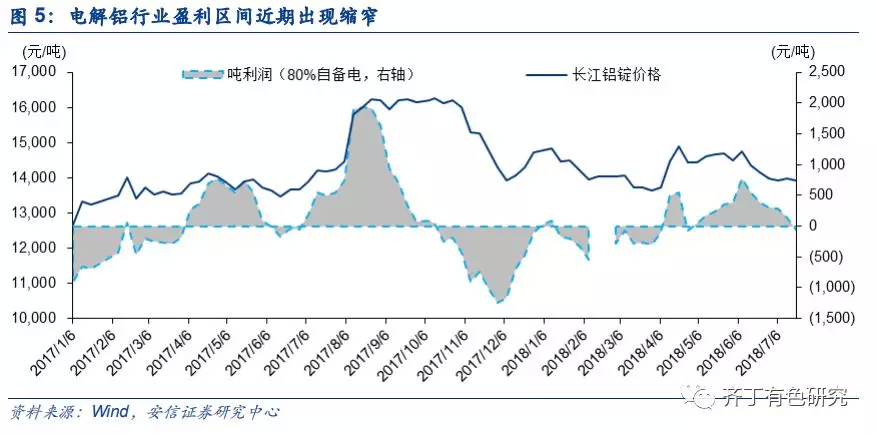

■氧化铝价格持续攀高,中铝连城开启弹性生产,成本支撑逻辑逐步应验。中铝7月份对非冶金用氧化铝和普通氢氧化铝进行了三次上调,氧化铝价格的不断上涨显著挤压了电解铝的利润空间。据我们测算,目前行业平均吨盈利已转负,中铝连城分公司目前54万吨电解铝产能已于7月18日开始弹性生产。连铝减产并非个案,一些新投项目如贵州华仁、中铝华润、创源金属也因电力、成本问题出现投产延后的情况,成本对电解铝的支撑逻辑有望逐步应验。

■供给受控,成本支撑,需求有望显著改善,建议高度重视电解铝板块反弹。考虑到供应层面的压制仍在持续,成本支撑效力凸显,以及近期政策层面的宽松信号可能带来下半年需求端的改善,当前铝板块下行风险显著降低,有望走出泥潭,迎来质变,建议高度关注电解铝板块反弹,建议关注神火股份、云铝股份、中国铝业等标的。

■风险提示:1)下游需求不及预期;2)政策宽松不及预期;3)新增产能释放超预期。

正文:

我们认为,铝价已具备价格上行的基本面基础,在供给近乎明牌,且有成本支撑的情况下,需求的边际变化有望对行情产生较大且持续的影响。近期货币+政策屡屡释放的宽松信号有助改善下半年国内需求预期,铝需求50-60%与固定资产投资相关,有望受益于政策的逐步落地,从而带动铝板块走出泥潭,迎来质变,建议关注铝板块投资机会。

1.铝供给侧持续受到压制,需求侧边际变化至关重要,上半年需求表现差强人意

据阿拉丁、百川资讯数据显示,2018年电解铝新增产能规模约350万吨,普遍预计产量增加约200万吨。在新增产能指标被控制的背景下,铝的新增供应已近乎明牌,市场亦认知较为充分,且由于高成本等因素影响,实际的产量释放比预期少的概率在升高。因此我们认为对当前行情而言,来自供应端的冲击相对可控且并不严重。事实上,上半年基建、地产、汽车产量数据均有些差强人意,2018H1电解铝产量端同比降2%,而Q1净进口由去年正值转为负值,印证铝表观消费出现负增长。弱需求+高库存的情形确实使得A股铝板块表现遭到压制。

2.财政、货币政策边际放松,需求有望迎来显著改善

库存下降&铝产品出口增加显示需求已出现边际好转。从2018Q2开始,电解铝库存从高位持续下降,与此同时6月铝材出口以及氧化铝出口数据创历史新高,显示需求端已出现一些边际改善,但受制去杠杆大环境仍未使得行情出现较为明显的质变。

近期政策端频出积极变化。一是财政政策方面,继4月政治局会议之后,7月23日的国常会再提扩大内需,以及提到积极财政政策要更加积极,在国内Q2经济数据低于预期,贸易摩擦加剧的背景下,这一宽松表态对政策大方向进行了再度明确。二是货币政策层面,降准开启,“去杠杆”表述转向“稳杠杆”,资管新规细则执行尺度放缓,以及央行对MLF等的持续续作均释放宽松信号。据阿拉丁资料,电解铝需求50-60%来自固定资产投资,一旦下半年宽松政策兑现,投资出现好转,铝需求有望显著改善,行情有望出现质变。

预计下半年将出现供需缺口。阿拉丁数据显示,2017年电解铝消费量3550万吨,同比9.1%,假设2018年需求同比仅增6%至3763万吨。2018H1产量为1779万吨,同比降2%,不考虑采暖季减产,全年产量预计为3700万吨,全年短缺约60万吨,鉴于上半年需求低于预期,这一缺口有望在下半年逐步体现。

3.氧化铝价格持续攀高,中铝连城开启弹性生产,成本支撑逻辑逐步应验

3.1.中铝近期三调氧化铝价格,停减产及检修陆续出现予以氧化铝价格支撑

中铝7月份对非冶金用氧化铝和普通氢氧化铝进行了三次上调,山西氧化铝的价格自7月以来也上涨9%达到2975元/吨。首先,海外氧化铝短缺情况仍未改观,国内外价差拉大,氧化铝出口订单持续签约。其二,铝土矿价格涨势持续,而氧化铝价格前期下跌已跌破部分氧化铝厂成本线。据中国铝业网报道,7月以来锦江旗下山西孝义兴安化工和河南三门峡开曼生产线出现关停,中铝、万基、信发和田园化工等多家氧化铝生产企业也出现减产、检修或弹性生产,有力地支撑氧化铝价格上行。

3.2.中铝连城开启弹性生产,成本支撑逻辑逐步应验

氧化铝价格的不断上涨显著挤压了电解铝的利润空间,据我们测算,目前行业平均吨盈利已转负,且从整个2018年来看,电解铝企业的平均盈利水平一直在低位徘徊,高成本产能的持续运行已有些难以为继。中铝连城分公司因未争取到优惠电价,今年以来成本持续高于铝价,目前54万吨电解铝产能已于7月18日开始弹性生产。连铝并非个案,在新投产能层面,一些项目如贵州华仁、中铝华润、创源金属也因电力、成本问题出现投产延后的情况,成本对电解铝的支撑逻辑有望逐步应验。

(编辑:文文)