本文来自“华兴资本”微信公众号,作者为华兴并购团队。

华兴观察到过去半年,互联网巨头发力科技、医疗等2B板块; 流量新巨头积极出手,在用户获取、流量变现等方面萌生变革。

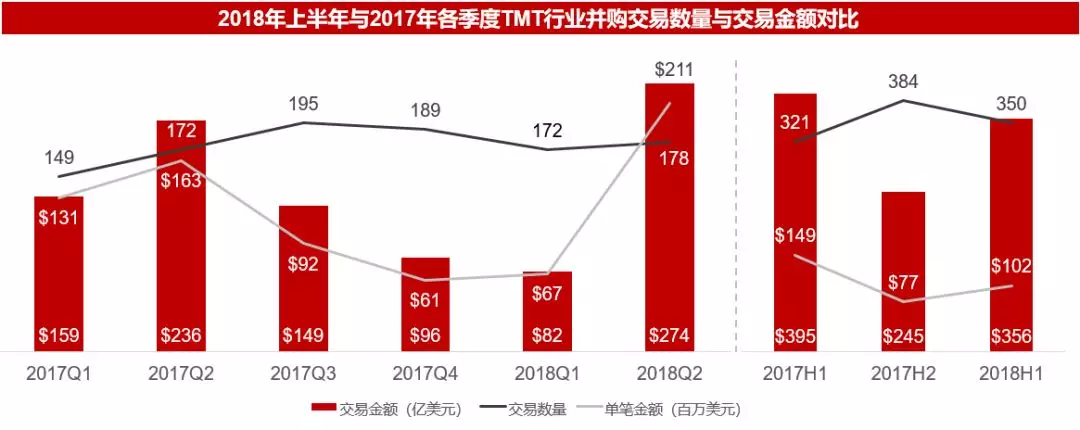

上半年TMT行业整体并购数据

整体TMT并购市场:

上半年趋于平稳。二季度发生多起较大规模的并购交易,如阿里巴巴收购饿了么、美团收购摩拜单车、百度金融分拆融资等,使得总交易金额环比涨幅明显。

A股TMT并购市场:

由于针对并购重组的监管政策持续收紧、去杠杆大环境下并购重组的配套融资难度持续增大,上半年市场仍在持续降温。A股TMT并购市场发生多起较大规模的重大资产重组交易,股份对价重新成为重要的支付手段,全现金交易金额占总交易金额的比重也相应下降至近期最低水平。

跨境TMT并购市场:

2018年上半年,TMT行业跨境市场并购交易数量、总金额无论同比、环比均减少;总交易金额降幅过半,延续了2017年下半年的收缩趋势。

受地缘政治影响,2017年以来美国外资投资委员会(CFIUS)的审核明显趋严,如CFIUS否决蚂蚁金服12亿美元收购MoneyGram的交易。2018年上半年中国企业收购欧美TMT公司的意愿降至低点,标的为欧美公司的交易数量占比38%,而2017年上半年和下半年这一比例分别为45%和55%。

2017年底出台的《企业境外投资管理办法》自2018年3月1日起施行,影院、娱乐业、体育俱乐部等行业的境外投资和在境外设立无实业项目的股权投资基金都需提交发改委的核准,增大了跨境交易的难度。

TMT行业前20大并购交易趋势:主要集中于文娱、教育领域。

文娱领域:万达电影收购万达影视83.73%股权、东方弘泰收购西班牙体育转播公司Imagina 53.5%股权、陌陌收购探探100%股权、花椒直播与六间房合并、腾讯33亿购入新丽传媒27%股权等;

教育领域:中公教育借壳亚夏汽车、三垒股份33亿元收购美吉姆教育、网龙3亿美元收购Edmodo等。

TMT行业前20大投融资交易趋势:互联网巨头的身影活跃,腾讯和阿里巴巴参与的交易有13起。互联网巨头继续将内部孵化的新业务分拆独立融资。

2018年上半年,百度金融和百度国际业务、腾讯音乐、京东物流、链家旗下的自如、平安集团旗下的三家子公司(平安好医生、平安壹账通、平安医疗健康管理)均完成了分拆。

一方面可以减轻集团公司层面的业绩压力,为新业务引入合适的战略和财务投资人以支持其更好发展;另一方面也可寻求未来独立上市,实现更好的财务回报。

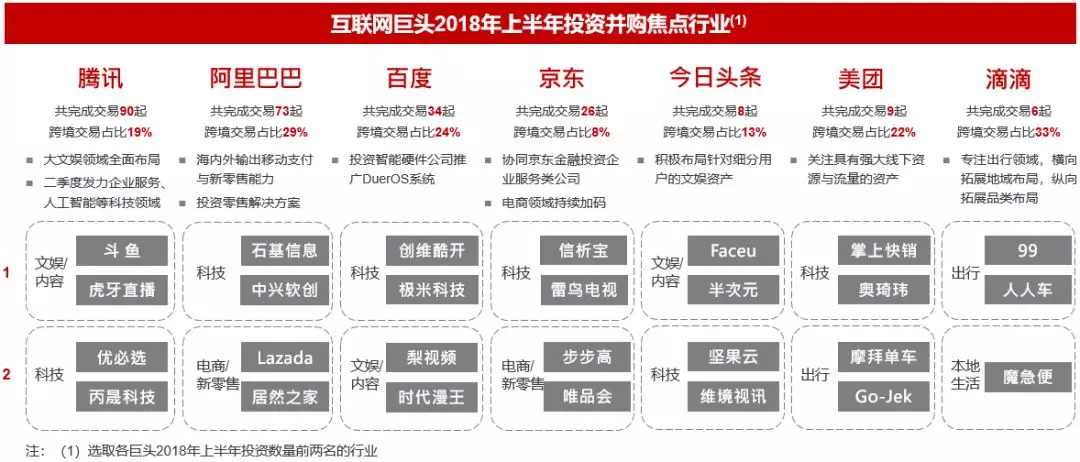

互联网巨头在2B领域发力 科技、医疗等成为热门板块

总趋势:

2018年上半年,互联网巨头投资热情高涨,百度、阿里、腾讯、京东、头条、美团和滴滴7家公司共发生238起投资并购交易。

各公司通过投资并购完善自身业务布局、强化产业链整合能力,如腾讯与头条持续加码内容领域、阿里与京东投资线下零售品牌、滴滴补足出行场景和汽车服务等。

为拓展海外业务布局、输出现有技术与商业模式,2018年上半年巨头们加快出海节奏,跨境交易数量占比超过20%。

2B模式成为新的风口,巨头重点布局IT企业服务赛道

目前C端市场的流量已经基本到顶,众多细分行业如社交、视频、游戏、直播等已经形成稳定的竞争格局,后来者难以突围。

随着AI、IoT、大数据、云计算等基础设施技术日益成熟,B端市场可被互联网化、智能化的数据与信息亦随之增加。在金融、零售、工业、政府等众多细分行业均涌现出大量机会,但各个赛道尚未出现垄断玩家,2B成为2018年以来的互联网新风口。

2018年上半年,BAT等巨头战略布局企业服务行业。重点关注与自身主营业务高度相关的解决方案公司,同时完善与提升自身云业务服务能力。

医疗信息化行业迎来政策利好,巨头抢滩布局战略卡位

政策利好:2018年4月 ,国家卫生健康委员会发布《全国医院信息化建设标准与规范(试行)》;5月31日,国家医疗保障局正式挂牌。由于医保局统一管理医保基金收支,将有效遏制过度医疗、重复检验等现象,医院需通过医疗信息化和大数据分析等精细化管理维持其持续发展能力。

互联网巨头在医疗信息化领域布局由浅入深,上半年阿里与腾讯分别入股了医疗信息化龙头上市公司卫宁健康和东华软件。

巨头入局医疗信息化市场并不仅为争夺市场份额,更加着眼于中长期在医疗健康板块的战略卡位。一方面借助合作伙伴已有的医院资源获取基础数据、搭建流量入口,另一方面在云服务、移动支付、互联网金融等领域赋能合作伙伴,双向合作做大医疗信息化市场的蛋糕。

新一代流量巨头出手意愿强烈,在用户获取、流量变现上催生变革

垂直社交与内容应用崭露头角,成为新一代流量巨头的关注对象

社交内容领域多个细分行业已经进入下半场,头部公司的竞争格局基本稳定,各巨头的流量增长陷入瓶颈。巨头可通过收购优质垂直应用,实现多产品布局和用户基础的垂直扩张。

针对细分用户群体和兴趣领域的垂直社区往往有较高的用户粘性和较好的社区生态,但需要更有针对性的用户获取与产品运营能力。目前随着互联网用户的兴趣点不断细分和专注,诞生了一系列面向新兴用户群体的垂直新应用。

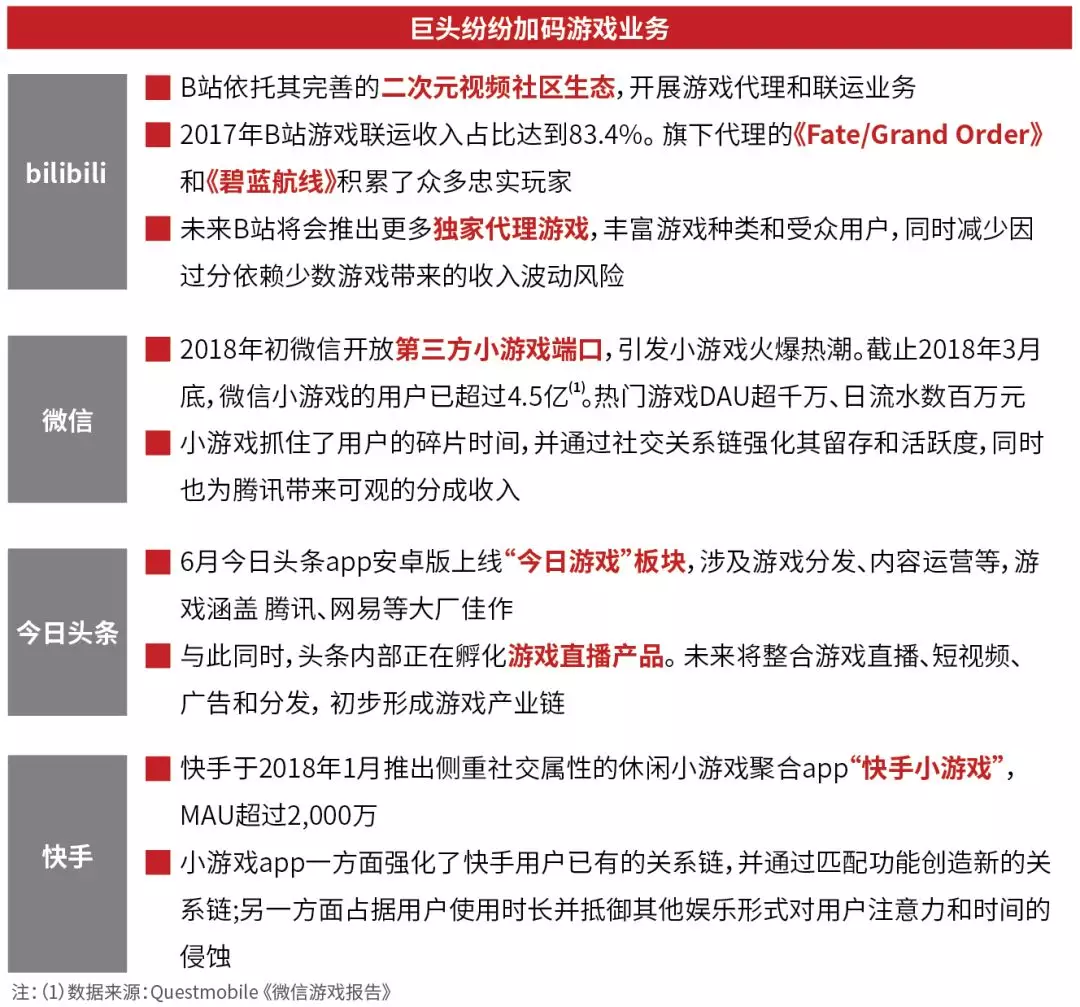

巨头纷纷加码游戏业务,优质游戏CP价值日益凸显

游戏行业广告收入往往是流量平台整体广告收入的重要组成部分。平台依托现有流量,从单纯的广告投放延伸至游戏分发、联运、直播等,可进一步提升变现能力;

平台可选择与平台属性及用户基调匹配度较高的游戏,增强用户对平台的粘性和使用时长。

随着游戏分发渠道日渐分散,少数分发平台的垄断格局逐渐被打破,头部优质游戏的CP价值将日益凸显。

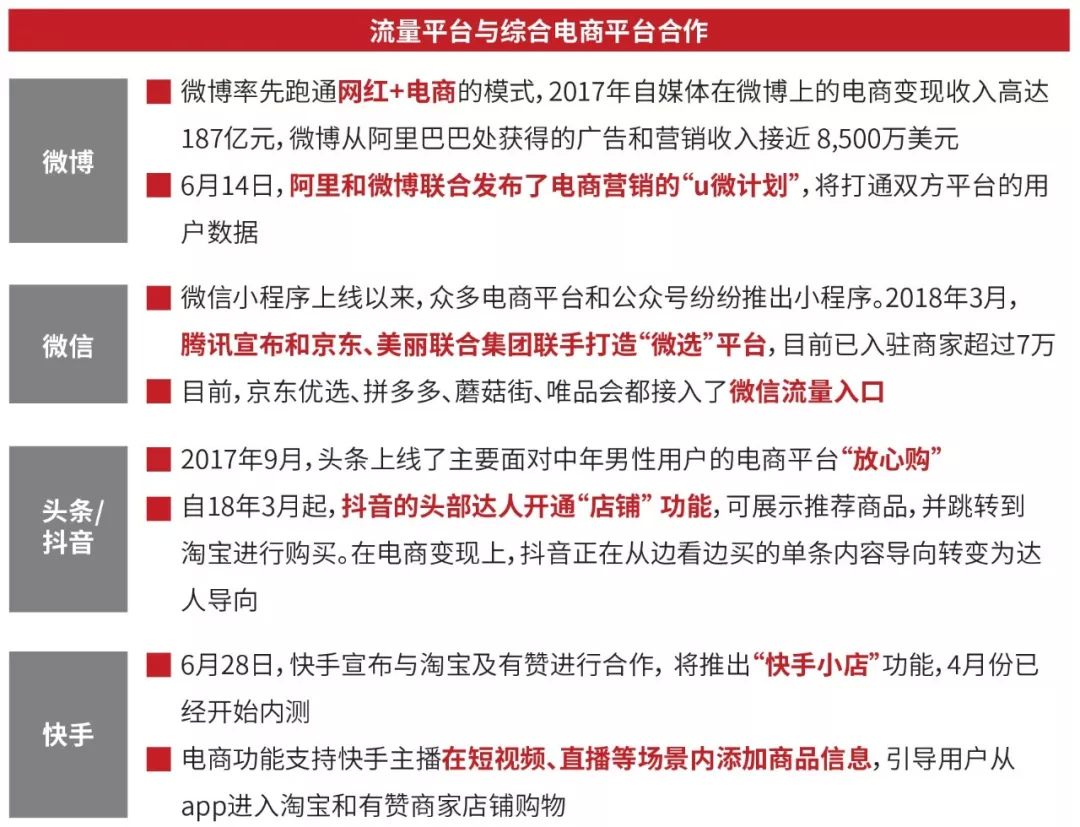

与电商平台合作导流,流量平台试水社交/内容电商

传统电商平台的用户基于搜索行为产生购买。流量平台具有丰富的内容和社交关系链资源,可与综合电商平台合作推动基于分享行为产生购买的社交电商和内容电商。一方面提高电商平台销量,另一方面增强流量平台的变现能力。

新经济企业美股、港股上市加速,投资并购预期凸显

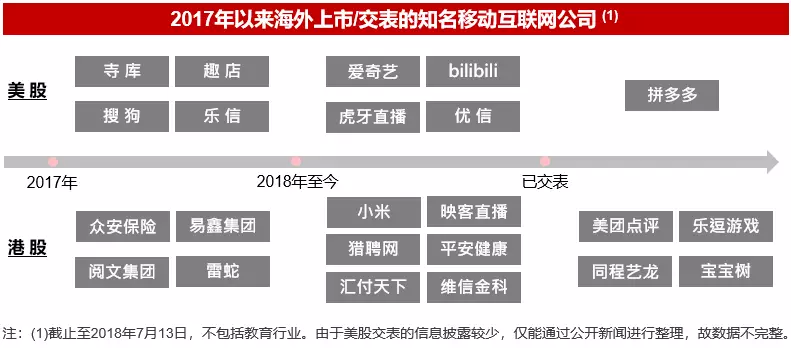

美股与港股上市加速,新一批新经济公司进入收割期

随着港交所新规的推行,新经济公司赴港上市的路径更加清晰明确,提高了香港市场对境内企业的吸引力。伴随目前这波上市窗口期,预期未来将有更多公司选择港股上市的路径。

港股市场近期疲软,拟上市公司需夯实业绩、合理估值

尽管2018年以来港股上市热情高涨,但由于港股市场近期疲软,新上市公司的股价表现往往不尽如人意。

2018年上半年共有103只股票登陆港股,其中28%的股票在首发当日即跌破发行价,截止2018年7月13日,有75%的股票收盘价均已低过发行价格。

近期上市的新经济公司中,多数由于IPO时估值较高,在首发后股价持续呈现下行趋势。小米和映客选择了较为合理的估值,因此IPO后都实现了股价的上涨。

未来计划在港股上市的新经济公司应进一步夯实业务基础、提升业绩指标,并对估值进行合理预期,避免因估值较高而对融资过程和上市后股价造成较大压力。

新上市公司成为潜在资金方,产生更多投资并购机会

新经济公司成功上市后,大多数均计划将部分IPO融资用于进行与主营业务相关的投资并购。以港股近期上市的公司为例,用于并购的融资额一般占IPO融资额的30%-40%。

伴随这一波新经济公司的上市热潮,市场上将出现一批新的潜在资金方。围绕这些公司,预期未来将会出现更多基于商业逻辑、同行业间或围绕产业链上下游的投资并购交易。(编辑:王梦艳)