本文节选自微信公众号“张忆东策略世界”,作者为张忆东,原标题为《可口可乐的前瞻性战略是持久取胜的关键——海外核心资产启示录系列》。

可口可乐公司是全球最大且领先的非酒精饮料集团。公司拥有500多个非酒精饮料品牌,包括气泡及非气泡饮料,如矿泉水、果汁、速溶咖啡和即饮茶、运动饮料、能量饮料等。其中,有四个名列全球前五的饮料品牌:可口可乐、健怡可乐、芬达、雪碧;公司在软饮料的制造、营销和分销方面是全球范围的行业领跑者。本篇报告重点关注的是:1)公司如何从一个家庭作坊式的小企业发展成为全球跨国的集团;2)在经济环境发生重大变化时公司如何调整战略,如何超越其它类似处境的公司,做到基业长青并能领跑行业。

纵观可口可乐公司的发展历程,我们将公司发展划分为五个阶段:1)1929-1930年美国经济大萧条时期:广告营销是公司命运转折点。可口可乐被赋予“快乐、分享、平等”的内涵,并成为美国人民信仰和生活方式;2)二战时期:可口可乐成为美国的军需物资。由于受到政府大力支持,公司可在美军驻扎地设立工厂,军需可乐超过50亿瓶。此外,公司在海外建厂64家,开启海外销售模式,利用战事、逆势扩张;3)20世纪70-80年代美国经济滞胀期:公司通过海外业务分散风险。滞胀并未对公司造成重创,海外业务推动公司销量持续增长;4)20世纪末及21世纪初期:可口可乐的世纪末危机。由于公司错误应对可乐安全危机,导致公司耗巨资扭转消费者信心,重赢得公众信任;5)2009年以来:公司业绩虽降,但“护城河”仍在。近十年公司的营收及净利润均略有下降,主要原因有三:一是,公司商业模式调整;二是,公司业务结构(并购和拆分)调整;三是,汇兑损失。

可口可乐公司的卓越成就是完善的海外建厂和代理商网络、多品牌多品类产品研发与销售、根深蒂固的品牌文化影响力、顺应并迎合消费者及行业发展变化、在全球范围扩大经营能力、在困难时期的深谋远虑等因素共同作用的结果。这些因素和具体战略性决策为中国处于类似处境的企业提供了指导意义。

从股价驱动因素来看,自上世纪80年代以来,可口可乐公司逐渐形成强大品牌力和遍布全球的分销网络,促使公司逐渐崭露头角。当可口可乐的全球龙头地位确立后,投资者更理性对待消费品公司的业绩波动,同时给予龙头公司估值溢价。

以下为正文内容:

一、可口可乐公司:全球最大的非酒精饮料集团

1.1、公司概述:产品品类多元、市场布局广泛

可口可乐于1886年在美国诞生,主要产品为非酒精饮料。迄今为止,公司产品已畅销全球200多个国家和地区,是全球最大的非酒精饮料集团。公司拥有500多个非酒精饮料品牌,包括气泡及非气泡饮料,如矿泉水、果汁、速溶咖啡和即饮茶、运动饮料、能量饮料等。公司拥有四个排名全球前五的非酒精饮料品牌:可口可乐、健怡可乐、芬达、雪碧。可口可乐公司在制造、营销和分销方面是全球非酒精饮料行业的领跑者。

公司是全球非酒精饮料的龙头企业,自成立以来,其业绩整整体呈现持续上升趋势,但近4年略有下降。2017年公司营业收入为354.1亿美元,同比下降15.4%;归母净利润为65.3亿美元,同比下降80.9%;毛利率为62.6%。

公司业务专注,产品品类多元

公司的主要业务为制造和销售非酒精饮料,主要分为浓缩液和制成品两部分。

一方面,浓缩液是指装瓶合作者将浓缩液和甜味剂回合混合后进行出售。浓缩液的营业收入占总营收的比重较少,但利润率相对较高。在美国之外的地区,公司也销售不同类型浓缩品的“喷泉”饮料给公司的瓶装合作伙伴。

另一方面,终端零售制成品是指公司通过销售气泡软饮料和各种其他非酒精饮料的营业收入。针对不同的国家和地区,公司推出了不同品种的饮料品牌,以满足不同地区消费者的需求和偏好。针对日本市场,公司专门推出了咖啡品牌Georgia、矿泉水品牌ILOHAS、绿茶品牌Ayataka;针对中国市场,公司专门推出了纯净水品牌Ice Dew;针对亚太地区,公司专门推出了橙汁品牌Minute Maid Pulpy;针对拉丁美洲地区,公司推出了橙汁品牌Del Valle; 针对北美地区,公司推出了橙汁品牌Simply、茶饮料品牌PUZE TEA、纯净水品牌Glaceau Smartwater;针对美国以外地区,公司推出子品牌Schweppes。

全球化的市场布局

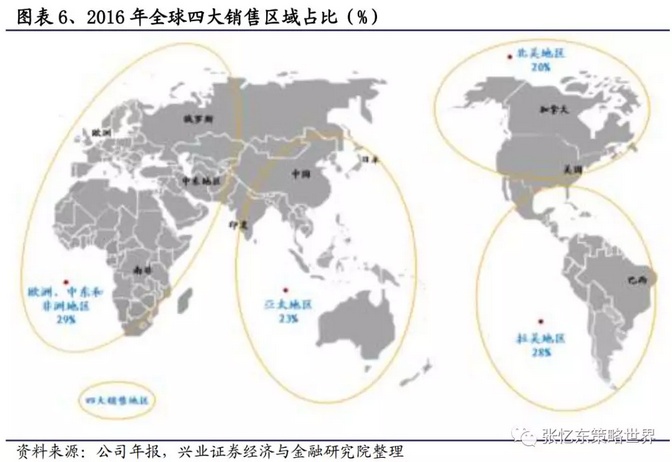

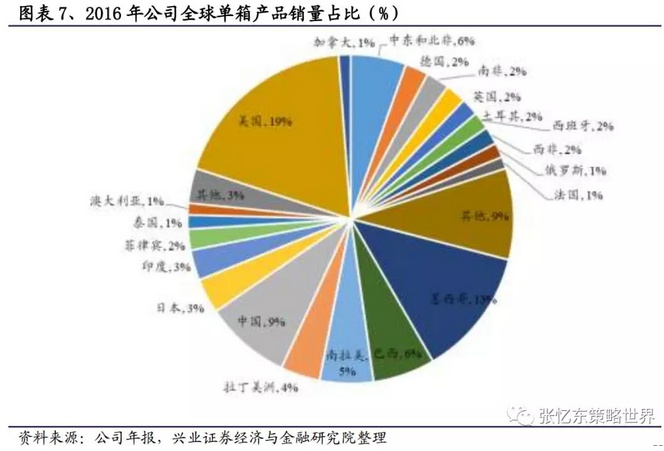

公司销售在全球范围内进行分销。一方面,按收入划分主要有四大销售区域:北美地区、亚太地区、拉美地区、欧洲中东和北非地区,分别占公司总营收的20%、23%、28%、29%。

另一方面,按销量划分,美国、墨西哥、中国为全球前三的单箱产品销量国家,分别为19%、13%、9%。

1.2、股权结构:持股比例较稳定

公司股本结构比较稳定,The Vanguard Group和Black Rock,Inc一直是公司近三年的大股东。截至2017年12月31日,可口可乐公司5%以上大股东为The Vanguard Group和Black Rock, Inc,分别持股6.8%和5.7%。

二、非酒精饮料行业:中美行业对比看我国行业未来

2.1、非酒精饮料行业规模较大

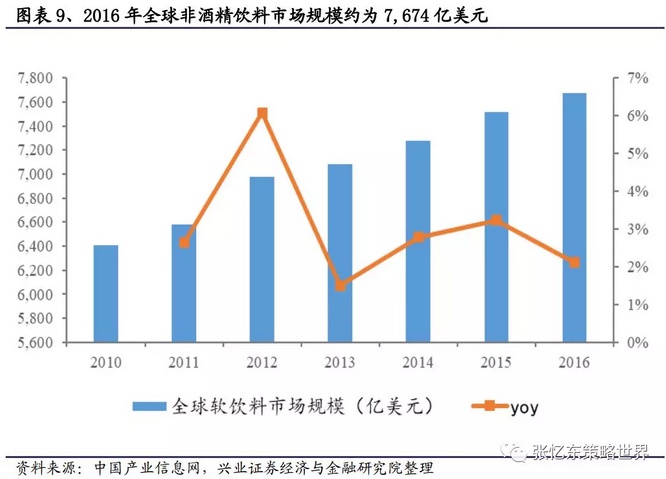

全球非酒精饮料(又称软饮料)行业近年来不断的发展,截至2016年全球非酒精饮料市场规模约为7,674亿美元,但非酒精饮料行业内的细分品类行业的增长幅度不一。有些国家的碳酸饮料市场逐渐萎缩,而运动及功能性饮料、瓶装水等产品的市场规模增长迅速。随着全球经济发展,消费者偏好和选择逐渐发生变化,这使得非酒精饮料的消费结构变化较大。

由于美国是非酒精饮料发源地,且非酒精饮料的龙头企业主要集中在美国,通过分析美国行业以及龙头企业发展历程,我们可以从中汲取有益成分为我国非酒精饮料行业及龙头企业未来发展提供有效借鉴。

美国非酒精饮料行业:市场规模稳定增长

由于美国非酒精饮料行业发展较早,行业至今发展成熟。2017年美国软饮料市场规模约为1947亿美元,同比下降1%,与去年基本持平。根据Euromonitor预测,到2022年美国软饮料行业规模将达到2023亿美元。

从具体细分品类来看,2017年,美国碳酸饮料市场规模约为732亿美元,与去年持平;美国果汁饮料行业市场规模约为342亿美元,同比下降3.8%;瓶装水行业市场规模约为460亿美元,同比增长1.1%;即咖啡行业市场规模约为36亿美元,与去年持平;即饮茶行业规模约为127亿美元,同比增长3.5%;运动及能量饮料行业规模约为235亿美元,同比下降1.5%。根据Euromonitor预测,2018-2022年美国碳酸饮料和果汁饮料行业的行业规模将略有下降,而瓶装水、即饮咖啡、即饮茶、运动和功能饮料的市场规模将持续增长。

中国软饮料行业:市场规模快速增长

由于我国非酒精饮料行业相对欧美发达国家发展较晚,行业至今仍处于成长阶段,未来发展潜力与空间较大。2017年中国软饮料市场规模约为837亿美元,同比增长2.4%,增长稳定期。根据Euromonitor预测,到2022年中国软饮料行业规模将达到964亿美元。

从具体细分品类来看,中国碳酸饮料市场规模约为152亿美元,同比增长1%;果汁饮料行业市场规模约为129亿美元,同比下降2.8%;瓶装水行业市场规模约为270亿美元,同比增长9.5%,是我国软饮料行业中增长最快速的细分行业;即饮咖啡行业市场规模约为12亿元,同比增长8%,是我国软饮料行业中增长次快的细分行业;即饮茶行业市场规模约为172亿美元,同比下降2.4%;运动及能量饮料市场规模约为86亿美元,同比增长2%。根据Euromonitor预测,2018-2022年中国碳酸饮料、果汁饮料、即饮茶的市场规模将与近3年规模基本持平,而瓶装水、即饮咖啡、运动和功能饮料的市场规模将持续增长。

全球非酒精饮料行业市场规模趋势

健康软饮料产品收到消费者欢迎。传统的碳酸饮料逐渐被消费者抛弃,而健康饮料受到消费者的青睐。随着消费者消费观念的变化,碳酸饮料市场的整体份额不断下降。碳酸饮料巨头的处境不容乐观,而健康饮料如瓶装水等则快速兴起。

低热量软饮料产品成为消费趋势。近几年碳酸饮料市场受阻的情况下,碳酸饮料企业开始大力开拓开发零卡路里或低卡路里的天然甜味剂,以更好地模仿全卡路里碳酸饮料的口味。以两大碳酸饮料巨头百事可乐和可口可乐为例,百事可乐在全美范围内推出了PepsiNext品牌,这是其旗舰品牌的人工加糖的中卡路里版。同时,还推出了人工加糖的零卡路里健怡百事可乐(Diet Pepsi)来改善其保质期。而可口可乐开始在美国的某些市场上测试其天然加糖的、低卡路里版本的雪碧(Sprite)和芬达(Fanta)饮料。虽然目前相关产品市场反应并不理想,但从长期来看,低热量饮料产品仍将会成为市场趋势。

特点鲜明的功能性软饮料行业兴起。运动、减肥及功能性饮料逐渐收到成效。例如,具有药效的饮料、女性保健功能饮料、维他命饮料等将会获得更多消费者的青睐,成为软饮料产品市场的发展趋势。

2.2、行业竞争格局:美国保持高集中度,中国格局稳中有升

对比中美非酒精饮料行业竞争格局,我们发现我国CR2和CR4仅为美国的一半,

我国非酒精饮料行业仍处于成长阶段,龙头企业市场占有率较美国成熟市场仍然较低。

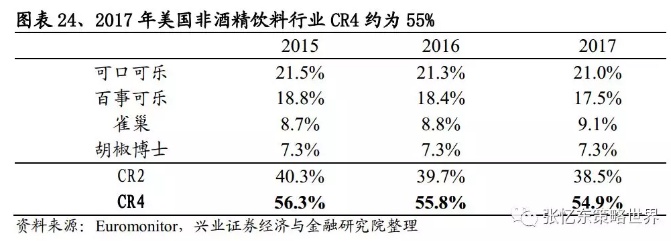

美国CR4约为55%,保持稳定

美国非酒精饮料行业龙头企业为可口可乐、百事可乐、雀巢、胡椒博士,2017年市场份额分别为21%、18%、9%、7%。CR4稳定在55%左右,超过一半的市场份额。这表明美国非酒精饮料行业格局稳定且发展成熟。

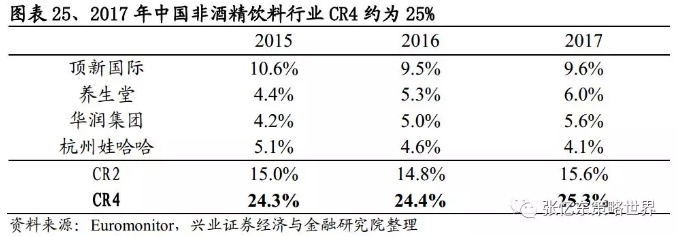

中国CR4约为25%,稳中有升

中国非酒精饮料行业龙头企业为顶新国际、养生堂、华润集团、杭州娃哈哈,2017年市场份额分别为9.6%、6.0%、5.6%、4.1%。CR4为25%左右。这表明我国非酒精饮料行业格局逐渐形成,龙头企业市场份额和竞争力逐渐提升,行业成长性较好。

三、公司分析:持续成长的龙头企业

3.1、发展历史概述

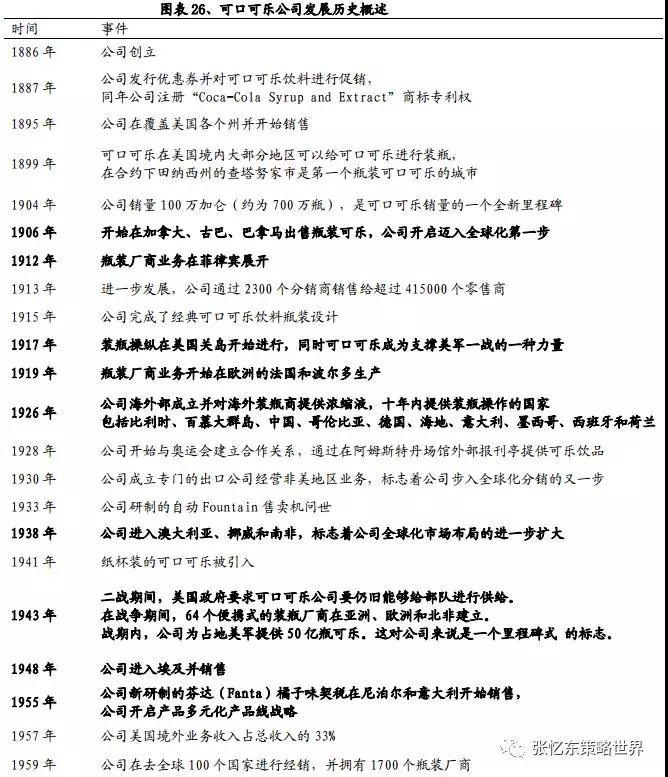

可口可乐公司自1886年成立以来,历经132年发展成为碳酸饮料行业巨头,至今已在全球非酒精饮料行业中处于领导者地位。

3.2、历史业绩:波动增长

1980-2017年可口可乐公司的业绩情况处于波动上升状态。历经百余年的成长与发展,可口可乐公司已成为全球最大的非酒精饮料公司,在全球拥有500个饮料品牌,并能提供消费者近3900个饮品选择。可口可乐公司虽然已是一家非常卓越的企业,但从公司近30年的营业收入和利润情况来看,它也曾历经危机与挑战。

3.3、不同历史阶段的挑战与对策

通过分析公司近30年的经营业绩情况,我们发现20世纪70-80年代、20世纪80-90年代、21世纪初这三个阶段是公司业绩剧烈波动时期。分析和研究这三个阶段公司对策,有利于中国企业从中汲取有益成分不断发展。

1929-1930年美国经济大萧条时期:广告营销是公司命运转折点

一方面,1930年以前,消费者习惯于在夏天购买可乐,此外其他季节成为可乐消费的淡季,特别是冬季。公司CEO 罗伯特*伍德拉夫为应对当时的经济形势,提出将可乐与圣诞老人形象结合进行广告宣传。

另一方面,20世纪30年代,正处美国经济大萧条时期,公司定价采取低价策略,几美分就能买到可口可乐。可乐不贵,这对危机中的人们来说不会难以负荷,也让危机中情绪低落的人们感受到了一丝温暖。

可口可乐所传递的“快乐、分享、平等”和美国精神具有极大的相似之处,因此这一广告营销策略使可口可乐从简单的商品上升为美式生活的代表。这促使消费者对可口可乐的认可度和忠诚度提升,可口可乐深深植入美国消费者内心,已成为美国人民的一种信仰和生活方式。

二战期间:可口可乐成为美国的军需物资

在巩固美国本土市场之后,可口可乐公司将视野放眼海外市场。公司CEO罗伯特*伍德拉夫利用看是 “糟糕” 的时机,开启海外扩张之路。

伍德拉夫通过自下而上分发广告册子的舆论宣传传达前线战士对可口可乐的需求和心声。此外,他还频繁召开记者会、邀请战士家属以及国防部领导们到现场进行激情演讲来推销可口可乐,对可乐进行大力宣传。通过伍德拉夫的努力,可口可乐公司得到政府大力支持,政府协助公司在美军驻扎地设立工厂,军队消费可乐饮料超过50亿瓶。由于公司的到国家的支持,可口可乐公司于二战期间在海外建厂64家,公司将其业务顺利扩张到海外。

通过伍德拉夫的一系列努力,不仅让可口可乐公司在美国经济大萧条时期在美本土站稳脚跟,同时也让公司在二战世纪进入国际市场,让可口可乐成为美国的代名词,为日后发展奠定强有利的基础。

20世纪50-60年代:在艰难中求索

一方面,二战结束后的通胀给可口可乐公司带来许多隐忧。交通运输、能源、瓶子以及其他生产要素成本的稳步上升,导致瓶装商最终放弃五美分价格。伍德拉夫坚持原价并输掉价格战的事件导致了可口可乐公司股票首次出现下跌,其个人领导能力也受到质疑。

另一方面,竞争对手在崛起。从可口可乐辞职的阿尔弗雷德 斯蒂尔加竞争公司入百事可乐,其一系列战略大调整取得了非常有效的成果。不足五年,可口可乐在世界范围内的领先优势从5:1下降到3:1,与此同时,“百事可乐的国内市场份额则从21%上升到了35%。对手的成功也间接造成了可口可乐公司的业绩下滑,两家公司多细分市场上的竞争关系在之后一直持续。

健康问题的周期性出现也成为影响可口可乐发展的持续性因素。此外,在二战结束后,变化多端的国内政治环境,种族,性别,人权等一系列社会问题对可口可乐的管理策略和发展战略均造成影响。可口可乐公司迎难而上,最终取得佳绩。

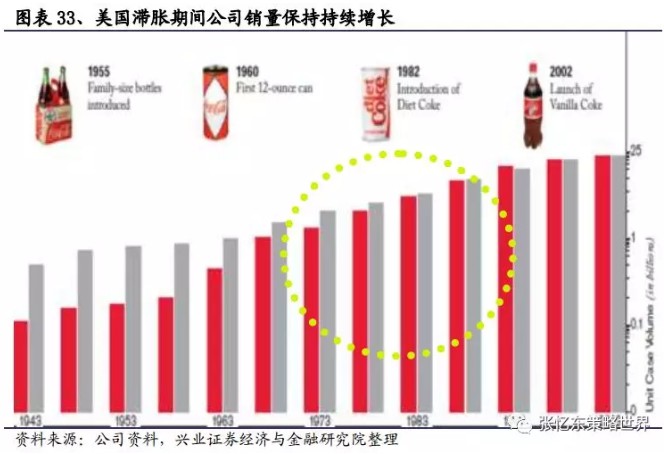

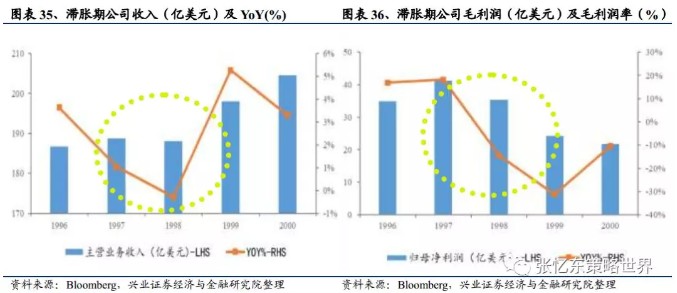

20世纪70-80年代:经济滞胀期公司海外业务分散风险

由于公司在过去的历史时期已经开始开外扩张,经过不断创新和发展公司形成了强大的品牌效应。虽然美国滞胀对美国本土经济造成严重冲击且美国民众生活遭受重创,但是对可口可乐公司来说,由于其全球分销网络的完善以及海外市场的布局,在经济滞胀期间,公司的可乐销量仍然保持持续增长。

可口可乐公司布局海外业务历史需追溯至二战结束前夕。1950年年末,可口可乐公司开展了同多个国家的业务。海外业务在之后的时间内一直为公司提供利润和活力。1976年,可口可乐的CEO 保罗 奥斯汀在一篇文章中指出美国的软饮料消费已经饱和,可口可乐的最大销售量增长将来自国际市场。至1982年,国际市场的销售量占可口可乐全部软饮料产量的62%,1980年年底,公司在接近60亿美元销售额的基础上赢得利润4.22亿美元, 是1962年的近10倍,其中65%的利润来源于海外部门。

新秀郭思达1980年上任后,通过回归经典配方,推出健怡可乐,利用“可口可乐等同于美国文化”这一无形资产营销等措施,取得良好成效。在经营管理方面,公司明确盈利目标,重视利润率,资产负债表稳健以及资产的多元化配置,在公司内部积累大量现金,大举收购瓶装厂股权,与此同时进军影视业。此外,可口可乐公司继续在全球范围内贯彻强势推进战略,进一步开拓海外市场。至1996年年底,可口可乐公司销售量占据了海外软饮料市场的一半以上。1986年公司年平均纯利润率达到10%,股价上升至120美元,公司在经历20世纪七十年代的迟缓发展后重新恢复活力。

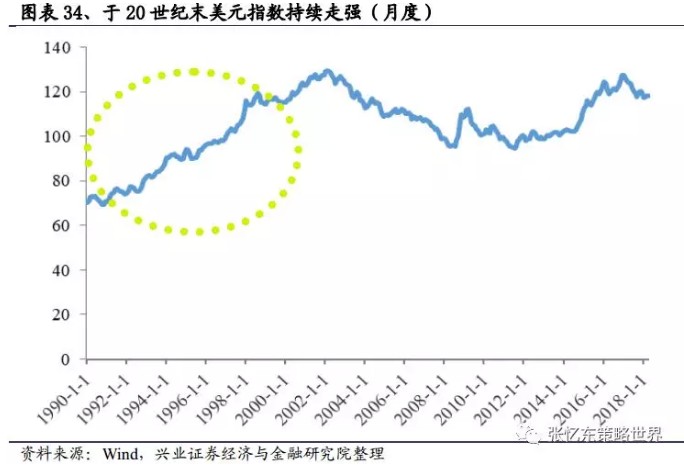

20世纪末及21世纪初期:世纪末危机

20世纪末期,由于可口可乐公司80%的利润来自于海外市场,世界范围内的美元升值对公司盈利造成不可忽视的负面影响。1997年亚洲金融危机的爆发使得全球经济跌入低谷,可口可乐的销量和利润均下降。此外,受健康观念普及影响,碳酸饮料市场份额不断下降。可口可乐公司在非碳酸饮料行业的迟缓动作,大量裁员等一系列举措一度使得公司陷入困境。

此外,雪上加霜的是可口可乐公司欧洲公司遭遇的可乐安全恐慌。1999年比利时和法国多人在引用可口可乐之后中毒。这是可口可乐公司历史上罕见的重大危机。这一危机使得公司1999年表现大幅下滑,净利润率同比下降31%,市场占有率下滑,公司总损失达1.3亿万美元,全球裁员5200人,董事长兼CEO道格拉斯*伊维斯特被迫辞职,公司形象严重受损。公司耗费未来5年乃至更长时间才从这次打击中恢复。

2009年以来:业绩虽降,但企业 “护城河” 仍在

受本土和国际碳酸饮料市场萎缩影响,自2009年以来近十年内,可口可乐公司的营业收入及净利润均略有下降。

2017年收入及利润下降幅度较大,2017年营业收入同比下降15.4%,毛利润同比下降12.8%,净利润同比下降80.9%。主要原因有三:一是,公司商业模式调整;二是,公司业务机构调整,即并购和拆分;三是,汇兑损失。

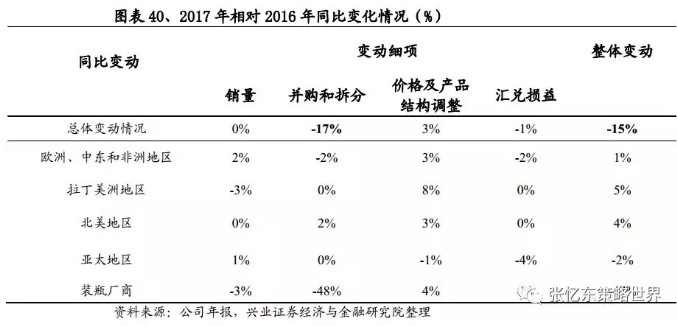

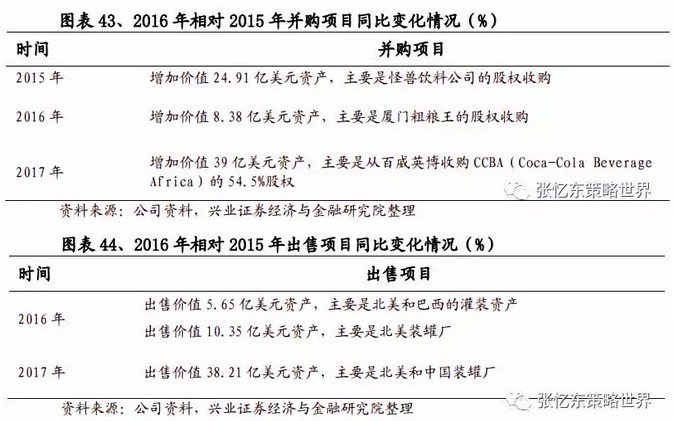

公司并购和拆分的组织结构调整是公司2017年来收入下降的主要原因。一方面,对比2016和2017年收入变动情况来看:2017年公司整体零售基本持平,产品结构和价格提升带来了3%的增长,除亚太地区外,其他地区的产品结构和零售均价基本都趋于提升;汇兑损失为1%;在并购和拆分上,整体损失17%,主要是由于对装瓶厂商投资,损失48%。

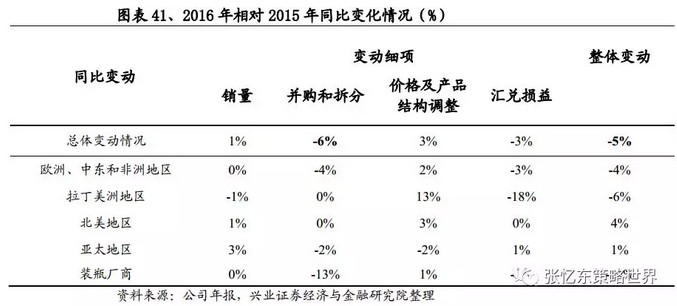

另一方面,对比2015年和2016年收入同比变动情况来看:我们发现并购和拆分是公司2016年收入变动的主要原因。2016年公司收入同比下降6%,而损失掉的部分主要来自装瓶厂商的结构调整为-13%;此外,2016年汇兑损失为3%。这两项变动是导致公司2016年收入下降的重要原因。2016年公司的整体零售相对2015年上升3%,销量上升1%,这说明公司的产品结构、价格、销量对公司收入是正增长的贡献,持续经营能力较好。

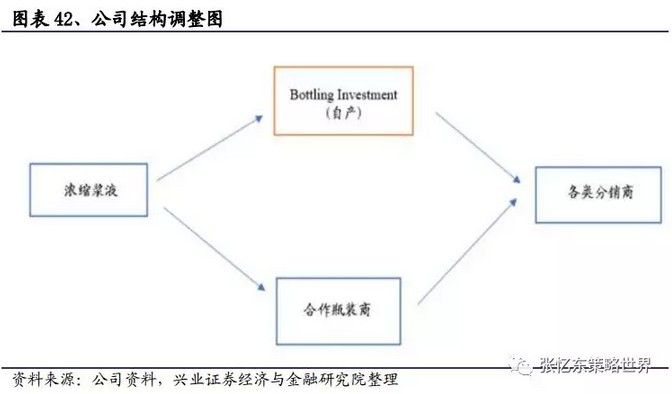

近年来,由于消费者对软饮料的需求品类不断丰富和变化,公司为应对这种变化,不断进行买入新品牌填充公司产品线,同时适时卖出价值较低的品牌和产品线。根据公司2017年年报,我们发现公司已开始直接控制生产成品饮料的装罐厂商。

此外,近三年公司的并购和出售项目较多,并进行结构调整,有较大变动及改革,未来盈利能力可期。

四、公司历史股价变动情况

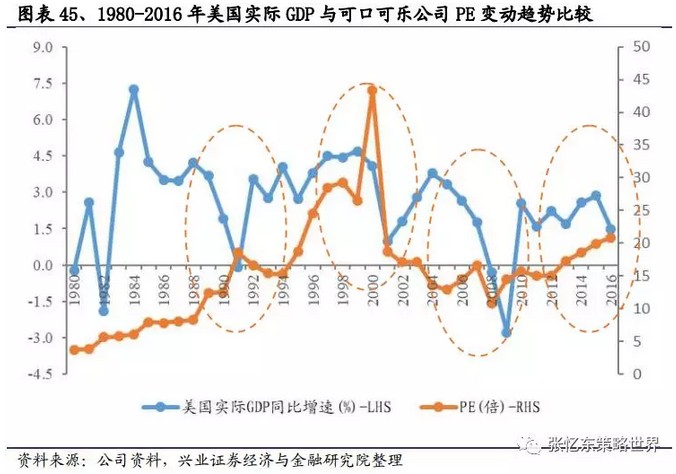

20世纪90年代以来美国实际GDP同比增长走势情况来看,在美国实际GDP增速波动较大的四个时期,公司的收入、收盘价以及PE的也有较明显波动。

近40年来,可口可乐公司收入稳步上升,市值和盈利不断向更大规模发展。从1980到2017年,可口可乐公司股价上涨177倍(已根据分红调整),复合年化收益率(名义)高达15% 。

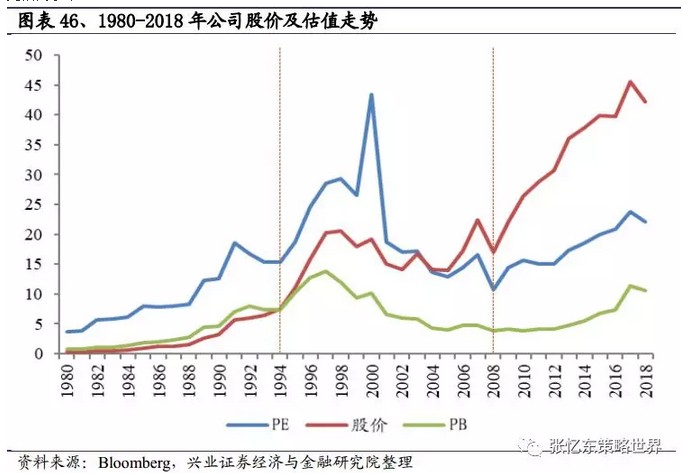

1980年至今,公司估值可大致分为三个阶段:

1980年至1994年:在此期间可口可乐公司经营业绩平稳上升,公司市场反映良好,此期间PE从3.7倍逐步增长为15.3倍,PB从0.73倍逐步增至7.4倍,股价从0.26美元稳步增至7.56美元。

1995年至2007年:公司股价处于震荡期,PE和PB也有较大波动。1995年后股价水平较之前有较大提高(平均增幅大于8美元每股,百分比大于100%),其中2000年受可口可乐公关危机影响,公司主营业务收入和毛利润下降,公司PE出现非正常大幅上升。2000年后,公司股价呈U行走势并于2007年到达22.4美元新高,PE和PB总体震荡下行。

2008年至今:2008年受次贷危机影响,当年可口可乐公司收入和利润水平小幅下降,股价下跌,股市估值水平总体降低,公司PE和PB应声下跌。2009年及以后,公司股价,PE和PB一路上升,至2017年末达到历史较高水平。

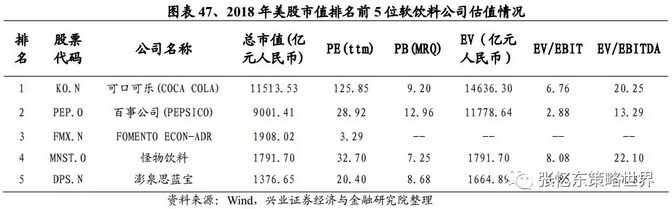

目前可口可乐公司估值处于历史较高水平。从行业平均水平看,选取美股中市值排名前5位的软饮料公司对比,可发现可口可乐公司除市盈率较高外,其余估值指标(包括PB,EV/EBIT,EV/EBITDA)均处于行业合理区间。由于可口可乐为行业龙头公司,溢价能力较强。

五、对中国非酒精饮料企业的借鉴之处

通过研究和分析美国非酒精饮料行业和龙头企业可口可乐公司的发展历程和未来趋势,我们可以从中发现中国非酒精饮料行业的发展阶段和未来趋势,同时我国龙头企业可以在借鉴国外龙头企业发展战略和经营模式的调整的同时,结合中国消费者特点,调整发展战略进行更好的发展。

5.1、公司持续发展的战略

可口可乐公司的战略一直传承延续,针对不同的历史阶段和具体问题灵活调整和转变。近百年来,公司的主要战略如下:

多元化产品战略。回顾可口可乐公司历史,我们发现公司在20世纪50年代就已经开始产品多元化战略,并在20世纪60年代加速多元化。同时,针对消费者的肥胖等健康问题,公司推出了健怡可乐等产品。时至今日,公司已经成为集碳酸饮料、果汁、即饮咖啡、即饮茶、水饮料、运动及功能性饮料的多元化产品线的企业。

全球化布局战略。1906年公司可乐业务走出美国本土进入美国邻国销售,此后公司不断加速其在海外市场的销售,1957年公司在美国境外销售额占公司销售总额的33%。至今公司已经在全球200多个国家和地区生产和销售。

完善的渠道分销网络。公司主要产品业务包括直接零售和销售浓缩液给瓶装生产商。伴随着公司全球化的战略布局,公司开始在海外与装瓶厂商建立联系和合作关系。自1912年起,公司在菲律宾展开装瓶厂商合作关系,至今公司已经在全球布局全球装瓶厂商。

大量及大范围的广告宣传投入战略。公司与各类知名体育比赛,游乐园、影视作品、广播电台等媒体进行广告宣传。二战期间可口可乐公司是部队特供饮品,使消费者对可口可乐的印象根深蒂固。通过加大对产品的广告宣传力度,在不同历史阶段加入不同元素的宣传主题和特点,将产品植入消费者内心,增加产品忠诚度和渗透力。

5.2、公司经营模式调整

消费者行为变迁一直存在。消费者对更健康、更安全的食品饮料需求从未减弱。碳酸饮料行业已经相当长时间不再增长,并且面临下滑压力,可口可乐则一直在通过不断扩大非汽水产品业务来对冲这一不利变化。

为有效应对不断变动的消费者偏好的变化,公司不断调整经营模式:

扩大消费者范围:顾客选择。从新界定产品市场定位,把“饮料”概念扩大,包括果汁、咖啡、茶等。

成为价值链的管理者:价值获得。不局限于现有业务领域,从销售浓缩液给装瓶到零售等高附加值的领域拓展。

对销售渠道进行重组:战略控制从消费者的需求出发,改造与装瓶商的关系,加强对瓶装商的控制:

收购瓶装商的部分股权、回购特许经营权、向有能力的瓶装商出售浓缩液。

对装瓶商进行投资和现代化改造,协助对主要客户进行市场营销。

引导装瓶商进入高利润领域,使其经营更有效。

对新的装瓶商和经销商提供资金支持,去报其能配合公司的增长战略。

关键业务的确定和拓展:范围界定:

强调低成本的销售渠道建设策略,加大在高利润销售场所的销售规模,大力发展自助消费。

建立全球化的战略同盟:麦当劳、迪士尼。

进军国外市场,努力试试当地化战略。

加快产品系列的开发。

进军国际市场。进军国际市场所面对的一个基本问题就是市场的不连续性问题。所以跨国企业所遇到的关键问题就是归属地问题。公司目前已经与东欧、西欧、拉丁美洲、澳大利亚、东南亚等国家建立了强大的骨干装瓶商的网络。从追求市场份额转变成为努力增加股东的价值。公司收购部分装瓶商之后,主要问题是:扩大了公司的资产规模,影响了股东收益。因此公司的应对措施是对收购的装瓶商是控股,公司持股49%,其余51%由上市公司开发。

六、结语

中国经济不断发展,未来的发展会更加显著。随着国内居民生活水平的提高,消费者对非酒精饮料的需求将会不断增加,行业空间将会进一步上升。我国非酒精饮料行业的整体情况和其细分行业的大力发展将促使行业内龙头企业不断成长壮大。我们认为,我国龙头企业通过学习和借鉴全球龙头企业的成长经验和发展策略,这为我国非酒精饮料行业也诞生伟大的公司提供了指导意义。

风险提示:消费者偏好转变风险、行业发展不达预期、全球经济变化风险。