本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。文章作者马文慧、陈荟竹、林弘炜。

半年过去了,全球资本市场在这半年中风雨飘摇,一改去年的向好趋势。

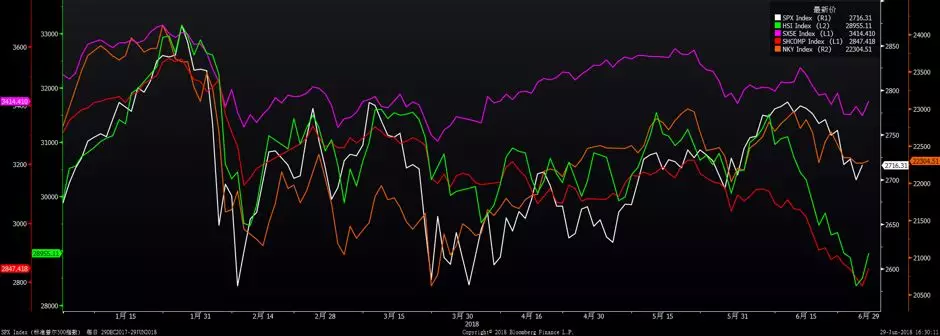

年初至今,各国股市跌宕起伏,大体上经过了两轮起伏。1月,市场冲高;1月底 2月初,全球股市暴跌。此后,各国股市开启了波段反弹行情,而6月下旬以来,再次出现市场普跌,港A股这一轮尤其令人不忍直视。

价格的背后是资金流动,我们再次来看看市场变化后的主要资金流动的高频数据。

主要股指走势

( 数据:彭博社,云锋金融整理。白色标普500;绿色恒生指数;紫色欧洲斯托克指数;红色上证指数;橙色日经指数)

美股——主动型资金的前瞻性和被动资金的同步性

美国股票型ETF已经成为市场资金流动举足轻重的力量。今年以来美股ETF总体累计净流入。自4月6日之后,美国股票型ETF累积净流入大幅增加,但是在6月中旬触及高点后回落。无论是2月初的市场大幅调整,还是6月底的这波下跌,股票ETF与美股走势亦步亦趋,反应了被动型管理资金顺周期的特点。管理资金占到美股市值15%的ETF,未来是否会成为市场波动的放大器?我们将密切关注。

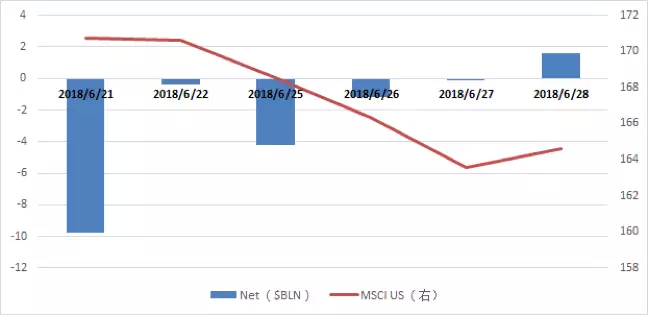

美国股票型ETF (周度) 与MSCI 美国指数

数据:彭博社,云锋金融整理

上一周市场变化尤为剧烈。上周ETF净流入在近一个半月内首次为负。为了更细致地看到周内资金流变化,我们把资金流拆解到以日为单位。可以发现6月21日之后净流出不断缩小,MSCI 美国指数在这个过程下跌,净流出缩量至0附近之后指数开始反弹。6月28日为本周ETF首次净流入。

美国股票型ETF 净流量 (日度)与 MSCI 美国指数

数据:彭博社,云锋金融整理

美股共同基金(mutual funds)资金流动是另外一个可及时观测的资金流动指标。美国股票型共同基金年初至今延续近年来的总体净流出的态势,但资金流动的变化很有意思,2月初和3月中旬的市场下跌,共同基金净流出减少,有逆向操作的特征;而6月初以来的前三周,美股共同基金平均每周净流出接近百亿美元,领先市场大跌,体现出了前瞻性。

美国股票型共同基金净流量(百亿美元) 与 标普500指数(右)

数据:彭博社,云锋金融整理

统计口径:2269支AUM在2千万美元以上的股票型公募基金,截止2018年6月底,这些公募基金所管理的资产规模大约为2.5万亿美元。

期货和波动性——过于集中的头寸与更大的波动性

再来看期货市场头寸情况。从数据来看,目前美股期货净多头已经处于比较极端的水平,高于2006年、2013年和2016的历史高点。过于一致的市场预期往往意味着转折点,值得警惕。

标普500期货净多头

数据:彭博社,云锋金融整理

数据口径:标普500标准期货和标普500迷你期货加总

今年以来,恐慌指数VIX冲高,却并未回落至2017年的水平,市场波动率显著上升。考虑到今年全球流动性紧缩、贸易争端加剧等不确定因素,VIX或难回到2017年的低位。

VIX指数

数据:彭博社,云锋金融整理

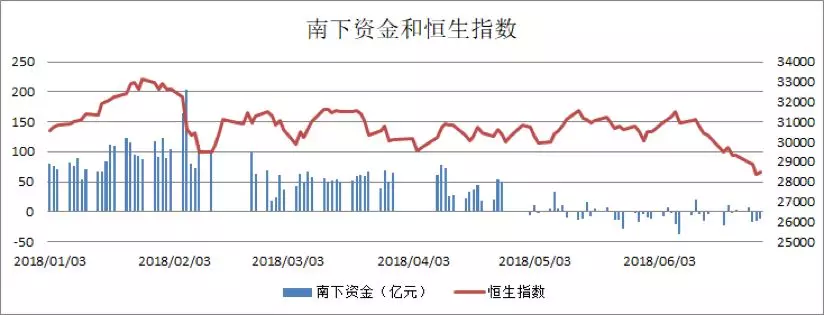

港A股——顺周期的北水和抄不动底的南水

通过港股通南下的资金规模和港股指数水平有较强的正相关关系。总体上,5月以前南下资金基本持续保持大幅净流入。而5月之后,随着全球市场的波动加剧,北水转为净流出态势。在1月,恒指处于31000点至33000点区间,南下资金单日净流入平均在100亿左右;随后,恒指处于29000点至31000点区间,净流入平均在50至100亿之间;而五月之后,恒指一度下跌,甚至逼近28000点,南下资金净流入极度萎缩,甚至呈现小幅净流出。

数据:彭博社,云锋金融整理

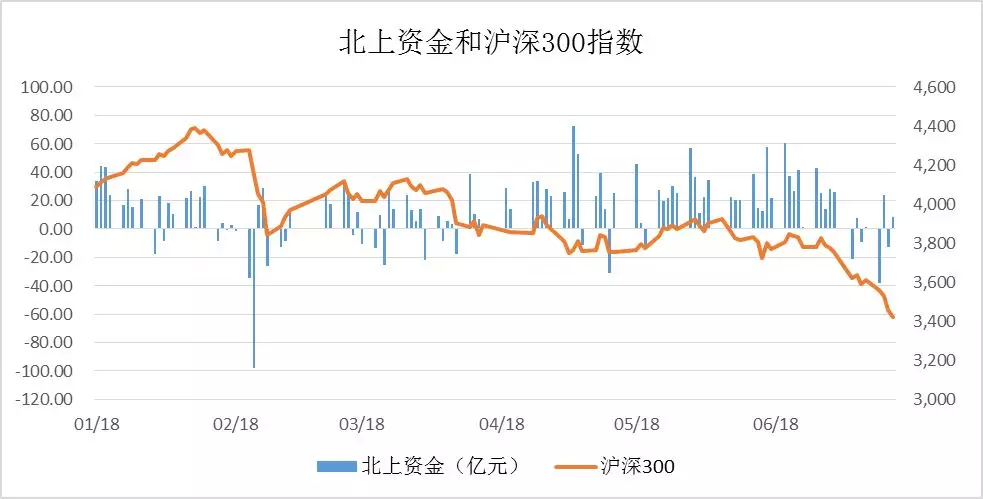

通过深股通和沪股通北上的资金则有几个特点。一是4月中之前有顺周期的特征,2月初大幅流出;二是4月到6月中旬,A股市场下跌,相对发达市场估值更具吸引力,北上资金明显放大,呈现“抄底”的特点;三是6月中旬以来,当全球市场开始普跌,北上资金终于失去动能,转为流出。

总结年内以上三个阶段,北上资金既有一定机构投资者的“逆周期”的特点,但也明显受到发达市场走势和全球风险情绪的影响。

数据:彭博社,云锋金融整理

无论美股还是港A股,资金流动都显示出市场情绪很弱。

不管大势如何,有一点是确定的:当潮水退去,才是真正考验基金经理能力的时候。这一轮美股共同基金相对ETF的资金走向,正反映出了主动型经理的前瞻性。让我们重温霍华德马克斯在最新一期备忘录中对ETF和共同基金的精彩评述:

ETF的飞速发展和其受欢迎程度与大约九年前开始的市场反弹相吻合。 因此,我们没有机会了解ETF在市场下行时表现如何。如果将受到市场追捧的股票(其股价可能已被需求面推高)纳入ETF并以偏高比重持续持有,是否会导致在市场下跌时期这类股票承受高于平均水平的抛售压力?是否会导致股价跌幅更深,进一步致使投资者日渐抛弃这类股票以及持有这类股票的ETF的恶性循环? 究竟结果如何我们目前无从知晓,但不难想象, ETF在市况理想时因大受欢迎而飞速增长,同样也会在市况糟糕时表现更差。——霍华德马克斯“无人投资能走多远”。

(编辑:文文)