本文编选自“36氪”,作者刘一鸣、唐泽俊。

自古“民以食为天”,但餐饮业的上市公司是“衣食住行”中最少的,很多成功的餐饮企业仅仅“小而美”,或是在恶性竞争中销声匿迹,市场集中度极低。

餐饮业最大的问题就在于难以标准化,这一困难也同样适用于海底捞。海底捞成立于1994年,在最近5年中都不断产生上市传闻,但直到2018年5月17日,海底捞才正式向港交所递交上市申请,也从侧面说明了餐饮业上市不易。

海底捞创始人张勇曾在 2015 年接受《中国企业家》的采访时表示:

上市得有一个前提,你的企业可复制,标准化、流程化制度做的非常规范,我看不到海底捞有这种迹象。我们上市的话基本上就是骗钱,因为我们现在口碑很好,大家给的估值很高,实际你拿了人家的钱,你自己的流程化标准化做不到。

可见这3年里,海底捞的高管团队最关心的是怎么为海底捞打造一套高质量的流程管理制度。

2017 年的海底捞,年营收达 106.37 亿人民币,是中国唯一一家营收超百亿的餐饮企业,运营着中国及全球范围内 320 家火锅店,有 5 万多员工。不过好在,火锅绝对是餐饮业众多品类里,最容易实现标准化的品类。

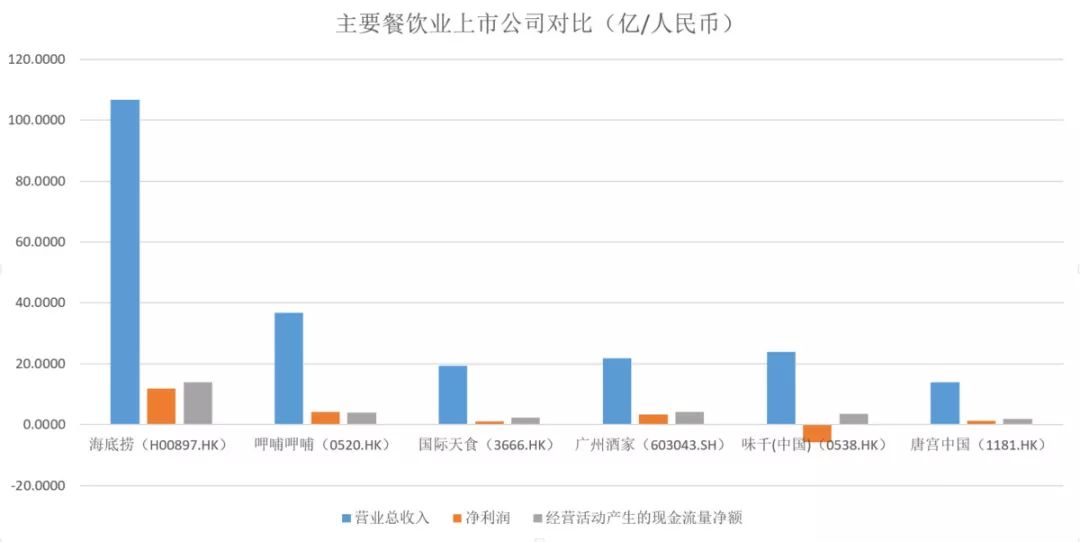

海底捞一家的营收几乎等于另外五家之和,净利润是另外五家总和的三倍

海底捞在 2018 年给出了“新增 180-220 家新店”的“疯狂”计划,要知道海底捞 2017 年底在全球拥有的店面数是 273 家,这意味着海底捞几乎要在今年“再复制”出一个海底捞,它能成功吗?

为什么说火锅是中式餐饮里的最佳赛道?

中国一直是美食之邦,至清朝末年终于形成鲁菜、川菜、粤菜、苏菜、浙菜、闽菜、湘菜、徽菜八大菜系。据Frost & Sullivan(沙利文)报告,在2017年3.2万亿营业额的中国餐饮市场中,火锅是中式餐饮行业的第一大品类,市场份额达13.7%,2017年总行业规模为4362亿元。

在八大菜系的光辉之下,火锅是一个异类,因为火锅无需厨师,小料也可根据个人口味调试。从投资角度而言,火锅是餐饮业中净利率最高、且最容易实现标准化的品类,这使火锅成为中式餐饮里的最佳赛道。

另一家上市的火锅品牌呷哺呷哺(0520.HK),就在招股书中强调了火锅的优势:火锅店易于复制,因为其绝大多数操作均能标准化,尤其是火锅店在餐厅层面较少进行食品加工,且不需要厨师。由于呷哺呷哺定位的是快速休闲火锅店,其可以用更简单的菜单、更少的SKU,及一套标准化程序,来增强业务模式的可扩展性。

由于省去了诸多成本,火锅行业的净利率相较正餐更高。根据中国饭店协会数据,2016 年火锅市场每平营收、人均劳效均为餐饮各品类最高,平均净利率可达13.51%。据Frost & Sullivan预测,2017年至2022年,中国火锅市场的年复合增长率为10.2%,市场规模达人民币7077亿元。

而在火锅市场内,按2017年收入计,以麻辣口味闻名的川式火锅约占中国火锅餐饮市场的 64.2%,是中国最受欢迎的火锅类型,也是海底捞经营的火锅类型。

海底捞的经营数据如何?

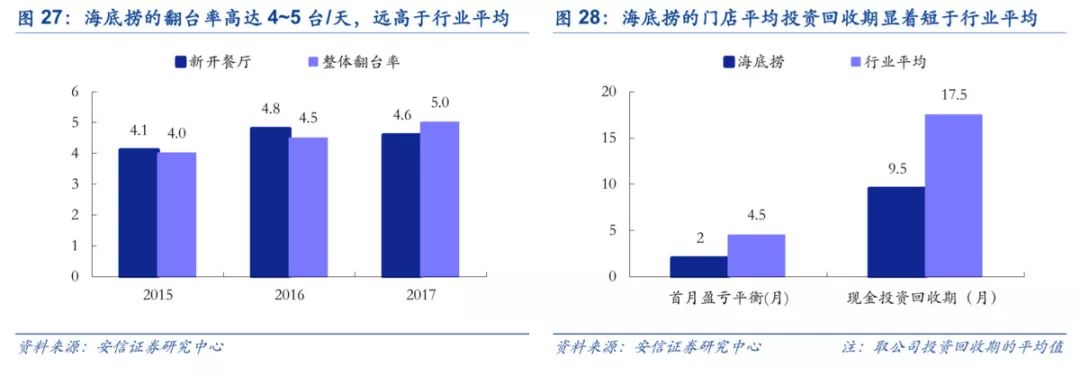

如果要用一个指标来证明海底捞的投资价值,那无疑是单店盈利能力了。据海底捞招股书,海底捞门店数量从2015年初的112家增至2017年末的273家,新开餐厅一般在1-3个月内实现首月盈亏平衡,在2015-2016年,大多数餐厅在6-13个月内实现现金投资回收。

而根据Frost & Sullivan,相比同业平均水平,主要的中餐品牌通常分别在约3-6个月及15-20个月内,实现首月盈亏平衡及现金投资回报。由于海底捞定位于中高端火锅市场,其初期投入要高于一般餐饮业,却能实现投资回报周期更短,的确能体现其竞争力。

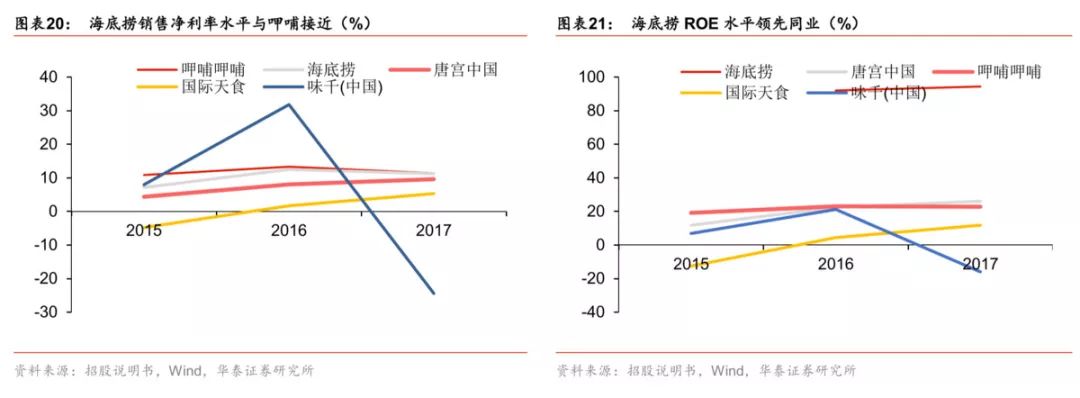

近三年来,海底捞的营收由2015年的57.57亿元增至2017年的106.37亿元,净利润从2015 年的7.1亿元上升至2017年的11.2亿元。其中,2017年的净利润率达到11.22%。

天风证券分析,对于一家餐饮企业来说,影响经营业务收入的关键因素有五个:餐厅数量、翻台率、顾客平均开支、同店销售表现、分地区销售表现。

从餐厅数量来看,海底捞在2017年拥有273家店,2017年新开设了大量餐厅(98家),并计划于2018年新开设180-220家,保持了高增长态势;

从翻台率来看,由于营业至午夜,这增加了海底捞的翻台率。翻台率即餐桌重复使用率,可以反映餐饮店面的运营效率,公式为翻台率=(餐桌使用次数-总台位数)/总台位数*100%。海底捞的整体翻台率保持高增长趋势,其2015-2017年门店整体翻台率分别为每天4.0、4.5、5.0次,处于行业内极高水平。并且高于快速休闲类火锅呷哺呷哺的3.3,并且呷哺呷哺的翻台率呈滞涨状态,其2015-2016年均为3.4。

从顾客平均开支来看,2015-2017年间海底捞的顾客开支稳健上升,2016-2017年同比增长2.94%、3.39%,在餐饮消费升级的趋势下,预计这一数字还会维持上涨趋势。

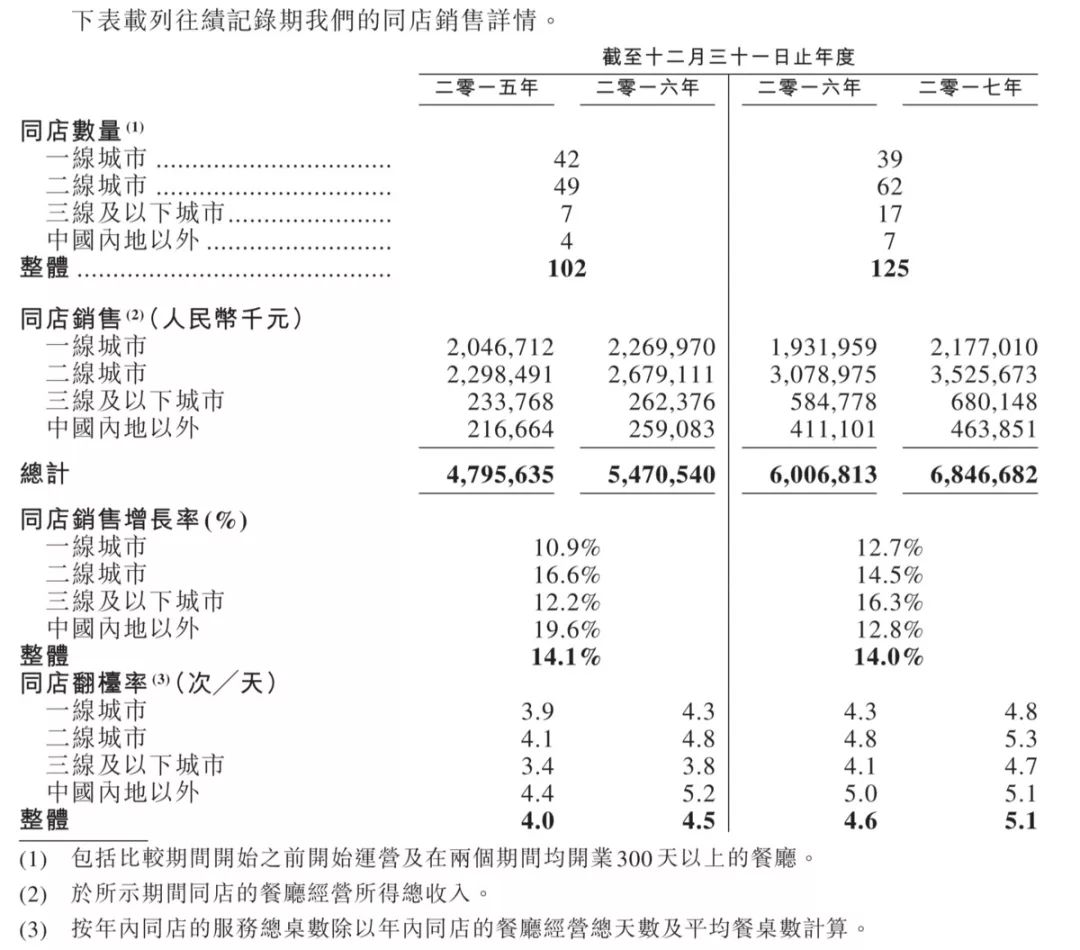

同店销售情况是衡量餐饮业最为重要的指标,这一指标只计入已持续经营一年或以上店面的数据,从而避免餐饮公司通过不断开新店来冲高增长数据。从海底捞的同店销售情况来看,销售额维持14%的增长(呷哺呷哺2016-2017年为8.5%),这与同店翻台率的持续增长是相辅相成的。

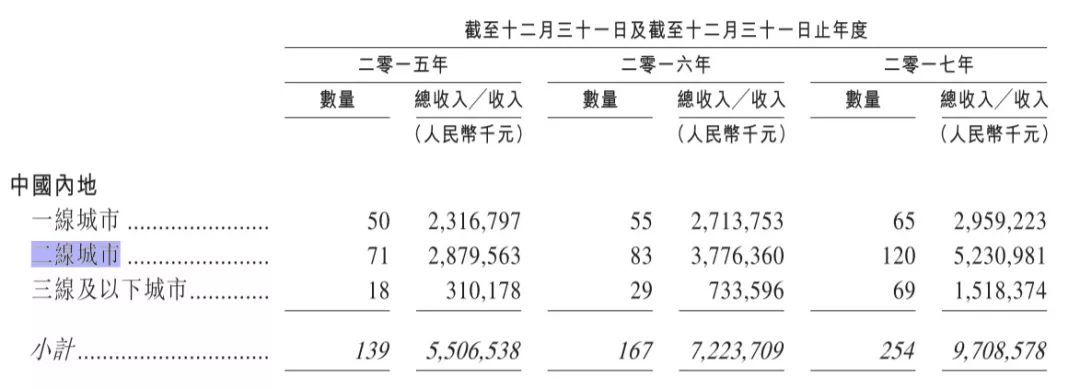

海底捞招股书显示,二线城市是海底捞的绝对增长主力

从分地区销售表现来看,海底捞2017年整体客单价为97.7元,而定位于快速休闲火锅的呷哺呷哺,顾客平均消费为48.4元。在海底捞的国内餐厅中,一线城市顾客平均开支最高,为98.3元,全年客流量为3千万人;二线城市平均开支为92.6元,贡献收入占比最高,全年服务了5650万人;三线及以下城市顾客量增速最高,新增103.8%,并且在2016-2017年度,新增了37家餐厅。2017年,海底捞在海外地区新增餐厅19家,占餐厅总数7%,实现收入7.03 亿元,占总收入6.6%,日均顾客量为869人,顾客平均开支为179.6元,海底捞会进一步开拓海外市场。

除餐厅业务外,海底捞还有外卖和销售调味料与食材业务,但占比较小,为餐饮业态的补充项目。

海底捞是火锅行业里最早上线外卖业务的公司,但占比仍然不大

餐饮业最大的两个成本项目,是食材与员工成本。2015年-2017年,海底捞的原材料及易耗品/营收维持在40%左右,呈下降趋势,2017年的数字为43.13亿元。随着新增餐厅需招聘新员工,及培训费用和薪资水平上涨,员工成本占收入占29.3%,呈上升趋势,2017年的数字为31.2亿元。

对比呷哺呷哺,可以凸显海底捞在这两项成本上的高投入。2017年呷哺呷哺的原材料及耗材成本为13.65亿元,与营收占比37.3%;员工成本为8.33亿元,与营收占比22.7%。海底捞在2017年共有320家店,服务1亿客流。呷哺呷哺同期拥有738家店,服务8000万客流。

虽然在食材和员工上投入巨资,海底捞的坪效依然是众多中国餐饮品牌中最高的,海底捞年均坪效约为2.5万元/坪;呷哺呷哺年均坪效约为2万元/坪;广州酒家为0.97万元/坪;味千中国年均坪效约为0.11万元/坪。

海底捞的杀手锏之一:“榕树式”师徒制

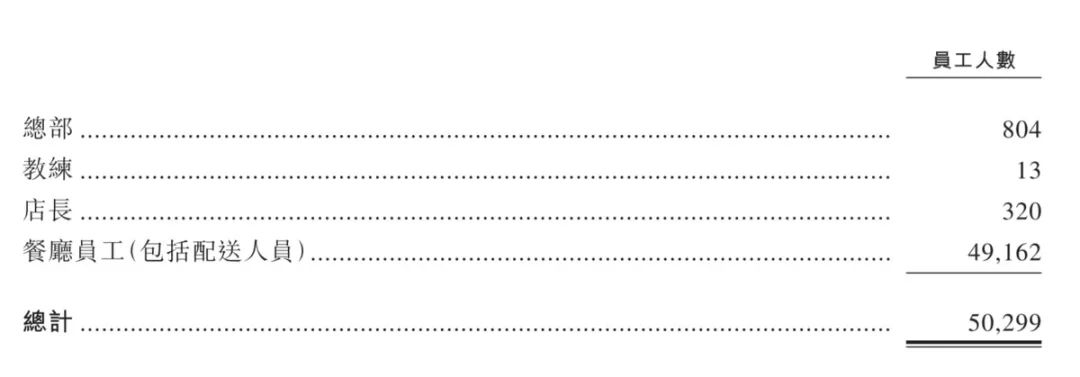

对于一家拥有5万员工,320家门店,每年服务1亿客流的餐饮企业来说,应该采取什么样的管理体系和企业文化?

海底捞选择了用优质服务来设立壁垒,那就必须有一个配套的人才激励体系

2010年,北大教授黄铁鹰的书《海底捞你学不会》出版,一下子令张勇成为企业界的弄潮儿。不过张勇却一直很焦虑,他在接受《中国企业家》的采访时说:“我觉得很困扰,我也没想到做这么大,走到现在也不知道往下该怎么走。”

做出一家“小而美”的餐饮店容易,但要想扩张成为全国乃至全球的餐饮连锁集团,必须有一套特别的经营模式。与呷哺呷哺高度标准化的模式不同,由于海底捞的口碑重度依赖服务,而服务又重度依赖人力,这在规模化复制上很困难。

对此,海底捞采用“师徒制”,即每一位员工在加入时均会分配一位师傅,师傅会为新加入的徒弟提供一周的入职培训,并在其职业生涯中定期给予指导与支持。餐厅一般员工由店长评审和提拔,员工有明确晋升通道,可在约四年晋升为店长。

在海底捞,店长无疑是最有价值的资产,也是海底捞的中坚力量。若海底捞想维持每年新增100多家店的速度,就需要批量培养足够多的新店长。截止2018年5月,海底捞有320名店长及200名后备店长。

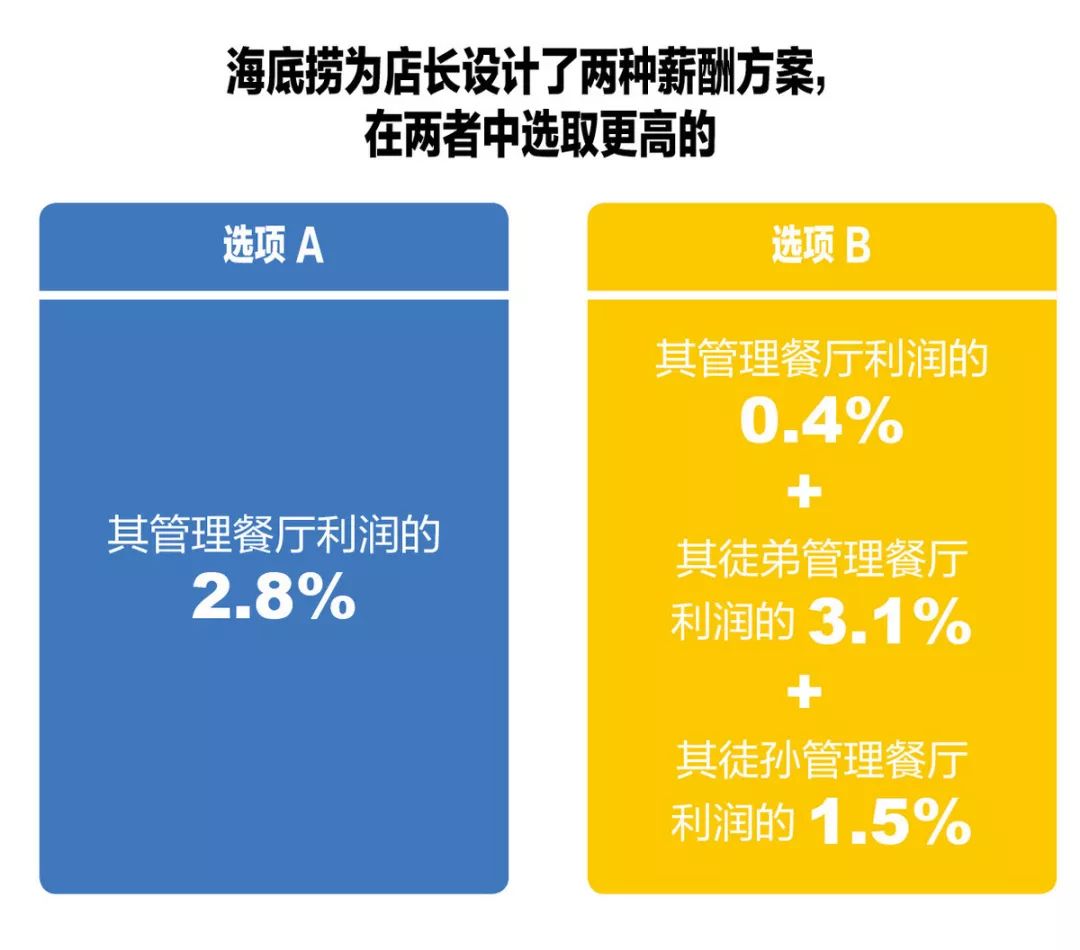

海底捞为店长设计了两种薪酬方案,在两者中选取更高的:

与其压榨新人,不如激励好老人

由此可见,海底捞鼓励店长培养更多接班人,若一个资深店长成功培养了徒弟,徒弟当了店长后又培养了徒孙,那么这位“师爷”的收入将非常可观。

海底捞的激励机制是反向的,相比于鼓励新人拼命干活,它更重视让老人带新人,这是一种非常新颖的管理实践,很多公司都忽视了老人的经验。“师徒制”很像“榕树”,“子”个体从一个母体组织中生长出来,成熟后落地生根、发芽、成长,再去培育“孙”个体,并且子个体与母体的关联并未断裂。

当然,惩罚机制也是连接的,若新店长未能通过绩效评估而被免除职位,其师傅和师爷都将受到财务惩罚。

海底捞还设置了13位“教练”,他们负责执行和实施总部设计的绩效评估标准。除了翻台率、坪效等一般经营指标,顾客体验较难量化。海底捞的解决办法是,每个季度都会委派至少15位“神秘嘉宾”(陪同他们的客人)到每间餐厅就餐并评级。2017年海底捞共召集了1800名神秘嘉宾,其中200人针对海外餐厅。由这些神秘嘉宾来对餐厅评判A、B、C三个评级,此外还包括突击检查结果、来自网络的评价(比如大众点评)、员工流失率、外部顾问的研究、财务业绩。在一年内若两次被评为C级,店长将被革职。

张勇曾表示,如果你是店长,带出三家新店,就是小型区域经理,你的徒弟又带徒弟,都是你的部队,你就是一个分公司。所谓“是你的”,就是说你有管理权、有奖金、有收益权、有人事权,甚至有很大的财务权。

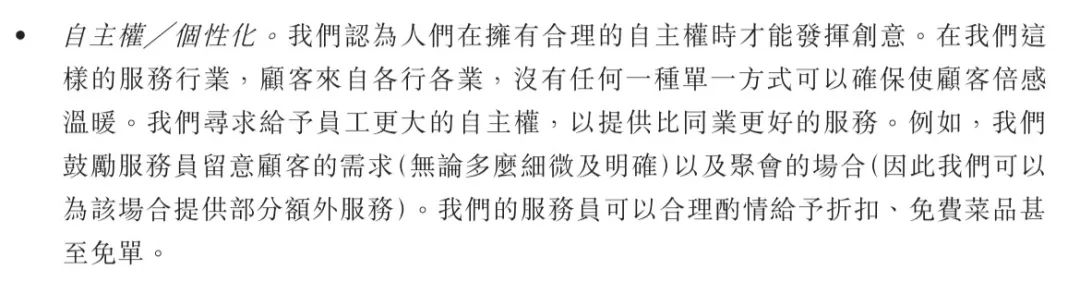

这样的文化下,海底捞甚至赋予基层员工一定的自主权,让他们的个性得以发挥。海底捞把这一点写进了招股书:

海底捞赋予了店长和基层员工很大的自主权,比如服务员可以决定给予多少折扣还是免单

完全标准化的人力设计,员工没有太大的自主权,可复制性更强,但服务质量很难超出预期,由于呷哺呷哺是快速休闲火锅的定位,所以采取了这样的体制。而海底捞选用师徒制,强调服务质量,也通过极致服务削减了广告营销费用,但在规模化扩张中需要保证人才梯队和管理。

不过,师徒制并不简单的等于“家文化”。张勇在接受《中国企业家》采访时曾说,“家文化是媒体、(黄铁鹰)教授还有我们的员工想象出来的。你去看一下《资本论》,就知道我是怎么剥削你们的。其实我一点都不善良,算账很清楚。我只有把账算清楚,你一个农民才可能在北京买房子,现实是残酷的。”

关于海底捞的文化,董事苟轶群理解的到位:海底捞一直强调双手改变命运和公平公正,这才是根本。在2013年加入海底捞之前,他是西安一所大学的老师。

海底捞的杀手锏之二:强供应链管控

由于火锅需要保证食材的新鲜,避免食品安全隐患,加强对上游供应链的控制力是最佳选择。

对比唐宫、呷哺呷哺、味千和小南国的招股说明书及年报,在关于供应链的描述中,我们发现海底捞与呷哺呷哺面向上游供应商有较强的控制力。但两者相比,海底捞对供应商的管理更为严格,有完整评价体系,而唐宫和小南国面向上游只有简单的采购关系,控制力较弱。

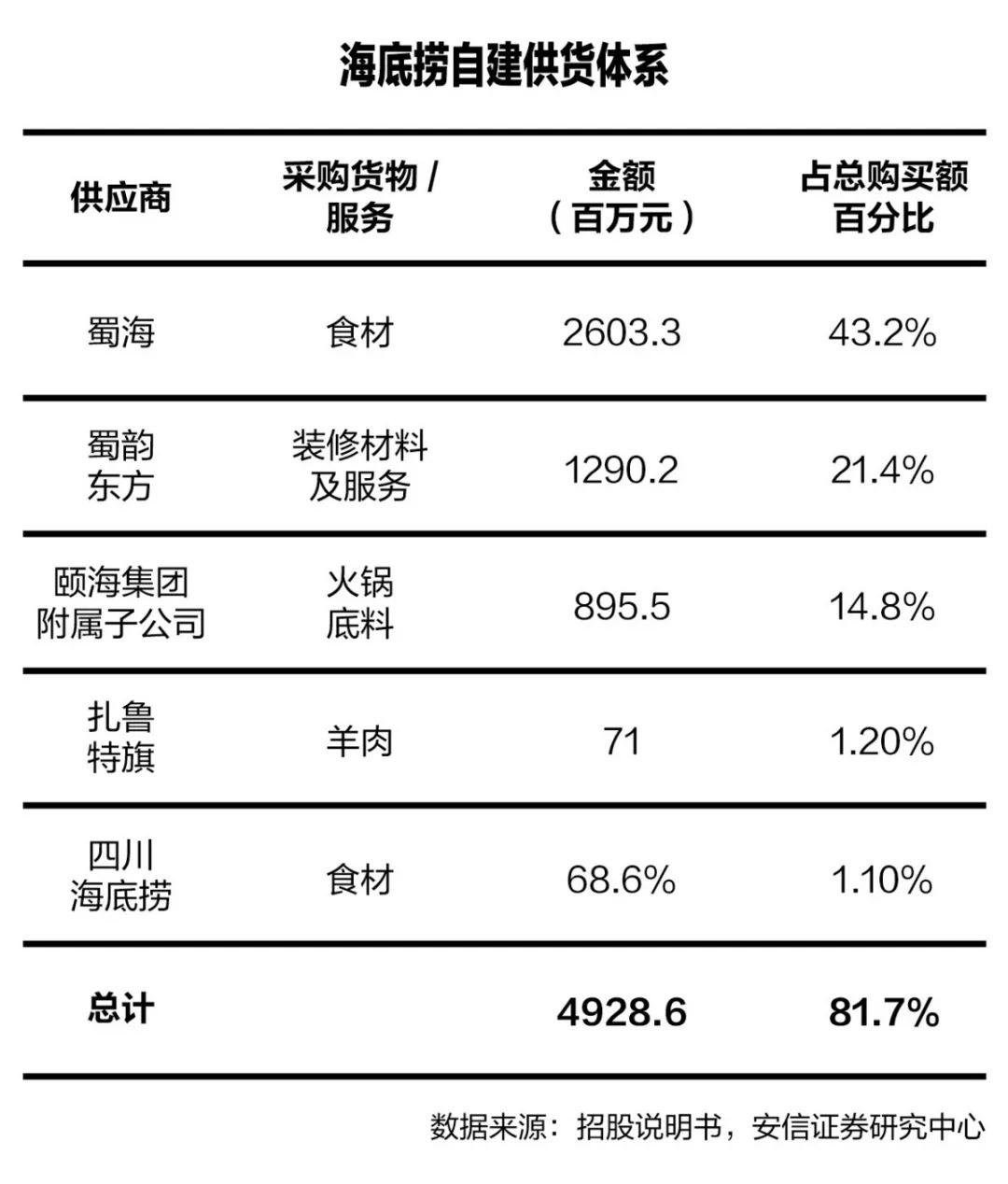

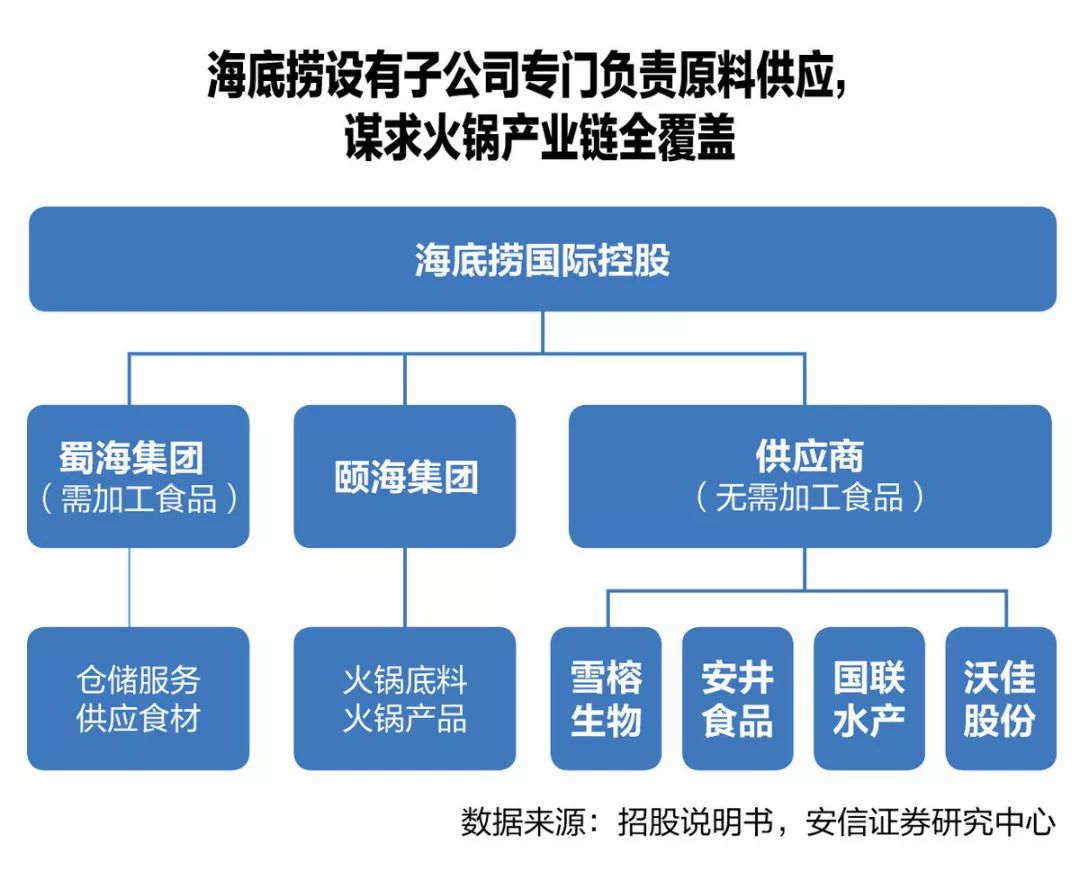

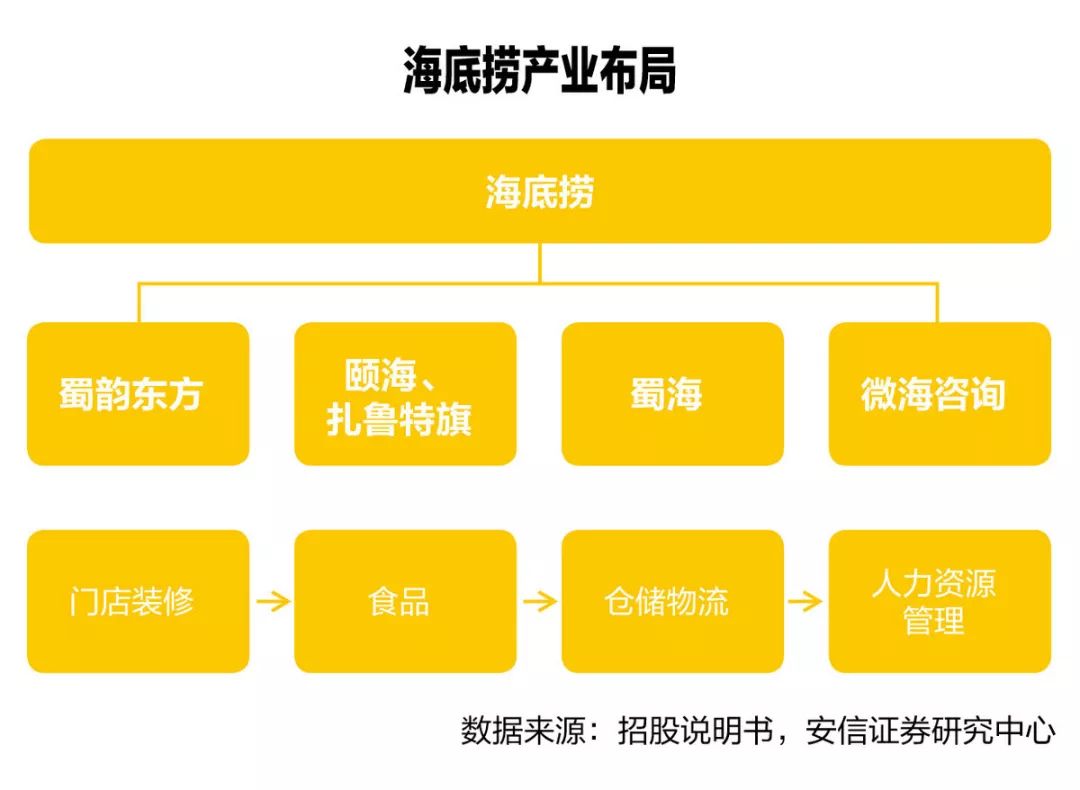

张勇想把海底捞打造成覆盖火锅全产业链的公司。海底捞先后成立了蜀海集团、颐海集团、扎鲁特旗海底捞,分别负责为海底捞供应需加工的食材、火锅底料和羊肉产品。此外,还单独成立了蜀韵东方和微海咨询专门为门店提供装修服务和人力资源管理及咨询服务。

其中,蜀海集团的成立意味着,张勇有把成本中心转化为利润中心的野心。目前,蜀海产能已经足够支撑海底捞所需,此外还向其它餐饮企业提供供应链相关服务,蜀海对标的国际巨头是年营收550亿美元的Sysco。中国餐饮市场规模高达3万亿,这个赛道没问题。

其中,蜀海集团的成立意味着,张勇有把成本中心转化为利润中心的野心。目前,蜀海产能已经足够支撑海底捞所需,此外还向其它餐饮企业提供供应链相关服务,蜀海对标的国际巨头是年营收550亿美元的Sysco。中国餐饮市场规模高达3万亿,这个赛道没问题。

为了令流程可控,海底捞还在北京、上海、西安、郑州等城市兴建物流配送基地和原料生产基地,以形成集采购、加工、仓储、配送为一体的供应体系。海底捞门店所需的各种食材,都会在物流中心集中清洗加工后配送到各个门店,门店只需对食材进行简单的加工和装盘、摆盘即可上桌。

总之,海底捞在门店、人力和食材等重要环节均通过成立独立公司来保证服务稳定,也是其对全产业链把控能力强的体现。

海底捞未来的成长性如何?

首先我们来看宏观层面,据国信证券分析,美日韩等国餐饮业的发展历程均表明,当一国的人均GDP处于5000-10000美元时,该国餐饮业将保持稳定较快的增速(一般高于同期GDP增速)。1970年,当美国人均GDP达到5000美元时,自此美国餐饮业迎来了长达二十年的高速发展期。

而中国自2011年人均GDP超过5000美元,海底捞无疑处于一个高速增长的赛道。中式餐饮市场一直高度分散,虽然按2017年的营收计算,海底捞已经是中国及全球最大的中式餐饮连锁品牌,但在中国及全球的市场份额仅0.3%和0.2%。

2013年至2017年,中高端火锅市场保持了13.9%的高复合年增长率,二线城市无疑是海底捞高增长的支撑:

二线城市增长最迅猛

从整个餐饮饮料行业来看,通过IPO上市获得资本支持,也是这类企业规模扩张的重要手段。国信证券以星巴克为例分析,1971年星巴克在西雅图建立,1985年涉足咖啡豆的生产和制造。而1992年星巴克在纳斯达克上市时,其门店数目仅为165家左右。

上市后,通过持续的资本支持,星巴克积极扩张门店。1993-1996年,分店数年均增长达58%,1997-2001年分店数年均增长达36%,在2008年金融危机前也一直维持10%以上的增速。

截止2018年Q1,星巴克的全球门店数达到28039家,较上市时增长了169倍,成为全球覆盖整条产业链的咖啡饮料业巨头。

对于正餐业来看,正餐企业的门店扩张、深耕供应链,提升规模效应也急需资本注入。国信证券以1991年成立的香港稻香集团为例,当其在2007年6月在港交所上市后,一方面加大了门店扩张稻香集团2006年在大陆仅1家店,2007、2008年在大陆先后新增7家、6家店。另一方面建立了食材生产和配送的物流中心,产能迅速扩张。在原材料价格持续上涨的压力下,对稳定毛利率和净利率水平,保证食材质量起到了积极作用。

海底捞在2017年进入加速扩张周期,2015-2016年,年新增门店在30-35间,但2017年一下子新增了97家。2018年海底捞计划新增180-220家新店,而2017年海底捞不过拥有273家店,增量接近翻倍。并且,由于海底捞坚持不接受任何形式的加盟和联营申请,快速扩张对其现金流提出了更高的要求。

在业务层面,海底捞在未来将研发适合早餐和下午茶的菜品,以增加非高峰时段餐厅的翻台率,并还于今年推出了海底捞啤酒。不过呷哺呷哺亦选择了高利润的茶饮业务,二者在未来存在直接的竞争。

从估值来看,海底捞的火锅底料公司颐海国际(1579.HK)于2016年7月在港交所上市后,股价从3.2港币涨至14港币,涨幅高达337.5%。目前市值为146.6亿港元,市盈率(TTM)高达47倍。

呷哺呷哺(0520.HK)自2014年12月在港交所上市后,股价从4.17港币涨至16港币,涨幅达283.7%。目前市值为172亿港元,市盈率(TTM)为34.2倍。其他餐饮企业中,唐宫中国(1181.HK)的市盈率为13倍,国际天食(即小南国,3666.HK)为6.64倍。

餐饮企业市盈率不高,但火锅赛道还不错,投资者对呷哺呷哺和颐海国际的认可,有助于海底捞取得高估值

海底捞的风险

当你翻开任何一家餐饮企业的招股书,风险中排首位的一定是食品安全。虽然海底捞设置了严厉的处罚标准——出现食品安全事故的店面直接降为C级、与500人的监管团队,但仍无法完全杜绝食品安全事故的发生。

最近两年中,海底捞在北京和新加坡分别发生了三起食品安全事故。2017年8月,由《法制晚报》报道,海底捞在北京的两家餐厅中有老鼠,并且洗碗机黏着油性的食物残渣,且一名员工正在用汤勺修理下水道堵塞。2018年2月,海底捞位于新加坡的一家餐厅因为员工徒手处理事物,以及销售不洁食物被新加坡国家环境局停业两周。此前在2017年,新加坡的另一家海底捞餐厅因在可能受到污染的工作地点准备食物,而被罚款。

火锅是运用新鲜食材烫煮,更彰显对食材端确保新鲜度和安全的重要性。若出现严重食品安全问题,会对品牌产生极大影响。

由于海底捞坚持单一品牌,在享受规模效应的同时,也带来了一定的脆弱性。除了食品安全带来的问题外,由于火锅业标准化程度高、净利率诱人,整个市场不断有新进入者,来海底捞“偷师”的大有人在。

呷哺呷哺在2016年开设了针对火锅聚餐市场的“凑凑”,客单价在120元左右,由独立的团队运营;巴奴火锅亦在近年来快速窜红。而其他餐饮品牌也在构建自己的品牌矩阵,比如外婆家旗下有烤鱼品牌“炉鱼”、火锅品牌“锅小二”等十多个子品牌,小南国也在打造“南小馆”等副品牌。

另外,海底捞在2018年狂飙突进的扩张计划,也有可能带来其服务品质的下降和同店增长的弱势。

海底捞在招股书中披露,于2018年计划新增180-220家店。2017年末,海底捞在全球不过拥有273家店,并且2015至2016、2016至2017,海底捞是以30家和97家新增店面的数据在增长。

以高质量服务形成壁垒的海底捞品牌,要想在2018年把店面梳理翻一倍,这对其店长人才库和运营资金都有较大压力。2017年由于新增98家店,员工成本高达31.2亿元,同比增长52.6%。2017年海底捞资产负债率达70.8%,同比增长9.78pct,流动比率、速动比率、现金比率分别下降0.56、0.52、0.11。由于海底捞主要通过日常经营、银行借款、关联方垫款等途径获得运营资金,所以面临一定的短期偿债风险。

海底捞从1994年在四川简阳开出第一家店,再到2014年成立蜀海、颐海集团,再到覆盖火锅全产业链,再到成为中式餐饮市场营收规模最大的公司,海底捞成功的核心有四点:最佳餐饮赛道、极致服务、师徒制、对供应链的强掌控,这些都值得其他餐饮公司借鉴。

对于海底捞而言,当它从第一家店开到第273家店时,它所面临的各种风险,以及要做出的改变,也将远不仅仅是一场IPO这么简单。(编辑:林淼)