智通财经APP了解到,美东时间6月13日,美国着名做空机构浑水公司在多平台高调宣布做空好未来(NYSE:TAL),并随之发布了整份沽空报告合计71页的Part 1以及附有相关说明的一段13分钟视频。

对于此次针对好未来的沽空,浑水公司并未如往前一般“全面否定”目标公司,而是表示“好未来的业务真实但其财务数据却有虚构”。但同时又将好未来的此次“造假”事件比肩美国着名的财务造假案例“安然事件”。

浑水创始人Carson Block宣称,“好未来在财务造假方面不仅运用了传统的直接修改账面数字的方法,也采用了类似于安然事件中通过与‘特定目的公司’进行关联交易从而虚增利润的手段。”

对此,有业内人士笑称,此次好未来被浑水提高到能比肩安然公司的高度,或许能提高公司在华尔街的知名度。

但因“财务造假”事件而知名似乎并非光彩之事。不过说到“比肩安然公司”,这不禁让人怀疑,好未来真的有“如此严重”的财务造假吗?

浑水眼中“造假”的好未来

在浑水公司官网,最新的报告更新日期为2018年6月13日,也就是此次沽空好未来的这篇报告,而其上一份报告更新日期却还是今年2月份。可以说,好未来可是浑水憋了4个月的“大招”。

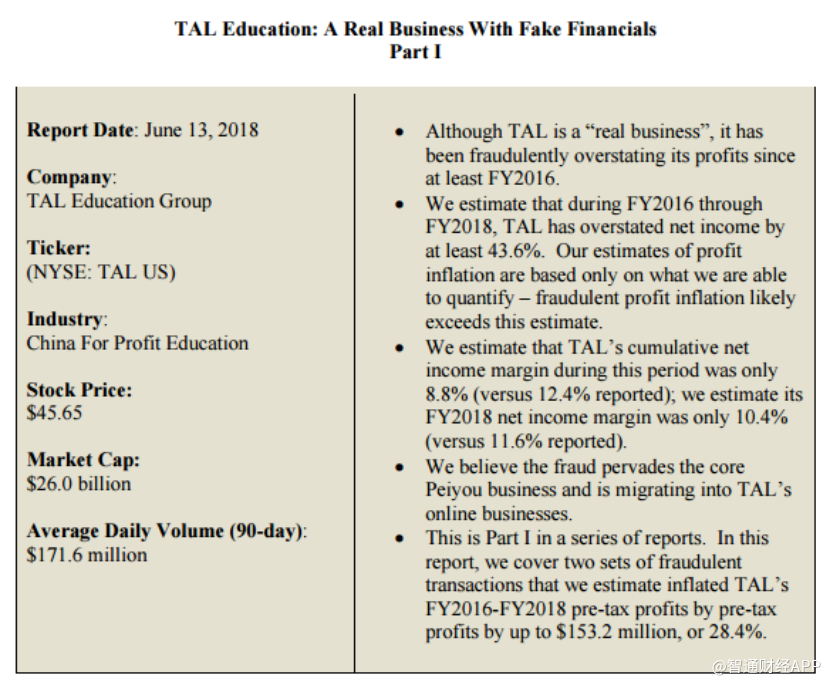

在内容方面,浑水给此次报告起的标题奠定了整份沽空内容的基本论调。“TAL Education: A Real Business With Fake Financials ”。(好未来:业务真实却有财务造假)

然后在报告的综述上,浑水“言简意赅”地指控了好未来存在财务造假:

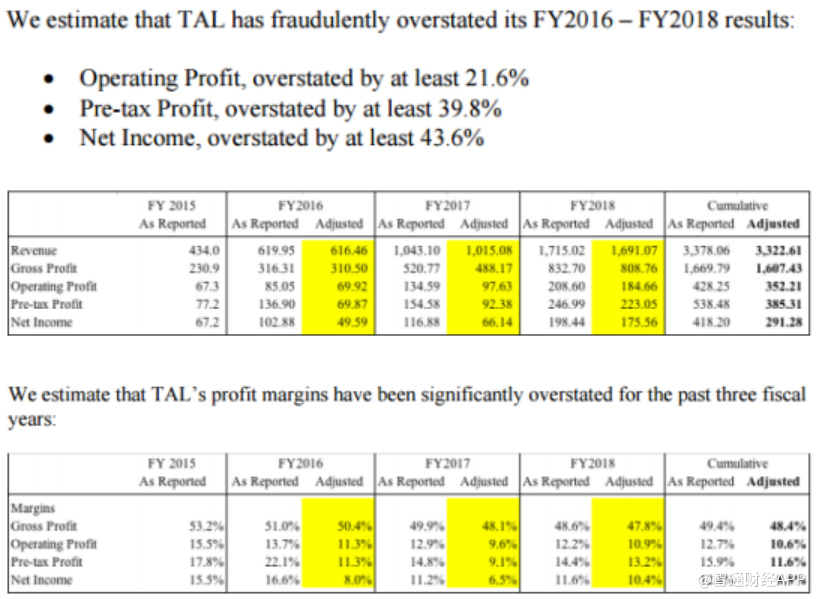

在2016-2018财年(美国)期间,好未来将净收入夸大至少43.6%。

好未来在此期间的累计净收益率仅为8.8%,而不是报告中的12.4%。浑水估计其2018财年净收益率仅为10.4%,而不是报告中的11.6%。

为了“实锤”好未来“造假”,浑水还披露了好未来的两项“欺诈性交易”,并称两项交易都涉及好未来与其利益相关公司进行关联交易,并且这令公司税前利润增加了28.4%,即1.532亿美元。

然后,浑水就这几个核心问题展开针对好未来的“审判”。

在公司利润方面,浑水给出了关于公司报表利润及利润率数据以及公司的调整后数据。从其具体数据来看,浑水所谓的好未来净收入在2016-2018财年虚增43.6%并非按每财年数据独立计算。因为其给出数据中公司2018财年与调整值差额不足10%。

从其后面的“Cumulative”下数据才发现,浑水得出的所谓“好未来一共虚增了21.6%的营业利润,39.8%的税前利润和43.6%的净利润”的结论是基于公司三年相关数据累加值进行计算。

从后面浑水给出的“实锤”案例来看,沽空报告目前针对的是好未来2016财年的“关联交易”案,这也是报告中2016和2017财年两份数据相差较大的根本原因。

但浑水用三年累加值进行沽空计算,很容易让人误解为好未来在这几个财年持续进行“财务造假”。

对于给出的2016-2017财年调整数据与公司报表数据相差过大。浑水指出“这是因为好未来进行了关联交易”。

在沽空报告中,浑水较为详细地介绍了有关好未来“虚增收入”过程。

报告中,与好未来关联交易案有关的公司有两家,分别为北京顺顺必达信息咨询有限公司和北京东方人力科贸发展有限公司。这三家公司的关系为:好未来在2011年收购了东方人力,并在2015年将其出售给顺顺必达。

浑水公司之所以质疑好未来存在关联交易在于,浑水查出“在进行这笔出售之前,好未来其实已经是北京顺顺必达的投资者”。

根据浑水的报告,顺顺必达成立于2015年年初,根据中国工商数据显示,好未来在2015年7月投资顺顺必达,而非公司公告的当年12月。而好未来将东方人力转让给顺顺必达的时间点在于2015年8月。

这一时间很关键在于,一旦证实好未来在2015年7月已入股顺顺必达,那东方人力在8月份转让之后,实际处于两家公司共同控制,其转让行为构成关联交易。

这给好未来带来的“好处”在于可以隐藏此前投资顺顺必达的估值增益。在浑水的报告中提到,2015年年初顺顺必达注册成立时公司估值约为3500万美元。而报告认为好未来在此后持续增资顺顺必达并将其估值推至1.06亿美元,从中为公司带来的估值溢价经计算约有2700万美元。

而浑水认为审计机构德勤的“不作为”是导致好未来得以“套利”的“帮凶”,因为从好未来的财报数据来看,德勤方面默认了好未来官方给出的2015年12月入股顺顺必达的信息,在会计处理方面未做调整,使得好未来将这2700万美元“顺利套利”,计入公司当期公允价值变动收益。

浑水还指出顺顺必达作为一家核心业务出于好未来的并购标的,却为好未来形成了高达9300万美元的商誉,沽空好未来的部分原因在于浑水认为,该商誉即将面临减值的风险。

至此浑水沽空好未来大戏的Part1中高潮部分已然结束。虽然对于在其认为的涉及好未来“关联交易”细枝末节方面的调研专业性上,浑水着实做的足以让人敬佩到五体投地。

但实际上浑水的沽空报告在一个很关键的逻辑节点上讲不通,就是好未来为什么要冒如此大风险对其财报进行微不足道的粉饰?

从浑水出具的沽空报告中可以看出,即使是浑水给出调整后自认为:真实的利润数据,在数值上也与原数值相差多数不超过5%。即使最后累计三年数值相差比例也不是十分明显。

这是由于目前K12培训教育公司的利润被推广费用及教师薪酬压缩过多,在线下K12方面还要另加上教学场地租金成本,导致此类公司利润率一直较低。而且由于统计及会计处理方面可能出现的差异,一些具体数据不同是可以理解的。

但一旦公司被指出进行财务造假,且不说根据美国相关法律,公司股东可以向公司提起巨额索赔;对公司而言,因诚信而导致的企业形象破损足以让一家公司身败名裂,在资本市场没有人不知道安然。

马克思曾说过,“有50%的利润,资本就会铤而走险;为了100%的利润,资本就敢践踏一切人间法律;有300%以上的利润,资本就敢犯任何罪行,甚至去冒绞首的危险”。

但此次好未来事件,好未来被浑水公司说成了一家为了不足10%利润而进行财务造假的公司,并且浑水的解释是,“好未来财务造假的动机就是让其创始人张邦鑫身价持续上涨。目前他的身价已经从9亿美元涨至75亿美元,这让资本家产生了铤而走险进行财务造假的原动力”。

这一逻辑并不能让人信服,若是如此美股市场中巨头公司的CEO们岂不是要露出老父亲一般的微笑?

并且浑水在报告中一再强调奥卡姆剃刀原则,即“面对多种能作出同样准确的预言的理论,我们应该挑选其中使用假定最少的”。但在不强调逻辑的情况下让人一味相信数据,这不禁让人怀疑浑水是否在对好未来进行“有罪推定”。

目前好未来的官方回应是:“此机构提出的指控包含大量错误、未经证实的猜测以及对事件的恶意解读。”可见接下来,好未来大概率将就沽空报告进行反驳,期待公司能给出让人信服的理由。

为何港股教育股普跌?

一直有投资者戏言,近年来港股有“A股化”的现象。或许从此次好未来被沽空一事可以看出似乎这说法没毛病。

智通财经APP获悉,由于浑水做空美中概股好未来,6月14日早盘港股教育股受到拖累。截至9时31分,整个教育板块整体跌幅达2.2%。其中教育股各“巨头”均未幸免于难。

中教控股(00839)跌4.48%;中国新华教育(02779)跌3.03%;民生教育(01569)和宇华教育(06169)等跌超2%。

这一现象让人哭笑不得。在好未来一事上且不论目前浑水沽空证据是否成立,即使公司真的存在问题其实与港股教育股标的们也是“井水不犯河水”。

因为这些在港上市的教育公司绝大多数开展的业务仅涉及民办高校或其他线下学校,与好未来的K12教育辅导业务关联性并不大。

而且这些公司的商业运营逻辑的核心在于学生人数的多少,学生人数决定了学费等公司收入来源。在这一点上,好未来亦是如此,但在沽空报告中并未涉及其核心业务和长期投资逻辑,说明一旦沽空逻辑不成立,好未来甚至可以快速回复元气。

对于一众“吃瓜”的港股教育股而言,此次出现的普跌极大概率是市场情绪波动导致的不理性抛售,对教育股未来的整体走向并不会构成什么影响。