本文节选自微信公众号“静观金融”,作者为广发宏观郭磊团队,原标题为《意大利问题:短期可控;长期存忧》。

2018年3月的意大利大选中,五星运动党(简称MS5)和联盟党(简称Lega)分别成为得票最高的单一政党和政治联盟中右联盟的领头党(意大利允许多党联合计票执政)。选举过程中并未出现任何党派或政治联盟赢得国会的绝对多数席位,意大利国会进入悬峙状态。

两党的竞选承诺和大选之后的组阁波折乃至重新大选的可能令意大利政治存在较大的不稳定性,市场甚至出现了“意大利版脱欧”和“欧债危机”重演的担忧。我们认为鉴于“脱欧成本”过高,意大利大概率暂时留在欧元区;鉴于意大利银行业体系稳定、且尚无外部冲击,短期内欧债危机重现的可能性也极低。

但是长期而言,欧元区终究存在内部发展失衡问题,一旦经济再次出现大幅下行,不能排除政治进一步向右转的可能性。美国经济2019年存在滞胀风险、2020年存在衰退可能性,也即:2019年开始欧元区将面临一个疲软的外部环境。且一旦进入加息周期,欧元区内生性经济增长动能也将衰减。

综上所述,年内意大利乃至欧元区的政治与经济风险仍可控,但2019年之后有可能出现一定风险扰动。

市场在担心什么?“意大利版脱欧”和欧债危机重现

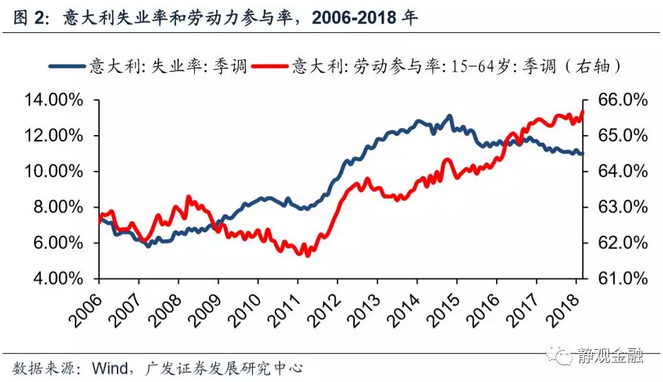

欧债危机后,意大利面临两个根本问题:一是经济复苏不理想;二是地理位置导致意大利接收了大量非洲难民,且没有得到其他欧洲国家的协作分担。这两种因素反过来导致意大利民众对欧盟抱有了一定程度的不满,也使得承诺宽松财政刺激经济和不排斥“脱欧”的民粹两党在大选中脱颖而出,并为如今意大利政治的不确定性埋下伏笔。

民粹党派胜选,组阁过程波折

2018年3月的意大利大选中,五星运动党(M5S)成为了得票最高的政党,而联盟党(Lega)成为了得票最高的政治联盟中右联盟的领头党(意大利允许多党联盟组阁执政)。

由于没有任何党派或政治联盟赢得国会的绝对多数席位,意大利国会进入悬峙状态。经总统马塔雷拉反复撮合,民粹两党决定共同组阁。根据维基百科记录,5月27日由两党共同推选的总理候选人孔特提交的包括带有较强脱欧倾向财政部长人选的组阁名单遭总统马塔雷拉驳回,共同组阁就此宣告搁浅 。

据CNN报道,5月31日,在五星运动党的推动下,两党再次坐回谈判桌前,调整了组阁名单,并征得了马塔雷拉总统的同意,组阁宣告成功 。

市场对“意大利版脱欧”和欧债危机重现的担忧

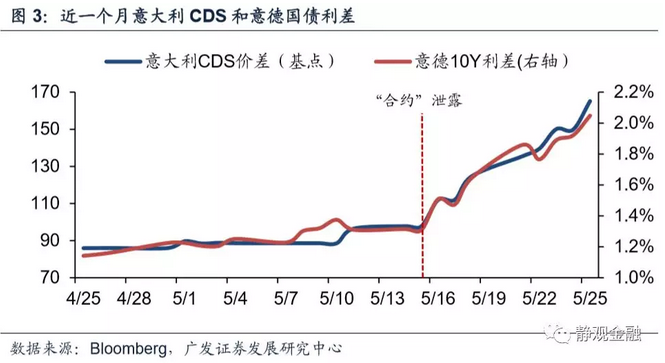

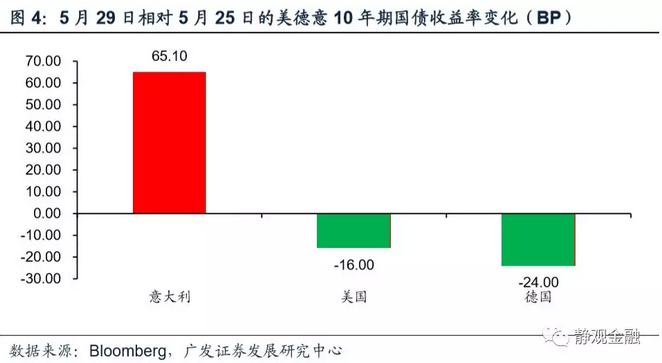

根据欧洲媒体The Local报道,5月16日在两党协商组阁过程中,一份共同执政纲领遭提前泄露 ,其中包括了退出欧元区、推行15%和20%的简化税率、每人每月780欧元的收入保障和退休年龄的下调。随后在财政形势恶化和脱欧担忧之下,意大利CDS价差和国债收益率便开始快速上涨。根据欧洲媒体New Europe报道,次日公开的官方版本中并未出现退出欧元区一项 。然而,意大利CDS和意德国债利差仍在攀升。随后财长人选遭总统驳回并导致意大利组阁搁浅将市场对该国政治风险的担忧推至高潮,5月28-29日意大利10年期国债收益率上升65.1bp,但同期美德10年期国债收益率分别回落16bp和24bp。

短期内“意大利版脱欧”和欧债危机概率均偏低

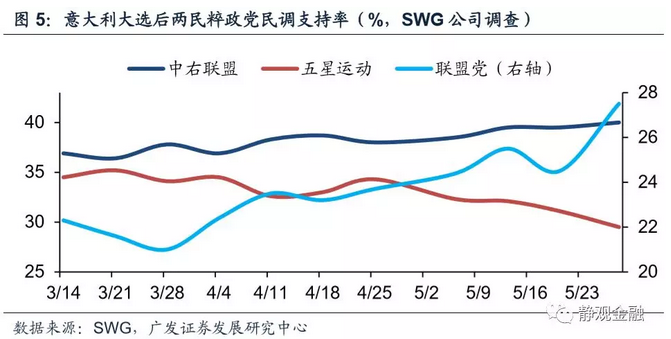

对意大利而言,得以避免再次举行大选本身即是回避了一轮风险。从民意调查来看,在脱离欧元区问题上立场相对更明确的联盟党所处的中右联盟在大选以来逐步获取了约3%的支持率增长,其中联盟党自身获取了约5%的支持率增长,而五星运动党在上升到35%后经历了一轮下跌,目前支持率不足30%,如果这一趋势延续的话,那么不仅中右联盟会在新一轮选举后赢得更大的话语权,且联盟党在其中的领袖地位会更加稳固,这也是五星运动党主动将联盟党再次拉回谈判桌前的重要原因。

然而,即便意大利重新大选,短期内意大利“脱欧”和以意大利为中心爆发欧债危机的概率都偏低。

英国示范效应极差,“脱欧”成本过高

首先,总统马塔雷拉是最佳“守门员”。在这一系列发展中可以看出,意大利总统马塔雷拉是欧元区的坚定捍卫者,且对财政透支的危害有着清醒的认识。由于意大利宪法将发动公投、解散国会并发动大选等独特权力授予总统,而马塔雷拉刚刚进入7年任期的第4年,且并无遭弹劾的风险,因此,尽管民意是其权力边界,但短期内马塔雷拉仍是一个握有一定主动权的“守门员”。

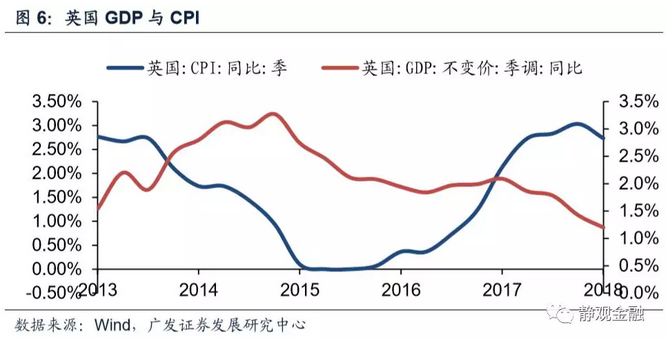

第二、英国脱欧示范效应极差,意大利“脱欧”成本过高。2016年6月24日英国脱欧公投后,英镑大幅贬值,直接给英国带来了严重的输入型通胀压力;叠加脱欧条款始终未能谈妥带来的政治不稳定性,英国经济增长明显回落。2017年至今英国陷入滞胀,这一局面给其他有脱欧诉求的国家带来了极差的示范效应。

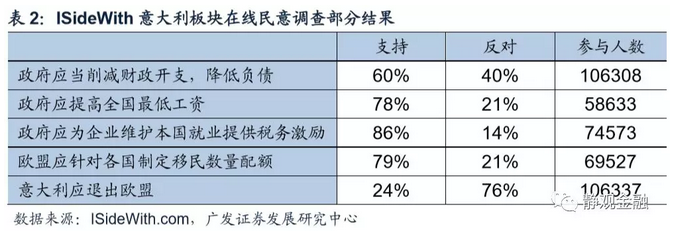

第三、“脱欧”暂时不符合意大利民意。意大利民众虽然对欧盟在移民和财政等问题上有所不满,但归根结底对欧盟抱有是主非客的归属感,这也解释了为什么大选在即时,意大利没有一个主要政党敢于将脱欧提上日程。从民调网站ISideWith意大利板块的在线调查结果 来看,在参与规模均在10万人左右的相关调查中,有40%的参与调查者反对政府削减开支,有79%的参与调查者支持欧盟针对各国制定移民配额,但只有24%的参与调查者支持脱离欧盟。

银行业稳定,杠杆水平可控,尚无外部冲击,债务危机概率较低

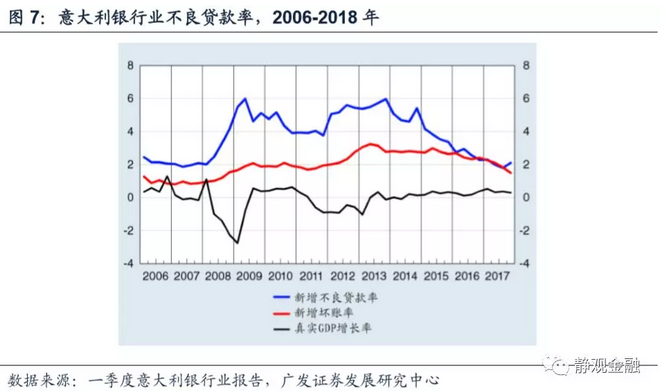

银行业稳定,内生性风险有限。从意大利一季度银行业报告 来看,一季度意大利银行业的不良贷款流量回到危机前水平,银行资产负债表上的不良贷款比例正在快速下降。该份报告显示意大利银行的流动性充足,向外国融资的需求较低。2018年前几个月,意大利MTS交易所回购市场上的净外国负债头寸比2017年平均水平低了大约四分之一;过去三年里主要银行在国际市场上一共发债650亿欧元,中小银行发债150亿欧元,平均为两类银行资产总量的2.6%。此外,2017年底,一级普通资本(CET1)相当于风险加权资产的13.8%,比2017年6月水平增长了约130个基点;主要银行的水平为13.3%,增长150基点;意大利主要银行与欧洲主要银行的差距继续缩小,在2017年底缩至150基点。

“留欧”背景下,意大利债务形势或可控。欧盟《稳定与增长公约》(SGP)规定其成员国财政赤字不得超过GDP的3%,总政府负债不得超过GDP的60%,对于明确违反规则的成员国,欧盟有权对其实行经济制裁。尽管五星运动党和联盟党在组阁成功后或将联手最大限度地迫使欧盟对其就SGP规则做出让步,赋予意大利更大的财政自主权,但并不容易在短期内成为现实,因此意大利政府杠杆水平暂时可控。

欧元区整体信贷水平处于周期低点。欧元区整体信贷占GDP比重的周期项处于极低水平,说明欧元区目前杠杆水平仍偏低。叠加中美经济稳定,不存在明显外部冲击,欧元区发生系统性风险的概率亦并不高。

国债需求仍稳健,市场或已过最担忧阶段

从意大利5月30日国债招标结果来看,尽管平均收益率较上月大涨,但10年期国债的认购比率依然达到148%,并未出现恐慌性的需求不足,表明市场的风险情绪是有边界的。

2019年后意大利和欧元区或有风险扰动

全球“孤立主义”(民粹主义)升温主因是劳动生产率下降、人口结构恶化等因素带来的经济增长疲软;一旦经济回暖,“孤立主义”势必退潮。由此来看,年内意大利及欧元区发生政治风险的概率不高;但2019年之后,意大利及欧元区或有较大的风险扰动。

2018年下半年欧元区经济或企稳,民众信心有望提振

2018年上半年欧元区经济下行的主因或源于去年的汇率升值。2014年至今,欧元区经济复苏动力包括两点:内生性来自实际利率下移;外部性来自中美经济改善提供的出口环境。

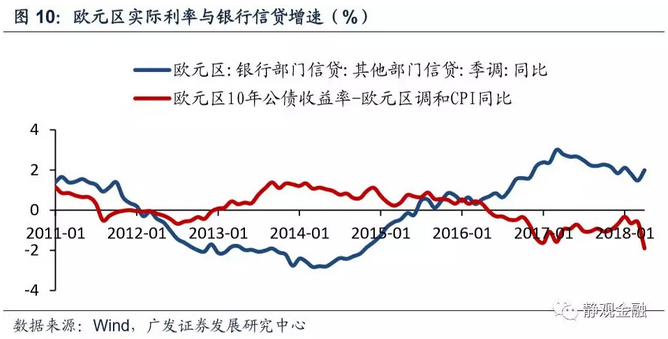

实际利率对经济的影响。2012年起欧元区通胀不断回落,尽管此过程欧洲央行一直降息也未能扭转实际利率回升的趋势,直到2014年6月欧洲央行推出了负利率。随着2014年下半年欧元区实际利率大幅回落,欧元区银行信贷增速同步回升,扭转了欧元区经济颓势。但在2017年欧元大幅升值以来,欧元区输入型通胀被大幅压低,实际利率被反向推升,形成了对银行信贷的约束。

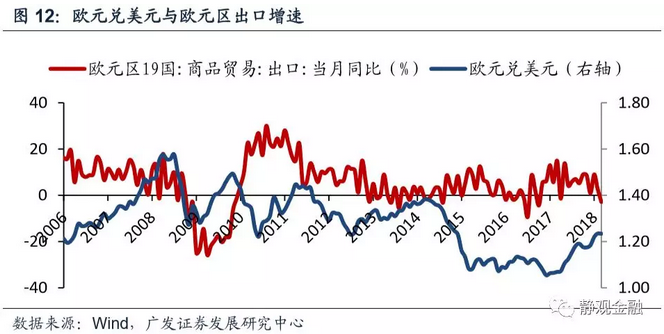

出口增速同样受到汇率影响。2016年下半年在中美经济企稳背景下,欧元区出口受到提振。但在2017年欧元大幅升值15%之后,欧元区的出口竞争力被大幅削弱。

2018年下半年欧元区经济或迎来短期反弹。目前欧元已经距高点贬值接近8%,叠加油价同比处于高位的确定性,下半年欧元区通胀或有回升,随即欧元区实际利率或再次出现阶段性回落,并反向提振银行信贷增速。此外,出口增速降幅也将随着汇率贬值而收敛。

此外,由OECD领先指标CLI(Composite Leading Indicator)看欧元区经济。2012年欧债危机以来,CLI共出现过三轮调整,前两轮均调整了7-8个月,目前调整时间为6个月(2017年11月见顶);若依据前面的逻辑,参考2012年以来该指标的经验规律(样本确实偏少),三季度欧元区经济或有企稳改善的可能性。

经济稳定大概率提振民众对当前执政理念的信心,意大利及欧元区整体风险有限。

2019年外需疲软、实际利率回升,意大利及欧元区政经风险上升

美国经济2019年存在滞胀风险、2020年存在衰退可能性,也也就:2019年开始欧元区将面临一个疲软的外部环境。

此外,若下半年欧元区调和CPI逐渐向欧洲央行的通胀目标2%靠拢,则2019年欧元区进入加息周期的概率就显著增加。一旦如此,2019年下半年起欧元区实际利率或将重现回升,期内生性经济增长动能也将衰减。

经济回升期,民粹主义退潮;经济回落期,民粹主义升温的可能性也或有所增加。

风险提示

(1)意大利政治风险超预期;

(2)欧元区经济形势超预期;

(3)其他不确定性。(编辑:胡敏)