本文来源于“乐晴智库精选”微信公众号(ID:lqzk767),文章为招商证券研报,作者为鄢凡。

硅片是晶圆厂最重要的上游原材料,其供需情况与价格趋势能充分反映半导体行业的景气度。进入2018年,全球半导体产业增速环比有所放缓,但硅片涨价潮依旧持续。是下游需求猛烈,还是上游供给有限,这一议题值得研究。

硅片是半导体生产的重要原材料硅片是生产集成电路所用的载体,作为晶圆厂最重要的上游原材料,硅片供需情况与价格趋势能充分反映半导体行业的景气度。

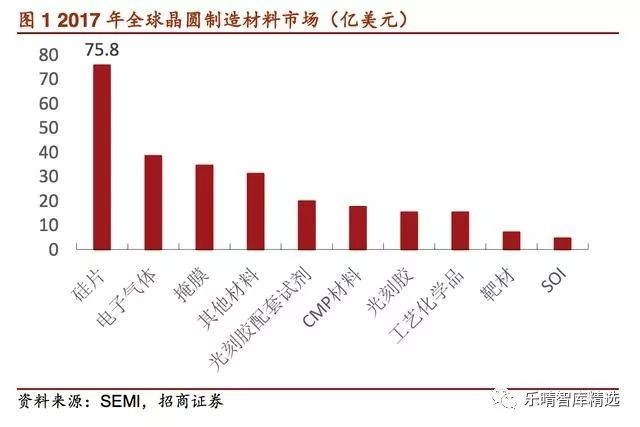

2017年,全球晶圆制造材料市场规模259.8亿美元,其中硅片市场规模75.8亿美元。占比29.17%,往后分别是电子气体,掩膜,其他材料,光刻胶配套试剂,CMP材料,光刻胶,工艺化学品,靶材,SOI。

1.半导体硅片的生产流程

半导体硅片对产品质量及一致性要求极高,其纯度须达99.9999999%(9个9)以上,而最先进的工艺甚至需要做到99.999999999%(11个9)。而光伏级单晶硅片仅需5个9即可满足应用需求。所以半导体生产所用硅片的制备难度远大于光伏级硅片。

硅片生产工序主要包括:长晶,径向研磨,定位边研磨,抛光,切片,倒角,研磨,硅片刻蚀,抛光,检查等步骤。经过上述步骤生产出的硅片即为最通用的抛光片。

2.硅片分类

伴随着半导体行业的发展,硅片的尺寸也逐步提升。从最早在1965年诞生的2英寸直径硅片(50mm),到4英寸(100mm),5英寸(125mm),6英寸(150mm),8英寸(200mm),再到2000年面世的12英寸(300mm)硅片。

每次硅片直径的提升,都会使得单片晶圆产出的芯片数量呈几何倍数增长,从而在生产过程中提供显著的规模经济效益。

12寸硅片的下一站是18寸(450mm)硅片。2011年,全球五大半导体厂商IBM、英特尔、三星电子、台积电和GlobalFoundries共同成立全球450mm联盟(G450C),用于推动18寸硅片发展,除此之外,还有EEMI450,Metro450等联盟在协同运作。

但由于12寸硅片可以满足当前的生产需求,且18寸硅片设备研发难度极大,产业链上下游厂商对18寸硅片的推动力度不足。

从各尺寸硅片的出货面积比例来看,12寸业已成为业内主流,2017年占全球硅片出货量的56.1%。

3. 半导体硅片的主流厂商

目前在全球半导体材料产业链中国外巨头占据了主要的市场份额。其中日本信越,SUMCO,台湾环球晶圆三家更是占据了硅片70%的市场份额,且集中度持续提升,紧扼全球晶圆制造的咽喉。

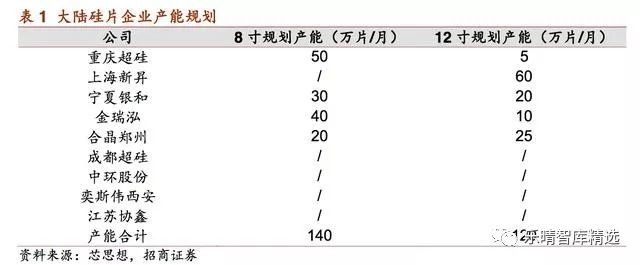

根据芯思想统计,截止2017年11月,我国12寸硅片需求量为45万片(包括三星西安、SK海力士无锡、英特尔大连、联芯厦门),随着晶合集成、台积电南京和格芯成都的陆续投产,加上紫光南京、长鑫合肥、晋华集成三大存储芯片厂的建成,预估到2020年我国12寸硅片月需求量为80-100万片。抛开外资晶圆厂(三星西安、SK海力士无锡、英特尔大连、联芯厦门、台积电南京、格芯成都)的产能,国内的月需求量约为40-50万片。

目前我国12英寸硅片主要依赖进口,但规划中的月产能已经达到120万片,后续如均能顺利量产,可基本满足国内需求。

4. 需求端:通过购买力平价GDP模型预判12寸硅片需求

通过回溯历史,我们发现自2000年起,12寸硅片出货量以及当年的购买力平价GDP两大数据高度拟合。

拟合优度判定系数(R2)高达0.9528。体现了极强的关联度。故在硅片行业中,通常会采用购买力平价GDP模型来判断12寸硅片的市场需求。

通过模型我们可以推导出2017年-2022年,12寸硅片需求的复合增长率为4.3%。其中3DNAND对硅片需求的复合增长率为16.76%,成为未来3年里12寸硅片需求增长的主要驱动力。

5. 供给端:经历了产能过剩的十年,12寸硅片厂扩产谨慎

2007年起,全球硅片厂大规模扩张12寸硅片产能,但产能利用率严重不足,使得硅片价格持续下跌。SUMCO的毛利一度跌至-25.5%,只能关厂裁员,断臂求生。

进入2016年,在存储器需求爆发的带动下,硅片价格开始一路回升。但各家厂商在经历了过去一轮大萧条之后,扩产较为谨慎,目前全球硅片厂规划中的产能扩张复合增长率(5.7%)介于购买力平价GDP模型(4.3%)与客户需求指引(9.7%)之间。

可以看出,当前各家硅片厂均相对保守,更倾向于控制产能扩张,推动涨价,抬升利润水平。

6. 价格端:12寸硅片持续涨价,相关晶圆厂暂无涨价计划

SUMCO预计12寸硅片的价格在2018年将提升20%。有较多晶圆厂已经开始2021年的长协价谈判。

但对于12寸晶圆厂而言,其wafer成本占比较低,且28nm以上成熟制程市场竞争激烈。为了维持稳定的产能利用率,避免高额折旧影响毛利。各大厂没有向下游涨价的计划。

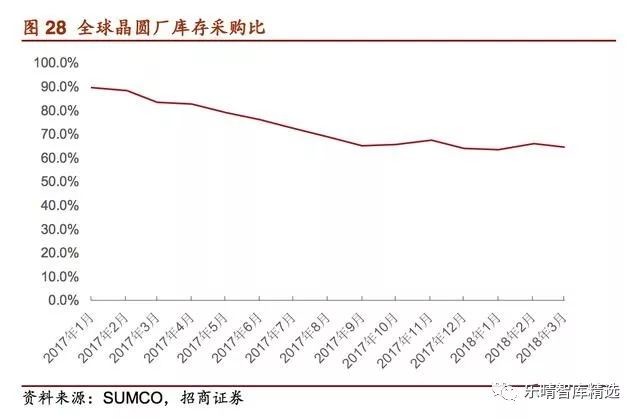

同时,为了更好地观测12寸硅片的供需结构,我们引入了晶圆厂库存采购比指标。目前12寸晶圆厂的平均库存量维持在当月采购量的65%左右,若向上或向下大幅突破,则意味着供需平衡出现变化。

7. 8寸供需分析

汽车电子主导8寸硅片需求,晶圆厂通过涨价转移成本压力:2016年起,8寸线的驱动力主要在指纹识别,进入2018年,随着汽车电子,IOT等应用的兴起,8寸线的供需关系依旧偏紧。但后续要持续观测指纹识别应用下滑的影响。

目前8寸硅片的价格已达40美金,相比2016年年初增长了19.7%。对于晶圆厂而言,由于绝大多数8寸厂均已折旧完毕,所以wafer成本占比较高,一般在10-15%之间,硅片涨价对于成本影响明显。以华虹为代表的部分晶圆厂通过涨价,向下转移成本压力,毛利目前较为稳定。

(编辑:文文)