本文来自天风证券的研报《绿叶制药(02186):布局大赛道的实力玩家,研发并购销售共筑未来》,作者为天风证券分析师潘海洋,郑薇,杨烨辉。

智通财经APP获悉,天风证券发表研报称,绿叶制药(02186)收入端15年起提速明显,利润端保持稳健增长,公司肿瘤药为代表持续较快增长,大病种皆有核心产品布局,国内外研发稳步推进,并购获取战略品种,并且抓住医保机遇实现渠道下沉,海外合作助力跨越发展。

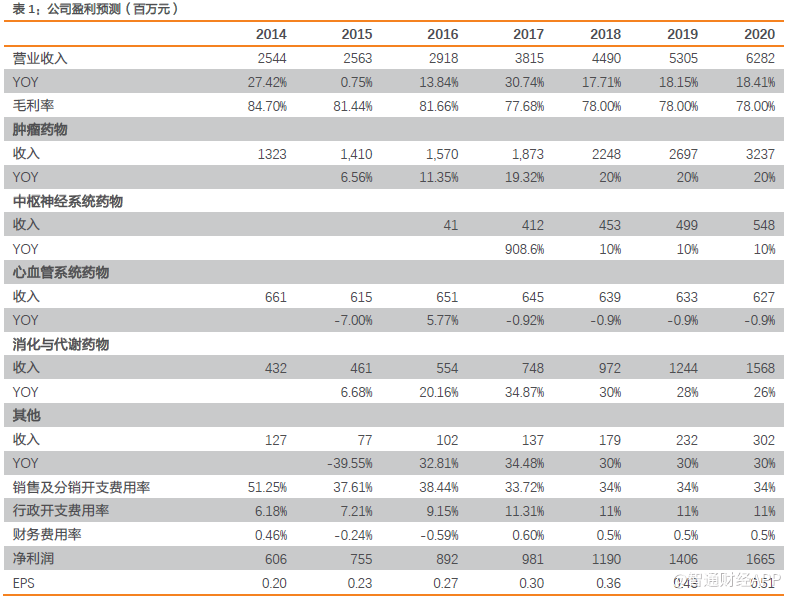

天风证券预计绿叶制药18-20年营业收入为44.9、53.05、62.82 亿元,同比增长17.71%、18.15%、18.41%,预计18-20 年净利润分别为11.90、14.06、16.65 亿元,对应EPS分别为0.36、0.43、0.51 元(0.44、0.53、0.63 港元)。给予绿叶制药2018年24倍估值,对应目标价10.63港元,首次覆盖给予“增持”评级。

一、公司概况

绿叶制药是一家以研发为基础的专业制药企业,专注于天然药物、新型制剂和生物技术产品的研发、生产和销售。公司致力于为客户提供高品质的医药产品和专业化的服务,目前公司约有30个上市产品,覆盖抗肿瘤、心血管、内分泌、骨科、消化和中枢神经系统等领域,其中具有自主知识产权的创新药物以及新制剂的销售约占90%,公司业务遍及国内绝大部分省、自治区、直辖市,产品进入8000多家医院,并出口多个国家和地区。

目前,公司已成为中国健康领域的知名企业,进入中国制药工业50强。2017年,医药产业宏观政策相继出台,推动中国药品监管全面与国际接轨,为中国医药创新注入强劲动力。绿叶制药紧抓政策机遇,积极推动海内外业务的协同发展,保持快速的发展势头,达成了良好的业绩。

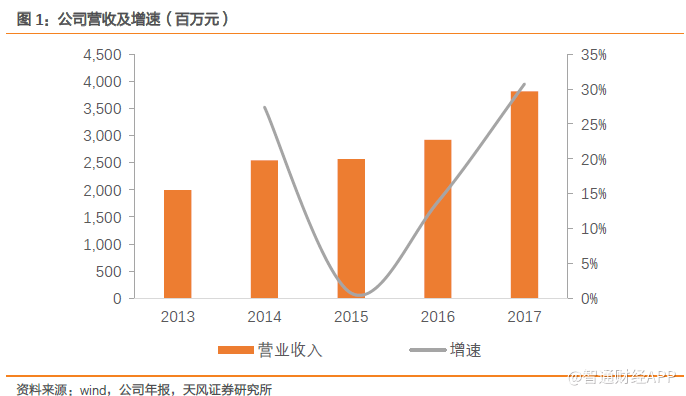

公司自2015年起收入端表现良好业绩提速明显。2017年公司实现销售收入38.1亿元人民币,同比增长30.7%,该增长主要由于公司主要产品销售增长,以及2016年最后一个季度新收购的欧洲业务全年收入贡献所致。

公司的其他收入及收益主要包括政府补贴、利息收入及投资收入。2017年度,公司的其他收入及收益增加至人民币2.37亿元,较2016 年度的人民币2.09亿元增加约人民币27.7百万元。该增长主要是由于年内确认更多政府补贴及赚得更多投资收入所致。与2016年同期相比,增长由2017年度较低的银行利息收入抵销。

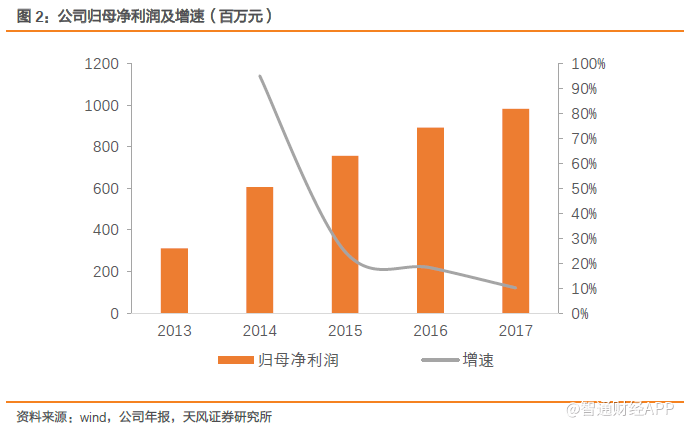

利润端方面,公司近年来归母净利润保持稳健增长,2017年公司实现归母净利润9.81亿元人民币,同时增长10.1%;其中归属于股东的正常化净利润达到10.6亿元人民币,同比增长19.0%。

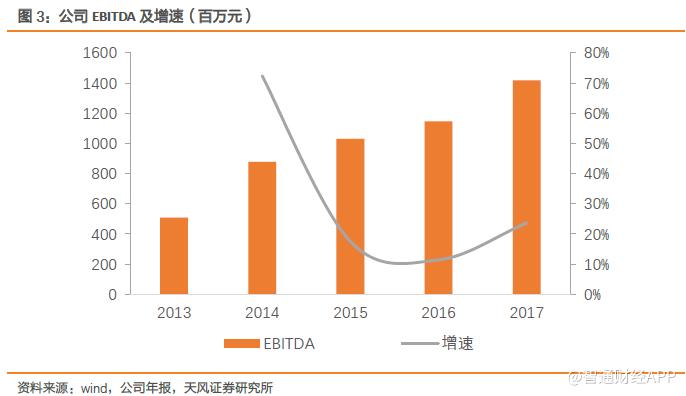

公司EBITDA近年来同样保持持续稳健增长,近两年有提速趋势,2017年实现EBITDA14.17亿元人民币,同比增长23.6%;其中正常化EBITDA达到15.0亿元人民币,同比增长30.6%。

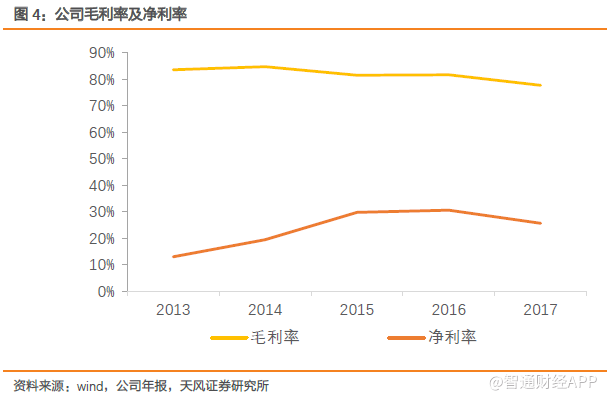

2017年公司毛利率和净利率分别为77.7%和25.7%,同比分别略有下降,其中公司的毛利率从2016 年的81.7%减少至77.7%,主要由于公司收购欧洲新业务所产生的存货成本一次性摊销及略低利润的产品收入贡献增加所致。从销售成本端也可以看出,公司的销售成本由2016年度的5.35亿元增加至2017 年度的8.52 亿元,同比大幅增长59.2%,占公司同年总收入约22.3%。公司销售成本增加主要是由于2017 年度与2016 年相比,因存货的一次性摊销、收购欧洲新业务所招致的开支以及产品销量增长所致。

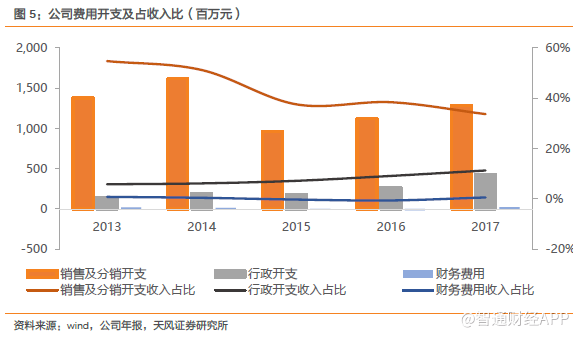

销售及分销开支方面,公司的销售及分销开支包括与公司的营销、推广及分销活动直接相关的开支。2017年度,公司的销售及分销开支为人民币12.87亿元,较2016年度的人民币11.22 亿元增加人民币1.65亿元,同比增加14.7%。该增长主要是由于公司产品的推广活动增加,以及员工成本略有上升。另一方面,公司销售及分销开支占收入的百分比由2016年度的38.4%减少至2017年度的33.7%,主要由于去年末新收购欧洲业务的销售及分销开支与收入的比率较低所致。

行政开支方面,公司的行政开支主要包括员工成本、一般营运开支、会议及娱乐开支、差旅及运输开支、折旧、摊销及减值亏损、核数师酬金、咨询开支、银行费用、税项以及其他行政开支。2017年度,公司的行政开支约为人民币4.32亿元,较2016 年度的人民币2.67 亿元增加约人民币1.65 亿元,同比增加61.6%。该增加主要是由于年内就2016年最后一个季度新收购的欧洲业务而产生较高的员工成本、一般经营成本以及一次性咨询开支。

其他开支方面,公司的其他开支主要包括其研发成本、外汇亏损、捐款、出售物业、厂房及设备亏损及杂项开支。2017年度,公司的其他开支约为人民币3.16 亿元,较2016年度的人民币1.99亿元增加约人民币1.17亿元。同比增加58.7%。增加主要由于年内研发成本及汇兑亏损增加所致。

财务成本方面,2017年度,公司财务成本人民币50.5百万元,较2016年度的人民币30.4百万元增加约人民币20.1百万元,同比增加66.1%。增加主要由于2017 年度的平均每月未偿还银行借款较相应年度有所增加所致。

所得税开支方面,2017年度,公司的所得税开支为人民币1.36亿元,与2016年度的人民币80.7 百万元相比增加人民币55.1百万元,同比增加68.3%。2017 年度实际税率为12.2%,高于2016 年度的实际税率8.3%。实际税率较高主要由于在2016年拨回就公司中国附属公司的可分配利润于过往年度确认的预扣税所致。

到2017年12月31日,公司拥有流动资产净值约为人民币26.41亿元,而2016年12月31日约为人民币29.08 亿元。公司的流动比率由2016 年12 月31 日的约2.2 微减至2017年12 月31 日的约1.7。流动资产净值减少主要是由于贷款及借款的水平上升所致。

到2017年12月31日,公司拥有计息贷款及借款合共约人民币28.61亿元,而于2016年12月31日则约为人民币16.24 亿元。贷款及借款中,约人民币28.61 亿元为须于一年内偿还及约人民币0.3 百万元为须于一年后偿还。公司的贷款及借款人民币18.57 亿元以固定利率计息。贷款及借款增加主要用作公司的营运资金。银行贷款乃以公司的定期存款、可供出售投资及应收票据作抵押。于2017 年12 月31 日,公司的借款主要以人民币及欧元为主,而现金及现金等价物主要以人民币及美元计值。

到2017年12月31日,公司的资本负债比率(按总借款除以总权益计算)由2016年12月31日的24.8%增加至41.5%。增长主要由于本年度的额外贷款而令公司总借款有所增加所致。于2017年12月31日,公司的债务比率(按总负债除以总资产计算)为35.9%,而2016年12月31日为28.7%。至2017年12月31日,公司并无任何重大或然负债。

二、公司主营业务分板块概述

公司致力于在中国、美国、欧洲及其他国家或地区四个规模最大及增长速度最快的治疗领域(即肿瘤科、心血管系统、消化与代谢及中枢神经系统)进行创新药品的开发、生产、推广及销售。公司的产品组合包括34种产品,核心为六种主要产品,其中五种享有专利保护并用于治疗或预防高发疾病,包括癌症、心血管疾病、糖尿病及中枢神经系统疾病。

2017年度,由于公司进一步深化其市场渗透及扩大其主要产品的市场份额,公司的创新药品的销售保持稳定增长势头。2017年,公司较2016年出现31.0%的收入增长。

公司主要产品均在其四大治疗领域之一具竞争地位,并取得领先的市场份额(按收入计算)。根据IQVIA

的资料,肿瘤科相关药品为2017 年中国第四大药品市场。公司的肿瘤科药品组合包括力扑素(根据IQVIA 的资料,2017

年中国最畅销的抗癌药品)及希美纳(一类新化学药品,中国唯一获国家食品药品监督管理总局批准用于癌症放射治疗的敏化剂)。心血管系统相关药品构成2017 年中国第二大药品市场。公司的主要心血管系统药品血脂康及麦通纳分别为2017年中国最普遍采用的降血脂中药及最畅销的国产血管保护类药品。根据IQVIA 的资料,消化与代谢相关药品构成2017 年中国最大的药品市场。公司为2017年中国第二大口服糖尿病药品的国内制药商(按收入计算)。在海外,公司的产品主要定位于中枢神经系统治疗领域,包括卡巴拉汀、芬太尼及丁丙诺啡贴剂。

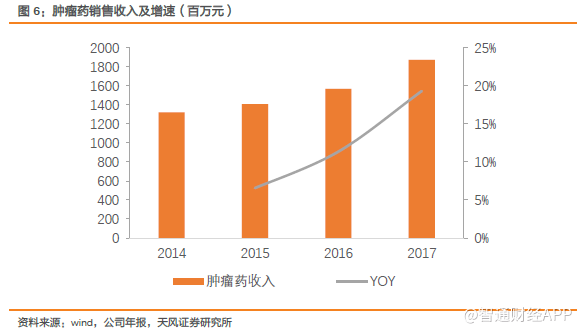

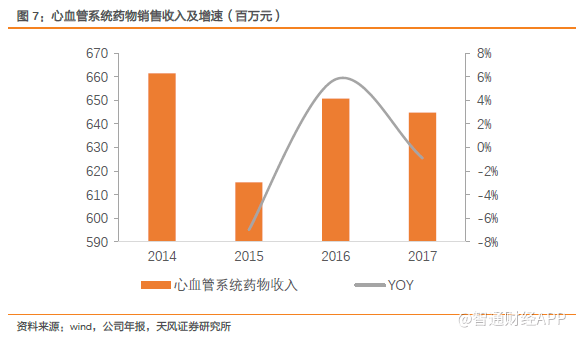

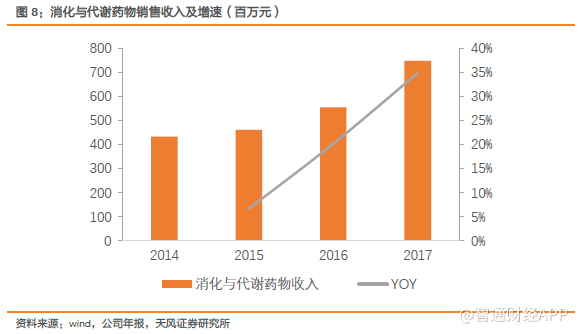

2017年度,公司来自肿瘤科产品、心血管系统产品、消化与代谢产品、中枢神经系统产品及其他产品的销售收入分别增至人民币18.72 亿元、6.44 亿元、人民币7.5 亿元、人民币4.13 亿元及人民币1.4 亿元。肿瘤科产品、心血管系统产品、消化与代谢产品、中枢神经系统产品及其他产品的增长率分别为19.2%、-1.2%、35.1%、914.2%(2016 年最后一个季度新收购业务)及36.1%。

其中,2017年度公司肿瘤产品销售的收入增加至人民币18.72 亿元,较2016 年度的人民币15.7 亿元增加约人民币301.9 百万元,同比增加19.2%,主要由于公司的核心肿瘤产品销量增加所致。

2017年度,公司心血管系统产品的销售收入减少至人民币6.44 亿元,较2016 年度的人民币6.52 亿元减少约人民币7.9 百万元,同比减少1.2%,主要由于公司的各心血管系统产品销量减少所致。

2017年度,公司消化与代谢产品的销售收入增加至人民币7.49 亿元,较2016 年度的人民币5.55 亿元增加约人民币1.95 亿元,同比增加35.1%,主要是由于公司的各类消化与代谢产品销量增长所致。

2017年度,公司中枢神经系统产品的销售收入增加至人民币4.13 亿元,较2016 年度的人民币40.7百万元增加约人民币3.72亿元,主要是由于2016年最后一个季度新收购的欧洲业务全年收入贡献所致。

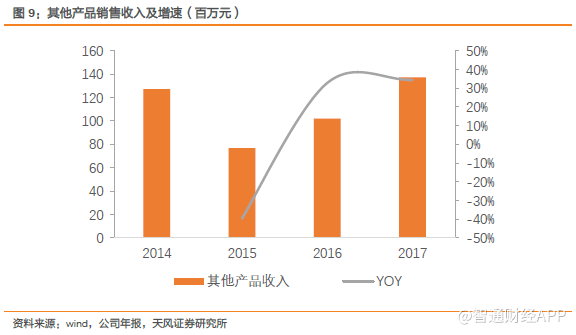

2017年度,公司其他产品的销售收入增加至人民币1.37亿元,较2016 年度的人民币1.01亿元增加约人民币36.4百万元,同比增加35.9%,主要由于新收购业务的全年收入贡献及公司多项其他产品销量增加所致。

具体到产品方面,公司主营六大产品:力扑素、贝希、血脂康、希美纳、麦通纳、卡巴拉汀贴片。

力扑素、贝希、血脂康、希美纳等在2017年取得明显增长。此外,在国际市场方面,卡巴拉汀贴片在美国和欧盟的销售也持续保持领导地位。公司管理层认为公司的六大主要产品已在全球的高发疾病领域建立强大的竞争优势并有望平稳增长。

三、公司核心竞争力概述

3.1.研究及开发

在研发方面,绿叶制药结合政策机遇,积极推进研发立项,并争取加快审评,尤其在新分子药物方面、创新药物制剂方面、生物抗体方面已收获一定的成果。此外,公司还与国内外生物抗体创新公司开展了一系列研发合作项目。

公司的研发活动由四个平台组成,即长效及缓释技术、脂质体及靶向给药、透皮释药系统以及新型化合物。公司透过策略性地在开发新制剂和新药方面分配资源,以平衡临床开发的风险。公司管理层相信,公司的研发能力将成为公司长期竞争力以及未来增长及发展的驱动力。公司的研发团队由约421 名雇员组成,包括医学、制药及其他相关领域约65 名博士及约200 名硕士。截至2017 年12 月31 日,公司在中国共获得超过252 项专利并有超过52 项专利处于申请阶段,在海外共获得超过416 项专利并有超过114 项专利处于申请阶段。

凭借公司的四个平台及相应的研发能力,公司所专注的研发项目不仅包括肿瘤科及消化与代谢的核心治疗领域,还扩展至中枢神经系统治疗领域。根据IQVIA 的资料,自2015 年至2017 年,中枢神经系统治疗领域为中国发展最为迅速的治疗领域之一,复合年增长率为8.2%。截至2017 年12 月31 日,公司在中国拥有处于不同开发阶段的27 种在研产品。该等在研产品包括11 种肿瘤科产品、5 种心血管与代谢产品以及11 种中枢神经系统产品。

此外,公司在美国或欧洲拥有处于不同开发阶段的6 种在研产品。于美国,1 种在研产品已完成临床阶段,而4 种在研产品处于不同临床阶段。在欧洲,1 种在研产品已在德国取得批准以开展临床试验。在日本,多种产品计划开展应用。此后,公司正在日本、巴西及其他国家,透过多项合作模式,如与伙伴共同开发或发出特许权等,为其产品进行注册。于2017 年2 月,公司已获得药监局颁发的研制立项批件,获准在中国启动丁丙诺啡透皮贴片的研制项目。

2017年3月,公司在研的创新给药途径药物卡巴拉汀透皮贴片多天剂型已获德国药品和医疗器械管理局批准,进行治疗老年性痴呆的临床试验。

2018年1月,公司在研产品1.1类化学新药盐酸安舒法辛缓释片(「LY03005」)已在中国完成II 期临床试验。II 期试验在治疗抑郁症方面显现出正面效果。2018 年2 月,注射用罗替戈汀缓释微球(「LY03003」)已取得美国FDA 批准,免除II 期剂量探索临床试验。

2018 年2 月,美国FDA 已同意,公司的创新药物利培酮缓释微球肌肉注射制剂(「LY03004」)在向美国提交新药申请时,无需进行任何儿科临床试验。

2018 年2 月,公司一项在研抗肿瘤产品1 类化学新药LY01013 的临床试验申请已取得药监局正式批准。LY 01013 为口服、强效的小分子吲哚胺–2,3–双加氧酶(indoleamine 2,3–dioxygenase) (「IDO」)/ 色氨酸2,3–加氧酶(tryptophan 2,3–dioxygenase) (「TDO」)抑制剂,可逆转IDO/TDO 酶介导的免疫耐受,启动效应T 细胞,改善肿瘤免疫微环境。

该产品被用来协同增强其他药物如免疫检测点药物和化疗药物的肿瘤杀伤抑制作用。2018年3月,公司与药监局药品评价中心就LY03003 达成共识,免除在中国的II 期剂量探索临床试验。

3.2.销售、营销及分销

目前,公司已经建立一个庞大的全国性销售及分销网络,其产品销往全国30个省、自治区和直辖市。2017年,公司透过全国65 多个销售支持办事处、1270多名销售和营销人员及一个由约1240家经销商组成的网络进行销售、营销及分销工作,共同令公司将其产品销往11500多间医院,其中包括全国约1500家三级医院(占其总数约78.0%)、约3520家二级医院(占其总数约51.0%)及约7300家一级医院(占其总数约44%)以及其他医院及医疗机构。

在海外,公司已于新加坡及马来西亚设立内部销售团队。公司有强劲的销售伙伴关系,全球有超过20 个伙伴,涵盖包括美国、欧洲及其他国家或地区在内超过26 个国家。于2017年2 月,中国国家人力资源和社会保障部发表最新的国家基本医疗保险、工伤保险和生育保险药品目录(2017年版“医保目录”)。公司产品当中,三种已新增至医保目录,包括斯迪诺、欧开及赛立迈;五种已自以往的报销限制中解除或放宽,包括血脂康、希美纳、赛立迈、贝唐宁及赛坦;及贝希已于医保目录由乙类升为甲类。公司管理层认为该等变动将对公司长远销售有利。

3.3.合并及收购

绿叶制药在海内外业务战略协同效应已开始显现。公司于2016年底完成了对欧洲Acino公司的透皮制剂和植入体业务的并购,并成立绿叶欧洲公司,目前整合情况良好。2017年,公司多个贴片产品加速引入中国,开始本地化生产和进口注册申报。公司仍不断积极进行相关合并和收购,公司已向山东博安生物技术有限公司收购两种单克隆抗体药物,即重组抗VEGF 人源化单克隆抗体注射液(LY01008)及重组抗RANKL 全人单克隆抗体注射液(LY06006)。有关该交易的普通决议案于2017年12月29日举行的股东特别大会获公司股东以投票方式正式批准。

近数十年,全球医药行业的生物制药销售经历大幅增长,此趋势预期于未来延续。于2016年,全球生物制药市场的规模达2,380 亿美元,占全球处方药市场份额为23.6%,年增长率为11.7%。IQVIA 预测,到2020年,全球生物制药市场的规模将超过3900亿美元,占处方药市场份额达28%。

根据公开财务报告,LY01008 的同类药品Avastin 于2017 年的销售额达71.84 亿美元,而LY06006 的同类药品Prolia 于2017 年的销售额达19.68亿美元,而该产品尚未于中国推出。公司管理层认为,在其产品组合中加入上述两种药物将带来可观的增长机会。

公司管理层认为,2018年将是绿叶制药加速研发创新和国际化布局的一年。针对国内现有产品,公司将继续实施终端下沉策略,并抓住医保调整机遇实现更高增长。针对海外业务,公司希望通过加强海外注册,增加海外合作伙伴,拓展新市场,进一步扩大已有产品的市场份额。此外,绿叶制药对于未来研发产品线也做了深入规划,除了加速推进已有产品和在研产品的全球上市,还致力于进行技术转型升级,以进一步增强公司的竞争优势,实现整体跨越式发展。对于完成公司2018年目标任务以及对绿叶制药未来的战略愿景,公司管理层充满信心。

四、盈利预测与估值

分业务假设:

1、公司现有肿瘤药物核心产品力扑素可能面对竞争品种白蛋白紫杉醇的冲击,石药集团(01093)的首仿白蛋白紫杉醇已于2018年2月获批上市,恒瑞医药的白蛋白紫杉醇也有望于今年获批上市,对公司构成挑战,预计该品种未来保持个位数增长。另外,由于公司向山东博安生物技术有限公司收购两种单克隆抗体药物,包括重组抗VEGF 人源化单克隆抗体注射液(LY01008)及重组抗RANKL 全人单克隆抗体注射液(LY06006),从全球销售规模来看两者皆为重磅品种,且LY06006 的同类药品Prolia 尚未在中国上市,因此我们预计该两款潜在重磅品种未来有望放量并拉动公司肿瘤药物板块增长。据此并参考17 年增速,我们预测18-20 年公司肿瘤药物同比增长分别为20%、20%、20%。

2、中枢神经系统药物方面,由于公司2016

年最后一个季度收购了欧洲业务导致全年收入增长同比增幅较大,预计18-20年该业务同比增长分别为10%、10%、10%。

3、在2017

新版国家医保目录中,贝希由医保乙类升级到医保甲类,预计其有望保持较高增长并拉动板块持续增长,据此并参考17年增速,我们预测18-20年消化与代谢药物同比增长分别为30%、28%、26%。

4、心血管系统药物和其它业务方面,参考17年增速,预测18-20年心血管系统药物同比增长分别为-0.9%、-0.9%、-0.9%;预测18-20年其它业务同比增长分别为30%、30%、30%。

5、总体营收毛利率和三费方面,预计其将保持稳定,参考17年预测18-20年毛利率保持在78%;销售及分销开支费用率、行政开支费用率、财务费用率分别保持在34%、11%、0.5%;预计18-20年净利润分别为11.90、14.06、16.65 亿元,对应EPS 分别为0.36、0.43、0.51元(0.44、0.53、0.63 港元)。

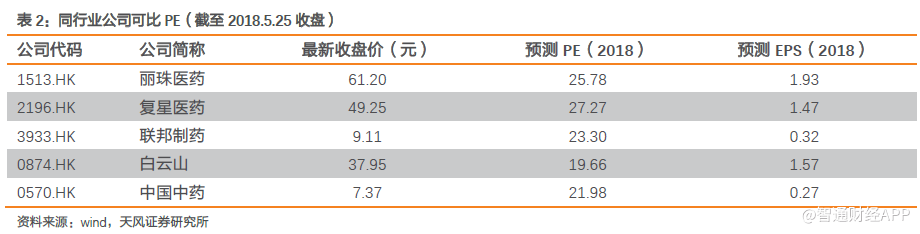

从港股恒生医疗保健板块中选取主营业务近似的相关药企作为可比公司,根据可比公司2018年PE,平均值为24倍,给予绿叶制药2018年24倍估值,对应目标价8.64元(10.63港元),首次覆盖给予“增持”评级。

(编辑:胡敏)