本文编选自虎嗅网,作者为虎嗅研究总监Eastland。文中观点不代表智通财经观点。

大出行领域是重要的投资风口,从前些年的携程、去哪儿,到近年的滴滴,再到刚刚“消停”些的摩拜、ofo。同样采用重资产模式的曹操专车今年1月刚刚完成A轮融资,估值已达100亿。

但神州租车并没有感受到多少热度。155亿市值对应的市销率、市盈率分别为2倍、17.6倍。

空姐搭顺风车遇害后,神州没敢出声,看样子是怕了“键盘侠”。

风口意味着海量资本的云集。与其白白”烧掉“或变成一堆堆垃圾,不如交给善于打理重资产的企业,让“钱生去钱”。

下面看看神州租车运营重资产的“四门功课”:融资、投资、运营管理和残值回收。

融资——曾经命悬一线

神州租车的融资历程可以概括为从“濒危到从容”。

“广义债权融资”不仅包括银行借款、发行债券,应付供应商、预收客户等行为的本质都可视为融资。

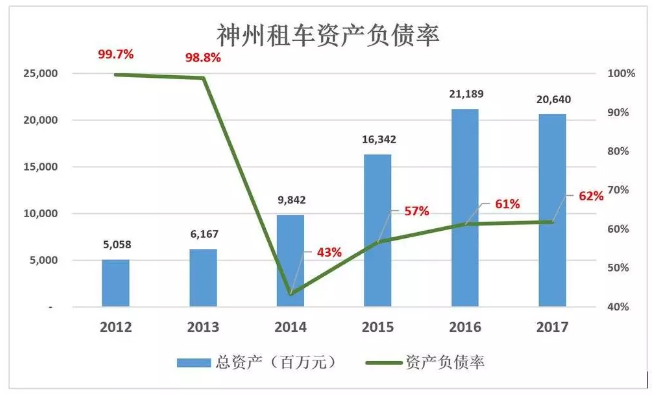

上市前,神州租车把债权融资用到了极限,资产负债率之高令人发指。

虎嗅有文评论其“走过超重资产炼狱”。2012年、2013年,神州租车资产负债率分别为99.7%和98.8%。什么叫“炼狱”?好比买了价值500万的房子,首付200万几乎全是借的,每月还得交月供。

2014年9月,神州租车在香港上市,融资35亿港元,年末资产负债率降至43%。

有意思的是,神州租车上市后没有忙着增发圈钱而是频频回购股票。2016年花了5亿港元,2017年以14.37亿港元回购了2.02亿股普通股。

上市公司增发出于两种因素,一是趁股价高圈钱,二是真的缺钱。逻辑上两者之间的是“或”的关系。

上市公司回购股票也有两种因素,一是股价偏低,二是手里有余钱。在逻辑上两者是“与”的关系。也就是说神州租车自认为被低估而且拿得出钱来回购。

市值190亿港元的上市公司,最近两年累计拿出近20亿港元回购股票,这份从容在2013年根本无法想象。

投资——国内最大汽车买家

对神州租赁而言“投资”就是性价比高、车型配置合理的车辆采购,建立庞大车队。

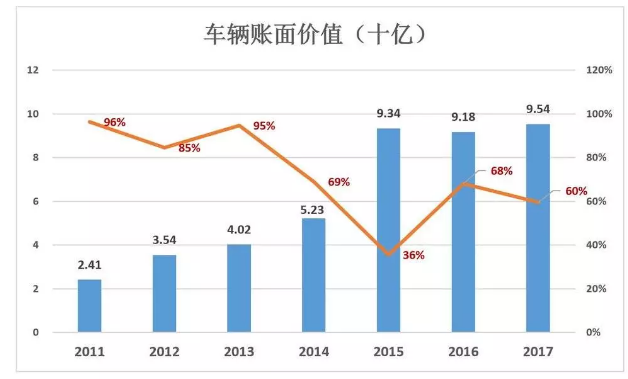

上市前,神州租车在资金极度紧张的情况下,每年投入近20亿添置车辆。到2014年,车队规模相当于排名第二第到十位竞争对手的总和。

上市后的2015年,神州租车斥资56.3亿添置新车,进一步巩固了行业龙头的地位。

2017年,神州租车再次掀起购车高潮,全年支出44.9亿,占年末租赁车队账面值的47%。也就是说,按价值计算神州租车近一半车辆“不满周岁”。

截至2017年末,神州租车保有车辆10.25万辆,较2016年末净增6051辆。车辆的账面值为95.4亿,计息债务总额为车辆账面值的60%。

通俗地说,神州租车10万辆汽车四成是自己的、六成是银行的。这与普通消费者买私家车的按揭比例相近。

2017年,神州租车购入新车约4.3万辆,无疑是中国最大汽车买家。

由于批量巨大,神州租车购车成本比普通消费者低20%以上,2017年购入车辆均价为10.5万元。例如,别克公务舱GL8采购价不到18万元。

运营管理——毛利润率是“行业鼻祖”的八倍

“运营管理”是超重资产模式的核心,宗旨是车辆服役期内的收益最大化。

租车业务毛收益≈租金收入-营成本-折旧。租赁公司日常运营的宗旨就是把租金做得多多的,把运营成本做得小小的。至于折旧的提取是需要时间验证的,提多了会严重影响当期业绩;提少了,处理退役车辆所获“残值”与车辆账面价值差距过大,免不了还得计提损失。

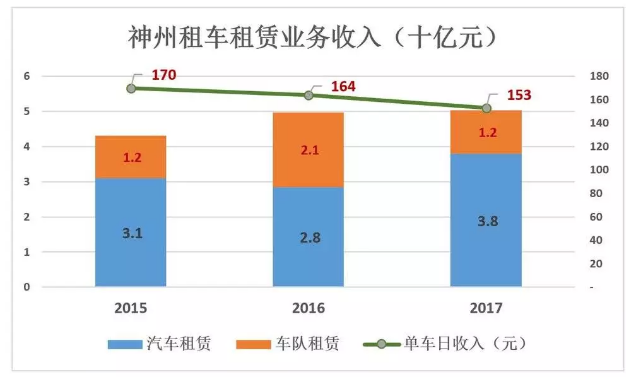

“单车日均收入”是衡量汽车租赁公司运营管理水平的重要指标。最近三年神州租车“单车日均收入”分别为170元、164元和153元。

连续爆发“打车大战”、“补贴大战”、“共享单车大战”的大出行领域,是“烧钱”的重灾区。神州租车平均日租金从2016年的284元降至2017年的230元,跌幅达19%。但是同期神州租车的“车辆利用率”从2016年的57.6%提高到2017年66.7%,最终“单车日均收入”下降了不到7个百分点,表现尚属坚挺。

神州租车租赁业务分为两大块,2C的短租业务叫“汽车租赁”、2B的长租业务叫“车队租赁”(目前主要客户是神州优车)。

2015年,2016年,车队租赁收入分别为12亿、21亿,2B业务在总营收中占比从29%蹿升到43%。

2017年汽车租赁、车队租赁收入分别为38亿和12亿,2B业务占比回落到25%。

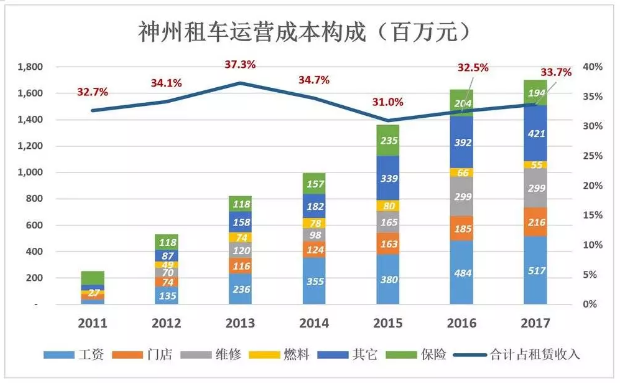

租赁业务运营成本主要包括工资、维修、保险、门店、燃料等,2017年上述各项开支依次为5.17亿、2.99亿、1.94亿、2.16亿和5471万。加上4.2亿其它开支,租赁业务的直接运营成本总额为17.01亿,占租金收入的33.7%。较2016年高1.2个百分点,但比2013年、2014年都要低。

考虑到近年来工资、房租的上涨而单车日租金却小幅下降,可以说神州租车直接运营成本的控制相当到位。

2017年,神州租车租赁收入50亿,直接运营成本17亿、占营收的33.7%;折旧13.7亿、占营收的27.2%;毛利润19.7亿、毛利润率39.1%。重资产业务毛利润率能接近40%,钱途”算得上光明。

2017年,有百年历史的“赫兹”租赁收入81.6亿美元,毛利润4.07亿美元,毛利润率仅5%。分析发现赫兹的折旧成本占租赁收入的34%,运营成本占61%。

美国本土租赁市场高度发达、高度饱和,营收增长乏力、毛利润率下滑,赫兹只好大力拓展国际市场,业务遍及147个国家和地区,在全球有8100多个网点,运营成本能不高吗?

神州租车毛利润率是赫兹的八倍,固然与国情有极大关系,但还是值得骄傲的。

收回残值——探索最佳服役期

神州租车超重资产模式的另一块基石是对车辆“生命周期”的理解和管理经验。

出厂不满2年的“准新车”处于“青春期”,车况非常好,还能享受厂家数万公里免费保养服务。使用“准新车”开展租赁服务,用户心情愉悦、车辆发生故障的概率小、租车平台维修负担轻,可谓一举多得。

出厂2到4年的车辆处于“壮年期”,懂车的人都知道这个时期的车“最好开”。但刹车盘、燃油泵、火花塞、轮胎、减振等零部件陆续到了该更换的时候,车辆维修成本显著增加,租赁公司贡献的收益开始下降。

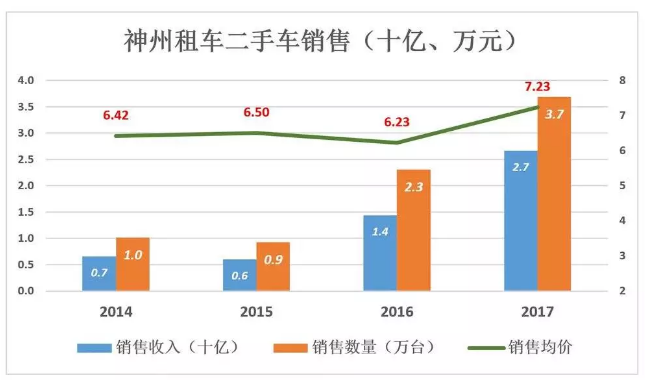

如果错过这个阶段,进入“中老年期”的车辆显得破旧,不容易出手而且价格很低。所以神州租车的车辆服役期不一般不超过30个月,2016年、2017年分别卖掉2.3万辆和3.7万辆。均价分别为6.23万元/辆和7.23万元/辆。

可以这样简化描述神州租车的业务模式:10万买辆车,运营30个月后卖二手收回7万,平均每个月折旧成本为1000元;单车日均收入153元,30个月按900天计算,总收入13.8万,扣除33%运营成本及3万元折旧,毛利润约为6.2万元,平均每月2075元,十万辆车全年毛利润超过24亿。

上文说过,折旧提多或提少都会扭曲租赁企业的财务表现,检验标准就是看二手车销售收入与账面成本之间的差额。

比如15万卖辆车,跑两年半提了5万折旧,账面值10万。如果折旧提少了,二手车卖不到10万,编制报表时要一次性把差额确认为亏损。

如果折旧提多了,当期利润被压低,卖二手车时会出现一笔“迟到的盈利”。神州租车近年处理二手车所获收入与账面成本的差距只有一两个百分点,说明折旧提得刚刚好。

尽管轻资产模式被捧上天,但重资产模式更值得敬畏。投入几十亿、上百亿购置机器、设备、设施,把“活钱”变成“死钱”。再运营巨额资金购置的资产,源源不断产生效益,把“死钱”变活,好似用如椽巨笔作画,一般人根本提不动笔,而且画错一道根本没有机会修饰。

所以重资产运营可用两个成语来形容:吞吞吐吐、死去活来。

“伪共享单车”也属超重资产模式。某奇葩投资者鼓吹“伪共享单车”是轻产模式,因为每辆单车购置成本只有几百元。“大鱼吃小鱼、小鱼吃虾米”这句话不一定对。磷虾是海洋浮游生物,长约1厘米、通体透明、重量只有零点几克。蓝鲸以磷虾为食,能说体重100多吨的蓝鲸是“小鱼”吗?一辆自行车是不贵,但摩拜、ofo们动辄投放上千万辆,购置成本不低于神州租车,怎能算是“轻资产”?

“伪共享单车”玩家们只擅长与“劣币”投资者合谋做局,抬高估值圈钱。在“投资”环节,钱多、人傻、要货急,根本顾及不到什么性价比;在“运营管理”环节,“单车日均收入”远低于“直接运营成本”,还没计提折旧已然巨亏;在“收回残值”这个环节,自行车租赁平台恐怕一分钱都拿不到,还要花钱请外包公司清除“城市垃圾”。

在大出行领域,神州租车的重资产运营能力可与优秀的航空公司媲美。

神州租车与赫兹“钱途”迥异

神州租车估值不高的原因有两点:

一是不善于“包装”。小米说自己是互联网企业、工业富联声称要转型成软件企业。神州租车81%的订单来自移动端,却被视为“传统汽车租赁企业”。

二是汽车租赁行业的鼻祖赫兹估值很低。2017年,赫兹租金收入81.6亿美元,市值仅为14亿美元,市销率只有可怜的0.17倍。人们会想,神州租车收入是赫兹的15%,市值已经达到赫兹的174%,估值水平远高于赫兹。

尽管赫兹是神州租车学习借鉴的对象,但两者的估值背景却有三个根本性差异。

首先是企业生命周期不同。赫兹已运营了一百年,2017年租金收入同比下降0.6%。同期,神州租车汽车租赁收入上涨33.2%。由于美国本土市场高度饱和,赫兹有依靠海外收入“凑数”的动机。但到147个国家开展重资产、重服务的汽车租赁业务,运营成本畸高,只落得赔本赚吆喝。而中国的汽车租赁市场还有很大发展空间。

其次是中美汽车市场的发达程度有天壤之别。美国汽车保有量早已饱和,想买车的人分分钟可以买得到、买得起。但赫兹业务虽然滞涨却并没有萎缩,即便在Uber等共享汽车冲击下。说明自驾车这种需求有相当大的刚性。中国的情况是:收入水平低的地方不用摇号,但买得起车的人是少数;收入高的地方,买得起车却摇不到号!据估算中国有驾照没车可开的“本本族”至少有7亿,相当大一部分人需要通过租赁圆“汽车梦”。

最后是中国企业进行商业模式创新的潜力更大。

比如租售结合。用户开几天觉得不错,可以向神州购买租用的车辆(价格取决于车辆的新旧程度)。这种模式在很大程度上解决了二手车买卖双方信息不对称的问题。

再比如汽车分时租赁(即“伪共享汽车”),神州租车是最有实力的玩家。大街小巷,只要是合法的停车位都可以作为“租车、还车网点”,省下一大块门店成本;各种技术手段,如人脸识别、车辆运行轨迹跟踪、远程控制,还有结合高精地图判断是否违停、是否超速、有没有闯禁行、走应急车道,凡此种种可以最大限度地减少租车用户违章带来的损失。

神州租车还是电动车、无人驾驶技术的优质试验、推广平台,国内、国际汽车厂商和科技公司可以拿他们的产品和技术与神州合作。

还有一个有“中国特色”的问题值得关注:神州租车估值没有充分考虑10万块车牌照的价值。

假如旗下10万辆车有一半落户在北上广深等限制新车上牌的城市,神州租车的这5万块车牌值多少钱?

车牌不得转让意味着车牌无价而不是没有价值。曹操专车估值100亿,运营着2.3万辆车。但在“含金量”最高的北京只有300辆,“借用”的是北汽租车的车牌。神州租车在北京的1.3万块车牌值多少?

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:文文)