2017年,美高域(01985)登陆港市,其公开招股部分录得超额认购1176.8倍,该公司也因此荣获香港当年超购榜亚军。

2018年1月,佳民集团(08519)上市,这家公司以其10%的包销商佣金冠绝当期新股。

别看两只票毫无相关,可要知道,这些明星新股上市的背后,都有同一家保荐人公司——创陞融资。实际上,创陞融资在近两年已为超过10只新股保荐上市,除了美高域和佳民集团之外,中漆集团(01932)等知名企业也在公司的客户行列之中。

不过此次这位“新股保荐人”即将以新股的身份在香港上市。智通财经APP了解到,近日,创陞融资母公司创陞控股已向联交所提交招股书,申请主板上市。其联席上市保荐人为国金证券及旗下创陞融资。

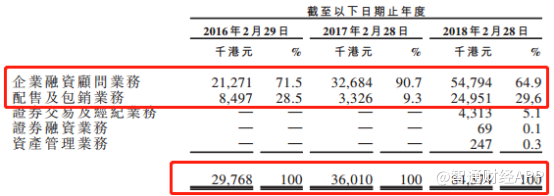

创陞控股作为香港的金融及证券服务供应商,主要拥有企业融资顾问服务、配售及包销服务和证券交易及经纪服务等等业务。其中,公司大部分收入来源于公司的企业融资顾问服务,即我们熟知的作为新股公司“上市保荐人”的业务。

从公司的分部业务收益情况来看,2016-2018财年,公司几乎所有收益来自于融资顾问及配售包销业务。虽然从2018年起,公司才开始涉及证券融资与资管业务,但目前尚未形成规模。

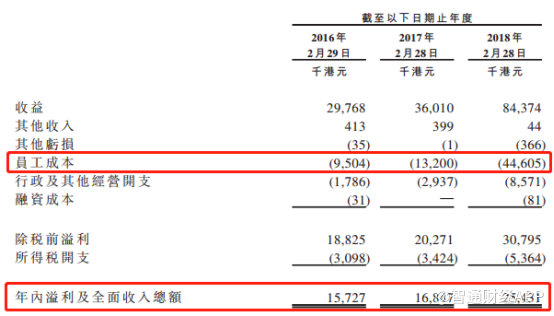

从公司总收入情况来看,公司主营业务收入从2016财年的2976.8万港元增至2018财年的8437.4万港元,复合增长率高达68.4%。

公司之所以能够如此“喜人”的增长,与香港证券市场的整体情况不无关系。自2008年全球金融危机过后,整个香港证券市场便一直处于稳步复苏状态,整体总市值从最低的10万亿港元,逐步回升走高,并于2017年年末到达33.9万亿港元,创下新的历史记录。

市场的整体旺盛情况带动了香港证券行公司的业绩情况,自然创陞融资亦不例外。公司融资顾问业务在2016-2018财年从2127.1万港元增至5479.4万港元便足以说明这三年间香港证券市场的不断繁荣。

但是,公司不断增长的营收并未带动其净利润同步增长。2016-2018财年,公司净利润从1572.7万港元增长至2543.1万港元,复合增长率仅为27%,相较之公司同期营收的68.4%的增长率“逊色”不少。究其原因,大幅增长的员工成本或是导致公司“增收不增利”的核心原因。

从招股书数据来看,员工成本是“侵蚀”公司利润的“首要因素”。从2016-2018财年,公司员工成本从不足千万,涨至4460.5万港元,复合增长率高达116.7%。并且随着员工成本的不断增多,需要的办公配套设施也在同步上涨,这也是公司行政开支增长近5倍的根本原因。

而导致员工成本出现大幅增长的原因则是因为公司“人手不够”。因为近年香港证券市场行情大好,以致许多本地及大陆公司选择赴港上市。这在带动公司业务的同时,无疑加重了原有公司雇员的工作压力。

智通财经APP了解到,为了应对大幅增加的业务工作量,公司融资顾问业务及配售包销业务先后分别招聘了25名和16名员工。并且由于员工出色的业绩表现,公司还在一定程度了加大了对员工的奖励,这也就导致了近年公司员工成本出现大幅增加。

但这对于公司而言都是值得的。随着港交所推出“同股不同权”等一系列新政,市场对于内地新经济企业赴港上市前景普遍看好。由此预测,未来可能再次出现一批赴港上市潮,若能把握住此次机会,或许创陞的业绩还会有所提高。