本文来自微信公众号“大地采集者”,作者为“Gaven”,文中观点不代表智通财经观点。

一季度已经过去一个月,一季度的原油价格到底如何呢?二季度原油到底会向上还是向下呢?原油后续月份到底如何走呢?这些都是市场近期关注的问题。

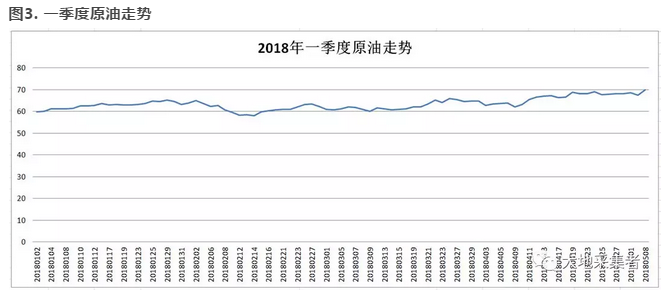

先给各位一组数据:一季度原油均价62.23美金/桶,较年初上涨4.82美金/桶,涨幅为8.05%,截止2018年5月10日17:00,WTI原油价格71.56美金/桶(以下没有说明都以WTI原油价格为准)。

一、一季度回顾

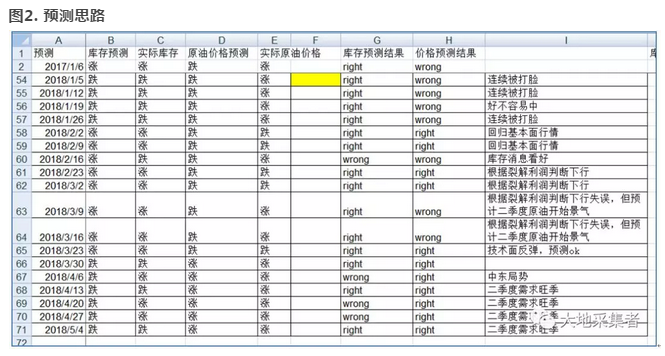

一季度原油走势可谓一波未平一波又起啊。先是原油价格拉升至2月2日的64.97美金/桶,市场开始说原油价格要飙升至80美金/桶,当时,笔者也开始怀疑年度思考的方向是否正确。当时的思考逻辑如下,反正是打脸打得怀疑人生了。但是,仍然坚持看跌的意见。

之后,原油价格开始下行,市场看涨的声音开始减弱,转而看跌。

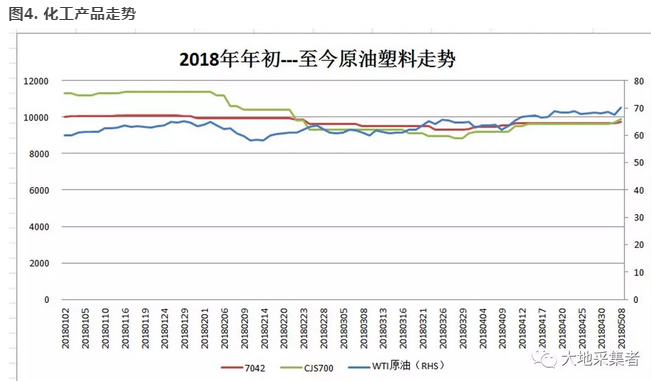

一季度,中国、美国的情况各有不同。市场刚开始看原油价格上涨是因为预计需求景气,但是,中国塑料需求没想到很弱。与原油价格刚好相反,其价格也是冲高回落,带动原油价格下行。

再看看其它的数据,一季度美国、中国国内生产总值都是增长的,并且超过预期水平。其中美国一季度GDP增速为2.3%(美国商务部预测年度为2.5%),中国GDP增速为6.8%(主流机构预测年度为6.5%),可以这样说吧,美国GDP增速低于预期,中国GDP增速高于预期。

二、一季度供需平衡

1.供应

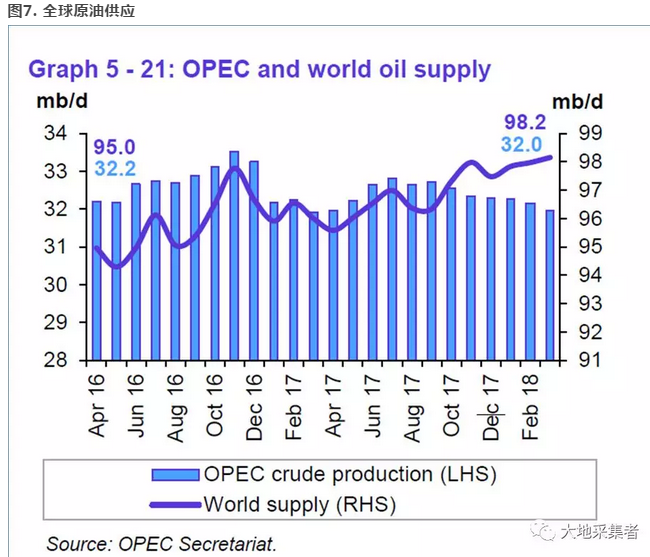

截止2018年一季度,全球原油供应量较2017年12月份增加了约50万桶/天,其中OPEC国家原油产量下降,非OPEC国家原油产量增加。原油增量最多的国家有美国、加拿大、巴西、尼日利亚,中国基本维持原油产量不变。

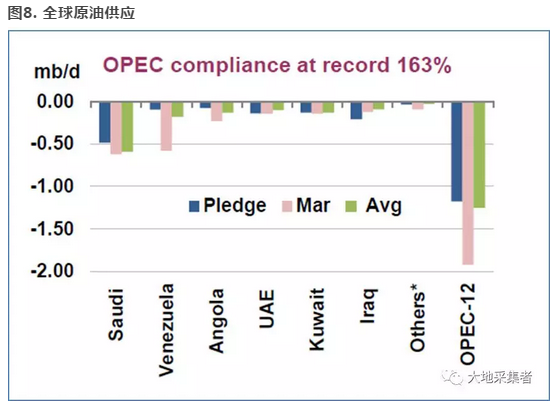

OPEC

OPEC国家执行减产协议达到163%,合计减产约150—160万桶/天,其中,沙特、委内瑞拉是贡献最大的两个国家。截止2018年3月份,沙特减产了50万桶/天,3月份原油产量为993.4万桶/天;委内瑞拉减产了约65万桶/天,3月份原油产量为148.8万桶/天;其它OPEC国家减产贡献了约40—50万桶/天。可以初步判断,2018年需要关注的原油生产国家就是沙特、委内瑞拉。

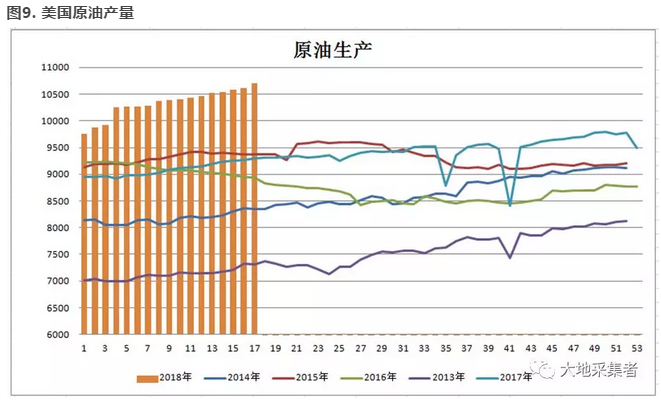

美国

截止2018年3月份,美国原油产量达到1046万桶/天,较2017年12月份的949.2万桶/天,上涨96.8万桶/天,涨幅达到10.19%。美国原油产量已经超出2017年EIA及其它机构预测的2018年美国原油产量达到1000万桶/天的估计值。美国原油产量的增加,带动了全球原油供应量的增加。因此,美国也是2018年需要关注的原油扰动因素。

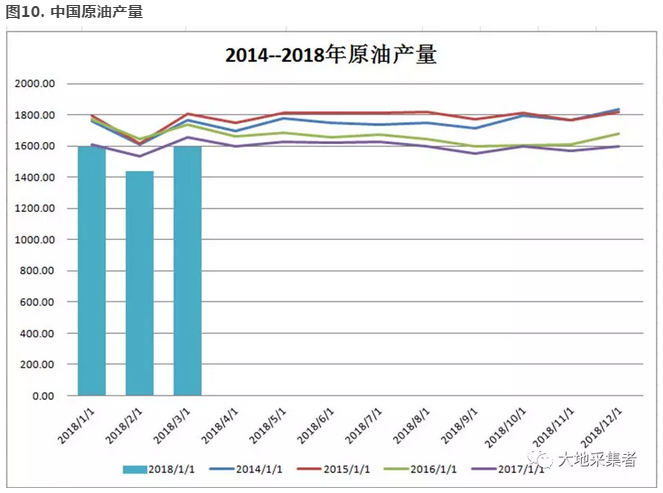

中国

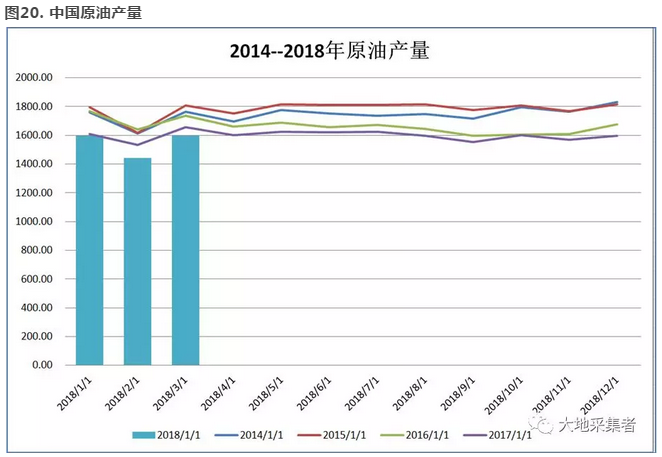

中国一季度原油平均季度产量为1544万吨,2017年为1600万吨,同比下降56万吨,降幅为3.5%,低于国际机构预测的12.5%的降幅,也低于研究院预计的7%的降幅。但是,整体的产量下降,这个是不争的事实。未来就要看海洋原油增产量能否弥补陆地减产量。

小计一下,一季度OPEC原油产量下降约150--160万桶/天,达到3195万桶/天,但是由于美国原油产量增长约96.8万桶/天,中国原油产量环比四季度下降2--3万桶/天,实际上全球原油的供应还是维持2017年四季度的水平并略微涨40--50万桶,产量达到约9810万桶/天。其中美国贡献多数的增量。这样来看,整个一季度的供需平衡的供应端基本维持不变,那就要看需求端的情况了。

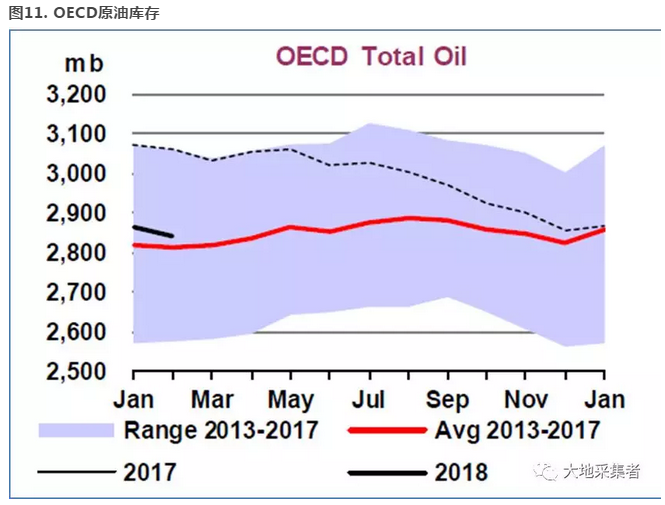

2.需求

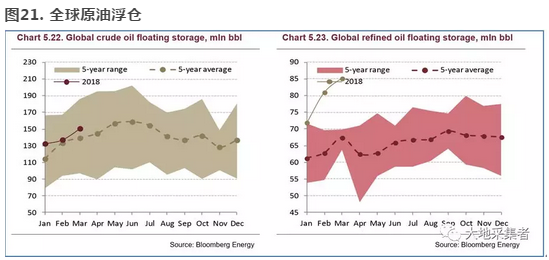

先来一张大家都喜欢的OECD库存图,这个也是表征全球市场需求景气的参考指标之一,整个OECD库存是下降的,但实际情况呢?又要再思考一下了。毕竟,虽然OECD库存下降,但还是在均线之内,走势与2017年的类似,并且还是在预期之内。

OK,我们还是来个算术游戏,美国2018年一季度增速2.3%,同比增长1.1%,环比下降0.6%;那么2017年的情况呢?2017年一季度增速1.2%,同比增长0.6%,环比下降0.6%。

中国呢?2018年一季度增速6.8%,同比下降0.1%,环比持平;那么2017年的情况呢?2017年一季度增速6.9%,同比增长0.2%,环比上涨0.1%;很明显,美股经济好于预期,中国经济弱于预期。那么,中国、美国的需求到底如何呢?

美国

美国一季度实际GDP年化季环比初值增长2.3%,预期增长2%,前值增长2.9%;个人消费支出(PCE)年化季环比初值增长1.1%,预期增长1.1%,前值增长4%;GDP平减指数初值增长2%,预期增长2.2%,前值增长2.3%。个人消费支出(PCE)物价指数年化季环比初值增长2.5%,预期增长2.5%,前值增长1.9%。

可以说,美国一季度的数据惊艳啊,完全超过市场预期,这也表明美国的消费将会拉动原油消费的增长。估计美国的原油消费增长至少50万桶/天。

中国

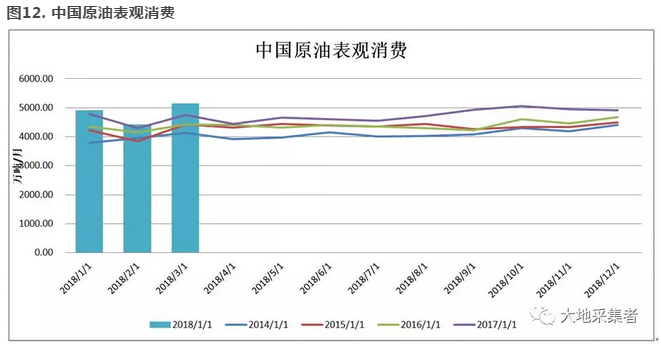

根据国家能源局数据:天然气消费较快增长。一季度表观消费量712亿立方米,同比增长9.8%;其中,城市燃气、工业燃气和发电用气同比分别增长23%、2%、12%,化工用气同比下降15%。石油消费中低速增长。一季度表观消费量约1.54亿吨,同比增长5.5%左右。成品油消费量7680万吨,同比增长2.2%;其中,汽油消费相对平稳,同比增长约3.8%,柴油消费较为低迷,同比下降0.1%,煤油消费稳中有进,同比增长6.7%。

2018年3月份同比增加约400万吨加工量,增速达到8.45%;2017年3月份同比2016年增加约275万吨加工量,增速为6.15%,可以这样说,国内原油需求是比较旺盛的,这也支撑了国内GDP增速达到6.8%,但是结构性不均衡,后续有下行的风险。估计中国的原油消费增加至少50万桶/天。

其它国家

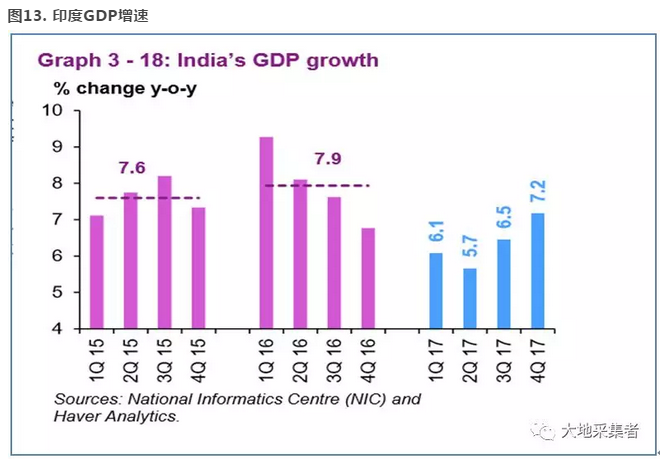

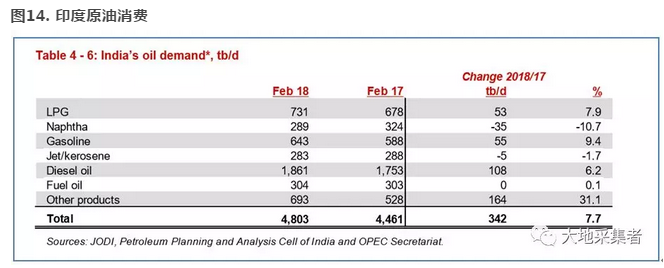

印度政府于2015年年初调整了GDP的计算方式,计算GDP的基准年份从2005年后移至2012年,生产成本计价也改为市场计价。印度2017年的GDP增速比较靓丽,2017年四季度GDP增速达到7.2%,按照这个走势,2018年一季度GDP增速至少达到7.5—7.9%。看看原油及油品的消费支撑呢?

截止2018年2月份,印度的油品消费比较旺盛,同比增长7.7%,这个原油表观消费曾增速是高于中国的。初步估计印度的原油消费增加至少34—40万桶/天。

这样来看一季度美国、中国、印度的GDP增速带动三个国家的原油消费同比增加150万桶/天。但是,还要算个大帐,美国、加拿大、委内瑞拉、沙特、巴西等国家的原油增量增加超过了150万桶/天,大致约200万桶/天,其中,美国、加拿大、巴西是贡献了绝大多数的原油增量;2018年3月份与2017年12月份已经对比过,整个原油富余量略微增加40—50万桶/天,估计原油富余量达到450—500万桶/天。那么,二季度的情况如何呢?

三、二季度展望

二季度是传统的出行季节,一般而言,原油的消费会超过一季度,因为消费量增加,能支撑当前的原油价格。那么,问题就来了,原油价格到底是能到多少呢?高点是多少?市场开始喊布伦特油价(不知道市场是不是说布伦特的,好像很多人都没有标明看布伦特还是WTI,要知道现在两者价差是5—7美金/桶)达到80美金/桶甚至100美金/桶,那到底行不行呢?

1.盈亏平衡点

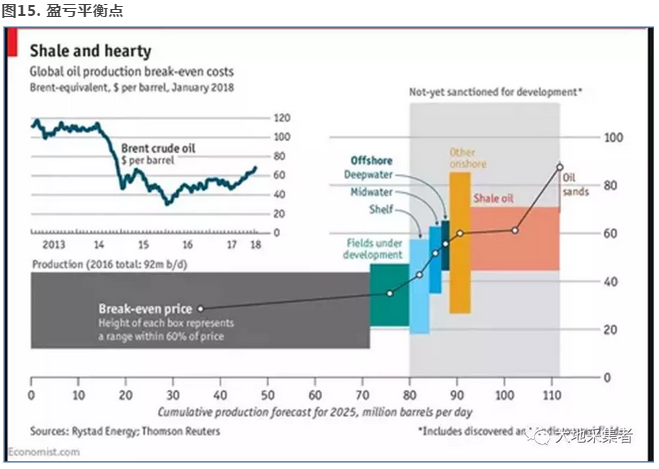

按照Rystad Energy的数据,多数原油生产区域的盈亏平衡点,非操作成本,都是70美金/桶以下的,取中值的话,都是60美金/桶以下,按照操作费用及其它增加10—14美金/桶的预测,多数油田在70—75原油价格的情景下,都能实现盈利。

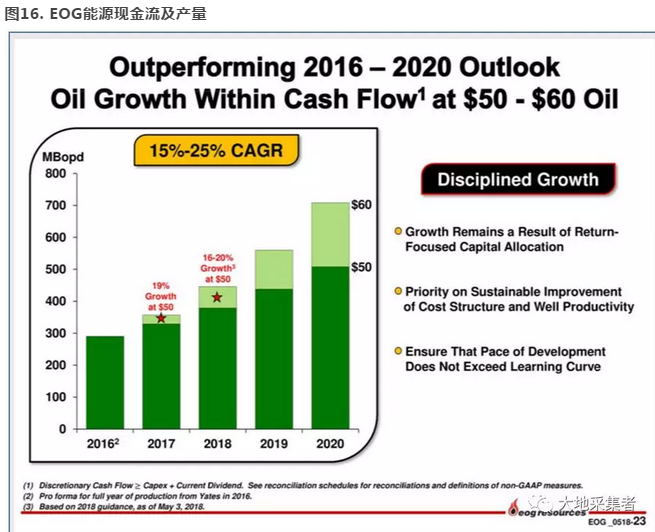

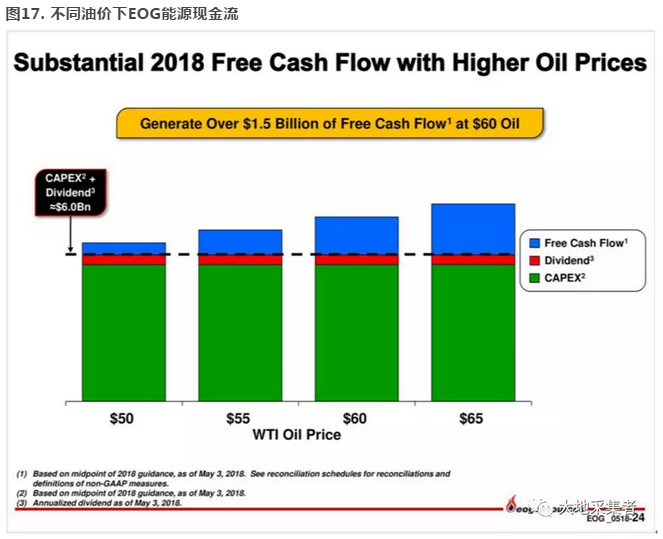

我们可以再拿一个典型的美国EOG能源公司的数据来分析,在当前油价WTI原油价格的情况下,EOG能源公司的原油产量、现金流都很充裕。再回顾一下,美国多数能源公司2018年的原油套保线,60—65美金/桶,个别公司是70美金/桶。因此,在当前的油价下,各石油公司都会增加原油开采量,一点都不奇怪。

2.美国原油生产

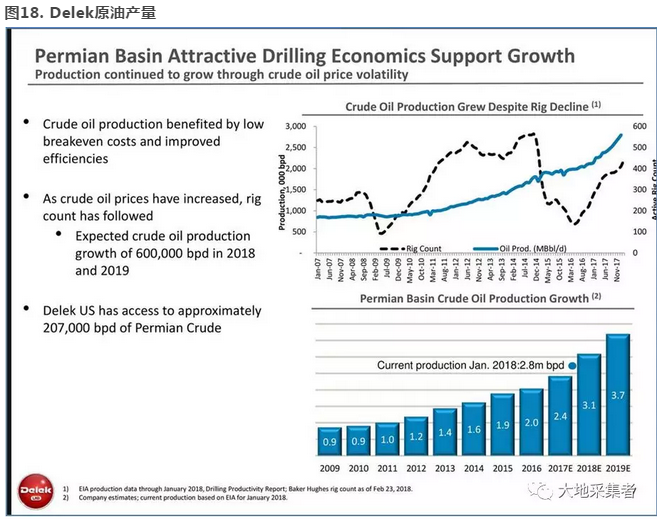

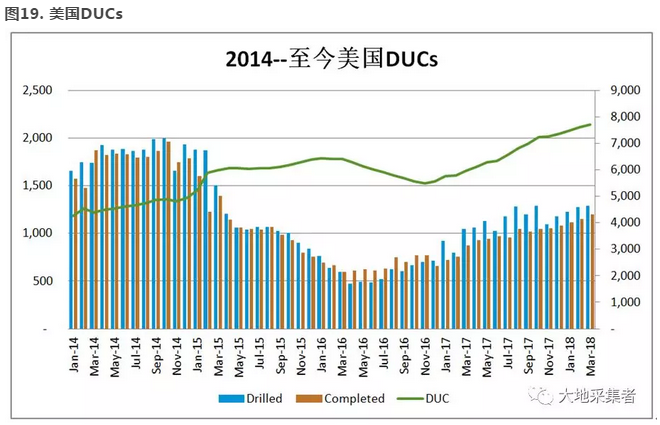

美国典型的原油开采才企业,并没有因为钻机数量的下降、原油产量下降。当前,美国原油产量达到1070万桶/天,我们预计二季度达到1100万桶/天难度不是很大,至于担心页岩油产量衰减的问题,可能会,但是没想到原油企业现金流改善后,开采的热情很高,太多太多DUCs啊,这个都可以维持页岩油的稳产。别忘记了,2018年美国湾区的海洋平台投产进度,如果年底这部分原油产量兑现,将能增加20—30万桶/天。

初步来看,美国原油产量二季度环比增加50万桶/天,大概率在二季度原油产量超过1100万桶/天。

3.中国原油生产

中国原油产量下滑是不争的事实,但是二季度的原油产量为维持不降吗?这个是比较关心的,如果二季度环比降低10万桶/天是符合预期,如果降低50万桶/天,那么原油价格就有很大的支撑,因为中国产量下降的原因,导致全球原油富余量较少。

根据以往的研究经验,中国原油产量二季度环比可能会比3月份的产量下降10万桶/天,但有可能会维持3月份的水准。为什么呢?因为,在当前的原油价格下,国内的油田都有利润了,别忘记,年初三桶油的财报,原油开采支出都是增加的。

中国石化一季度油气当量产量111.33百万桶,其中境内原油产量同比增长1.3%,天然气产量同比增长0.6%;2018年1月至3月,中国石化资本支出达15.97亿元,主要用于页岩气、华北杭锦旗天然气、顺北原油产能建设,推进文23储气库、川气东送管道增压工程二期、新气管道一期及境外油气项目建设等。

中国石油一季度生产原油213.7百万桶,比上年同期下降1.4%;其中国内生产原油180万桶/天,同比2017年下降3.3万桶/天,降幅为1.8%;原油单位操作成本比上年同期下降3.7%。

中海油一季度,公司实现总净产量120.1百万桶油当量,同比上升0.8%。其中,中国海域净产量77.5百万桶油当量,同比下降1.2%,主要由于在产油田产量正常递减;海外净产量42.6百万桶油当量,同比上升4.7%,主要由于伊拉克米桑项目产量提升以及Bridas所持有的泛美能源公司(Pan American Energy)权益比例上升。期内,公司共获得6个新发现,并有15口评价井获得成功。其中,南海东部的新发现恩平10-2和恩平15-2,有望与恩平15-1联合开发并建成中型油田;圭亚那Stabroek区块再获两个新发现Ranger和Pacora,是目前为止在该区块发现的第六及第七个新发现。计划于年内投产的新项目中,Stampede油田和涠洲6-13油田已成功投产,其他新项目顺利推进。

这样看来,二季度中国原油产量环比减少4—8万桶/天是比较合理的假设。

4.其他国家

加拿大、巴西以及安哥拉,合计原油产量二季度环比增加30万桶/天,再加上俄罗斯及沙特的增量,总计将达到40万桶/天;但是委内瑞拉原油产量将环比下降20万桶/天,其他国家合计原油产量将增加30—40万桶/天。

这样看来,二季度全球原油供应环比一季度增加80—90万桶/天,现在是供应端增加,导致原油富余量拉大到约500万桶/天。再看看需求端能不能有所改善呢?再将富余量减少至合理或者说景气的200—300万桶/天。

5.全球原油需求

按照最乐观的估计,中国二季度GDP增速维持一季度水平,但是原油消费会短期拉升,因为各大主营炼厂增加库存的需要以及新建炼厂开工投油的需求,这些都会增加国内二季度原油采购需求,初步来看,中国原油需求增加30万桶/天是可以的。

美国的情况可能更乐观,二季度GDP增速达到2.5%甚至2.8%都有可能,那么带动原油的消费将增加20—30万桶/天(机构预计年度同比增加是40—50万桶/天)。

那么印度呢?GDP会不会创历史的新高就是很有意思的话题了。看高印度GDP增速的话,二季度原油需求环比增加50万桶/天是没问题的,但笔者认为,还是维持30万桶/天的增量比较靠谱。

这样看来,三家贡献了80—110万桶/天的原油需求增量,再加上其他国家约50万桶/天的原油需求增量,那么全球的原油需求增量将达到130—160万桶/天。

按照这个口径估算,二季度全球原油的富余量将缩窄至340—370万桶/天。如果乐观点的话,有可能缩窄至300万桶/天以内,那么原油价格可能维持70—75美金/桶。

6.中东局势

中东局势,是本年度的油价的主要影响因子。那到底中东局势会不会发酵呢?肯定会,但是今年打是肯定的,但不会大打,局势冲突1—2周就搞定了,在伊朗或者叙利亚再以来一次大规模战争的可能性太小了。为何呢?

搞大了,原油价格真的就飞了,毕竟,伊朗不是叙利亚,就从原油产量来看,伊朗约380万桶/天,叙利亚约50万桶/天,根本不是一个数量级别的。更别说对伊朗动武的话,这个可不是开玩笑的,没有小半年是搞不定的。首先,航母要开过去吧,军事力量要集结吧?2—3个月不过分?!

其次,放点巡航导弹的事情,对伊朗来说根本没多大作用,如搞大了,那问题就真大了,沙特的油田可是靠近波斯湾啊,南帕斯油田也是在波斯湾,这样的话,200万桶/天的产能缺口就来了,如果真的是波斯湾地区的原油全部停止出口,那么就玩大了,至少400万桶/天的缺口,这个是大问题;再次,俄罗斯的态度呢?!会不会坐看伊朗受到攻击而不管,美国有没有真的下决心在2018年解决伊朗问题呢?笔者认为,美国肯定要做,但不是今年(特指大规模的冲突),至少要熬过2018年后,再做打算,因为今年的美国的情况不错,不适合大规模的拉通胀。

四、对产量与价格的预测

加拿大、巴西以及安哥拉,合计原油产量二季度环比增加30万桶/天,再加上俄罗斯及沙特的增量,总计将达到40万桶/天;但是委内瑞拉原油产量将环比下降20万桶/天,其他国家合计原油产量将增加30—40万桶/天,二季度全球原油供应环比一季度增加80—90万桶/天;中国、美国、印度三家贡献了80—110万桶/天的原油需求增量,再加上其他国家约50万桶/天的原油需求增量,那么全球的原油需求增量将达到130—160万桶/天;二季度全球原油的富余量将缩窄至340—370万桶/天。如果乐观点的话,有可能缩窄至300万桶/天以内,那么原油价格可能维持70—75美金/桶。

此外,中东局势短期将油价拉到80美金/桶甚至90美金/桶也不是没可能,但持续1—2周的行情,对于全年的油价影响相对较小。(编辑:胡敏)