本文来自微信公众号“国金互联网加娱乐怪盗团”,作者为国金证券传媒与互联网行业首席分析师裴培。

对于腾讯(00700)投资者而言,现在远不是恐慌的时候。恐慌的理由很多:2018年一季度腾讯并未发布新端游,“吃鸡”手游尚未开始变现,《王者荣耀》的可持续性不明朗,等等。然而,这些理由都站不住脚。我们通过独家监测数据得出的结论是:腾讯端游业务基本稳定,以《王者荣耀》为代表的老手游热度仍在高峰期,以《QQ飞车》为代表的新手游变现能力很强。

不要忘记,腾讯的广告业务增长速度更快:去年腾讯的游戏业务非常强劲,很多投资者将其定义为“游戏公司”。然而,今年腾讯广告业务的增速肯定会超过游戏,我们的草根调研显示微信朋友圈、公众号广告的流量和价格均有大幅度上升。此外小程序广告刚刚开始变现,前途未可限量。

“基数太高”不是增速放缓的必然理由:腾讯的收入基数已经很高,游戏、广告、互联网金融业务的市场份额都很大;但是这不意味着增速必然放缓。小程序的崛起、海外手游市场的破局、视频和音乐会员收入的强劲增长、移动电竞生态圈的布局,都让我们深信腾讯最好的日子还在后面。

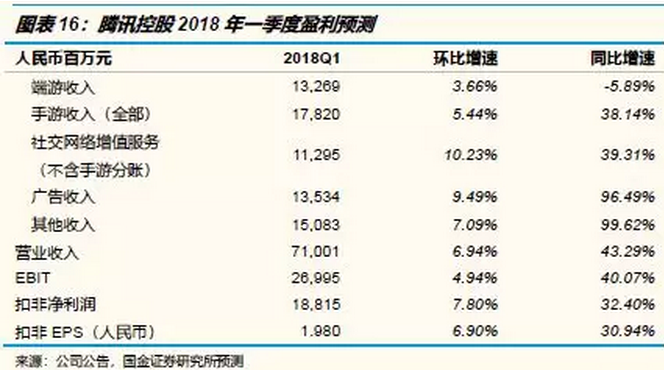

我们预计Q1收入增长43%,扣非EPS增长31%。虽然端游收入将同比小幅下滑,但是手游、增值服务、广告、互联网金融均将保持较快的增速。

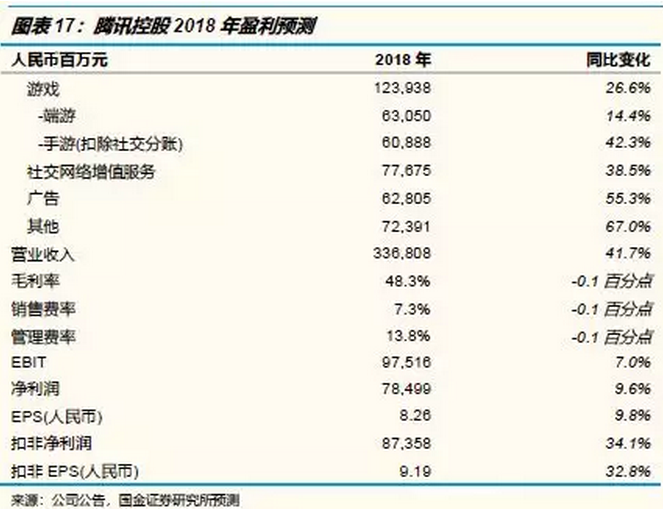

我们预期2018全年收入增长41%,扣非EPS增长33%。随着端游和手游新品的推出、微信小程序的持续变现、互联网金融盈利能力的提高,今年腾讯的收入增速不会明显放缓,下半年毛利率也会有所恢复。

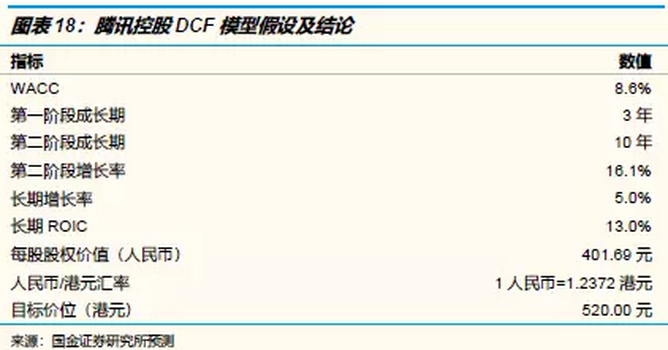

我们通过DCF得出目标价520港元,对应35.1倍2019年扣非P/E,维持“买入”评级。腾讯仍然是投资者分享中国互联网行业成长的最佳选择。

游戏业务:端游基本稳定,手游远远强于市场

2017年四季度,腾讯的游戏业务收入出现环比下滑,这种现象自2015年二季度以来还是第一次出现。投资者一直在忧虑:作为腾讯最大的收入和利润来源,游戏行业能否保持稳定较快增长?我们通过自有数据,得出的结论是:2018年一季度乃至整个上半年,腾讯的游戏业务都处于健康增长状态,新产品的推出、老产品的稳定都是积极因素。

端游:服务器数据显示在线人数和收入基本稳定

在腾讯的所有业务中,最难分析和预测的是PC端游——端游不像手游,没有App Store畅销榜、免费榜等榜单,缺乏第三方咨询公司提供数据,草根调研的难度也比较高。2017年,腾讯的端游收入实现了24.6%的同比增长,但是第四季度同比增长减缓到13%,环比更是陷入下滑。2018年的情况又怎么样?是否会继续下滑或停滞不前?

2018年第一季度,腾讯并未推出端游新作;4月23日的UP文创新生态大会上发布了8款新端游,但是正式上线恐怕要等到三季度以后。年初以来,腾讯的端游几乎就是依赖《地下城与勇士》(DNF)和《英雄联盟》(LOL)两款老游戏;《穿越火线》(CF)、《轩辕传奇》等也有一定作用。

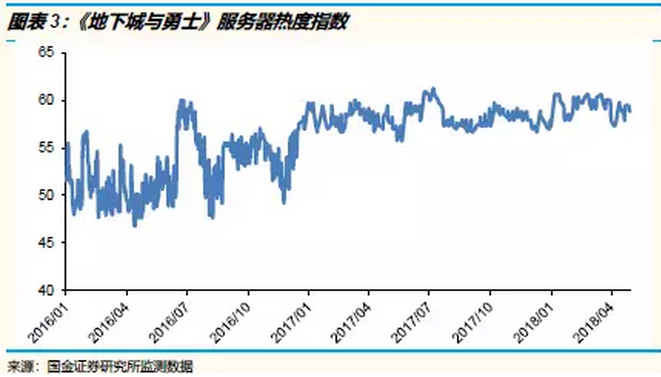

我们发明了“端游服务器热度指数”:对一款端游的服务器数量进行统计,根据服务器状态赋予权重,加总之后得到该游戏的热度。例如,DNF的服务器状态分为“拥挤”“繁忙”“空闲”“维护”四种,我们赋予“拥挤”状态0.9权重,“繁忙”0.6权重,“空闲”0.3权重,“维护”0权重。具体赋予某个状态多高的权重并不重要,关键是保持一致性和阶梯性。假设DNF开设了100组服务器,其中20组为“拥挤”,50组为“繁忙”,30组为“空闲”,则服务器热度指数 = 20*0.9+50*0.6+30*0.3=57。

为什么“服务器热度指数”能够体现玩家热度?因为端游的一台“服务器”就是一个虚拟区域,在A服务器培养的角色往往不能转到B服务器。游戏发行商要保证每个服务器都有一定的在线人数,如果太少就会合并服务器,太多就会新设服务器。“服务器状态”标志着在线人数,一款游戏对“爆满”“拥挤”等状态的定义一般是前后一致的。所以,“服务器数量”和“服务器状态”相结合,能够拟合出该游戏在线人数的总量。

当然,“服务器热度指数”有局限性:首先,它是一个相对指标,不能推出精确的在线人数,只能代表在线人数的变化趋势;其次,不同游戏的服务器热度指数没有可比性,我们很难比较DNF和LOL的热度,只能在一个游戏内部纵向对比;再次,某些游戏不显示服务器数量或状态,或者服务器状态的分类经常变化,这种情况下无法得出有意义的热度指数。幸运的是,DNF和LOL的服务器数据比较稳定,可信度较高。

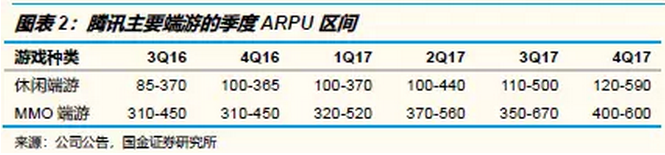

在线人数只是端游收入的一个因素,还有两个因素:付费率和ARPU。付费率一般会随着季节和活动频率而变化,例如寒暑假、举办大型活动时付费率较高。对于DNF和LOL来说,ARPU一般呈现稳中有升的趋势,因为老游戏已经运营多年,留存的大部分都是对游戏有感情的老玩家,他们只要不离开游戏,一般不会降低付费额。腾讯官方会公布旗下端游和手游的ARPU区间,我们可以看到:2016年以来,休闲端游和MMO端游的ARPU值上下限一般都呈现上升趋势,也存在一定的季节因素。

我们的监测数据显示:DNF的服务器热度在2016年波动较大,2017年呈现上升趋势,2018年一季度环比有上升、同比基本稳定。我们估计,自从2016年以来,DNF一直是腾讯收入贡献最高的端游,因为它还没有手游版,不像LOL受到《王者荣耀》冲击、CF受到同名手游冲击。DNF的横版动作玩法在主流端游中比较罕见,生态位比较稳固。除非今后腾讯推出DNF手游,否则DNF端游的热度仍有攀升的可能。

LOL的服务器热度在2016年不断下降,至2017年初触底,2017年暑假有所回升。2018年一季度,LOL的服务器热度环比几乎不变,同比略有下降。我们认为,这体现了在《王者荣耀》和“吃鸡”游戏的压力下,LOL的玩家很难再有增加。但是,LOL玩家的流失主要在2016年,此后留存的以硬核玩家为主,不太可能出现剧烈下跌,偶尔还会出现季节性反弹。

腾讯二线端游的情况普遍较差:2018年一季度,《轩辕传奇》《御龙在天》《天涯明月刀》《剑灵》的服务器热度均出现同比下降。不过,这些二线端游的收入贡献一直较低,不构成决定性因素。我们未能取得CF服务器的有效数据,但是估计在CF手游和“吃鸡”手游的持续走红之下,CF端游的服务器热度很可能也是同比下滑的。

总而言之,我们的数据显示,2018年一季度DNF的热度同比上升,LOL的热度同比基本不变(或略有下滑),二线端游的热度同比有明显下滑。在腾讯并未推出新端游的情况下,我们估计腾讯本季度的端游收入同比基本稳定,只有微弱的上升或下降。幸运的是,腾讯已经宣布代理《堡垒之夜》,即便《绝地求生》端游仍然无法上线,《堡垒之夜》这款全球热门端游也可以引领腾讯端游业务在第二季度末、第三季度初恢复增长。

手游:《王者荣耀》存量稳定,《QQ飞车》引领增量

2018年,腾讯的手游产品线非常强劲,在多个品类都取得了较好战绩。不过,投资者依然会担心:在2017年《王者荣耀》的高基数影响下,2018年手游收入增速会不会骤减?我们将这个问题拆分为两部分:第一,《王者荣耀》的存量是否稳定;第二,新产品带来的增量有多大。

众所周知,《王者荣耀》是一款高DAU、低ARPU产品,维持DAU基数是维持收入的基础。我们对多个主流应用商店(包括苹果App Store和应用宝等安卓商店)的下载量进行了监测,数据显示:2017年初以来,《王者荣耀》的每周下载量没有明显的下滑趋势。2017年4月,《王者荣耀》的下载量迎来第一个低谷,但是在随后的暑期再创新高;2017年9-11月又迎来一个低谷,但是在版本更新之后回到正常水平;2018年2月,在寒假、春节促销活动、新版本新玩法等多重因素的刺激下,《王者荣耀》全渠道下载量再次创下历史新高。

QuestMobile的数据也显示:春节期间,《王者荣耀》的DAU超过1.2亿,是2017年春节以来的最高水平。值得一提的是,今年春节是《QQ飞车》《刺激战场》《全军出击》等高DAU游戏的爬坡期,而《王者荣耀》面临这些竞争对手仍然能保持高热度,充分说明了游戏的吸引力。我们认为,只要在运营层面不犯大错误,该游戏的热度可以维持到2019年。

《王者荣耀》最近几个月在鼓励玩家消费方面,推出了一些新举措:充值送礼的含金量有提高;开放了赠送好友英雄的功能(以前只能赠送皮肤);推出了实体手办;新英雄的推出频率稍有提高。但是,以上举措仍然是克制的,《王者荣耀》总体上仍然是一款低ARPU游戏。总而言之,在DAU稳定、ARPU稳定的情况下,我们认为今年一季度乃至全年,《王者荣耀》的流水都会保持稳中有升。

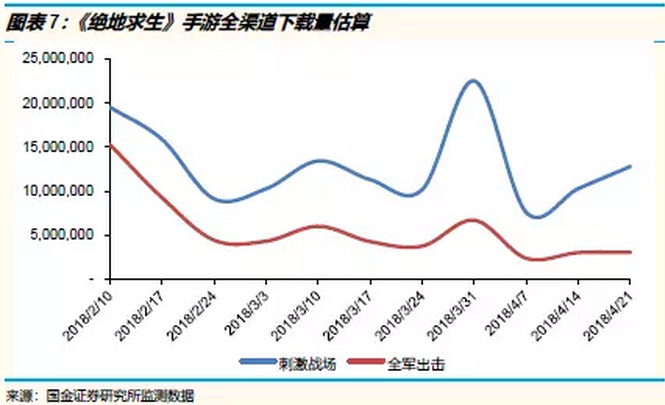

与此同时,腾讯的下一款全民级游戏正在高度发展:《刺激战场》于2018年1月上线之后,全渠道下载量一度逼近《王者荣耀》的水平,不但远远超过了网易《荒野行动》,也超过了系出同门的《全军出击》。我们估计,截止今年4月底,《刺激战场》的注册用户超过2亿,DAU最高峰超过4000万。有人担心《刺激战场》会侵蚀《王者荣耀》的用户群,但是我们的数据并不支持这种观点。由于尚未开始收费,《刺激战场》《全军出击》对腾讯一季度的业绩并无贡献,但也不会是拖累。

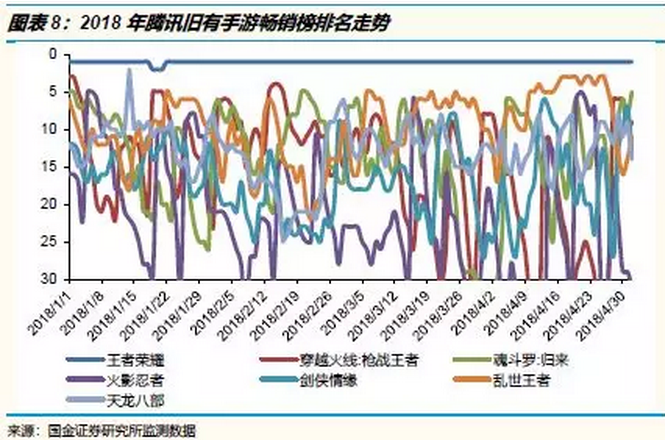

腾讯已有的畅销手游不止《王者荣耀》一款。在2018年一季度,还有至少6款腾讯旧手游进入过App Store畅销榜前10名:《穿越火线》在1月受到“吃鸡”热度的影响,一度触及畅销榜前3;《火影忍者》《魂斗罗》在寒假前后通过开展活动,再次杀入畅销榜前10;进入3月以后,《乱世王者》《剑侠情缘》《天龙八部》也由于合并服务器、版本更新、促销等因素,重返畅销榜前10。在整个第一季度,腾讯一般可以在App Store游戏类畅销榜前10名里占据6个以上的席位。在整个游戏行业,能够让发布2年以上的老游戏占据畅销榜前列的厂商,仅有腾讯、网易两家。

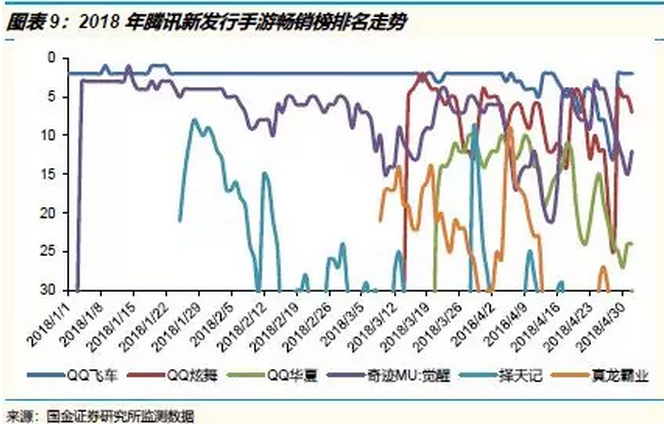

2018年一季度,腾讯发布了6款重度新手游:《QQ飞车》上线一个月内即登上畅销榜第1,直到3月底仍然没有脱离前5;《奇迹觉醒》上线初期稳居畅销榜前5,随后自然衰减至前10-15;《QQ炫舞》在3月上线之后略低于预期,但是仍然居于畅销榜前10;《QQ华夏》《真龙霸业》都在畅销榜第10-30名之间波动。整个第一季度,腾讯新游当中只有《择天记》的市场表现明显低于预期。

我们估计,腾讯一季度的手游收入(包括计入社交增值服务的收入)约为165-185亿元,其中《王者荣耀》贡献80-90亿元,《QQ飞车》等新游戏贡献45-55亿元,《穿越火线》等老游戏贡献40-60亿元。去年同期,腾讯的手游收入为129亿元;本季度的同比增速应能达到或超过30%。

广告业务:微信朋友圈和公众号引领社交广告高成长

腾讯巨大的用户基数和超强的用户黏性,天然有利于发展广告业务。在历史上,腾讯将大量展示位留给了游戏,在一定程度上挤压了广告业务的空间。但是,随着微信生态系统的成熟、游戏收入增长的放缓,腾讯会越来越重视广告变现。我们认为,今年微信朋友圈和公众号广告都将实现爆发性增长,引领整个社交广告业务的成长;媒体广告增长将明显放缓,其市场空间被社交增值服务和社交广告所取代。

朋友圈广告:从“每天一条”到“选择性两条”

2015年以来,中国网络广告市场最大的趋势是信息流广告比例不断提升,对搜索广告、图文广告、文字链广告、视频贴片广告等形式构成了冲击。适合信息流广告的微博、今日头条、微信等平台都是重要受益者。2017年,百度将搜索首页改为信息流界面,从而恢复了广告收入的内生增长;头条旗下的抖音短视频开始通过信息流广告变现。我们估计,腾讯来自微信的广告收入在2017年增长了80%以上,其中朋友圈广告接近翻倍。

进入2018年,腾讯广告业务最大的亮点是:朋友圈广告位大幅度增加。根据我们的爬虫数据,截止2017年底,每个微信用户每天最多只会看到一条朋友圈广告;2018年初,部分用户每天可能看到两条朋友圈广告。我们估计,在今年之内,“每天两条广告”的规则将推广到大部分微信用户,从而使朋友圈的总体广告位增加50-80%。

根据我们对广告代理商的草根调研,微信朋友圈广告因为曝光率高、转化效果好,一直深受广告主欢迎。以前,朋友圈广告位一直供不应求,腾讯只能首先照顾重要的长约品牌客户;现在,新增的广告位将主要满足竞价投放客户的需求。可以想象,广告主会对朋友圈广告位展开激烈争夺,推高其售价。我们估计朋友圈广告收入今年有可能继续翻倍。

值得一提的是,微信小程序有可能为朋友圈创造巨大的广告需求:小程序的流量全部来自微信平台,对于开发商来说,最有效的导流方法就是在朋友圈投放广告。尤其是游戏类、电商类等变现能力较强的小程序应用,开发商肯定会准备大量广告预算。总而言之,对于小程序来说,微信朋友圈就是最大的(而且是近乎唯一的)“买量渠道”。所以,在小程序生态系统构建的过程中,我们预计朋友圈广告将维持强劲增长。

公众号广告:提价 + 广告位增加 = 收入激增

公众号与朋友圈一样,是微信的主要广告收入来源。由于公众号的广告效果参差不齐、曝光率有限、没有信息流界面,往往受到投资者的轻视。然而,对广告主而言,公众号具备几个独特的优势:首先,公众号广告主要采用CPC(点击成本)定价,直接考核转化率,而朋友圈、小程序广告在现阶段都是以CPM(千人成本)定价;其次,公众号广告的形态比较多元化;最后,公众号广告位不像朋友圈那样紧缺。

目前,微信公众号主要提供四种广告位:横幅(Banner),一般出现在公众号图文信息的结尾处;中插图片,一般出现在图文信息的中间部分;视频贴片,一般出现在图文信息内嵌的视频正片之前;KOL互选,一般采取深度植入的模式。我们估计,其中占据比例最高的是横幅,其次是中插。虽然KOL(网红、大V等)植入广告的效果很好,但是KOL可以绕过腾讯直接接触广告主,所以实际带来的广告收入有限。

目前,大部分公众号仍然以承接横幅广告为主,中插、视频贴片还不够常见。事实上,微信公众号已经成为中国最大的自媒体平台,自媒体流量主必将不懈地寻求变现途径。既然传统报纸、杂志都是依靠广告生存的,为何公众号不能仿效?我们预计,2-3年之内,热门公众号的一条图文信息内很可能出现2-3条甚至更多的广告。

根据我们对广告代理商的草根调研,2018年初,腾讯对公众号的长约品牌广告进行了提价,提价幅度在50%以上;我们估计公众号的竞价广告的单价也呈现急剧上升的趋势。与朋友圈一样,公众号广告也受到了小程序热潮的推动:许多小程序都以公众号作为重要流量入口。在朋友圈广告单价较高的情况下,小程序开发商肯定不会放弃公众号这个宣传窗口。

增值服务及其他:收入增速不慢,利润率提升还在后面

腾讯的主营业务分为游戏、社交网络增值服务(不含游戏)、广告和其他业务,其中“其他业务”主要包括互联网金融和腾讯云。我们认为,今年社交网络增值服务的收入将维持较快的增速,主要推动力是视频和音乐;但是利润率不一定会提升,因为视频版权采购的成本太高。互联网金融业务的利润率今年可能有实质性提高,因为竞争格局已有好转。

社交网络增值服务:视频、音乐、文学、直播“四管齐下”

腾讯的社交网络增值服务包括QQ会员、视频、音乐、文学、直播、动漫等多种业务,其中只有QQ会员收入已经开始停滞甚至下滑,其他收入仍在快速增长的轨道之中。我们认为,游戏只是互联网娱乐内容中最早变现的一个类型,视频、音乐、文学都在快速跟进。在游戏业务收入基数很大、增长放缓的情况下,增值服务是一个重要的增长引擎。

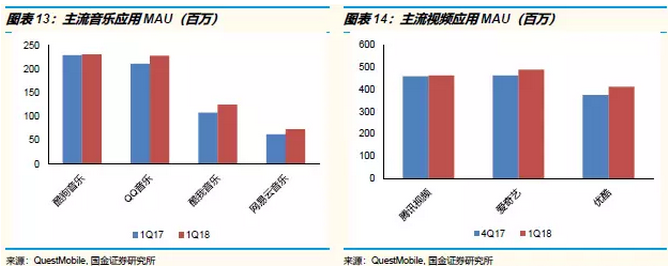

我们预计2018年音乐应用将为腾讯贡献较高的收入和利润增长。2018年一季度,腾讯旗下的三大音乐应用的MAU仍在增长之中,其中酷我音乐的增长速度最快;最大的竞争对手网易云音乐的体量只有QQ音乐或酷狗音乐的三分之一。天天K歌的MAU也在高速增长,而且通过直播打赏、社交会员等实现了变现。在这个领域,腾讯的优势明显。

腾讯视频的变现能力也在迅速加强。2018年一季度,腾讯视频的MAU增长已经告一段落,但是付费用户增长方兴未艾:公司公告显示2017年底腾讯视频VIP会员为5600万,2018年2月已经达到6260万,超过了爱奇艺的水平。我们预计2018年腾讯视频的VIP收入可能超过180亿元。但是,由于版权采购成本过高,该项业务尚无法盈利。

阅文集团的付费阅读渗透率和ARPU在2017年均有大幅度提升,直接导致该公司的扣非净利润大幅度超出市场预期。但是,投资者对阅文的MAU同比增速收窄(第四季度环比下滑)感到忧虑。我们认为,阅文的MAU下滑主要是“腾讯系”应用对其导流方式改变导致的,今后阅文将更多地依赖自有和第三方渠道,收入和利润将保持较快增长。阅文的IP运营业务在2017年表现平平,我们预计2019年可能是业绩爆发期。

直播和短视频曾经是腾讯的弱项,今年的情况有所改观:腾讯战略投资虎牙直播,并且存在增持至控股的可能性,从而进一步加强了在电竞直播领域的布局;曾经陷入沉寂的微视,今年一季度又开始从腾讯其他应用导流。在快手、抖音遭到监管部门点名批评的情况下,微视仍然有成为一线短视频应用的可能性。总而言之,腾讯在电竞直播领域处在“一统江湖”的前夜,在短视频领域也不是没有机会。

互联网金融:如果支付宝补贴趋缓,那么腾讯就有钱赚

2017年,腾讯的“其他业务”收入同比增长153%,我们估计其中绝大部分是互联网金融(主要是微信支付)的贡献。然而,互联网金融业务对腾讯的利润贡献非常有限:“其他业务”的毛利率只有22%,营业利润率几乎可以忽略不计。我们认为这是由两个原因导致的:首先,支付宝(蚂蚁金服)在2017年下半年开展了大规模补贴活动,期望抢占微信支付的市场份额,导致两家的利润率均承受压力;其次,腾讯并未开展利润丰厚的小额贷款业务(由微众银行开展),对理财业务投入的资源也不多。

以上情况很可能在未来几个季度得到改善。2018年一季度,蚂蚁金服出现亏损,阿里巴巴在公告中承认“激进的市场营销行为”是亏损的主要原因之一。在支付宝和微信支付各有基本盘、谁也吃不掉谁的情况下,蚂蚁金服不可能无限制地打补贴战。如果2018年二季度以后,市场竞争趋缓,微信支付的压力无疑会缩小,利润率会提升。

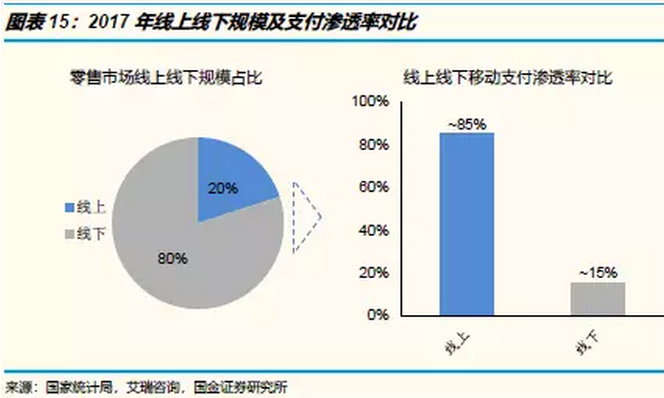

2017年,中国线上零售业的移动支付渗透率达到85%,线下却只有15%;除了餐饮和超市,还存在大片的空白市场。今后支付宝和微信支付的主战场将转移到三线以下城市。无论微信支付能不能继续提高市场份额,腾讯互联网金融业务的收入规模都有巨大的上升空间。当然,互联网金融业务能否成为主要的利润来源,取决于腾讯是否愿意、是否能够扩大理财、消费信贷等高利润业务的规模。

财务分析

2018年一季度盈利预测

我们预计腾讯的端游业务收入在2018年一季度将实现环比增长,但是由于并未发行新产品、老产品的衰减,同比将出现小幅度下滑。投资者没有必要过度担忧,因为腾讯已经宣布独家代理《堡垒之夜》等多款新端游;万众瞩目的《绝地求生》国服版虽然审核进度较慢,但是在第二或第三季度过审并正式上线的可能性较大。

手游业务收入在2018年一季度将实现环比增长和较大幅度的同比增长。虽然《刺激战场》《全军出击》尚未产生收入,但是《QQ飞车》《奇迹觉醒》的强劲增长、《王者荣耀》的基本稳定,足以支撑该项业务的增长。一旦两款“吃鸡”手游开始收费,手游业务可能迎来新的爆发期。与此同时,《王者荣耀》于4月推出的新版本将延长游戏的生命周期。

广告业务收入在一季度将实现较快的环比增长和几乎翻倍的同比增长,主要推动力为微信朋友圈和公众号广告。进入二季度,小程序的广告变现将稳步扩张;今日头条等新闻资讯类应用遭到监管部门的处罚,可能有利于腾讯获取广告市场份额。今年将是腾讯广告业务的大年。

其他业务(主要是互联网金融和腾讯云)收入也将实现较快的环比增长和几乎翻倍的同比增长。春节期间,微信红包的MAU和DAU均创历史新高;虽然蚂蚁金服的高补贴战略可能让支付宝夺回一些市场份额,但是移动支付市场整体仍然处于高增长期,腾讯无论如何都是受益者。

由于端游的利润率高于手游,而端游今年一季度将同比小幅下滑,所以公司的毛利率和扣非净利润率将有下滑;不过,广告和其他业务的毛利率小幅上升,又会在一定程度上增厚总体利润率。总而言之,我们预计今年一季度腾讯的扣非净利润增速将慢于收入增速。

2018年全年盈利预测

我们预计2018年腾讯的端游收入将同比增长14.4%,因为《绝地求生》《堡垒之夜》都有望在第二或第三季度上线,而且腾讯还在持续寻找国外优质端游产品。手游收入将同比增长42.3%,今年下半年的产品线非常饱满;《刺激战场》已经在海外开始收费,国内变现也只是时间问题。我们尚未考虑微信小游戏有可能产生的内购收入。

社交网络增值服务(包括手游分账)收入将同比增长38.5%。除了手游业务附带的增长,视频、音乐、文学、电竞直播、动漫等数字内容业务都将实现较快的收入增长。腾讯还有可能通过并购方式,加强在影视制作发行领域的影响力,从而进一步增强非游戏内容的收入贡献。

广告业务收入将同比增长55.3%,微信朋友圈、公众号和小程序的高速增长将贯穿全年。2015-17年,广告业务的毛利率一直在下降,很可能是受到了视频版权成本分摊的影响;但是,今年广告业务的增长引擎不是视频,所以毛利率也将有恢复性增长。音乐、直播、短视频应用带来的广告收入也将增长。媒体广告将保持温和增长。

其他业务(主要是互联网金融和腾讯云)收入将同比增长67.0%,增速比去年明显减缓,主要是基数变高所导致的。我们预计今年腾讯互联网金融业务将致力于实现“有质量的增长”,集中考虑开辟变现途径、提高利润率。支付宝与微信支付的补贴大战将告一段落。

端游收入的比例下滑、视频版权采购成本的进一步攀升,都将对腾讯的毛利率产生挤压;但是,广告业务和其他业务的毛利率都会有所恢复。因此,我们预计腾讯的整体毛利率将基本保持不变,营业费率将小幅下降。2017年,腾讯的EBIT和净利润中包含大量一次性投资收益,所以GAAP EPS的增速将很低,但是Non-GAAP EPS的增速将达到32.8%。

我们通过DCF模型得出520港元的目标价,对应35.1倍2019年扣非P/E。维持“买入”评级。

(编辑:胡敏)