本文来源于光大海外研究的报告,作者为TMT(电子硬件&软件)团队分析师付天姿、吴柳燕、秦波。原标题《华虹半导体(1347.HK)产品结构优化超预期,赋予更大盈利改善空间》。

一季度营收处于指引区间上限,毛利率仍居高位超指引

1Q18公司实现营收2.101亿美元,处于公司2.09-2.10亿的指引区间上限,同比增长14.7%,环比减少3%。盈利能力方面,毛利率为32.1%,同比上升2.4个百分点,高于公司指引30%,主要由于工厂年度维护周期成功缩短。实现归母净利润0.401亿美元,同比增长17%,净利率同比提升0.5个百分点至19%;合EPS为0.04美元,同比上升0.01美元。

产品结构优化超预期,8寸厂仍存在较大盈利改善空间

1Q18晶圆销售收入为2.06亿美元,同比增长16%。晶圆出货量同比增长5%,环比下降9%,主要由于季节性因素及晶圆厂年度维护影响。晶圆ASP同比上升10%,环比上升7%,公司产品结构优化对ASP的带动作用明显。一季度为传统淡季,公司产能利用率反而由4Q17的96.8%回升至97.3%,进一步印证其产品需求持续紧俏。公司在eNVM、功率器件等细分领域卡位优势明显,产品需求维持高位,叠加供应链价格调整继续发酵,公司既有8寸厂通过结构优化仍存在较大盈利改善空间。

优先迁移eNVM等优势产品,有望缓解12寸厂初期上量压力

无锡12寸厂预计在2019年底投产,初始产能为10K,而后逐年增加10K,预计2022年底达到规划产能40K,按此规划,我们预计制约公司未来业绩快速成长的产能瓶颈届时将不复存在。新12寸厂计划优先生产公司原有eNVM等优势产品,既能确保既有产品优势延续,亦有望推动新厂产能利用率迅速爬升,从而缓解初期投产带来的业绩压力。同时考虑到政府补贴以及经营租赁减少折旧等方式,我们预计新12寸厂前期亏损对公司2019-2021 年业绩影响有限,且有望于2022 年实现盈利逐步释放利润贡献。

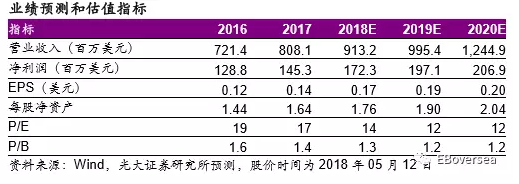

盈利预测、估值与评级:鉴于公司产品结构优化对利润率的提升作用超预期,我们上调公司2018-2019年EPS预测6%/5%至0.17/0.19美元;12寸厂上量或对公司整体毛利率形成拖累,我们下调2020年EPS预测9%至0.20美元。考虑到8寸厂产品结构改善超预期,同时新建12寸厂打开未来成长空间,认为给予2018年1.5x PB为合理估值水平,上调目标价至21元港币,维持“增持”评级。

风险提示:中国区晶圆代工竞争加剧;产品结构改善不及预期。

(编辑:刘瑞)